Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Финансово-экономическое обоснование проектаСодержание книги Поиск на нашем сайте

Расчет необходимой величины финансовых вложений к моменту запуска производства Для производства продукции планируется привлечение производственных мощностей новосибирских промышленных предприятий. Дополнительно для реализации проекта и старта компании необходимо привлечь средства в размере, указанном в таблице 9: Таблица 9 Структура затрат на организацию компании и старта ее деятельности

Так как структура компании небольшая, то подбор персонала будет осуществляться путем собеседования с каждым кандидатом. Расходы на организацию компании включают в себя затраты на регистрацию, оформление юридических документов, нотариальное сопровождение, создание печати и открытие расчетного счета в банке. Источники привлечения средств Планируется, что основным источником привлечения средств будет собственный капитал, который будет сформирован из средств учредителя. Учредитель предоставит производственные площади, мощности для развертывания производства, а также обеспечит необходимые средства для старта компании. Ежемесячные расходы для содержания компании на первые 3 месяца будут привлечены в качестве кредита в банке сроком на 3 года. Таким образом, можем определить участие капитала в формировании необходимой величины средств. Таблица 10 Источники привлечения средств

Определение размера выручки от продаж и расходов Исходя из предложенного ранее маркетингового и производственного плана с учетом стоимости продукта, можем оценить выручку. Затраты включают в себя стоимость сырья и материалов, затрат энергии для производства, упаковку готовых деталей, заработную плату работников и ЕСН.

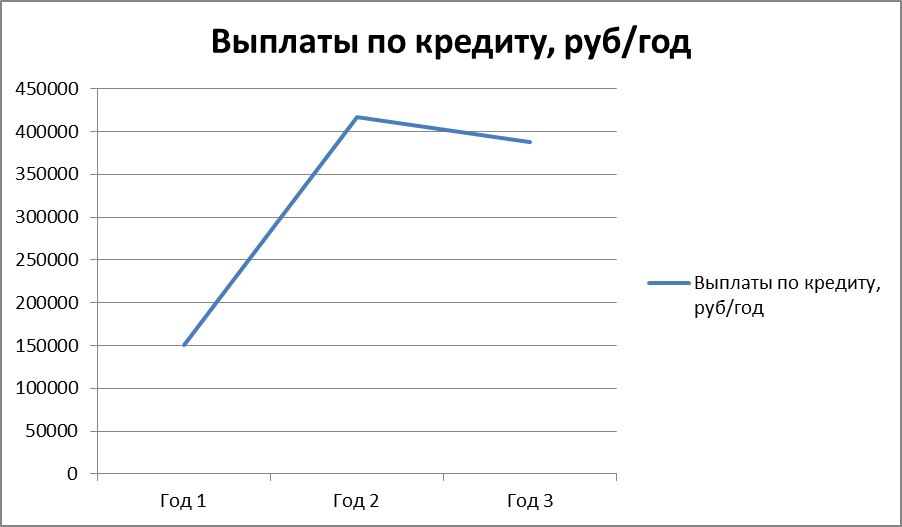

Плюс компания понесет издержки по погашению кредита и процентов по нему. Размер ставки дисконтирования Ставка дисконтирования определяется кумулятивным путем. Таблица 11 Размер ставки дисконтирования для проекта

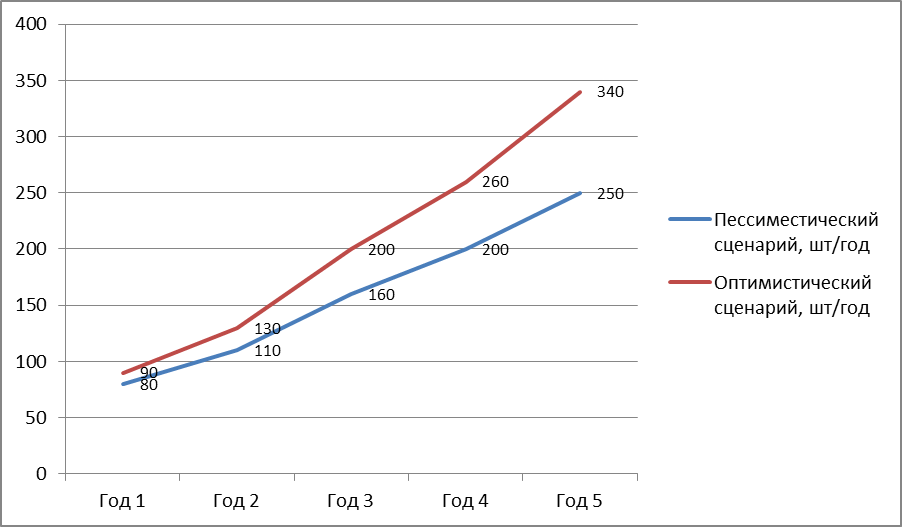

Руководящий состав: так как компания новая, то уверенности в том, что руководство компанией будет осуществляться хорошо, нет, поэтому риск довольно велик. Размер риска определяется на уровне 4%. Размер предприятия: предприятие новое и является небольшим, поэтому ставка определяется на уровне 5%. Финансовая структура: средства предприятия сформированы в большинстве своем из собственного капитала, поэтому видно, что предприятие финансово устойчиво, следовательно, размер риска определяется на уровне 1%. Товарная диверсификация: компания занимается производством только одного продукта, следовательно, риск довольно велик – 5%. Прогнозируемость: проект является инновационным и абсолютно новым, поэтому прогнозируемость может быть довольно ошибочной, следовательно, риск на уровне 5%. И прочие риски в связи с новизной компании оцениваются на уровне 5% В итоге ставка дисконтирования составляет 40%. Денежные потоки Для подсчета основных показателей привлекательности данного проекта необходимо просчитать денежные потоки при его реализации, учитывая следующие данные: · Стоимость 1 единицы продукции составляет 95000 руб. Эта стоимость не меняется в течение 5 лет. · Себестоимость 1 единицы продукции - 45000 руб. · Ставка дисконтирования – 40% · Кредит – на 3 года под 20% годовых. Пессимистический и оптимистический сценарий динамики продаж представлены на рис. 17:

Рис. 17. Пессимистический и оптимистический сценарий динамики продаж В таблице 12 представлен пессимистичный сценарий денежных потоков проекта. Таблица 12 Денежные потоки реализации проекта за первые 5 лет – пессимистичный сценарий

В таблице 13 представлен оптимистичный сценарий денежных потоков проекта. Таблица 13 Денежные потоки реализации проекта за первые 5 лет – оптимистический сценарий.

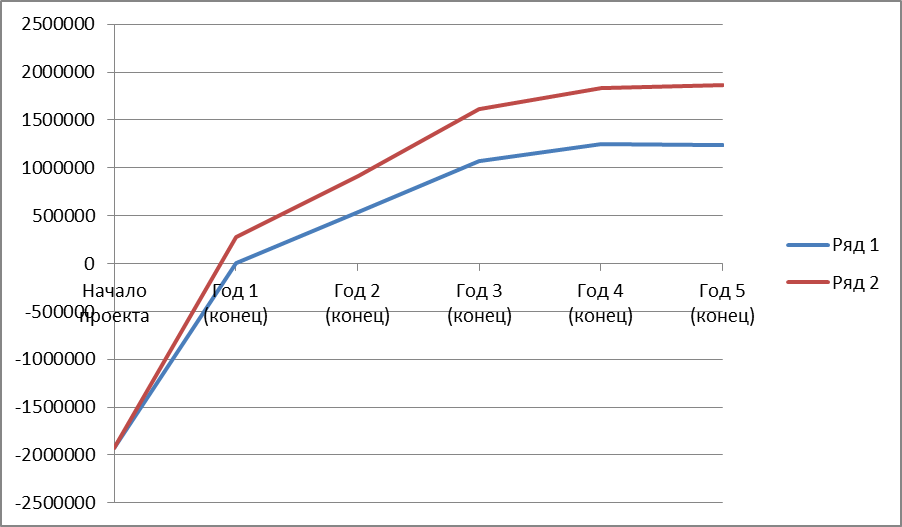

На рис. 17а представлены денежные потоки проекта за 5 лет.

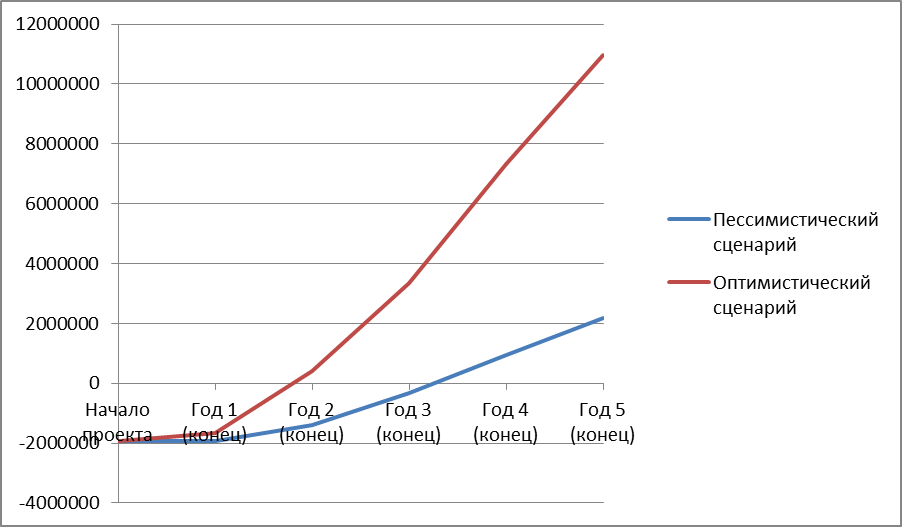

Рис. 17а. График денежных потоков проекта за 5 лет при пессимистическом и оптимистическом сценарии. На рис. 17б показана чистая приведенная стоимость проекта за 5 лет при обоих сценариях.

Рис. 17б. Чистая приведенная стоимость проекта за 5 лет. На рис. 18 представлены годовые выплаты по кредиту.

Рис. 18. График погашения кредита.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 188; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.117.112.183 (0.008 с.) |