Мы поможем в написании ваших работ!

ЗНАЕТЕ ЛИ ВЫ?

|

Збори і цільові відрахування, які сплачують підприємства

Закон України "Про систему оподаткування" встановлює участь суб'єктів господарювання у формуванні централізованих державних цільових фондів. Ця участь здійснюється у вигляді обов'язкових зборів, внесків, порядок обчислення яких визначено окремими нормативними документами.

Відрахування в цільові державні фонди нині становлять значні за обсягом суми коштів, що суттєво впливає на фінансово-господарську діяльність підприємств. Цей вплив виявляється в такий спосіб.

* По-перше, через формування валових витрат, які виключаються із суми скоригованого валового доходу. Відтак відрахування в цільові державні фонди зменшують оподаткований прибуток, а отже, і суму податку на нього.

* По-друге, через формування поточних витрат (собівартості). Указані відрахування збільшують собівартість, що відповідно може зменшити прибуток від реалізації продукції (робіт, послуг) або збільшити їхню вартість, а отже, створити проблеми зі збутом продукції.

* По-третє, через використання прибутку. Це має місце тоді, коли відрахування (збори) здійснюються за рахунок прибутку підприємства.

Отже, вплив названих відрахувань на фінансово-господарську діяльність підприємств є суперечливим. Можливість підприємств впливати на формування абсолютної суми відрахувань у цільові фонди є обмеженою. Це пояснюється тим, що нормативи відрахувань визначено законодавче і вони однакові для всіх суб'єктів господарювання. Кількість суб'єктів господарювання, які користуються пільгами щодо таких зборів, також обмежені. Можливість впливати на розмір зборів з боку суб'єктів господарювання пов'язана з формуванням показників, стосовно яких встановлено нормативи відрахувань (сплачена сума заробітної плати, валовий дохід, вартість товарної продукції, обсяг реалізації продукції та ін.).

Схему участі підприємств у формуванні цільових державних фондів показано на рис. 5.12.

Збір на обов'язкове державне пенсійне страхування. Порядок визначення відрахувань встановлений Законом України "Про збір на обов'язкове державне пенсійне страхування" від 26 червня 1997 року та внесеними змінами до цього закону від 15 липня 1999 р.

Платниками такого збору є:

* суб'єкти підприємницької діяльності незалежно від форми власності, їх об'єднання, бюджетні, громадські установи й організації, фізичні особи - суб'єкти підприємницької діяльності, що використовують працю найманих працівників;

* філії, відділення й інші відособлені підрозділи платників збору, зазначених вище, що не мають статусу юридичної особи та розміщені на іншій території;

* фізичні особи - суб'єкти підприємницької діяльності, які не використовують працю найманих працівників, адвокати, приватні нотаріуси;

* фізичні особи, що працюють за трудовим договором (контрактом), виконують роботи (послуги) згідно з цивільно-правовими договорами;

* юридичні та фізичні особи, що здійснюють операції з купівлі-продажу валют;

* суб'єкти підприємницької діяльності (у тому числі нерезиденти) - виробники та імпортери тютюнових виробів;

* суб'єкти підприємницької діяльності, які здійснюють торгівлю ювелірними виробами із золота (крім обручок), платники, коштовних каменів;.

* юридичні та фізичні особи за відчуження легкових автомобілів, крім легкових автомобілів, які переходять у власність спадкоємцям за законом;

* підприємства, організації, установи незалежно від форми власності, які придбавають нерухоме майно, крім державних підприємств, організацій, установ, які придбавають нерухоме майно за рахунок бюджетних коштів;

* підприємства, організації, установи, які користуються послугами стільникового рухомого зв'язку.

Є певні особливості визначення об'єкта оподаткування для обчислення суми збору щодо окремих суб'єктів підприємницької діяльності.

Суб'єкти підприємницької діяльності (юридичні і фізичні особи), які використовують працю найманих працівників, для визначення суми збору беруть фактичні витрати на оплату праці, що підлягають оподаткуванню прибутковим податком: витрати на виплату основної і додаткової заробітної плати, інших видів заохочень і виплат, виходячи з тарифних ставок; премій, заохочень, у тім числі в натуральній формі.

Платникам збору, які мають найманих працівників, але не здійснюють виплат на оплату їхньої праці, для визначення суми збору розрахунково визначається показник, як добуток мінімального розміру заробітної плати на кількість працівників такого платника збору, на яких здійснюється нарахування заробітної плати.

Не беруть у розрахунок для обчислення збору витрати на виплату доходів у вигляді дивідендів, відсотків, інші витрати, що не враховуються за обчислення середньомісячної зарплати з метою призначення пенсій.

Фізичні особи - суб'єкти підприємницької діяльності, що не використовують найманої праці, для обчислення збору беруть суму свого оподаткованого доходу (прибутку).

Суб'єкти підприємницької діяльності - платники збору зобов'язані зареєструватися в органах Пенсійного фонду України. Слід звернути увагу, що інформацію про таку реєстрацію вимагають комерційні банки у разі відкриття банківських рахунків.

Ставки збору встановлено і диференційовано за категоріями платників. Для суб'єктів підприємницької діяльності - юридичних і фізичних осіб, що використовують працю найманих працівників, затверджено ставку 32% від згадуваного вище об'єкта оподаткування.

На підприємствах, де працюють інваліди, ставку збору диференційовано. На заробітну плату та інші виплати інвалідам, що є об'єктом оподаткування, збір нараховується у розмірі 4%. Щодо інших працівників використовується ставка 32%.

Суб'єкти підприємницької діяльності - фізичні особи, що не користуються найманою працею, зобов'язані нараховувати 32% збору від суми оподаткованого доходу (прибутку).

Слід звернути увагу на особливість визначення джерела сплати збору на обов'язкове державне пенсійне страхування. Як відомо, оплата праці найманих працівників суб'єктами підприємницької діяльності здійснюється за рахунок двох джерел:

- собівартість (основна й додаткова заробітна плата, інші види заохочень, виходячи з тарифних ставок);

- прибуток (премії, заохочення).

Тому сума збору на ту частину витрат на оплату праці, що віднесена на собівартість, також відноситься на собівартість. Сума збору на другу частину витрат на оплату праці, що здійснюється за рахунок прибутку, перераховується за рахунок прибутку.

Отже, обсяг витрат на оплату праці і структура джерел указаних витрат впливатимуть на формування собівартості, а значить, і на прибуток суб'єктів господарювання.

Із суми сукупного оподаткованого доходу фізичних осіб, які працюють за трудовими договорами (контрактами), виконують роботи (послуги) згідно з цивільно-правовими договорами, збір на обов'язкове державне пенсійне страхування нараховується у розмірі 2% якщо сукупний дохід є більшим за 150 грн., або 1%, якщо сукупний дохід є меншим. Цей збір здійснюється за рахунок нарахованого доходу (заробітної плати). Відповідальними за утримання цього збору є суб'єкти підприємницької діяльності (юридичні й фізичні особи), що використовують працю найманих працівників.

Збір на державне обов'язкове пенсійне страхування сплачується одночасно з отриманням коштів в установах банків на оплату праці.

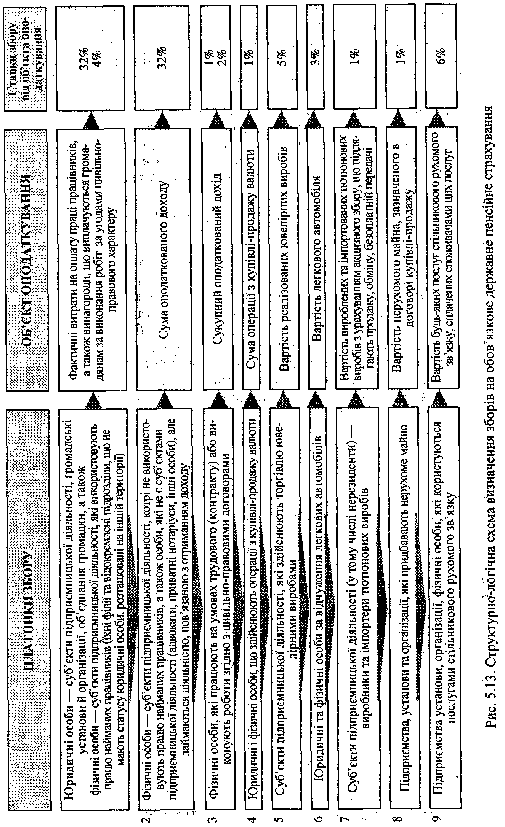

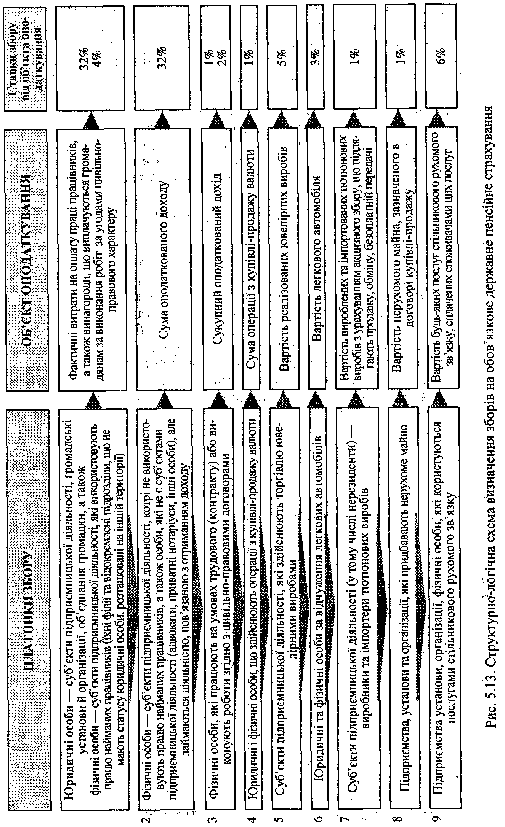

На рис. 5.13 приведена інформація, щодо платників збору на обов'язкове державне пенсійне страхування, об'єктів оподаткування та розміру ставок збору згідно із Законом України "Про внесення змін до Закону України "Про збір на обов'язкове державне пенсійне страхування"" від 15 липня 1999 року.

Пенсійний фонд включається до державного бюджету. Забороняється використання коштів фонду не за цільовим призначенням, у тім числі на кредитні, депозитні операції, надання позичок. Тимчасово вільні кошти фонду, за браком заборгованості у виплаті пенсій, можуть бути використані Пенсійним фондом на придбання державних цінних паперів.

Збір на обов'язкове соціальне страхування. Порядок визначення збору встановлено Законом України "Про збір на обов'язкове соціальне страхування" від 26 липня 1997 р.

Особливість такого збору полягає в тім, що він включає і збір на обов'язкове соціальне страхування на випадок безробіття. У зв'язку з цим скасовані відрахування підприємств у Фонд сприяння зайнятості населення, що здійснювались згідно із Законом України "Про систему оподаткування" від 2 лютого 1994 р.

Для суб'єктів підприємницької діяльності - юридичних і фізичних осіб, що використовують працю найманих працівників, ставку збору передбачено в розмірі 5,5% від об'єкта оподаткування, визначеного Законом. У складі загального нормативу 1,5% становить збір на обов'язкове соціальне страхування на випадок безробіття.

Для підприємств, установ, організацій, де працюють інваліди, збір на обов'язкове соціальне страхування встановлений окремо: 1% від об'єкта оподаткування для інвалідів, які працюють; 5,5% від об'єкта оподаткування для інших працівників підприємства. При цьому збір у розмірі 1% в повному обсязі зараховується у Фонд соціального захисту інвалідів.

Суб'єкти підприємницької діяльності, що використовують працю найманих працівників, збір на обов'язкове соціальне страхування включають до складу валових витрат під час обчислення оподаткованого прибутку, а також відносять на собівартість.

Із суми сукупного оподаткованого доходу фізичних осіб, які працюють за трудовим договором (контрактом) чи виконують роботи (послуги), згідно з цивільно-трудовими договорами, збір нараховується у розмірі 0,5% тільки на обов'язкове соціальне страхування на випадок безробіття. У цьому разі утримання збору здійснюється за рахунок нарахованого доходу (заробітної плати). Відповідальність за утримання цього збору покладено на суб'єктів підприємницької діяльності, що використовують працю найманих працівників.

Збір на обов'язкове соціальне страхування (у тім числі на обов'язкове соціальне страхування на випадок безробіття) перераховується в державний бюджет платниками збору. Це здійснюється одночасно з отриманням грошей у банках на оплату праці. Кошти від збору зараховуються на окремі рахунки державного бюджету: обов'язкового соціального страхування, обов'язкового соціального страхування на випадок безробіття. Забороняється використання цих коштів не за цільовим призначенням.

Для фізичних осіб - суб'єктів підприємницької діяльності, які не використовують працю найманих працівників, збір визначено у розмірі 0,5% від об'єкта оподаткування тільки на обов'язкове соціальне страхування на випадок безробіття.

Внески в державний інноваційний фонд. Державний інноваційний фонд почав створюватися згідно з Постановою Кабінету Міністрів від 18 лютого 1992 р. № 77 "Про утворення державного інноваційного фонду".

Для формування вказаного фонду підприємства, об'єднання, організації здійснюють спеціальні відрахування у розмірі 1% від обсягу реалізації продукції (робіт, послуг). Посередницькі, оптові, постачальницько-збутові організації, банки ці, відрахування здійснюють від обсягу валового доходу. Указані відрахування включаються в собівартість продукції (робіт, послуг).

Згідно з указаною постановою із загальної суми відрахувань 30% в обов'язковому порядку треба було перераховувати в Державний інноваційний фонд. Інші 70% перераховувалися підприємствами, об'єднаннями, організаціями в галузевий спеціальний фонд позабюджетних коштів, якщо такий фонд утворювався міністерством або відомством. Кошти відрахувань, віднесені на собівартість продукції (робіт, послуг), але не перераховані міністерствам, відомствам, мали вилучатися податковими органами в державний бюджет.

В окремих випадках за письмової згоди керівного органу, який утворював галузевий спеціальний фонд позабюджетних коштів, державні підприємства, об'єднання, організації могли залишати у своєму розпорядженні частину коштів з відрахувань, що належали галузевому позабюджетному фонду.

Підприємства, об'єднання, організації, котрі не мали галузевого спеціального фонду позабюджетних коштів для фінансування інноваційної діяльності, могли залишати у своєму розпорядженні 70% відрахувань. Це було можливо за умови, що вони вели науково-дослідні роботи і здійснювали заходи щодо освоєння нових технологій і виробництва нових видів продукції. У такому разі залишені в підприємств кошти не можна було спрямовувати на фінансування капітальних вкладень (будівництво, придбання основних фондів, обладнання, приладів), не пов'язаних зі здійсненням науково-дослідних робіт, заходів щодо освоєння нових технологій і виробництва нових видів продукції.

Кошти цих відрахувань залишались у розпорядженні підприємств. Якщо вони не були використані протягом року, то й далі перебували в розпорядженні підприємства і використовувались за цільовим призначенням наступного року.

Якщо підприємство не проводило науково-дослідних робіт, не вживало заходів для освоєння нових технологій і виробництва нових видів продукції, відрахування здійснювались тільки в Державний інноваційний фонд у розмірі 0,3%. Решта 0,7% не нараховувалась.

Згідно із Законом "Про Державний бюджет України на 1998 рік" у бюджеті було сконцентровано всі відрахування підприємств на інноваційну діяльність. Таке саме рішення прийнято на 1999 і 2000 pp.

МІСЦЕВІ ПОДАТКИ І ЗБОРИ

Суб'єкти господарювання беруть участь у формуванні фінансових ресурсів місцевих органів влади, сплачуючи місцеві податки і збори. Це має важливе значення для розвитку місцевої інфраструктури, яка забезпечує реалізацію соціальної та економічної політики.

Сплачуючи місцеві податки і збори, суб'єкти господарювання забезпечують наповнення бюджетів місцевих, селищних і сільських Рад фінансовими ресурсами, що, у свою чергу, справляє позитивний вплив на діяльність підприємств.

Перелік та порядок обчислення і сплати місцевих податків і зборів в Україні було визначено Декретом Кабінету Міністрів від 20 травня 1993 року "Про місцеві податки і збори". Було установлено 17 видів платежів у місцеві бюджети.

Місцеві податки:

- комунальний податок;

- податок на рекламу.

Місцеві збори:

- за право використання місцевої символіки;

- за паркування автотранспорту;

- за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

- за дозвіл на проведення місцевого аукціону, конкурсного розпродажу і лотерей;

- за право проведення кіно- і телезйомок;

- за проїзд територією прикордонних областей автотранспортом, що вирушає за кордон, та інші.

Місцеві податки і збори сплачують юридичні і фізичні особи. Особливості їх стягнення і впливу на фінансово-господарську діяльність суб'єктів господарювання полягають у такому.

1. Місцеві податки і збори включаються до складу валових витрат, які виключаються зі скоригованого валового доходу, а отже, зменшують суму оподатковуваного прибутку.

2. Місцеві податки і збори суб'єкти господарювання відносять на собівартість продукції (робіт, послуг), що впливає на формування їхнього прибутку.

Органи місцевого самоврядування мають право:

-запроваджувати тільки ті податки і збори, що передбачені законодавчими актами;

- установлювати ставки, що не перевищують граничних розмірів, передбачених законодавчими актами;

- установлювати додаткові пільги для окремих платників податків (установлення ставки нижче за мінімальну, звільнення від податку).

В 1998-1999 pp. було підготовлено два варіанти проекту закону "Про місцеві податки і збори". Перший варіант закону, підготовлений в 1998 році, передбачав внесення певних змін до їх складу і методики визначення. Загальну їхню кількість пропонувалося зменшити до 14. Проте в проекті названого закону передбачалося запровадження нових зборів:

- за надання в користування земельних ділянок для будівництва об'єктів виробничого й невиробничого призначення, індивідуального житла та гаражів у населених пунктах;

- за право розміщення офісів суб'єктів підприємницької діяльності в центральній частині населеного пункту та в будівлях, які мають історико-архітектурну цінність;

- за здійснення міжнародного туризму.

Важлива особливість підготовленого законопроекту полягала у зменшенні податкового тягаря для вітчизняного товаровиробника.

Податковий тягар стосовно місцевих податків і зборів переносився на споживача (переважно щодо товарів імпортного виробництва). Було зроблено спробу реалізувати принцип збільшення місцевих податків і зборів зі зростанням споживання та залученням прибутків тіньового капіталу.

Комунальний податок. Платниками податку згідно з декретом було визначено юридичних осіб усіх форм власності, що функціонують на території України.

Об'єктом для розрахунку податку прийнято фонд оплати праці, який обчислюється множенням середньоспискової кількості працівників на місячний неоподатковуваний мінімум доходів громадян. Граничний розмір ставки податку визначено у розмірі 10% від об'єкта оподаткування (розрахункової величини фонду оплати праці). Податок сплачується щомісяця, виходячи з суми, яка оподатковувалась у попередньому місяці.

Згідно з указаним проектом закону "Про місцеві податки і збори" пропонувалося внести суттєві зміни в порядок обчислення комунального податку.

За об'єкт оподаткування передбачалось брати вартість товарів (послуг), реалізованих суб'єктами підприємницької діяльності через організовану торговельну мережу (магазини, кіоски, автозаправні станції, їдальні, кафе, ресторани, лотки).

Об'єктом оподаткування мала бути також виручка, одержана через каси неторговельних підприємств, установ і організацій від продажу безпосередньо населенню товарів власного виробництва, товарів, придбаних у інших юридичних і фізичних осіб.

Від оподаткування передбачалося звільнити реалізацію таких товарів вітчизняного виробництва:

- хліб і хлібобулочні вироби, борошно пшеничне та житнє;

- сіль, цукор, олія соняшникова і кукурузна;

- молоко і молочна продукція;

- продукти дитячого харчування; - безалкогольні напої і морозиво;

- яловичина, свинина, риба, домашня птиця, яйця;

- ягоди, фрукти, картопля і плодоовочева продукція;

- поштові марки, листівки, конверти;

- друковані засоби масової інформації, проїзні квитки, товари народних промислів;

- готові лікарські засоби;

- вугілля, вугільні брикети, гас, торф, дрова для продажу населенню;

- мило господарське, сірники;

- насіння овочевих, баштанних, квіткових культур.

Ставки комунального податку пропонувалося встановлювати від вартості реалізованих товарів без ПДВ: у 1999 році - 2%, у 2000 році - 3%.

Податок з реклами. Платниками вказаного податку згідно з указаним вище декретом було визначено суб'єктів підприємницької діяльності, їхні філії, відділення, представництва, постійні представництва нерезидентів: замовників реклами (рекламодавців), виробників і розповсюджувачів реклами.

Податок з реклами має стягуватися з усіх видів комерційних оголошень і повідомлень, що поширюються з допомогою засобів масової інформації (радіо, телебачення, преса), афіш, плакатів, рекламних щитів (на вулицях, магістралях, площах, будинках, транспорті); друкуються на спортивному одязі чи майні.

Об'єктом оподаткування була визначена вартість послуг за встановлення і розміщення реклами. Ставки податку визначені в таких розмірах: 0,1% від вартості послуг за одноразову рекламу; 0,5% від вартості розміщення стаціонарної реклами на тривалий час; 0,3% за рекламу на майні, товарах, одязі.

Рекламодавці мають сплачувати податок під час оплати послуг. Виробники реклами - щомісяця (до 15 числа місяця, наступного за звітним).

Згідно з указаним вище проектом закону передбачалося підвищення граничних ставок податку на рекламу, а також ширша диференціація ставок залежно від способу подання реклами.

За рекламування тютюнових виробів та алкогольних напоїв до відповідної ставки податку пропонувалося застосовувати збільшувальний коефіцієнт 5.

За рекламування вітчизняними виробниками продукції власного виробництва (крім тютюнових виробів та алкогольних напоїв) пропонувалося застосовувати пільговий коефіцієнт 0,5.

У 1999 році було розроблено другий варіант закону України "Про місцеві податки і збори". У цьому варіанті законопроекту передбачається стягнення таких податків:

- місцевий податок на прибуток підприємств;

- місцевий податок на доходи фізичних осіб;

- податок на нерухоме майно;

- ринковий податок;

- готельний податок;

- торговий патент на деякі види підприємницької діяльності.

Місцеві збори мають бути такими:

- рекламний збір;

- збори з торговельної діяльності:

а) збір за видачу дозволу на стаціонарне розміщення об'єктів торгівлі, сфери побутових послуг;

б) збір за видачу дозволу на стаціонарне розміщення закладів грального бізнесу;

- збір за паркування автотранспорту;

- будівельний збір;

- екологічний збір (збір за забруднення навколишнього середовища).

Отже, згідно з другим варіантом закону передбачене внесення змін до складу місцевих податків, а також методики їхнього визначення. Це має розширити податкову базу, а отже, сприяти зміцненню фінансової бази місцевих органів влади.

|