Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Лекция 9. «Межбанковские расчёты»Содержание книги

Поиск на нашем сайте

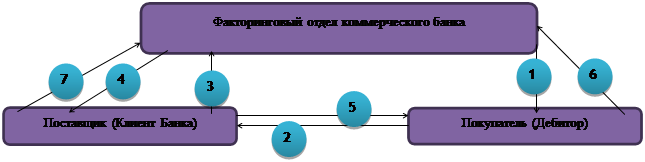

Формы: 3. РКЦ – расчётно – кассовый центр. Открываются при ЦБ РФ. Коммерческие банки перечисляют свои деньги в РКЦ. 4. Открытие корреспондентских счетов друг у друга. Овердрафт. Лороконто – корреспондентский счёт одного банка у другого банка. Ностроконто. Гостроконто (наш счёт). Выбор банков 9. уставный капитал; 10. показатель надёжности банка (соотношение активов банка и его собственного капитала: 1/1, 1/15); 11. ликвидность банка – способность обеспечить погашение своих обязательств в денежной форме; 12. размер обязательных резервов; 13. показатель риска; 14. участие банка в фонде страхования депозитов; 15. какие проценты выплачивает банк; 16. участие в РКЦ или наличие корреспондентских счетов в других банках. Заявление (которое предприятие пишет предприятие на имя директора банка) – ОФЕРТА; Копия учредительства, копия уставного капитала, образцы подписей, образцы печатей, справка о постановке на учёт в налоговый орган, данные о регистрации участия во внебюджетных фондах и страховых взносах. Договор банковского счёта может быть расторгнут либо по решению банка, либо по заявлению вкладчика. Если в течение года по счёту не проводилось операций, банк вправе прервать договор. Виды счетов: 7. Расчётный счёт (только коммерческие предприятия); 8. Бюджетный счёт (только бюджетным организациям); 9. Текущий счёт (только некоммерческим организациям); 10. Валютный счёт (только предприятиям, работающим с валютой; если банк имеет лицензию на работу с международными организациями); 11. Депозитный счёт; 12. Ссудный счёт ил спецссудный счёт (при кредитовании); Банк, в свою очередь, платит проценты всем предприятиям, имеющим у него свои счета. Процент зависит от вида депозита. Порядок списания денег с расчётных счетов 3. Если денег на расчётном счёте достаточно для оплаты всех поступивших требований, то банк оплачивает их в календарной очерёдности. 4. Если денег на расчётном счёте недостаточно, то наступает принудительное списание денег: · оплата требований исполнительных организаций, наносящих вред жизни и здоровью вкладчиков; · оплата труда (з/п, выплата тарифов); · оплата бюджета; · оплата исполнительных документов по другим показателям; · все остальные платежи (поставщики и др.). Внутри каждой группы оплата производится по календарной очерёдности. Бесспорное (безакцептное) списание денег 9. недоплата налогов по распоряжение налоговых органов; 10. задолженность по уплате экспортной и импортной пошлины по решению таможенных органов; 11. признанные предприятием, но неоплаченные претензии по решению кредиторов; 12. стоимость газа и энергии по решению энергоснабжающих и газоснабжающих организаций; 13. плата за загрязнение окружающей среды по решению органов охраны природы; 14. средства из бюджета и внебюджетных фондов, использованные не по назначению, по решению федерального казначейства; 15. прибыль от неправильного завышения регулируемых цен по решению местной администрации; 16. штрафы за поставку нестандартной и недоброкачественной продукции по решению судов. Нетрадиционные операции коммерческих банков · факторинговые операции («посредник», «агент»). Факторинг – это система финансирования – кредитования, при которой поставщик товара переступает краткосрочные требования по торговым сделкам факторинговым компаниям или коммерческим банкам, которые ведут подобные операции. Поставщик (клиент Банка) собирает Банку факторинговый договор, при котором факторинговый отдел Банка покупает платёжные требования на поставленные товары и немедленно оплачивает их на уровне 80% от суммы товара. При заключении договора Банк должен проверить платёжеспособность Клиента. Виды факторинга: 3. Открытый факторинг: покупатель извещается о том, что его поставщик переступил требования банков. 4. Закрытый (конфиденциальный) факторинг: покупатель не имеет информации о поставщике. Преимущества имеют банк и поставщик (получает сразу 80%). Взаимоотношения банка и поставщика регулируются договором, в котором отражается наличие или отсутствие права регресса (банк имеет право продать поставщику неоплаченные покупателем платёжные требования). Схема организации факторинговой сделки

8. Анализ платёжеспособности. 9. Поставка продукции. 10. Покупка платёжных требований. 11. Предварительная оплата (80%). 12. Оплата требований (право регресса). 13. Оплата поставщику. 14. Комиссионные вознаграждения и процент по кредиту.

· Лизинговые операции («аренда»). Лизинг - это форма финансирования – кредитования на приобретение оборудования, являющегося объектом аренды (на долгосрочной основе). В лизинговой операции участвуют: лизингодатель (Банк), лизингополучатель, Поставщик основных фондов. Виды лизинга: 4. по сроку договора: · финансовый лизинг: договор заключается на весь срок действия оборудования, и по мере оплаты к концу этого срока ОПФ полностью оплачены; срок договора 5 лет; ежегодно поступают платежи. · оперативный лизинг: переуступка оборудования происходит не на весь срок, а на частный срок (1-3 года), по истечении этого срока оборудование возвращается лизингодателю. 5. по типу финансирования: · срочный лизинг: заключается на короткий срок (полгода); · револьверный лизинг (возобновляемый). 6. по отношению к арендуемому имуществу: · чистый лизинг: все дополнительные расходы по обслуживанию текущего оборудованию берёт на себя лизингополучатель; · полный лизинг: все дополнительные расходы по обслуживанию текущего оборудованию берёт на себя лизингодатель; · возвратный лизинг.

Организация оперативного и финансового лизинга:

8. Заключение договора; 9. Контракт на покупку активов; 10. Поставка активов; 11. Лизинговые платежи; 12. Сервисное обслуживание; 13. Заключение договора страхования; 14. Страховые взносы.

· Трастовые операции («trust» - доверие). Трастовые операции - это доверительные операции по управлению имуществом, деньгами, ценными бумагами и т.п. Группы: 1. для физических лиц: 1.1. Управление имуществом по наследству. 1.2. Выполнение операции по доверенности в связи с опёкой. 1.3. Агентские услуги. 2. для юридических лиц. 2.1. Выпуск облигационного займа. 2.2. По поручению акционерных обществ: регистрация, размещение акций; выполнение депозитария (хранение акций).

· Форфейтинговые операции Форфейтинговые операции - форма кредитования экспортом банка путём покупки векселей или других долговых обязательств, которые уже акцептованы (акцептовать = «принять счёт к платежу, дать согласие на оплату счёта поставщика») владельщиком.

|

|||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 392; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.169 (0.01 с.) |