Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Правила открытия, поддержания и закрытия позицийСодержание книги

Поиск на нашем сайте

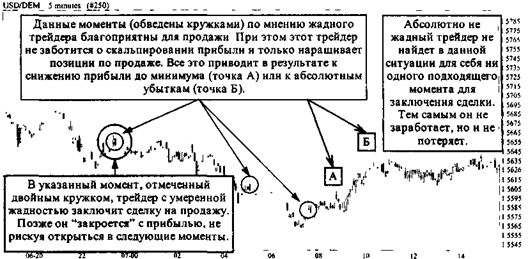

Правила открытия позиций. 1) Открывайте позицию только при наличии одного основного и не менее одного подтверждающего сигналов. 2) При открытии обязательно заранее сформируйте и запишите на бумаге: - цену, по которой вы готовы закрыться для получения прибыли; - цену, по которой вы будете закрываться при получении убытков; - расчетное время, в течение которого вы готовы поддерживать открытую позицию. 3) Осторожно и на короткие позиции открывайтесь против тренда. 4) Осторожно и на короткие позиции открывайтесь при отсутствии определенного тренда (при боковом тренде). Правила поддержания позиций и частичного закрытия до расчетного времени. 1) Поддерживайте позиции только если анализ подтверждает сделанные ранее выводы. 2) Частично закрывайтесь: NAIMAN NAIMAN - при получении убытков свыше расчетных; - если цена достигла расчетную отметку для получения прибыли. 3) Ждите: - при получении убытков ниже расчетных; - если цена остается на том же уровне; - если цена не достигла расчетной отметки для получения прибыли. Правила закрытия позиций. Закрывайте позиции в любом случае (с соблюдением выше изложенных особенностей работы): - по истечении расчетного времени; - при получении расчетной прибыли; - при получении расчетных убытков; - при достижении максимума прибыли. В заключение отметим, что и открытие и закрытие позиции является стрельбой по движущейся мишени. Попасть точно в сердце (выбранную вами цену открытия) достаточно сложно, поэтому будьте готовы заключать сделку по цене, близкой к области "сердца". Немного об усреднении Усреднением называется такая стратегия работы, когда вы или ошиблись, или просто совершили любую сделку (первая, пришедшая вам в голову) и цена пошла против вас, и вы производите однотипную операцию по более выгодной уже цене. Например. Вы купили 1 млн. долларов против марки по курсу 1.5500, рассчитывая продать по цене выше 1.5510 и заработать 10 пунктов прибыли (1.5510 - 1.5500). Но цена через короткий промежуток времени пошла вниз и составила 1.5480, тем самым вы понесли убытки в размере 20 пунктов (1.5480 - 1.5500). Вы принимаете решение купить еще 1 млн. долларов марки по данному курсу 1.5480, рассчитывая продать теперь уже 2 млн. долларов по цене 1.5495 и заработать те же 10 пунктов прибыли (1.5495 - 1.5500 + 1.5495 - 1.5480). Тем самым вы произвели усреднение двух позиций по среднему курсу 1.5490 ((1.5500 + 1.5480) / 2) и у вас отпала необходимость ждать повышения цены до 1.5510. Основным минусом усреднения является тот факт, что вы заранее не знаете, до какой цены будет идти против вас рынок. А ведь усреднение требует каждый раз (после первого) вкладывать удвоенную от предыдущей сумму залоговых средств. Но если у вас много денег - вы можете себе позволить движение в 100, 200 и более пунктов. Хотя такие подвижки на рынке случаются нечасто, - все-таки это не лучшая стратегия, особенно если вы видите, что ошиблись с определением направления тренда. Попробуем это показать на уже приведенном выше примере. Допустим, когда цена достигла 1.5495, мы увидели, что ошиблись и можно будет купить доллар против марки дешевле. В этот момент вы закрыли свою позицию и пусть курс уже упал до 1.5490, тем самым мы понесли убытки на 10 пунктов (1.5490 - 1.5500). NAIMAN NAIMAN Далее цена упала до 1.5480 и мы купили 2 млн долларов против марки (доведя общую сумму сделки до аналогичной в приведенном выше примере) по этой цене. Когда курс дошел до 1.5495 мы продали 2 млн, получив от данной операции 30 пунктов прибыли (1.5495 - 1.5480 + 1.5495 - 1.5485). Общий результат от сделки составил 20 пунктов прибыли (30 - 10), что на 10 пунктов прибыльнее аналогичной по всем своим характеристикам предыдущей сделки с усреднением. При этом мы также освободили себя от страха более сильного и неожиданного изменения курса, наша позиция прочнее как минимум на 10 пунктов. К усреднениям прибегают люди трех наклонностей: - богатые трейдеры; - глупые трейдеры; - богатые глупые трейдеры. NAIMAN NAIMAN ПСИХОЛОГИЯ ИГРЫ Психология поведения людей является ключом к пониманию происходящего на финансовых рынках. Все обычные, повседневные чувства и стремления проявляются в жестких рыночных баталиях как химический раствор на лакмусовой бумажке. Присущие всем нам ощущения - страх, жадность, надежда и другие - в быстром ритме биржевой торговли оказывают порой определяющее влияние на поведение трейдера. Слабые и самоуверенные, жадные и медлительные, все эти люди обречены стать жертвами рынка. Воздействие рыночной толпы способно преображать трейдера-неудачника в победителя, а удачливого - в побежденного. Однако последнее случается гораздо чаще. Знание собственных способностей и предпочтений, положительных и отрицательных качеств может помочь избежать разорения. Если же вы к этому добавите способность адекватной оценки психологического состояния и соответствующего поведения рыночной толпы, то успех вам будет гарантирован. После небольшого вступления можно приступить к рассмотрению основных моментов психологии биржевой игры. Жадность Движущей силой, которая заставляет вас участвовать в работе на спекулятивных финансовых рынках, является жадность. Если ваша жадность незначительна, то сделок вы будете заключать мало, упуская много хороших моментов. В данном случае рекомендую вам заняться другим видом бизнеса, более спокойным. Если же ваша жадность не имеет границ и бесконечно велика, то вы будете стараться заключить как можно больше сделок, подвергая себя риску неясных перспектив. Лучше играйте в казино, это будет вам ближе по натуре и дешевле для кошелька. В первом случае работа трейдера будет напоминать действия трусливого зайца, осторожно выглядывающего из кустов. Во втором же - азарт безрассудного рубаки в конном бою. Жадность должна культивироваться не как сорняк, растущий самопроизвольно и где попало, но как действительно полезное растение. Тем самым вы сможете удерживать свою жадность на коротком поводке. Самое главное, чтобы она не мешала вам принимать решения при заключении сделок. Результатом действия жадности будет являться мотивация к заключению сделок. Можно выделить два вида мотивации: - рациональная мотивация - обычно присутствует до первого вхождения в рынок у молодого трейдера, а также в работе профессионального трейдера. Она выражается в холодной расчетливости при принятии решений о заключении сделок; - нерациональная мотивация - выражается в азарте игрока и присутствует практически у каждого трейдера, однако одни контролируют свой азарт, а другие являются рабами эмоций и практически обречены на проигрыш. Выявить, под влиянием жадного азарта вы играете или нет, можно с помощью следующих сигналов. Если трейдер спрашивает у других: "Что вы думаете по этому поводу?". Если он рассказывает другим о своих открытых позициях. Если у трейдера нет плана работы, составленного до заключения сделок - все это говорит о том, что этот человек, скорее всего, работает под влиянием жадности, а не разума. Лучшим лекарством от азартности является составление плана заключения сделок (финансового плана деятельности). NAIMAN NAIMAN Рассмотрим на нижеприведенном рисунке возможные примеры жадности. Рисунок 4.1

Этот пример условен. Иногда полное отсутствие жадности "спасает" от возможных убытков, не позволяя заключать сделки в неопределенных ситуациях. Надежда и Ожидания Следующим фактором, подвигающим трейдера на заключение сделок является надежда на получение прибыли. Естественно, смысл практически любой работы заключается именно в зарабатывании денежных средств. Однако, при превалировании надежды над расчетом вы рискуете переоценить собственные возможности при анализе ситуации и превратить маленькую "муху"-реальность в "слона"-мечту. Надежда должна находиться в подчиненном отношении и к расчету и к жадности. Именно огромная надежда приводит начинающих трейдеров к разорению. Трейдер, живущий надеждой - обречен, как динозавр, на вымирание и уход с арены рыночных баталий. Надежда определяет поведение трейдера в основном в двух случаях: - в момент входа в рынок. Только надежда на получение прибыли может заставить человека совершить конкретное действие на финансовом рынке; - в момент получения убытков, когда возникает надежда на изменение ситуации к лучшему. Здесь надежда проходит три этапа своего развития и существования. На первом этапе, когда убытки еще незначительны, надежда неизбежна и в какой-то мере может быть оправдана (если вы уверены в своих действиях и действуете согласно принятому ранее плану). На втором этапе, при дальнейшем росте убытков надежда восходит к своему пику. В этот момент трейдеру сложнее всего отделить свою надежду от реальных действий рынка. Решение вопроса - закрыть убыточную позицию или оставить все как есть - по большей части будет зависеть от того, насколько сильно разум трейдера контролирует его желания и насколько адекватно он оценивает ситуацию. Третий этап характеризуется критическими убытками, когда надежда уже оставляет трейдера и на смену ей приходит отчаяние (особенно сильное проявление отчаяния у слабых и начинающих трейдеров). Большинству рыночных игроков знакомо это ощущение пустоты, когда кажется, будто весь мир работает против вас. Но на самом деле большинство даже не подозревает о вашем существовании, NAIMAN NAIMAN поэтому зловредность рынка сильно преувеличена. Хотя нельзя не учитывать тот факт, что главная цель любого трейдера заработать прибыль... за счет другого трейдера. Человек, который все-таки пережил последний этап проявления надежды, может смело считать себя состоявшимся трейдером. В последующей торговой практике события третьего этапа будут давать о себе знать в виде страха. На практических примерах действие надежды (ожидания) будет выглядеть следующим образом. До момента заключения сделки надежда на получение прибыли будет адекватна жадности. Более жадный трейдер будет пытаться войти в рынок, даже если его надежда на успех сравнительно невелика. Нежадный трейдер будет выжидать до того момента, когда его надежда на получение прибыли достигнет определенного критерия, пусть даже завышенного. Таким образом, надежда до момента совершения сделки будет соответствовать жадности, отображенной на рисунке 4.1. Большая жадность соответствует высоким ожиданиям, маленькая жадность - низким ожиданиям получения прибыли. Умеренная жадность будет подкрепляться умеренной надеждой, что представляется самым разумным решением в психологических играх сознания. Ищите меры в своих желаниях и действиях. Классический пример результата проявления огромной жадности и соответствующей ей надежды был описан в романе Александра Пушкина "Пиковая дама". Главный герой сошел с ума, когда "вдруг" проиграл все, что у него было, хотя перед этим удачной игрой дважды удваивал свой капитал. При получении убытков надежда на их избежание или минимизацию будет выглядеть следующим образом, как это изображено на рисунке 4.2. Рисунок 4.2

Страх Страх возникает, когда вы получаете убытки. Одних страх парализует и они не могут вовремя остановиться и теряют все. Других же страх заставляет двигаться и заключать порой взаимоисключающие сделки, что также обычно только ускоряет разорение. NAIMAN NAIMAN Существует старая притча, согласно которой Александр Македонский отбирал в свою армию людей следующим образом. В одну комнату с испытуемым вводили тигра или льва. Если испытуемый краснел, то считалось, что он успешно прошел испытание. Если же проходящий испытание бледнел, то в армию такого человека не брали. С точки зрения психологии и физиологии этот факт можно объяснить следующим образом. В минуту стресса у одних людей кровь приливает к голове и они краснеют, что, в свою очередь помогает им найти выход из сложившейся критической ситуации. У противоположных им по натуре людей кровь, наоборот, отходит от головы. В этот момент такие люди не способны адекватно оценить ситуацию, ведь им просто не хватает крови (питательной среды мозга). Перекладывая эту притчу на современный лад, с точки зрения рыночных спекуляций, можно сделать следующий вывод. В критический момент лучше что-то попытаться сделать, чем сидеть сложа руки и наблюдать, как мечты о прекрасном будущем испаряются вместе с изменением котировок. Вместе с тем - противопоставьте судорожным действиям нервного холерика разумные и планомерные шаги по выходу из кризиса, не впадайте в панику. Самое главное, чтобы чувство страха не влияло на ваш разум и на ваши действия. Действуйте четко по составленному вами до открытия позиции (соответственно - до возникновения страха) плану. Графически страх может выглядеть следующим образом. Обратимся к вышеприведенному в рисунке 4.2 примеру. Рисунок 4.3

|

||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 303; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.98.61 (0.008 с.) |