Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Общие черты и противоречия трендовых моделейСодержание книги

Поиск на нашем сайте

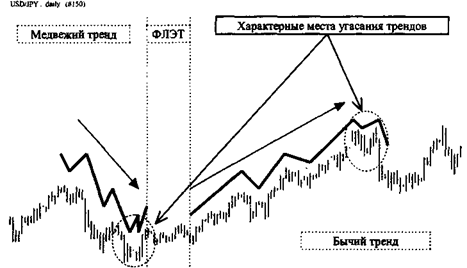

К общим чертам трендовых линий, фигур и моделей можно отнести следующие: - сигнал появляется только при пересечении уровня resistance или support, до этого момента анализ сводится к определению возможного поведения цены в рамках указанных моделей; - наиболее сильные выводы о предстоящем движении можно сделать в направлении действующего тренда; - трендовые модели можно разделить на подтверждающие тренд, предупреждающие о развороте тренда и действующие в общем направлении тренда. В последнем случае наиболее качественные выводы будут в направлении, продолжающем тренд; - на любой, даже самый сильный сигнал желательно иметь дополнительные подтверждающие сигналы любого рода; - бесполезно искать тренды на малых промежутках времени (как правило до 5 минут). Жизнь тренда в данном случае слишком коротка и может дать столь малую прибыль, что даже приблизительно ее сложно сравнить с возможными значительными убытками. В данном случае вы можете столкнуться с противоречием направления короткого тренда и направления длинного тренда. В данном случае более длинный тренд сильнее; - вместо прямых линий при построении трендовых моделей можно использовать любые плавно изогнутые линейные образования и даже геометрические фигуры, такие как окружности и овалы. Противоречия трендовых линий и моделей проявляются в: - противоречии направления действующего тренда и прогнозируемого направления, полученного в ходе анализа (особенно значимы при развороте тренда); - сложно оценить цену открытия при обнаружении тренда, исходя только из одной общей фигуры построения (в данном случае помогают линии сопротивления и поддержки); - противоречия по выводам также могут дать трендовые линии и модели, построенные на различных промежутках времени (например, недельный тренд будет показывать "бычьим", а дневной - "медвежьим"). Когда вы встречаетесь с любым из описанных выше противоречий, остерегайтесь совершать сделки (открываться) до прояснения ситуации. Отметим на приведенном ниже примере один из вариантов подобного противоречия. NAIMAN NAIMAN Рисунок 2.14

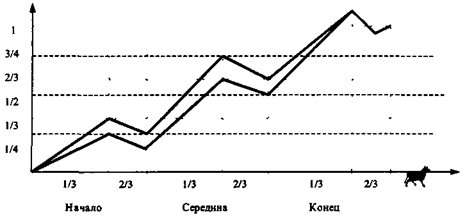

В заключение хотелось бы отметить одно из важнейших правил анализа трендовых линий и моделей: "Не ищите трендовых фигур там, где их нет. Не выдумывайте. Никто не сомневается в способностях вашей фантазии." 2.4.7. Срок жизни тренда и его жизненный цикл: а) краткосрочный тренд; б) среднесрочный тренд; в) долгосрочный тренд. Все тренды имеют различный срок жизни, который также еще различается и по периоду времени, за который производится анализ. Долгосрочный тренд продолжается более 1 года. Средняя продолжительность долгосрочного тренда 2 - 2.5 года. Среднесрочный длится от 3-6 месяцев до года. К краткосрочным относятся тренды сроком от 1 дня до 3 месяцев. Определить срок жизни тренда можно, воспользовавшись анализом ЖЦТ. При этом очень важно точно определить длину цикла и его амплитуду. Распознавание жизненного цикла тренда (ЖЦТ): а) начало жизни - рождение, детство и юность; б) середина срока - зрелость; в) конец тренда - старость и смерть. Начало жизни тренда вы можете не успеть распознать, да это и не самое главное. Гораздо важнее попасть хотя бы в середину тренда, которая в силу спекулятивного разогрева обычно намного прибыльнее первой фазы тренда. Но осторожнее открывайтесь в любую сторону, когда тренд умирает. Вы рискуете не успеть не только NAIMAN NAIMAN заработать, но и понесете значительные убытки, если не успеете среагировать на смену тренда. В целом, при анализе трендов можно выделить следующие правила распознавания жцт. Начало цикла характеризуется увеличением количества сделок (объемов операций или открытого интереса - open interest - для биржевых торгов). В это время осцилляторы, о которых мы будем говорить позже, начинают вас обманывать. В целом, начало тренда будет занимать около одной трети общей длины цикла. За первый период начала ЖЦТ цены в среднем изменяются от 1/4 до 1/3 от общего колебания и откатываются от 1/5 до 1/4 соответственно. Новый тренд формируется переливами капиталов между странами. В середине первого цикла к фундаментальному движению, связанному с изменением режима инвестирования в различных странах присоединяются первые спекулятивные капиталы. В середине ЖЦТ начинают появляться первые признаки усталости рынка. Рынок "перегрет" и желает "отдохнуть". Происходит некоторый спад активности, но это, как правило, не сопровождается возвратом к предыдущим котировкам. Как я уже отметил выше, в середине цикла зачастую бывает более резкое изменение цены, чем в начале ЖЦТ. Это связано с тем, что именно в этот момент к первопроходцам нового тренда начинает присоединяться огромная по количеству и по массе средств армия спекулянтов. И перегрев рынка, в связи с этим, бывает намного значительнее, чем в первом периоде ЖЦТ. Это в конце второго периода приводит к снижению котировок до уровня, близкого к тому, с которого он начинался. Как правило, котировки за второй период изменяются от целой до 3/4 всей суммы колебаний, а затем откатывают от 3/4 до 1/2 соответственно. В последний период ЖЦТ сумма свободных спекулятивных капиталов начинает снижаться. Это отражается на снижении количества заключаемых сделок. Резких колебаний цен (по сравнению со вторым периодом) практически не происходит. Цены, достигая своего экстремума (максимума или минимума), незначительно и на короткий промежуток времени там остаются, и последние колебания происходят возле максимума. В завершение последнего ЖЦТ на рынке возрастает нервозность, выражающаяся в резких разнонаправленных колебаниях цен. Начинается подготовка к новому тренду. Заключать долгосрочные сделки рекомендуется, начиная со второго ЖЦТ, захватывая первую половину последнего ЖЦТ. Рисунок 2.15

NAIMAN NAIMAN

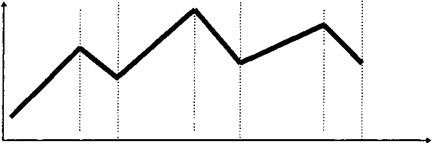

Например. Рисунок 2.16

Более подробно теорию циклов мы рассмотрим в пункте 2.15. Рассмотрев трендовые линии, фигуры и модели, можно сделать вывод о кажущейся простоте данного метода анализа, и это действительно так. Но за этой простотой скрывается очень много информации. NAIMAN NAIMAN Недостаточное внимание при проведении трендового анализа способно привести к весьма плачевным последствиям. Если вы "не заметите" прорыва пены через ключевой уровень, то весь ваш последующий анализ будет строиться на ложных впечатлениях о рынке. Ситуация уже коренным образом изменилась и ваши потери могут оказаться безграничными. Эти моменты характерны при разворотах тренда и его ускорениях. В это время линия поддержки переходит в линию сопротивления, и наоборот. Трендовые линии и модели дают вам представление о горе, на которую пены поднимаются (бычий тренд) или с которой цены спускаются (медвежий тренд). Они вам могут показать тропинки, по которым эта цена может пройти. Ваша цель -придерживаться след в след динамики цены, иначе вы рискуете сорваться с горы или заблудиться. Поднимайтесь орлом над горой, осматривайте ее, выискивайте всевозможные пути, по которым может пройти цена.

|

|||||||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 314; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.17.78.182 (0.01 с.) |