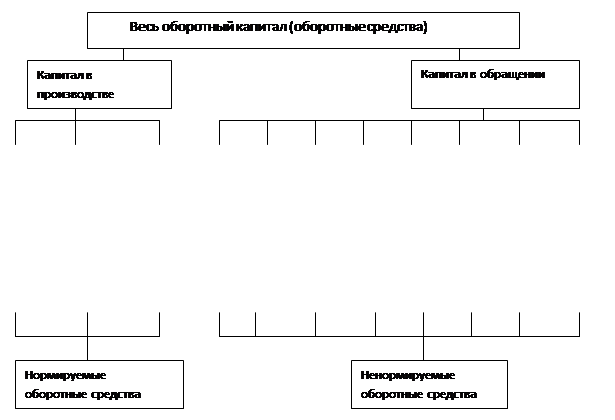

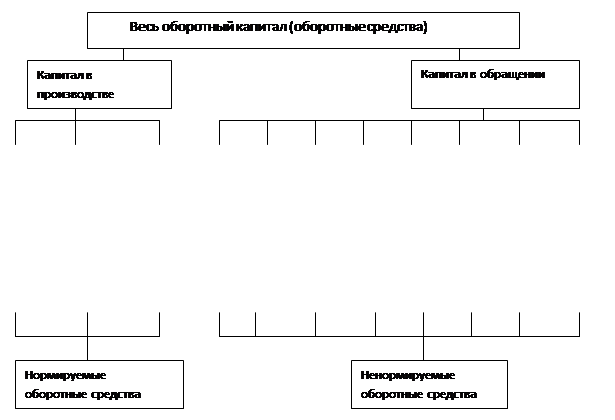

Оборотные средства (оборотный капитал) – это часть капитала предприятия, вложенного в его текущие активы. Их материально-вещественный состав представлен на рис 11.1. По степени управляемости оборотные средства подразделяются на нормируемые и ненормируемые. К ненормируемым средствам относятся, как правило, все оборотные фонды, а также часть фондов обращения, которая находится в виде остатков нереализованной продукции на складах предприятия. К ненормируемым средствам относятся остальные элементы фондов обращении: отправленная потребителям, но еще не опла

Отсутствие норм не означает, однако, что размеры этих элементов оборотных средств могут изменяться произвольно и беспредельно, и что за ними отсутствует контроль. действующий порядок расчетов между предприятиями предусматривает систему Экономических санкций со стороны государства против роста неплатежей.

Нормируемые оборотные средства получают отражение в финансовых планах (бизнес-планах) предприятия, тогда как ненормируемые оборотные средства объектом планирования практически не являются.

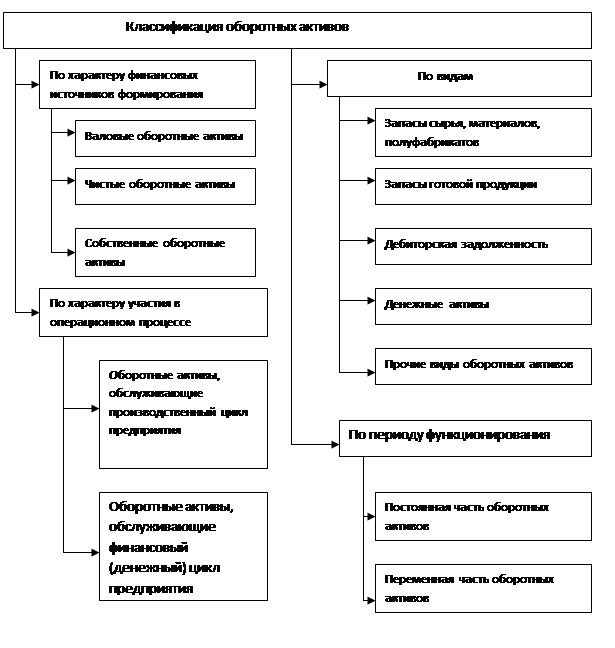

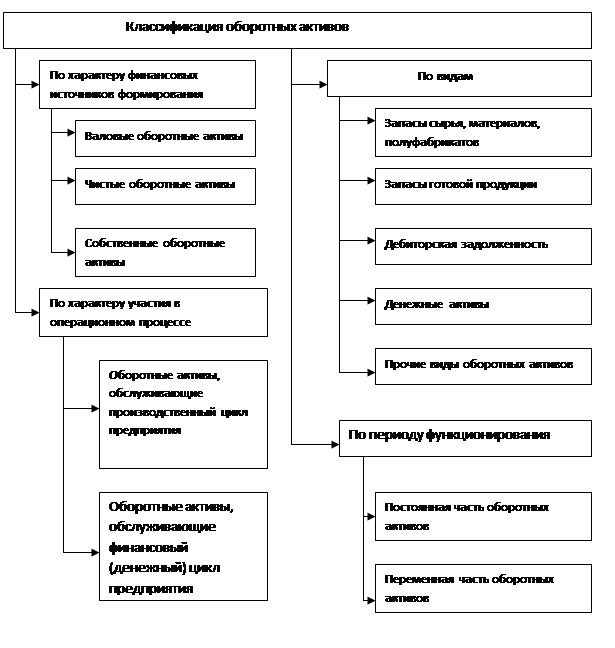

Классификация оборотных средств предприятия приведена на рис. 11.2.

По характеру финансовых источников формирования выделяют валовые, чистые и собственные оборотные активы.

Валовые оборотные активы (ИЛИ оборотные средства в целом характеризуют общий их объем, сформированный за счет как собственного, так и заемного капитала.

Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала:

Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала:

Собственные оборотные активы (или собственные оборотные средства) характеризуют ту часть, которая сформирована за счет собственного капитала предприятия:

Если предприятие не использует долгосрочный заемный капитал для финансирования оборотных средств, то суммы собственных и чистых оборотных активов совпадают.

Виды оборотных активов. По этому признаку оборотные активы классифицируются следующим образом.

Запасы сырья, материалов и полу фабрикатов. Этот вид оборотных активов характеризует объем входящих материальных их потоков в форме запасов, обеспечивающих производственную деятельность предприятия.

Запасы готовой продукции. Этот вид оборотных активов характеризует текущий объем выходящих материальных их потоков в форме запасов произведен ной продукции, предназначенной к реализации.

дебиторская задолженность. Этот вид оборотных активов характеризует сумму задолженности в пользу предприятия, представленную финансовыми обязательствами юридических и физических лиц по расчетам за товары, услуги, выданные авансы и тому подобное

Денежные активы. Впрактике финансового менеджмента к денежным активам относят не только остатки денежных средств в национальной и иностранной валюте (во всех их формах), но и сумму краткосрочных финансовых вложений, которые рассматриваются как форма инвестиционного использования временно свободного остатка денежных активов (так называемый «спекулятивный остаток денежных средств»).

Прочие виды оборотных активов. К ним относятся оборотные активы, не включенные в состав вышерассмотренных, если они отражаются в общей их сумме (расходы будущих периодов и т.п.).

Характер участия в операционном процессе. Всоответствии с этим признаком оборотные активы подразделяются: • на оборотные активы, обслуживающие производственный цикл предприятия (запасы сырья, материалов и полуфабрикатов объем незавершенного производства, запасы готовой продукции);

• оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (дебиторская задолженность и др.).

Период функционирования оборотных активов. ПО этому признаку оборотные активы классифицируются следующим образом.

Постоянная часть оборотных активов. Представляет неизменную часть их размера, которая не зависит от сезонных и других колебаний операционной деятельности предприятия и не связана с формированием запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления операционной деятельности.

Переменная часть оборотных активов. Представляет варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции, необходимостью формирования в отдельные периоды хозяйственной деятельности предприятия запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. В составе этого вида оборотных активов выделяют обычно максимальную и среднюю части.

В процессе производственной деятельности происходит постоянная трансформация отдельных элементов оборотных средств. Предприятие покупает сырье и материалы, производит продукцию, затем продает ее, как правило, в кредит, в результате чего образуется кредиторская задолженность, которая через некоторое время должна превращаться в денежные средства.

Величина оборотных средств определяется не только потребностями производственного процесса, но и случайными факторами. Поэтому принято подразделять оборотный капитал на постоянный и переменный.

Известны две основные трактовки понятия «постоянный оборотный капитал». Согласно первой, постоянный оборотный капитал (или системная часть текущих активов) представляет ту часть денежных средств, дебиторской задолженности и производственных запасов, потребность в которых относительно постоянна в течение всего операционного цикла. Это усредненная величина текущих активов, находящихся в постоянном ведении предприятия. Согласно второй, постоянный оборотный капитал может быть определен как необходимый для производственной деятельности минимум текущих активов, т. е. некоторый аналог резервного капитала.

Категория переменного оборотного капитала (или варьируемой части текущих активов) отражает дополнительные текущие активы, необходимые в пиковые периоды или в качестве страхового запаса. Например, потребность в дополнительных производственно-материальных запасах может быть связана с поддержкой высокого уровня продаж во время сезонной реализации, В то же время по мере реализации возрастает дебиторская задолженность. добавочные денежные средства необходимы для оплаты поставок сырья и материалов, трудовой деятельности.

Классификация оборотных средств по степени их ликвидности и степени финансового риска характеризует качество средств предприятия, находящихся в обороте (рис. 11.5). Задача такой классификации — выявление тех текущих активов, реализация которых представляется маловероятной. деление оборотных средств на наиболее ликвидные, быстро реализуемые и медленно реализуемые не является абсолютным и зависит от конкретных условий строительной деятельности. Поэтому для каждого предприятия и для каждого отдельного периода существует своя группировка оборотного капитала по степени ликвидности.

Первоначально оборотные средства формируются при создании предприятия как часть его уставного фонда. Источники формирования почти те же, что и у основных средств: акционерный капитал, паевые взносы, бюджетные средства. Они направляются на приобретение производственных запасов, поступающих в производство для изготовления товарной продукции.

до момента оплаты готовой продукции потребителем предприятие испытывает потребность в денежных средствах. Поэтому предприятие может использовать и другие собственные источники пополнения оборотных средств прибыль и устойчивые пассивы.

Устойчивые пассивы приравниваются к собственным источникам, так как постоянно находятся в обороте предприятия, используются для финансирования его хозяйственной деятельности, но ему не принадлежат. К устойчивым пассивам относят:

• Минимальную переходящую задолженность по заработной плате и отчислениям на социальное страхование, в фонды пенсионный и обязательного медицинского страхования;

• минимальную задолженность по резервам на покрытие предстоящих расходов и платежей;

• задолженность поставщикам по поставкам;

• задолженность заказчикам по авансам и частичной оплате продукции; • задолженность бюджету по налогам.

Кроме собственных и приравненных к ним средств, источником формирования оборотных средств могут быть привлеченные средства: кредиторская задолженность, включенная в оборот предприятия на законных основаниях и на определенный период по коммерческому кредиту или предоставленным авансам. Использование кредиторской задолженности в качестве источника пополнения оборотных средств обусловлено серьезными сдвигами в структуре финансовых источников образования оборотных средств. Структура характеризуется чрезвычайной деформированностью, вызванной нехваткой собственных источников и значительным ростом кредиторской задолженности.

Важно отметить, что при планировании кредиторской задолженности необходимо сбалансировать ее с потребностью в оборотных средствах (с дебиторской задолженностью). При этом желательно взаимно компенсировать плюсовые и минусовые результаты по взаиморасчетам. для этого продолжительность представляемых кредитов и авансов покупателя (или их сумма) должна быть меньше продолжительности (или суммы) кредитов и авансов, полученных от поставщиков.

В качестве заемных источников формирования оборотных средств используются краткосрочные кредиты банка, других кредиторов, коммерческий кредит, целевой государственный кредит на пополнение оборотных средств. Основные направления привлечения кредитов для формирования оборотных средств: кредитование сезонных запасов сырья, материалов и затрат, связанных с сезонным процессом производства; временное восполнение недостатков собственных оборотных средств; осуществление расчетов.

Коммерческий кредит — это кредит поставщика покупателю, когда оплата товарно-материальных ценностей производится покупателем позже в оговоренные с поставщиком сроки.

Целевой государственный кредит на пополнение оборотных средств выделяется на основании соглашены финансового органа и предприятия или организации. Получить его могут государственные предприятия и организации, акционерные общества с долей государства в уставном фонде более 50 %, приватизированные предприятия и организации не зависимо от их организационно-правовых форм.

С позиции повседневной деятельности важнейшей финансовой характеристикой госпредприятия является его ликвидность, т. е. способность вовремя погасить краткосрочную кредиторскую задолженность. для любого предприятия достаточный уровень ликвидности, т. е. способность вовремя гасить краткосрочную кредиторскую задолженность, является одной из важнейших характеристик стабильной хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными издержками, но и периодическими остановками производственного процесса,

На рис. 11.6 показана зависимость степени риска ликвидности от уровня чистого оборотного капитала. Если денежные средства, дебиторская задолженность и производственно-материальные запасы поддерживаются на относительно низких уровнях, то вероятность неплатежеспособности или нехватки средств для осуществление рентабельной деятельности велика. Можно сформулировать простейший вариант управления оборотными средствами, сводящий к минимуму риск потери ликвидности: чем больше превышение текущих активов над текущими обязательствами, тем меньше степень риска; таким образом, нужно стремиться к наращиванию чистого оборотного капитала.

Совершенно иной вид зависимости между прибылью и уровнем оборотного капитала.

При низком уровне оборотного капитала производственная деятельность не поддерживается должным образом, возможна потеря ликвидности, периодические сбои в работе и низкая прибыль в работе. При некотором оптимальном уровне оборотного капитала прибыль становится максимальной. Дальнейшее повышение величины оборотных средств приведет к тому, что предприятие будет иметь в распоряжении временно свободные, без- действующие текущие активы, а также излишние издержки финансирования, что повлечет снижение прибыли, В связи с этим сформулированный вариант управления оборотными средствами, связанный со снижением риска ликвидности, не совсем верен.

Таким образом, политика управления оборотным капиталом должна обеспечить поиск компромисса между риском потери ликвидности и эффективностью работы. Это сводится к обеспечению платежеспособности и приемлемого объема, структуры, рентабельности активов.

Первое условие не выполняется, если предприятие не в состоянии оплачивать счета, выполнять обязательства и, возможно, объявит себя банкротом. Предприятие, не имеющее достаточного уровня оборотного капитала, может стать неплатежеспособным.

Относительно второго условия известно, что разные уровни разных текущих активов по-разному воздействуют на прибыль. Например, высокий уровень производственно-материальных запасов требует соответственно значительных текущих расходов, в то время как широкий ассортимент готовой продукции в дальнейшем может способствовать повышению объемов реализации и увеличению доходов. Каждое решение, связанное с определением уровня денежных средств, дебиторской задолженности и производственных запасов, должно быть рассмотрено с позиции рентабельности данного вида активов и оптимальной структуры оборотных средств.

Поиск путей достижения компромисса между прибылью, риском потери ликвидности и состоянием оборотных средств, источников их покрытия предполагает знакомство с разными видами риска, нашедшими отражение в теории финансового менеджмента.

Риск потери ликвидности или снижения эффективности, обусловленный изменениями в текущих активах, принято называть левосторонним, поскольку эти активы размещены в левой части баланса. Подобный риск, но обусловленный изменениями в обязательствах, по аналогии называют правосторонним.

Явления, потенциально несущие левосторонний риск:

• недостаточность денежных средств;

• недостаточность собственных кредитных возможностей;

• недостаточность производственных запасов;

• излишний объем текущих активов.

Наиболее существенные явления, потенциально несущие в себе правосторонний риск:

• высокий уровень кредиторской задолженности; • неоптимальное сочетание между краткосрочными и долгосрочными источниками заемных средств;

• высокая доля долгосрочного заемного капитала.

Основные варианты воздействия на уровне рисков:

• минимизация текущей кредиторской задолженности. Этот подход сокращает возможность потери ликвидности. Однако такая стратегия требует использования долгосрочных источников и собственного капитала для финансирования большей части оборотного капитала;

• минимизация совокупных издержек финансирования. В этом случая ставка делается на преимущественное использование краткосрочной кредиторской задолженности как самого дешевого источника покрытия активов. Вместе с тем, для него характерен высокий уровень риска невыполнения обязательств в отличие от ситуации, когда текущие активы финансируются преимущественно из долгосрочных источников;

• максимизация полной стоимости фирмы. Эта стратегия включает процесс управления оборотным капиталом в общую финансовую стратегию фирмы. Суть ее в том, что любые решения в области управления оборотным капиталом, способствующие повышению «цены» предприятия, следует признать целесообразными.

112. Определение рациональной потребности в оборотных средствах

Основное предназначение оборотных средств — обеспечение беспрерывности процесса производства. Оборотным средствам принадлежит особое место в структуре предприятия, так как они обеспечивают устойчивое финансовое положение, кредитоспособность, инвестиционные возможности субъекта хозяйствования.

Необходимое условие для улучшения эффективности использования оборотных средств — продуманное экономическое определение потребности в них, определение такого их оптимального количества, которое бы при минимальном запасе обеспечило беспрерывное производство. В этом суть нормирования оборотных средств, основной особенностью которого в условиях рынка является то, что его можно рассматривать не только как метод исчисления необходимого количества оборотных средств, но и как способ выявления и мобилизации на каждом предприятии внутренних резервов увеличения эффективности производства.

Цель нормирования — определение рационального размера оборотных средств, отвлекаемых на определенный срок в сферы производства и обращения.

Нормирование средств на предприятиях основывается на ряде принципов. Потребность в собственных оборотных средствах для каждого предприятия определяется при составлении финансового плана.

Таким образом, величина норматива не постоянна. Размер собственных оборотных средств зависит от объема производства, условий снабжения и сбыта, ассортимента производимой продукции.

Собственными оборотными средствами должны покрываться

потребности не только основного производства для выполнения

производственной программы, но и подсобного и вспомогательного производств, жилищно-коммунального хозяйства и других хозяйств, не относящихся к основной деятельности предприятия и не состоящих на самостоятельном балансе.

Оборотные средства нормируют в денежном выражении. В основу определения потребности в них положена смета затрат на производство продукции (работ, услуг) на планируемый период. Для определения норматива принимается во внимание среднесуточный расход нормируемых элементов в денежном выражении. По производственным запасам среднесуточный расход рассчитывается по соответствующей статье сметы затрат на производство.

Нормативы рассчитывают, исходя из соблюдения транзитных норм доставки тех или иных ценностей.

Методы расчета нормативов оборотных Средств: прямого счета, аналитический и коэффициентный.

Метод прямого счета наиболее точен, обоснован, но вместе с тем довольно трудоемок. Он основан на определении научно обоснованных норм запаса по отдельным элементам оборотных средств и норматива оборотных средств, т. е. стоимостного выражения запаса, который рассчитывается по каждому элементу (частные нормативы) и в целом по нормируемым оборотным средствам (совокупный норматив).

Аналитический (экономический) метод предполагает укрупненный расчет оборотных средств, в размере их средних фактических остатков, учет факторов, влияющих на организацию и формирование оборотных средств, и используется в тех случаях, когда не предполагаются существенные изменения в условиях работы предприятия и когда средства, положенные в материальные ценности и запасы, имеют большой удельный вес.

Коэффициентный метод предусматривает определение нового норматива на базе имеющегося с учетом поправок на планируемое изменение объемов производства и сбыта продукции, ускорение оборачиваемости оборотных средств.

По зависящим от объема производства элементам оборотных средств потребность планируется, исходя из их размеров в базисном году, темпов роста производства и возможного ускорения оборачиваемости оборотных средств. По остальным элементам за пасов и трат плановая потребность определяется на уровне их средних фактических остатков.

Основной метод определения плановой потребности в оборотных средствах — прямого счета. Процесс нормирования включает:

• разработку норм запаса по отдельным видам товарно-материальных ценностей всех элементов нормируемых оборотных средств;

• определение частых нормативов по каждому элементу оборотных средств;

• расчет совокупного норматива по собственным нормируемым оборотным средствам.

Нормы оборотных средств объем запаса по важнейшим то- вари о-материальным ценностям, необходимым предприятию для обеспечения нормальной, ритмичной работы, величины относительные, которые устанавливаются на определенное время (квартал, год), но могут действовать и в течение более длительного периода в днях запаса или в процентах к определенной базе (товарной продукции, объему основных фондов) и показывают длительность периода, обеспеченного данным видом материальных ресурсов. Нормы пересматриваются при кардинальных изменениях номенклатуры изделий, условий производства, снабжения и сбыта, изменения цен и других параметров.

Нормы устанавливаются раздельно по элементам нормируемых оборотных средств:

• производственным запасам;

• незавершенному производству и полуфабрикатам собственного изготовления;

• расходам будущих периодов;

• запасам готовой продукции на складе предприятия.

Рассмотрим расчет норм на примере производственных запасов и готовой продукции.

Норма в днях по производственным запасам (сырью, основным материалам, покупным полуфабрикатам) устанавливается по каждому виду или группе материалов и включает время:

• выгрузки, приемки, складирования и лабораторного анализа (подготовительный запас);

• нахождения сырья и материалов на складе в виде текущего и страхового (гарантийного) запаса;

• подготовки к производству, связанной с выдержкой сырья, сушкой, разогревом, отстоем и прочими подобными операциями (технологический запас);

• нахождения материалов в пути и документооборота (транспортный запас).

Основной в строительстве — текущий складской запас, т. е. время нахождения производственных запасов на складе предприятия между двумя очередными поставками. Его величина прямо связана с частотой и равномерностью поставок (циклом снабжения)

периодичностью запуска сырья и материалов в производство. Величина этого запаса устанавливается в размере 50 % среднего снабжения.

К следующему по значимости относится страховой запас, необходимый при сбоях в условиях и сроках поставки, поступлении комплектных партий, нарушении качества поставляемых материалов в производство. Величина страхового запаса устанавливается в пределах половины складского.

Общая норма запаса на сырье, основные материалы, покупные полуфабрикаты складывается из перечисленных видов запасов.

Торцы запаса по готовой продукции рассчитываются раздельно по готовой на складе и отгруженной продукции, по которой расчетные документы не сданы в банк. Нормы запаса определяются по каждой номенклатурной группе изделий с учетом времени:

подбора отдельных видов и марок изделий; упаковки и маркировки; хранения на складе до отгрузки; комплектования изделий до транспортной партии; погрузки, транспортировки и доставки со склада до станции отправления; подготовки расчетных документов и сдачи их в банк.

После установления норм запасов следует определить частный норматив затрат по каждому элементу нормируемых оборотных средств. Норматив показывает минимально необходимую сумму денежных средств, обеспечивающих хозяйственную деятельность предприятия. Завершается процесс нормирования установлением совокупного норматива оборотных средств, путем сложения частных нормативов: по производственным запасам, незавершенному производству, расходам будущих периодов и готовой продукции:

Далее необходимо сравнить полученный результат с совокупным нормативом прошлого периода, чтобы определить, как изменяется потребность предприятия в собственных оборотных средствах в плановом периоде.

Разница между нормативами составляет сумму прироста или уменьшения норматива оборотных средств, что находит отражение в финансовом плане предприятия. Эффективное управление оборотным капиталом предполагает выбор и проведение соответствующей финансовой политики. Суть такой политики состоит в поиске оптимальной величины и оптимальной структуры оборотных средств.

Политика управления оборотными средствами включает два основных вопроса: какой уровень оборотных средств наиболее приемлем (в целом и по элементам) и за счет каких источников можно их финансировать.

Рассмотрим альтернативные стратегии в области объема и структуры оборотного капитала. Показаны три альтернативные стратегии в отношении общего уровня оборотных средств. По существу они отличаются лишь объемом оборотных средств, которые предприятие считает необходимым иметь для поддержания заданного уровня производства. Линия с наиболее крутым наклоном отражает осторожную стратегию. Предприятия, придерживающиеся такой стратегии, допускают относительно высокий уровень денежных средств, товарно-материальных запасов и ценных ликвидных бумаг, имеющихся в наличии. При этом объем реализации стимулируется политикой кредитов, предоставляемых покупателям, что приводит к высокому уровню дебиторской задолженности. Наоборот, ограничительная стратегия предполагает, что денежная наличность, ценные бумаги, товарно-материальные запросы и дебиторская задолженность сведены до минимума.

В условиях определенности, когда объем реализации, затраты, период реализации заказа, сроки платежей и другие показатели точно известны, любое предприятие предпочло бы поддерживать только оптимально необходимый уровень оборотных средств. Превышение этого минимума приводит к увеличению потребностей по внешних источниках финансирования оборотных средств без адекватного увеличения прибыли.

Необоснованное сокращение оборотных средств приводит к замедлению выплат работникам, падению объема реализации и неэффективности производства по причине нехватки товарно-материальных запасов, что является следствием чрезмерной ограничительной политики.

Картина меняется при появлении фактора неопределенности. В этом случае предприятию требуется минимально необходимая сумма денежных средств и материальных запасов (в зависимости от ожидаемых выплат, объема реализации, ожидаемого времени реализации заказа) плюс дополнительная сумма — страховой запас на случай непредвиденных отклонений от ожидаемых величин. Аналогичным образом уровень дебиторской задолженности зависит от сроков предоставляемого кредита, а наиболее жесткие сроки кредита для данного объема реализации дают наиболее низкий уровень дебиторской задолженности. Если предприятие будет придерживаться ограничительной стратегии в отношении оборотных средств, оно будет держать минимальный уровень страховых запасов денежных средств и товарно-материальных запасов, проводить жесткую кредитную политику, несмотря на то, что такая политика может привести к снижению объема реализации.

Ограничительная стратегия в отношении оборотных средств предполагает получение выгоды от относительно меньшего объема финансовых ресурсов, но влечет и наибольший риск. Обратное утверждение верно для осторожной стратегии. По соотношению ожидаемого уровня риска и доходности умеренная стратегия находится посередине.

Рассмотрим альтернативные стратегии финансирования оборотных средств.

Уровень расходов в большей части приложения капитала подвержен сезонным и/или циклическим колебаниям. Например, пик расходов строительных предприятий приходится на весну и лето; торговых — на рождественские праздники. Поставщики строительных предприятий и ремонтные компании ориентируются на колебания в уровнях спроса своих клиентов. Аналогичным образом все предприятия пополняют свои активы в период экономического подъема и, напротив, продают товарно-материальные запасы и сводят дебиторскую задолженность к минимуму в период спада. Поскольку величина оборотных средств крайне редко опускается до нуля, можно выдвинуть предположение о постоянной их величине, сохраняемой в любой момент. Постоянные активы предприятия состоят из основных средств, постоянной части оборотных средств и сезонной, или переменной величины оборотных средств, которая колеблется от нуля до максимального значения.

Способ, которым предприятие финансирует постоянную и переменную часть оборотных средств, определяется в рамках стратегии финансирования оборотных средств.

Суть метода согласования сроков существования активов и обязательств, отвечающего стратегии, представленной на рис. 11.9, а, состоит в определенном согласовании сроков существования активов и обязательств по группам. Основной целью подобной стратегии является минимизация риска, что предприятие окажется не в состоянии рассчитаться по своим обязательствам при наступлении сроков платежей. Например, предположим, что предприятие заняло на один год сумму средств для строительства и оборудования завода. денежные поступления от этого проекта (прибыль плюс амортизация) практически никогда не бывают достаточными, чтобы выплатить кредит к концу первого года, поэтому он должен быть продлен (возобновлен). Если по какой-то причине кредитор откажется возобновить кредит, то у предприятия возникнут серьезные проблемы. Если вместо краткосрочного был взят долгосрочный кредит, то выплаты по нему сочетаются с поступлениями прибыли и амортизационных отчислений более благоприятным образом, а проблемы продления кредита не возникает, иллюстрирует ситуацию, когда предприятие проводит относительно агрессивную стратегию. В этом случае предприятие финансирует весь объем основных и некоторую долю постоянной части оборотных средств — при помощи краткосрочны кредитов. Термин <относительно» используется, поскольку существуют разные степени агрессии. Например, штриховая линия может проходить ниже линии, показывающей уровень основных средств (см. рис. 11.9, 6). В этом случае вся постоянная часть 9боротных и некоторая доля основных средств финансируются путем краткосрочных кредитов. Это высокоагрессивная политика. Проводя ее, предприятие может попасть в такую ситуацию, что будет вынуждено согласиться с повышением процентной ставки при возобновлении кредита в случае невозможности его возврата. Но цена краткосрочного кредита в большинстве случаев ниже, чем долгосрочного, и порой предприятия жертвуют надежностью ради получения дополнительной прибыли.

При консервативной стратегии финансирования, как, в, штриховая линия может находиться выше линии, показывающей уровень постоянной части оборотных средств. В этом случае при помощи долгосрочных обязательств происходит финансирование постоянной части оборотных средств и некоторой.

11.3. Экономическая оценка эффективности использования оборотных средств

Наличие у предприятия собственного оборотного капитала, его состав и структура, скорость оборота и эффективность использования во многом предопределяют финансовое состояние хозяйствующего субъекта и устойчивость его положения на финансовом рынке:

• платежеспособность — возможность погашать в срок свои долговые обязательства;

• ликвидность — способность в любой момент совершать необходимые расходы;

• возможности дальнейшей мобилизации финансовых ресурсов.

Эффективное использование оборотного капитала играет большую роль в обеспечении нормализации работы предприятия, повышения уровня рентабельности производства и зависит от множества факторов. В современных условиях огромное негативное влияние на изменение эффективности использования оборотных средств и замедление их оборачиваемости оказывают факторы кризисного состояния экономики:

• снижение объемов производства и потребительского спроса;

• высокие темпы инфляции;

• разрыв хозяйственных связей;

• нарушение договорной и платежно-расчетной дисциплины;

• высокий уровень налогового бремени;

• снижение доступа к кредитам вследствие высоких банковских процентов.

Все перечисленные факторы являются объективными и, безусловно, влияют на использование оборотного капитала предприятия. Вместе с тем, предприятия имеют внутренние резервы повышения эффективности использования оборотных средств, в задачу финансовых служб, соответственно, входят мероприятия по изысканию таких резервов. К ним относятся:

• рациональная организация производственных запасов (ресурсосбережение, оптимальное нормирование); • сокращение пребывания оборотных средств в незавершенном производстве (внедрение новейших технологий, особенно безотказных, обновление производственного аппарата, применение современных более дешевых конструкционных материалов);

• эффективная организация обращения (совершенствование системы расчетов, рациональная организация сбыта, приближен не потребителей продукции к их изготовителям, систематический контроль за оборачиваемостью средств в расчетах).

Наличие оборотного капитала, имеющегося в распоряжении той или иной фирмы, может быть рассчитано как по состоянию на определенную дату (обычно отчетной датой является последний день соответствующего квартала), так и в среднем за истекший отчетный период. Такие показатели могут быть определены как по всему оборотному капиталу фирмы в целом, так и по отдельным составляющим этого капитала, элементам или их группам.

Наличие оборотного капитала по состоянию на отчетную дату определяется непосредственно по данным бухгалтерского баланса или более детально по данным бухгалтерского синтетического и аналитического учета (по счетам и субсчетам Плана счетов бухгалтерского учета).

Если исходить из того, что потребности оперативного управления любой фирмы требуют ежемесячного подведения итогов ее деятельности (хотя отчетность по месяцам фирмой может и не предоставляться), то средний остаток оборотного капитала за данный месяц проще всего определить как полусумму остатков на начало (Он) и конец (Ок) этого месяца:

Применение этой формулы эквивалентно принятию гипотезы о равномерном (линейном) изменении остатков соответствующих элементов оборотного капитала в течение всего месяца (если исходить из данных квартальной отчетности, то в приведенной выше формуле в числителе будут учтены данные об остатках на начало и конец отчетного квартала).

Если возникает необходимость определить средние остатки оборотного капитала за период, включающий несколько равных по продолжительности отрезков (например, за год по данным об остатках на начало и конец каждого квартала), то используется формула:

О = (ОН/2 + 0 + 02 + 0 + 0К72)/(п — 1).

На практике нередки случаи, когда расчет среднего остатка оборотного капитала (как и всего имущества фирмы) необходимо производить по данным отчетности за периоды разной продолжительности. Например, расчет налогооблагаемой базы при доли их переменной части. В данной ситуации предприятие использует незначительный объем планового краткосрочного кредита только в моменты, когда потребность в средствах достигает пика. В период затишья резервные средства сохраняются в виде ценных высоколиквидных бумаг, которые в случае возникновения финансовых потребностей, превышающих обычны

Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала:

Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала: