Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Общая характеристика деятельности и организационная структура ПАО Сбербанк России

Одним из первых коммерческих банков, начавших применять концепцию лин-менеджмента в Российской Федерации является ПАО Сбербанк, который добился значительных успехов после его внедрения. Рассмотрим подробнее деятельность, структуру банка, факторы, послужившие началом изменений в его производственной системе. Сбербанк России является публичным акционерным обществом, это крупнейший транснациональный и универсальный банк России, Центральной и Восточной Европы. Дочерние банки группы Сбербанк присутствуют в Казахстане, Белоруссии, Германии и Украине. Центральный банк РФ регулирует и контролирует деятельность Сбербанка, поскольку Банк России является единым регулятором банковской деятельности и финансовых рынков в Российской Федерации. Основная деятельность Сбербанка заключается в совершении корпоративных и розничных банковских операций. А именно, банк: - привлекает средства по вкладам в свободно конвертируемых валютах, а также валютах стран, где банк имеет свои филиалы; - предоставляет кредиты и займы как в рублях, так и в любой другой валюте; - предоставляет услуги по сопровождению совершения экспортных и импортных операций, а также конверсионных операций; - торгует ценными бумагами и производными финансовыми инструментами на финансовых рынках. Уникальность Сбербанка также проявляется в том, что он предоставляет государственные гарантии по вкладам; участвует в международных программах по развитию малого и среднего бизнеса, а также осуществляет деятельность, связанную с обслуживанием счетов, учетом доходов и оборота федерального бюджета. Организационная структура Сбербанка представлена следующим образом (рис. 7). Во главе стоит общее собрание акционеров, которое принимает основные решения по дальнейшей деятельности банка. Второй уровень управления представлен Наблюдательным советам и его комитетами (комитет по аудиту, комитет по кадрам и вознаграждениям, комитет по стратегическому планированию), а также ревизионной комиссией. Наблюдательный совет принимает активное участие в определении приоритетной направлений банка. Следующий уровень – это Правление, комитеты и коллегия банка. Комитеты Сбербанка обеспечивают управление по основным видам деятельности компании. К последнему уровню относятся подразделения центральной сети банка, территориальные подразделения и зарубежные филиалы.

Рисунок 7 – Организационная структура Сбербанка [51]

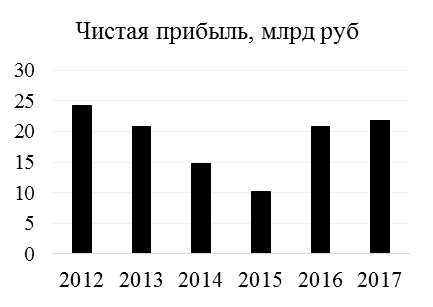

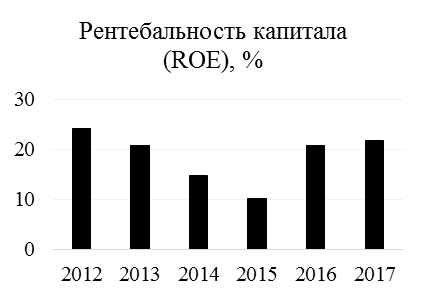

В целом, организационная структура Сбербанка состоит из 4 равных частей: - головного офиса; - территориальных подразделений; - филиалов и представительств; - прочих ответвлений системы. Сбербанк России имеет 16 территориальных банков, 78 отделений территориальных банков и 16 816 филиала на территории Российской Федерации, а также осуществляет свою деятельность при помощи своих дочерних компаний, (Сбербанк Лизинг, Сбербанк Капитал, компании бывшей Группы компаний Тройка Диалог, АО Негосударственный Пенсионный Фонд Сбербанка и Сетелем Банк). Количество сотрудников Сбербанка по состоянию на конец декабря 2017 года – 333 719 человек. Основные финансовые показатели Сбербанка представлены на рисунке 8.

Рисунок 8 – Чистая прибыль и рентабельность капитала Сбербанка

Таким образом, мы видим снижение основных экономических показателей после 2012 года и их улучшение в 2016 году. После исследования внутренней и внешней среды банка можно выявить основные сильные и слабые стороны Сбербанка. Проведение SWOT-анализа необходимо для максимального использования сильных сторон банка, снижению риска от потенциальных угроз, минимизации влияния слабых сторон и грамотного использования возможностей на рынке (табл. 9).

Таблица 9 – SWOT-анализ [51]

SWOT-анализ – это метод стратегического планирования, давно используемый во всех развитых государствах, главной целью которого является способствовать принятию решений руководством компании при выборе стратегии и определении долгосрочных целей за счет анализа внутренних и внешних факторов и преобразования слабых сторон в сильные и избегания угроз. SWOT-анализ показал, что у банка имеются определенные проблемы в его дальнейшем функционировании, но они не являются критичными, и при выборе правильного курса и стратегии данные недостатки легко исправить. Для этого Сбербанк может выбрать следовать одному из следующих приоритетных направлений. 1. Стратегии роста, включающие в себя следующее: - стратегия обновления продукта (создание автоматизированных систем обслуживания, обновление мобильных приложений); - стратегия диверсификации (за счет расширения ассортимента предоставляемых услуг); - стратегия интеграции, которая включает создание новых банковских и небанковских компаний в Российской Федерации и за рубежом, а также их приобретение. К числу конкурентных стратегий можно отнести: - стратегию дифференциации-индивидуализации, означающую усиление позиций банка среди конкурентов за счет максимально полного использования сильных сторон; - стратегию фокусирования (стремление уделить внимание только одному или нескольким направлений бизнеса); - стратегия наилучшей стоимости (предоставление всего ассортимента продукции и услуг по адаптированным для потребителей ценам). Внешняя среда определяет, какими должны быть дальнейшие действия руководства банка. Она учитывает все быстро меняющиеся условия рынка, действия конкурентных компаний, а также социальную и экономическую напряжённость. Для успешного ведения бизнеса банку необходимо быть на шаг впереди, успешно ориентироваться в рыночной ситуации и правильно определить стратегию, поскольку от нее зависит, какие инструменты и в каком порядке надо применять для улучшения показателей деятельности. После анализа состояния внешней среды на основании возрастающей конкуренции на рынке финансовых услуг, а также анализа внутренней среды Сбербанк России в 2008 году начал изменения, которые реализовались в применение концепции лин-менеджмента.

В российской банковской сфере внедрение программы лин началось позже, чем в других отраслях, однако у концепции имеются перспективы для ее применения, поскольку у нее большой потенциал снижения расходов (табл. 10).

Таблица 10 – Потенциал снижения основных расходов банка от внедрения лин-технологий [34, с.18]

В 2008 году руководством Сбербанка было принято решение о начале внедрения Производственной Системы Сбербанка (ПСС), основанной на инструментах лин-менеджмента. Данная система предполагала организацию бережливых технологий на всех уровнях структуры банка и была использована во всех подразделениях и филиалах. Основная цель ПСС - оптимизация бизнес-процессов Сбербанка, за счет максимального снижения потерь и вовлечения всех сотрудников в данную деятельность. Модель ПСС была организована по принципу «поведение-взгляды-культура», то есть «снизу-вверх», для изменения корпоративной культуры Сбербанка, его ценностей и поведенческих установок. Новая корпоративная культура позволила создать базу для принятия идеологии о непрерывном совершенствовании бизнес-процессов. Реализация ПСС, в первую очередь, направлена на максимальное удовлетворение потребностей клиентов, повышении их лояльности и притоке новых. Качество услуг также становилось одним из наиболее приоритетных направлений. Для осуществления этих двух главных задач использовались инструменты по оптимизации процессов, повышению эффективности управления банком и реорганизация банковской структуры. Таким образом, принятая Сберегательным банком производственная система целиком и полностью основывается на концепции лин-менеджмента и принципах бережливости. Используемые лин инструменты легли в основу преобразований рабочего места, стандартизации процессов, методов избавления от потерь. Следование концепции лин-менеджмента в Сбербанке продолжалось до 2013 года до наступления кризиса, когда был расторгнут контракт с советником по ПСС Джоном Теуркофом. Дальнейшее применение инструментов бережливого производства в Сбербанке происходит по инициативе сотрудников, изменивших свои взгляды на перемены и новые методики по совершенствованию процессов.

|

|||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-11-23; просмотров: 458; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.223.123 (0.014 с.) |