Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

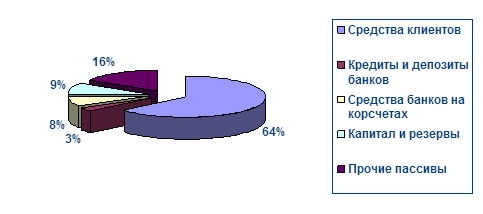

Структура пассивов Белбизнесбанка на 1.01.09Содержание книги

Поиск на нашем сайте

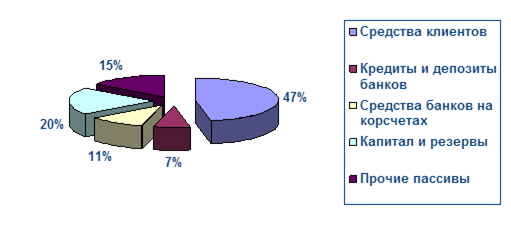

Структура пассивов Белбизнесбанка на 1.01.2011

Рис.3. Структура пассивов Белбизнесбанка за 2009-2011 гг.

Долговые обязательства банков на 1.01.2011 составляют менее 1,1 %. В целях укрепления финансовой устойчивости Белбизнесбанка в 2010г. проводилась целенаправленная работа по стабилизации ресурсной базы и оптимизации ее структуры. За 2010г. консолидированная сумма ресурсов в национальной и иностранной валютах увеличилась в 4 раза. В результате активного использования традиционных форм привлечения ресурсов, внедрения в течение года новых форм работы с клиентами, основанных на тщательном изучении рынка, взвешенной и привлекательной для клиентов процентной политики, Банк увеличил сумму средств, привлеченных на счета клиентов, в 1.9 раз которые составили на 1.01.2011 г.6141,0 млн. деноминированных рублей. В отчетном году Банком продолжена политика отказа от формирования ресурсов за счет межбанковских кредитов, как дорогостоящего и имеющего краткосрочный характер источника. К заимствованиям ресурсов на межбанковском рынке и в Национальном банке Белбизнесбанк прибегал в случаях необходимости выдавать консорциальные кредиты для реализации общегосударственных социальных и производственных программ. Высокий уровень обслуживания Лоро-счетов гарантирован профессионализмом сотрудников банка, современным техническим обеспечением соответствующих подразделений. Анализ корреспондентских счетов "Ностро" В 2010 году Белбизнесбанк продолжал расширять сеть банков-корреспондентов для улучшения качества обслуживания своих клиентов, ускорения проведения расчетов и повышения доходности межбанковских операций. Вместе с тем, учитывая финансовый кризис 2009 года в России и неустойчивое положение на финансовых рынках стран СНГ и Балтии, банк продолжил процесс оптимизации корреспондентской сети с целью создания максимально надежной инфраструктуры для проведения банковских операций. Возросли критерии оценки финансового состояния при выборе новых банков-корреспондентов. Следуя этой методике, в 2010 году Белбизнесбанку было открыто 35 новых счетов "Ностро". В целях оптимизации существующей корреспондентской сети ряд неиспользовавшихся счетов "Ностро" в иностранных банках был закрыт. Концентрация проводимых расчетов на основных корреспондентских счетах по каждой валюте позволила добиться существенного снижения тарифов комиссионного вознаграждения и, вследствие этого, снизить затраты клиентов при переводе средств. В связи с введением с 2010 года в обращение новой денежной единицы ЕВРО отпала необходимость в обширной сети банков-корреспондентов в 11 странах зоны ЕВРО, поэтому часть корреспондентских счетов в европейских банках было закрыто. В настоящее время ОАО "Белинвестбанк" имеет 180 счетов "Ностро" в ведущих банках 18 стран. Как и в прошлые годы, Банк основное внимание в отчетном периоде уделял повышению эффективности и улучшению качества активов Банка. При проведении активной политики Белбизнесбанком в 2010 году большое внимание было уделено обеспечению необходимого уровня ликвидности размещённых средств. Вложения банка в активы отражены на Рисунке 4.

Структура активов ОАО "Белбизнесбанк" на 1.01.2011

Рис.4. Структура активов Белбизнесбанка

Кризис ликвидности, поразивший на протяжении последних двух лет банковские системы СНГ и Балтии, повлек за собой существенные изменения в политике размещения средств на межбанковском рынке. Белбизнесбанк был вынужден сократить число банков-партнеров, в которых размещались свободные ресурсы. Свободно конвертируемая валюта размещалась преимущественно в первоклассных банках Западной Европы, США и Японии. Из числа ограниченно конвертируемых валют для вложений на денежном рынке был выбран российский рубль, и его размещение осуществлялось исключительно в банках с высокой степенью кредитоспособности. Особенностью корсчетов "Ностро" является начисление определенного процента за кредитовый остаток по счету. Размер получаемого дохода зависит от величины процентной ставки и размера оборотов по счету. На рисунке 5 отражены доходы, полученные Белбизнесбанком по счетам "Ностро".

Структура процентных доходов Белбизнесбанка на 1.01.2011

Рис.5. Структура процентных доходов Белбизнесбанка

Процентная политика Банка в отчетном году была направлена на повышение заинтересованности клиентов в хранении минимальных неснижаемых остатков средств на счетах, обеспечение конкурентоспособных ставок по депозитам, а также достижение оптимального уровня процентных расходов в общих расходах банка. Оперативное и качественное проведение платежей, ведение переговоров и заключение межбанковских сделок, обмен различной информацией между банками обеспечивается использованием банком в работе таких систем, как SWIFT, телекс, Reuters-Dealing, SPRINT, E-mail. В заключении хотелось бы отметить, что корреспондентские отношения являются основополагающей базой для проведения банковских операций и осуществления международных платежей. Корреспондентские отношения могут быть прибыльными. Причем уровень их рентабельности может быть значительным по сравнению со средним уровнем доходности других банковских услуг.

3.2 Анализ структуры международных расчетов в ОАО "Белбизнесбанк" - "Белинвестбанк"

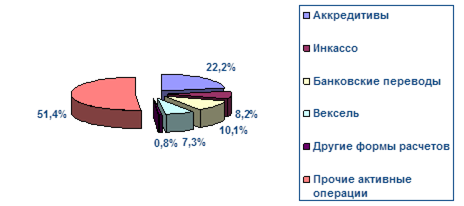

Часть белорусских банков интегрирована в мировую финансовую систему путем установления устойчивых корреспондентских отношений с зарубежными банками и имеет определенные взаимные обязательства перед ними. Интеграция в мировую систему требует от банков устойчивости работы, платежеспособности и выполнения других параметров, составляющих рейтинг банка на мировом рынке. Таким рейтингом у нас в стране обладают "Приорбанк", "МинскКомплексБанк", "Белвнешэкономбанк" и другие. По данным годового отчета ОАО "Белбизнесбанк" входит в десятку лидирующих банков в Республике Беларусь. Рейтинг банка для зарубежной фирмы - это, прежде всего, показатель надежности банка как должника по расчетам. Чем выше рейтинг, тем более длительная рассрочка платежа и более низкая ставка могут быть достигнуты между контрагентами по торговой сделке. Ниже представлен анализ структуры международных расчетов ОАО "Белбизнесбанк". Другие формы расчетов (не считая вексельной формы расчета) занимают в структуре активных операций банка менее 1 % и в настоящее время не оказывают существенного влияния на структуру международных операций банка. На рисунке 6, представлена общая структура операций банка в 2009 - 2010 году (с указанием долей отдельных видов международных расчетов).

Рис.6.1 Структура операций в форме международных расчетов ОАО "Белбизнесбанк" за 2009 год

Рис.6.2 Общая структура расчетных операций ОАО "Белбизнесбанк" в 2010 году

Всего в период с 2009 по 2010 год в структуре активных операций, проводимых банком, как на отечественном, так и на внешнем рынке произошли следующие изменения: · общий объем международных операций, обслуженных банком, сократился с 48,6 до 36,2 % в 2010 году. Это сокращение удельного веса международных расчетов вызвано общим снижением объемов внешней торговли (на 27,3 % по сравнению с уровнем 2009 года). Соответственно рост расчетных операций на отечественном рынке объясняется, с одной стороны, перераспределением торговых интересов с внешнего на внутренний рынок, с другой стороны, ростом бартерных операций. Так, например, в расчетах с Россией, крупнейшим торговым партнером РБ, доля бартерных сделок достигает 85 %. Следует отметить также, что из общего объема экспорта РБ за 2009 год экспорт, не предполагающий оплату в денежной форме, составил 45,5 %. Это оказывает негативное влияние на развитие механизма международных платежей в целом по республике. · В структуре внешнеторговых операций произошли следующие изменения: 1. Доля аккредитивных расчетов сократилась с 22,2 до 16,4 % 2. Доля инкассовых операций сократилась с 8,2 до 5,8 % . Удельный вес банковских переводов сократился с 10,1 до 7,6 % . Доля вексельной формы расчетов уменьшилась с 7,3 до 5,3 % . Другие формы расчетов возросли с 0,8 до 1,1 % (в основном за счет оплаты кредитными картами и дорожными чеками) В целом можно сделать вывод о том, что в 2010 году (по сравнению с 2009) сокращение денежных форм расчетов, производимых белорусскими предприятиями, на 25,5 %. Следовательно, уменьшился и приток иностранной валюты в Республику Беларусь. Эти перемены связаны с повышением удельного веса обязательной продажи валютной выручки (с 30 до 40 %), и, кроме того, тем, что в 2010 году многие товары белорусского производства (особенно те, которые составляют основу белорусского экспорта - трактора, грузовые автомобили, товары народного потребления) стоили значительно выше своих зарубежных аналогов. Подведем некоторые итоги, исходя из практического использования международных расчетов в банковской деятельности, по наибольшей эффективности использования основных форм. Такие методы расчетов, как чеки и банковские тратты, относительно медленные. Почтовый перевод - это более быстрый способ платежа, чем банковская тратта. Поскольку тратта выдается экспортеру для пересылки бенефициару, всегда получается некоторая задержка при ее пересылке бенефициару. Телеграфный перевод - очень быстрый метод расчета, поскольку платежное поручение высылается в банк в стране поставщика посредством телексного или телеграфного сообщения. Перевод по системе S. W.I. F. T. аналогичен телеграфному переводу, за исключением того, что платежное поручение будет пересылаться по сети S. W.I. F. T. в виде приоритетного сообщения этой системы. Отправка международного денежного перевода по системе S. W.I. F. T. может произойти только между банками - членами системы - это единственный минус такого рода переводов. Наравне с указанными системами создаются и вполне успешно развиваются автоматизированные системы денежных переводов и банковских расчетов на базе межбанковских электронных систем, при которых определенный банк выступает в качестве клирингового центра для группы участников данной системы (обычно банки-корреспонденты) при совершении переводов в определенной валюте. Рассматривая основные формы расчетов, следует отметить, что инкассо представляет собой некоторый компромисс между авансовым платежом (когда покупатель полагается на экспортера, который должен послать товар в соответствии с заказом и оплатой); торговлей по открытому счету (когда экспортер полагается на покупателя, который должен оплатить отправленные ему товары). Банки, участвующие в расчетах по инкассо, выступают в роли посредников и не несут никакой ответственности за неуплату или неакцепт документов (тратт). Их обязанности ограничиваются тем, что они должны предоставить импортеру документы или тратты к оплате (к акцепту) либо направить документы (тратты) другому банку для представления к оплате (акцепту). В случае неплатежа или неакцепта банк импортера должен известить об этом доверителя или его банк. Инкассовая форма расчетов с точки зрения экспортера имеет определенные достоинства и недостатки. Среди преимуществ этой формы расчетов выделяют следующие: · представляющий банк может иметь больший вес или большее влияние на иностранного покупателя и может взыскать платеж с трассата, если торговля осуществляется в соответствии с условиями открытого счета; · у экспортера есть возможность получить немедленное финансирование, используя переводной вексель, путем учета этого векселя или получения банковского аванса под обеспечение в виде этого векселя; · инкассирование дешевле, чем расчет по системе документарных аккредитивов; · при инкассо экспортер может сохранить контроль над товарами, пока покупатель не акцептует вексель, выписанный на него, или не оплатит этот вексель; · переводной вексель после акцепта и простой вексель после выпуска и доставки является обязательным для трассата. Таким образом, они представляют собой форму гарантии для экспортера, допуская период кредитования для покупателя. Среди недостатков можно выделить следующие: Ø риск представляет собой возможность отказа покупателя оплатить или акцептовать вексель; Ø пересылка документов и время инкассирования продолжительны, и экспортер может долго ожидать платежа; Ø при возникновении задержек или трудностей расходы несет экспортер; Ø экспортер разрешает кредит по срочным векселям и поэтому должен фиксировать рабочий капитал, т.е. дебиторов. В определенной степени эта форма более выгодна импортеру, поскольку банки защищают его право на товар до момента оплаты документов или акцепта тратт. Право на товар импортеру дают товаросопроводительные документы, во владение которыми он вступает после их оплаты (акцепта тратт). Документы, получаемые импортером для проверки, остаются в распоряжении банка вплоть до момента их оплаты (акцепта тратт) и в случае неуплаты возвращаются банку с указанием причин неуплаты (неакцепта). Инкассовая форма расчетов выгодна импортерам и потому, что подразумевает оплату действительно поставленного товара, о расходы по проведению инкассовой операции относительно невелики. Недостатками этой формы расчетов являются: v длительность "пробега" документов через банки и соответственно периода их оплаты (акцепта) - от нескольких недель до месяцам и более; v импортер может отказаться от оплаты представленных документов или не иметь разрешения на перевод валюты за рубеж. В этом случае экспортер несет расходы, связанные с хранением груза, продажей его третьему лицу или транспортировкой обратно в свою страну. В этой связи в расчетах по инкассо могут использоваться различные способы ускорения и дополнительного обеспечения платежей. В расчетах по коммерческому кредиту инкассо документов и векселей обычно сопровождается выставлением по поручению импортера банковской платежной гарантии в пользу экспортера, обеспечивающей платеж в случае неоплаты импортером документов (векселей) в обусловленные сроки. Банковские гарантии могут выставляться и в обеспечение акцепта тратт, направляемых на инкассо. "Чистое" инкассо небезопасно для экспортера, но при этом методе платежа ему помогает авторитет банка-ремитента и представляющего банка. Документарное инкассо более безопасно для экспортера и в то же время предоставляет импортеру свидетельство удовлетворительной отправки. Однако, хотя документарное инкассо гарантирует некоторую безопасность для экспортера, все же платеж еще зависит от того, выполнит ли иностранный покупатель свои обязательства по переводному или простому векселю; платеж экспортеру не гарантируется банком. По такой форме расчетов, как аккредитив необходимо отметить следующее. Если экспортный аккредитив исполняется инобанком (против представленных ему необходимых документов), получение платежа может затянуться на достаточно длительный период, связанный с почтовым пробегом документов. Соответственно, при расчетах по импорту наиболее выгодно использовать аккредитивы, предусматривающие платеж в отечественном банке-эмитенте против поступающих от иностранного экспортера документов, что позволяет избежать возможного замораживания валютных средств для предстоящих платежей по аккредитивам отечественных организаций и банков на счетах в инобанках. Аккредитивная форма расчетов наиболее выгодна экспортеру, т.к. представляет собой твердое и надежное обеспечение платежа, полученное обычно до начала отгрузки. Осуществление платежа по аккредитиву не связано с согласием покупателя на оплату товара. Кроме того, экспортер имеет возможность получать платеж по аккредитиву максимально быстрым способом. Наконец, бенефициар может получать под залог аккредитива льготный кредит банка, что особенно важно, если он является посредником. Однако аккредитив - наиболее сложный способ расчетов для экспортера, поскольку получение платежа связано с правильным оформлением документов и своевременным представлением их в банк. Предъявляя жесткие требования к оформлению документов с точки зрения соответствия их условиям аккредитива, банки защищают интересы импортеров, т.к. действуют на основании их инструкций. Основные недостатки аккредитивной формы расчетов для контрагентов заключаются, во-первых, в определенных задержках пробега документов через банки, и, во-вторых, в высокой стоимости аккредитива. За проведение операций банки взимают комиссию, зависящую от суммы аккредитива. Банковские расходы за открытие, авизование, подтверждение аккредитивов и за выполнение платежей по ним взыскиваются банками согласно условиям аккредитивов на основании действующих банковских тарифов. При открытии аккредитива его приказодатель должен четко и конкретно указать, за чей счет должны быть оплачены расходы по аккредитиву. Исходя из проанализированного материала, можно сделать сформулировать следующие проблемы и пути их решения: . существующие на современном этапе валютные ограничения существенно снижают эффективность проведения расчетов. В данной сфере необходимо принять следующие меры: v произвести унификацию и либерализацию валютного рынка; v ускорение девальвации официального обменного курса; v снижение обязательной продажи валютной выручки и по возможности ее полная отмена; v либерализация внебиржевого валютного рынка, а также рынка нерезидентов; v подготовить техническую базу для возможности внедрения клиринговых систем обработки международных платежей. 2. участники внешнеэкономических сделок не обладают достаточной подготовкой в выборе оптимально эффективной формы расчетов. Следовательно, необходимо предоставить клиентам банков необходимую помощь в координации их действий в платежном обороте внешней торговли. Для этого необходимо: v проведение семинаров для обмена опытом с зарубежными специалистами; v оснащение банков современными системами обработки информации по международным платежам; v подготовка технически грамотных специалистов в этой области. Заключение Подведем итоги рассмотренных в работе вопросов и проведенного анализа. Внешнеэкономическая деятельность представляет собой процесс реализации внешнеэкономических связей. Формами внешнеэкономических связей являются: внешняя торговля; производственное кооперирование; совместные предприятия на территории страны; совместные предприятия за рубежом, иностранные предприятия на территории страны; концессии; переработка давальческого сырья; лизинг; научно-техническое сотрудничество; сотрудничество в банковской сфере; иностранный туризм; сотрудничество в свободных экономических зонах. Большую долю в этом списке занимает международная торговля. Обслуживание внешнеэкономической деятельности осуществляется путем применения тех или иных форм международных расчетов. Международные расчеты - регулирование платежей по денежным требованиям и обязательствам, возникающим в связи с экономическими, политическими и культурными отношениями между юридическими и физическими лицами разных стран. Включают, с одной стороны, условия и порядок осуществления платежей, выработанные практикой и закрепленные международными документами и обычаями, с другой стороны, ежедневную деятельность банков по их проведению. Осуществление международных расчетов тесно связано с порядком валютного регулирования в РБ. Особенностью международных расчетов является ряд ограничений при их осуществлении. От выбора форм и условий расчетов зависит скорость и гарантия получения платежа, сумма расходов, связанных с проведением операций через банки. Детали валютно-финансовых и платежных условий согласовываются между партнерами внешнеэкономических сделок и затем закрепляются в контракте. Ими являются: валюта цены, валюта платежа и условия платежа. В международной торговле следует различать: метод платежа; инструмент, посредством которого выполняется этот платеж, т.е. метод или средство расчета. Можно выделить следующие методы платежа: · документарный аккредитив · инкассо · авансовый платеж · торговля по открытому счету. Среди средств расчетов основными являются: · чеки · переводные векселя · банковские тратты · почтовые платежные поручения · международный денежный перевод · телеграфные либо телексные платежные поручения · инструкции системы S. W.I. F. T · кредитные карточки. Основными субъектами международных расчетов являются экспортеры, импортеры и обслуживающие их банки. Расчеты по внешнеторговым сделкам осуществляются главным образом через банки, которые выступают не только в роли посредника между экспортерами и импортерами. Основными формами международных расчетов, обслуживаемых коммерческими банками, являются: документарный аккредитив, инкассо, банковский перевод, банковская гарантия, авансовый платеж и торговля по открытому счету. Документарный аккредитив можно определить как условную гарантию платежа, которую дает банк названному бенефициару, гарантирующую, что платеж будет произведен в том случае, если все условия аккредитива соблюдены. Применяются такие виды аккредитивов как, отзывный, безотзывный, переводной, револьверный, компенсационный, аккредитив с красной оговоркой, резервный, покрытый, непокрытый. Инкассо - операции с документами, осуществляемые банками согласно полученным инструкциям в целях получения от плательщика платежа и (или) акцепта либо выдача документов на других условиях. Различают документарное и "чистое" инкассо. Переводы средств в иностранной валюте из уполномоченного банка в другой уполномоченный банк через корреспондентские счета банка, открытые в банке-нерезиденте, а также из уполномоченного банка на корреспондентские счета в банках-нерезидентах относятся к международным переводам. Различают банковские переводы в пользу и по поручению юридических лиц и переводы физических лиц. Банковская гарантия - обязательство банка-гаранта выплатить по требованию бенефициара определенную сумму средств на согласованных в гарантии условиях. Можно выделить следующие виды: платежные, договорные (возврата аванса, надлежащего исполнения договора, тендерная), консорциальные и резервного обязательства. Авансовый платеж означает, что покупатель финансирует продажу на некоторое время до поступления товаров в его распоряжение. Торговля по открытому счету представляет собой продажу в кредит, при которой у экспортера нет гарантии, что покупатель рассчитается по обязательствам в согласованную дату. При проведении экспортно-импортных операций необходимо помнить, что соблюдение валютных интересов сторон в значительной степени зависит от правильного выбора форм и условий расчетов, предусматриваемых контрактом. Каждая форма расчетов имеет свои преимущества и недостатки. Наиболее эффективными и чаще всего применяемыми формами является аккредитив и инкассо. В определенной степени эта форма более выгодна импортеру. Среди преимуществ этой формы расчетов выделяют следующие: · представляющий банк может иметь больший вес или большее влияние на иностранного покупателя и может взыскать платеж с трассата, если торговля осуществляется в соответствии с условиями открытого счета; · у экспортера есть возможность получить немедленное финансирование, используя переводной вексель, путем учета этого векселя или получения банковского аванса под обеспечение в виде этого векселя; · инкассирование дешевле, чем расчет по системе документарных аккредитивов; · при инкассо экспортер может сохранить контроль над товарами, пока покупатель не акцептует вексель, выписанный на него, или не оплатит этот вексель; · переводной вексель после акцепта и простой вексель после выпуска и доставки является обязательным для трассата. Таким образом, они представляют собой форму гарантии для экспортера, допуская период кредитования для покупателя. Среди недостатков можно выделить следующие: Ø риск представляет собой возможность отказа покупателя оплатить или акцептовать вексель; Ø пересылка документов и время инкассирования продолжительны, и экспортер может долго ожидать платежа; Ø при возникновении задержек или трудностей расходы несет экспортер; Ø экспортер разрешает кредит по срочным векселям и поэтому должен фиксировать рабочий капитал, т.е. дебиторов; Ø длительность "пробега" документов через банки и соответственно периода их оплаты (акцепта) - от нескольких недель до месяца и более; Ø импортер может отказаться от оплаты представленных документов или не иметь разрешения на перевод валюты за рубеж. В этом случае экспортер несет расходы, связанные с хранением груза, продажей его третьему лицу или транспортировкой обратно в свою страну. Аккредитивная форма расчетов наиболее выгодна экспортеру, т.к. представляет собой твердое и надежное обеспечение платежа, полученное обычно до начала отгрузки. Осуществление платежа по аккредитиву не связано с согласием покупателя на оплату товара. Кроме того, экспортер имеет возможность получать платеж по аккредитиву максимально быстрым способом. Наконец, бенефициар может получать под залог аккредитива льготный кредит банка, что особенно важно, если он является посредником. Однако аккредитив - наиболее сложный способ расчетов для экспортера, поскольку получение платежа связано с правильным оформлением документов и своевременным представлением их в банк. Предъявляя жесткие требования к оформлению документов с точки зрения соответствия их условиям аккредитива, банки защищают интересы импортеров, т.к. действуют на основании их инструкций. Основные недостатки аккредитивной формы расчетов для контрагентов заключаются, во-первых, в определенных задержках пробега документов через банки, и, во-вторых, в высокой стоимости аккредитива. За проведение операций банки взимают комиссию, зависящую от суммы аккредитива. Международные расчеты и другие банковские операции базируются на установлении между банками специфических договоренностей о порядке и условиях проведения этих операций, что выражается в корреспондентских отношениях. Основной задачей в области корреспондентских отношений являлось создание максимально благоприятных условий для обеспечения международных расчетов клиентами банка, улучшения качества обслуживания клиентов, ускорение проведения расчетов и повышение доходности межбанковских операций. Исходя из проанализированного материала, можно сделать сформулировать следующие проблемы и пути их решения: существующие на современном этапе валютные ограничения существенно снижают эффективность проведения расчетов. В данной сфере необходимо принять следующие меры: v произвести унификацию и либерализацию валютного рынка; v ускорение девальвации официального обменного курса; v снижение обязательной продажи валютной выручки и по возможности ее полная отмена; v либерализация внебиржевого валютного рынка, а также рынка нерезидентов; v подготовить техническую базу для возможности внедрения клиринговых систем обработки международных платежей. участники внешнеэкономических сделок не обладают достаточной подготовкой в выборе оптимально эффективной формы расчетов. Следовательно, необходимо предоставить клиентам банков необходимую помощь в координации их действий в платежном обороте внешней торговли. Для этого необходимо: v проведение семинаров для обмена опытом с зарубежными специалистами; v оснащение банков современными системами обработки информации по международным платежам; v подготовка технически грамотных специалистов в этой области. Список использованной литературы

1. Аккредитивы. Документарное инкассо. Банковские гарантии: (больше надежности в международном бизнесе). - Швейцария, 2005г. 2. Антонов Н.Г., Пессель М.А. Денежное обращение, кредит и банки. - М.: АО "Финстатинформ", 2005 г. . Березина М.П., Крупков Ю.С. Межбанковские расчеты: практическое пособие. - М.: АО "Финстатинформ", 2010 г. . Комплект бланков и форм по международным расчетам: Практическое пособие/ сост.е.А. Третьюхина. - М.: Изд-во АО "Консалтбанкир", 2004 г. . Международная межбанковская сеть S. W.I. F. T.: Обзорн. - пер. изд. - СПб.: "СТС Лаб", 2003 г. . Международные расчеты: Международно-правовые документы. Типовые формы и виды международных расчетов. Банковские гарантии и образцы документов по расчетам. - Ереван: Мхитар Гош, 2007 г. . Международные расчеты по коммерческим операциям. Ч.1. Аккредитив. / Авт. - сост.: И.Г. Артемкина, Н.А. Афанасьева и др. - М.: "Консалтбанкир", 2004 г. . Международные расчеты по коммерческим операциям. Ч.2. Инкассо. Перевод. /Авт. - сост.: И.Г. Артемкина, Н.А. Афанасьева и др. - М.: "Консалтбанкир", 2004 г. . Международные расчеты по коммерческим операциям. Ч.3. Определение оптимальных форм и условий расчетов. / Авт. - сост.: И.Г. Артемкина, Н.А. Афанасьева и др. - М.: "Консалтбанкир", 2004 г. . Михайлов Д.М. Международные расчеты и гарантии. - М.: ФБК-ПРЕСС, 2009 г. . Основы международных валютно-финансовых и кредитных отношений: Учебник/ Науч. ред. д-р. эконом, наук профессор В.В. Круглов. - М.: ИНФРА-М, 2009 г. . Расчеты по документарным внешнеторговым сделкам. Аккредитивы. Документарное инкассо. Банковские гарантии.: Практическое пособие/ Пер. и обраб. Г.А. Титовой. - М.: Банкцентр, 2005 г. . 13. Сборник нормативных документов по международным расчетам. Вып.1. / Белбизнесбанк. - Мн., 2005 г. . Слепов В.А., Гордиенко В.И. Международные торговые расчеты: Учеб. пособие. - М.: ФБК_ПРЕСС, 2009 г. . 15. Унифицированные правила для межбанковского рамбурсирования по документарным аккредитивам (введ. с 1 июля 1996 г.): на рус. и англ. Яз. - М.: Изд-во АО "Консалтбанкир", 2006г. . Унифицированные правила и обычаи для документарных аккредитивов. . Унифицированные правила по инкассо публикации МТП №522 в редакции 2005 г. . Учебный материал EBTRA по банковскому делу: международные торговые операции. . Верба Е.В. финансы внешнеэкономической деятельности субъектов хозяйствования. - Мн.: Белбизнеспресс, 2010. . Внешнеэкономическая деятельность предприятия. Основы: Учебник для вузов / Г.Д. Гордеев, Л.Я. Иванов, С.К. Казанцев и др.; Под ред. Проф.Л.Е. Стровского. - М.: Закон и право, ЮНИТИ, 2006. . Международные валютно-кредитные и финансовые отношения. /Под ред.Л.Н. Красавиной. - М.: Финансы и статистика, 2004. . С.Н. Лавров, Б.А. Фролов. Валютно-финансовые отношения предприятий и организаций с зарубежными партнерами. - М.: Менатеп-Информ, 2004. . Международные расчеты (семинар). Разработано Лизлотт Сорен для VBB (Германия) и ЕВТ Network (Франция) / Международная московская финансово-банковская школа. . "Положение о порядке проведения валютных операций на территории Республики Беларусь" Национального Банка Республики Беларусь № 768 от 1.08.2006г.; . "Разъяснения к положению о порядке проведения валютных операций на территории Республики Беларусь №768" №885; . "Рекомендации по установлению корреспондентских отношений с иностранными банками" №947; . "Правила осуществления расчетов через корреспондентский счет банка" № 86 от 7.08.2009 г. . Давыденко Е.Л., Матюшевский B. C. Внешнеэкономическая деятельность РБ. Мн. 2009. . Михневич С.Н. Многосторонняя система регулирования международных торгово-экономических отношений. Мн. 2010. . Тихонов Ю.Р. Основные формы международных связей и механизм их регулирования. Мн. 2010. . Авдокушин Е.В. Международные экономические отношения. М. 2010. . Акопова Е.В., Воронкова О.П., Гаврилко Н. Мировая экономика и международные экономические отношения. Ростов-на-Дону. 2005. . Бахрамов Ю.Н., Глухов В.В. Организация внешнеэкономической деятельности. СП-б. 2010. . Войтихов А.Д. Внешнеэкономическая деятельность. Мн. 2006. . Носкова И.Я. Международные валютно-кредитные отношения. М. 2005. . Основы международных валютно-финансовых отношений. М. 2010.

|

||||

|

Последнее изменение этой страницы: 2020-03-14; просмотров: 173; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.59.36.36 (0.011 с.) |