Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Результаты и затраты, связанные с осуществлением проекта, можно вычислять с дисконтированием или без него. Соответственно, получится два различных срока окупаемости.Содержание книги

Поиск на нашем сайте

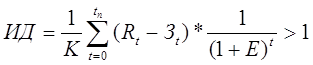

Определение срока окупаемости по формуле расчета ИД. Нахождению интервала tn, в котором ИД становится больше 1

(1.5) Зt - затраты, осуществляемые на том же шаге при условии, что в них не входят капиталовложения К - сумму дисконтированных капиталовложений t - номер шага расчета (t = 0,1,2,...Т) E - постоянная нормы дисконта в % 2. Суммирование временных интервалов от t=0 до tn.

(1.6) tn - интервал, где ИД > 1Т – горизонт Уточнения срока окупаемости внутри интервала tn производится методом линейной аппроксимации.

(1.7) M - количество разбиений интервала D ИД(n)- значение ИД < 1, в начале tn ИД(n+1) - значение ИД > 1, в конце tn Существует ряд ситуаций, при которых применение метода, основанного на расчете срока окупаемости затрат, может быть целесообразным. В частности, это ситуация, когда руководство предприятия в большей степени озабочено решением проблемы ликвидности, а не прибыльности проекта - главное, чтобы инвестиции окупились как можно скорее. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений. Как видим, разработаны сложные и эффективные методы оценки инвестиций. Все эти методы действуют по одной и той же схеме. Для того, чтобы алгоритм был применим, необходимо, чтобы данная задача полностью описывалась определенной детерминированной моделью. К сожалению, классические методики оказываются малоэффективными во многих практических задачах. Это связано с тем, что невозможно достаточно полно описать реальность с помощью небольшого числа параметров модели, либо расчет модели требует слишком много времени и вычислительных ресурсов. Традиционные технологии применимы далеко не всегда, но и вероятностные технологии также обладают существенными недостатками при решении практических задач. Зависимости, встречающиеся на практике, часто нелинейные. Даже если и существует простая зависимость, то ее вид заранее неизвестен. Отметим также, что статистические методы хорошо развиты только для одномерных случайных величин. Если же мы хотим учитывать для прогнозирования несколько взаимосвязанных факторов (например, объем сделок, курс доллара и т.д.), то придется обратиться к построению более сложных, например, динамических моделей.

|

|||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 136; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.148.108.174 (0.006 с.) |