Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Организационная и экономическая характеристика предприятияСодержание книги

Поиск на нашем сайте ОАО «Агрофирма «Птицефабрика Сеймовская» функционирует с 1994 года с момента приватизации государственного предприятия Птицефабрика «Сеймовская». Сама птицефабрика была открыта в 1964 году как организация по производству куриных яиц. На данный момент оно является хозяйственным обществом, коммерческой организацией, которое (которая) занимается производством, переработкой и продажей (сбытом) сельскохозяйственной продукции. Оно также производит некоторые иные потребительские товары, осуществляет торгово-закупочную и посредническую деятельность, предоставляет транспортные, экспедиционные и складские услуги, сдает в аренду имущество и имущественные комплексы, занимается внешнеэкономической деятельностью, другими видами деятельности в режиме диверсификации. За 50 лет предприятие смогло увеличить производственную мощность в 20 раз. Деятельность осуществляется на основе Устава Открытого акционерного общества «Агрофирма «Птицефабрика Сеймовская», который представлен как Приложение 1. Компания характеризуется как крупнейший птицеводческий агрохолдинг России с законченным технологическим циклом: родительское стадо - инкубатор - выращивание молодняка - содержание промышленных кур-несушек для получения пищевых яиц и лидер в производстве куриных яиц в Приволжском федеральном округе. Полное фирменное наименование – Открытое акционерное общество «Агрофирма «Птицефабрика Сеймовская». Сокращенное название – ОАО «Агрофирма «Сеймовская». Местонахождение: Нижегородская область, г. Володарск. Почтовый адрес: 606072, Нижегородская область, г. Володарск, ул. Мичурина. Тел. (83136) 4-12-38, факс (83136) 4-11-97. ИНН: 5214002050, ОКПО: 00623920, ОГРН: 1025201739518. Организационная-штатная структура компании продемонстрирована в Приложении 2. Органами управления Общества служат Общее собрание акционеров, Совет Директоров и Президент как единоличный исполнительный орган. В случае если количество акционеров Общества составляет менее пятидесяти, функции Совета директоров может осуществлять общее собрание акционеров. Органом контроля за финансово–хозяйственной деятельностью Общества является ревизионная комиссия. Совет директоров, Президент и ревизионная комиссия избираются общим собранием акционеров. Основные экономические показатели отражены на рисунках 4-17.

Рисунок 4. Динамика выручки от реализации продукции (тыс. руб.) Отмечался рост выручки от сбыта (продажи) сельскохозяйственной продукции в 2014 году на 32,5%, в 2015 году – еще на 20,8%.

Рисунок 5. Изменение стоимости основных средств (тыс. руб.) Регистрировалось снижение стоимости основных средств в 2014 году на 3,4%, в 2015 году – еще на 14,6%.

Рисунок 6. Динамика фондоотдачи (руб.) Наблюдалось увеличение фондоотдачи в 2014 году на 37,2%, в 2015 году – еще на 41,4%.

Рисунок 7. Изменение численности работников Отмечалось уменьшение численности сотрудников в 2014 году на 7% и ее повышение в 2015 году на 3,6%.

Рисунок 8. Динамика средней заработной платы (руб.) Регистрировался рост размера средней заработной платы в 2014 году на 26,1%, в 2015 году – еще на 12,3%.

Рисунок 9. Изменение фонда оплаты труда Наблюдалось увеличение фонда оплаты труда в 2014 году на 17,4%, в 2015 году – еще на 16,4%.

Рисунок 10. Динамика себестоимости (тыс. руб.) сельскохозяйственной продукции Отмечалось повышение себестоимости выпускаемой продукции в 2014 году на 9,6%, в 2015 году – еще на 13,7%.

Рисунок 11. Изменение суммы чистой прибыли (тыс. руб.) Регистрировался рост суммы чистой прибыли в 2014 году на 5,5%, в 2015 году – еще на 40,3%.

Рисунок 12. Динамика суммы валовой прибыли (тыс. руб.) Наблюдалось повышение суммы валовой прибыли в 2014 году в 3,56 раза, в 2015 году – еще на 44,8%.

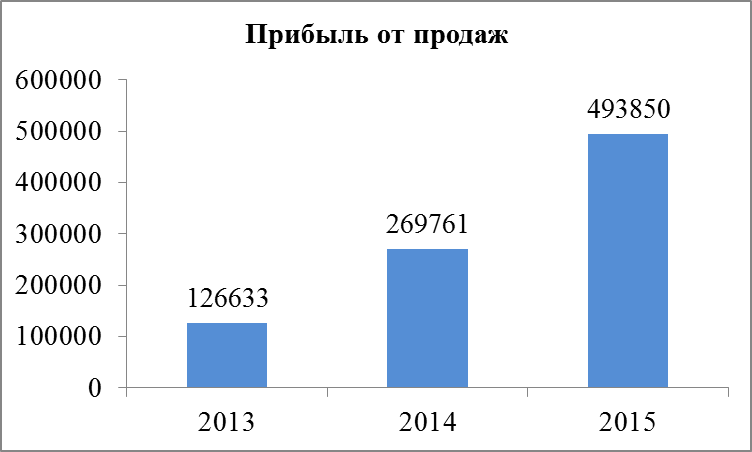

Рисунок 13. Изменение суммы прибыли от продаж (тыс. руб.) Отмечалось увеличение суммы прибыли от продаж в 2014 году в 1,13 раза, в 2015 году – еще на 83,1%.

Рисунок 14. Динамика суммы прибыли до налогообложения (тыс. руб.) Регистрировалось сокращение суммы прибыли до налогообложения в 2014 году на 21,4%, в 2015 году – ее рост на 41,3%.

Рисунок 15. Изменение фондоёмкости (руб.) Наблюдалось снижение фондоёмкости в 2014 году на 27,1%, в 2015 году – еще на 29,3%.

Рисунок 16. Динамика рентабельности продаж Отмечалось повышение рентабельности продаж в 2014 году на 3,9%, в 2015 году – еще на 5,3%.

Рисунок 17. Изменение рентабельности производства Регистрировалось увеличение рентабельности производства в 2014 году на 6,5%, в 2015 году – еще 8,1%. За 1 полугодие 2016 года основные экономические показатели отражены в таблице 2. Таблица 2. Основные экономические показатели на 01.07.2016 г.

Проанализируем финансовую устойчивость и ликвидность компании, используя Бухгалтерский баланс на 2013-15 годы, который показан в Приложении 3, и Отчет о финансовых результатах, продемонстрированный в Приложении 4. Коэффициент финансовой независимости = В 2013 году: коэффициент финансовой независимости = 861467/ 3483861 = 0,25. В 2014 году: коэффициент финансовой независимости = 982734/3495780 = 0,28. В 2015 году: коэффициент финансовой независимости = 1152864/ 3584000 = 0,32. За 1 полугодие 2016 года: коэффициент финансовой независимости = 962003,18/2868907,73 = 0,34. Норма коэффициента составляет 0,5-0,8. Значит, предприятие финансово зависимо и неавтономно. Но ситуация из года в год улучшается, что говорит о повышении автономности организации. Коэффициент суммарных обязательств (задолженности) = В 2013 году: коэффициент суммарных обязательств = 1 – 0,25 = 0,75. В 2014 году: коэффициент суммарных обязательств = 1 – 0,28 = 0,72. В 2015 году: коэффициент суммарных обязательств = 1 – 0,32 = 0,68. За 1 полугодие 2016 года: коэффициент суммарных обязательств = 1 – 0,34 = 0,66. Норма коэффициента = меньше 0,5. Это говорит о задолженности предприятия перед кредиторами, риске банкротства, что вызвано открытием новых производств с использованием заемных средств. Как видно из показателей, ситуация на предприятии из года в год постепенно улучшается. Коэффициент долгосрочных обязательств = В 2013 году: коэффициент долгосрочных обязательств = 553095/ 3483861 = 0,16. В 2014 году: коэффициент долгосрочных обязательств = 1029092/3495780 = 0,29. В 2015 году: коэффициент долгосрочных обязательств = 1294666/3584000 = 0,36. За 1 полугодие 2016 года: коэффициент долгосрочных обязательств = 952999,57/2868907,73 =0,33. Значит, наибольшее влияние на финансовую устойчивость оказывают краткосрочные обязательства. Коэффициент соотношения заемных и собственных средств = В 2013 году: коэффициент соотношения заемных и собственных средств = 2622394/861467 = 3,04. В 2014 году: коэффициент соотношения заемных и собственных средств = 2513046/982734 = 2,56. В 2015 году: коэффициент соотношения заемных и собственных средств = 2431136/ 1152864 = 2,11. За 1 полугодие 2016 года: коэффициент соотношения заемных и собственных средств = 1427184/962003,18 = 1,48. Значит, зависимость организации от кредиторов довольно высокая, но наблюдается отрицательная тенденция в связи с закрытием некоторых производств. Коэффициент структуры долгосрочных вложений = В 2013 году: коэффициент структуры долгосрочных вложений = 553095/881926 = 0,63. В 2014 году: коэффициент структуры долгосрочных вложений = 1029092/773504= 1,33. В 2015 году: коэффициент структуры долгосрочных вложений = 1294666/669700 = 1,93. За 1 полугодие 2016 года: коэффициент структуры долгосрочных вложений = 952999,57/605451,9 = 1,57. Значит, кредиторы и инвесторы способны предоставить надежные залоги или финансовые поручительства, либо компания сильно зависит от сторонних инвесторов. Коэффициент соотношения внеобротных активов и собственных средств = В 2013 году: коэффициент соотношения внеобротных активов и собственных средств = 881926/861467 = 1,02. В 2014 году: коэффициент соотношения внеобротных активов и собственных средств = 773504/982734= 0,79. В 2015 году: коэффициент соотношения внеобротных активов и собственных средств = 669700/1152864 = 0,58. За 1 полугодие 2016 года: коэффициент соотношения внеобротных активов и собственных средств = 605451,9/962003,18 = 0,63. Нормальное значение коэффициента составляет 0-1. Данный показатель в 2013 году был выше нормы, а затем нормализовался за счет либо снижения краткосрочных обязательств, либо перевода их в долгосрочные пассивы. Уровень чистых оборотных активов = В 2013 году: коэффициент обеспеченности собственными средствами = (861467-881926)/2601935 = - 0,01. В 2014 году: коэффициент обеспеченности собственными средствами = (982734 – 773504)/2722276 = 0,08. В 2015 году: коэффициент обеспеченности собственными средствами = (1152864 – 669700)/2914300 = 0,17. За 1 полугодие 2016 года: коэффициент обеспеченности собственными средствами = (962003,18 – 605451,9)/ 2263455,83 = 0,16. Нормальное значение коэффициента 0,1 и выше. В 2013 году отмечалось отрицательное значение коэффициента, что говорит о формировании оборотных средств организации и части внеоборотных активов за счет заемных источников. В 2014 году структуры баланса остались по-прежнему неудовлетворительными. Коэффициент текущей ликвидности = В 2013 году: коэффициент текущей ликвидности = (2601935 + 11357)/(2069299 –78 – 0) = 1,26. В 2014 году: коэффициент текущей ликвидности = (2722276 + 9535)/(1483954 – 1 – 0) = 1,84. В 2015 году: коэффициент текущей ликвидности = (2914300 + 10222)/(1136470 – 478 – 0) = 2,57. За 1 полугодие 2016 года: коэффициент текущей ликвидности =(2263455,83 + 23800)/(474184,43 – 1820 – 0) = 4,84. Норма коэффициента 1,5-2,5. Значит, либо недостаточно используются оборотные активы, либо недостаточен доступ к краткосрочному кредитованию. Коэффициент срочной ликвидности = В 2013 году: коэффициент срочной ликвидности = (33600 + 0 + 19274)/(2069299 –78 – 0) = 0,03. В 2014 году: коэффициент срочной ликвидности = (11271 + 0 + 223130)/(1483954 – 1 – 0) = 0,16. В 2015 году: коэффициент срочной ликвидности = (245427 + 0 + 0)/(1136470 – 478 – 0) = 0,22. За 1 полугодие 2016 года: коэффициент срочной ликвидности = (231207,48 + 0 + 9434)/(474184,43 – 1820 – 0) = 0,51. Норма коэффициента 0,7-1. Кредиты предприятию могут быть выданы под очень большой процент, высокой станет и доля залогового имущества, кредит может быть и неодобрен. Большая вероятность риска потери возможных инвесторов (кредиторов). Коэффициент абсолютной ликвидности будет таким же. Норма коэффициента – 0,2-0,5. До 2015 года компания была неспособна оплатить быстро обязательства с помощью денежных средств в каком-либо виде. Коэффициент общей ликвидности = В 2013 году: коэффициент общей ликвидности = (2601935 + 11357)/(2069299 – 78 – 0) = 1,26. В 2014 году: коэффициент общей ликвидности = (2722276 + 9535)/(1483954 – 1 – 0) = 1,84. В 2015 году: коэффициент общей ликвидности = (2914300 + 10222)/(1136470 – 478 – 0) = 2,57. За 1 полугодие 2016 года: коэффициент общей ликвидности =(2263455,83 + 23800)/(474184,43 – 1820 – 0) = 4,84. Норма коэффициента 1,5-2,5. Значит, недостаточно используются оборотные активы или необходим доступ к краткосрочному кредитованию. Чистый оборотный капитал = оборотные активы – краткосрочные обязательства. В 2013 году чистый оборотный капитал = 2601935 – 2069299 = 532636. В 2014 году чистый оборотный капитал = 2722276 – 1483954 = 1238322. В 2015 году чистый оборотный капитал = 2914300 – 1136470 = 1777830. За 1 полугодие 2016 года: чистый оборотный капитал = 2263455,83 - 474184,43 = 1789271,4. Начиная с 2013 года, организация способна своевременно оплатить краткосрочные обязательства за счет оборотных активов. Коэффициент маневренности функционирующего капитала = В 2013 году показатель составил –0,02. В 2014 году 0,21. В 2015 году 0,42. За 1 полугодие 2016 года равен 0,37. Собственные средства в 2013 году оказались полностью вложены в оборотные средства. Начиная с 2014 года, большей частью они капитализированы. Коэффициент оборачиваемости активов = В 2014 году показатель составил (2628465 * 2)/(3483861 + 3495780) = 0,75; в 2015 году: (3174774 * 2)/(3495780 + 3584000) = 0,9. За 1 полугодие 2016 года: (1849087,87*2)/(2868907,73+3584000) = 0,57. Оборачиваемость капитала выросла, каждая единица (каждый рубль) активов стала приносить больше прибыли в 2015 году по сравнению с 2014 годом.

|

||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-27; просмотров: 453; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.216 (0.011 с.) |

или (1 – коэффициент финансовой независимости).

или (1 – коэффициент финансовой независимости).

=

=  . Но на практике используют коэффициент обеспеченности собственными средствами =

. Но на практике используют коэффициент обеспеченности собственными средствами =  .

. .

. .

. или 1–коэффициент соотношения внеобротных активов и собственных средств.

или 1–коэффициент соотношения внеобротных активов и собственных средств.