Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Финансово-кредитная структура РФСодержание книги

Поиск на нашем сайте

Финансово-кредитная структура РФ Структура в общем сост. из общегосуд. финансов и кредитов и финансов предпр. и др. хоз. звеньев. 1) Общегосуд. финансы и кредит: а) финансовое звено: бюджет РФ, внебюдж. фонды б) кредитное звено: ЦБ, Комбанки в) страховое звено: имуществ., личное, ответственности г) фондовый (фин.) рынок 2) Финансы предпр. и др. хоз. звенья: финансы гос. предпр --- финансы кооперат. предпр финансы с/х предпр. --- финансы АО финансы аренд. предпр. --- финансы совместн. предпр. финансы обществ. орг-ий --- финансы мун. предпр. Основой ф-к системы явл. финансы предпр. Потому что на них созд. ВВП. Функции:распределительная и контроль.

Принципы организ-ии безналичн. расчета. Счета предпр. в банке. Принципы организации б/наличн. расчета. 1. местонахождение банка поставщика и покуп-ля: а)иногородные банки б)однородные банки 2. место платежа а) инкассо-платеж в банке покупателя б)аккредитив – платеж в банке поставщ-ка. 3. способ органиаз-ии платежа а)в полной сумме б)проведен частично в)в форме незачтенного сальдо взаимных расчетов. Счета предприятий в банке. 1. Расчетн. счет – осн. счет самостоят. юр. лица. На нем хранятся ден. ср-ва, через него осущ. б/наличн. расчеты. Начисление платежей. 2. Расч. субсчет, либо текущий счет. 3. Бюджетн. счет. Имеют предпр. и организ-ции, получ-щие ср-ва из бюджета, если эти ср-ва имеют строгое целевое назначение. 4. Валютный счет – это счет, кот. открыв. предпр. осущ. ВЭД и ведущие операции с иностранной валютой. 5. Депозитный счет – открыв-ся предпр., осущ. в банк вклад свободных средств под договорной % и на опред. срок. 6. Ссудный счет – открыв-ся при выдаче кредита.

1. Расчётный счёт (для всех хозяйствующих орг-ций). М.б субсчета (для филиалов орг-ции) 2. Текущий счёт (для нехозяйствующих орг-ций (профсоюзные, жилищные) 3. Бюджетный счёт (для бюджетных орг-ций (не получают доходы,получают финансирование из бюджета)(школы, ясли). Если получают доход то + р/с 4. Валютный счёт (для п/п проводящих операции с валютой (д.б лицензия банка)) 5. Депозитный счёт (клиент вносит сумму для хранения под %). Принципы безнал расчетов: -осущ. по банк.счетам -свобода выбора п/п форм расчетов -необходимо наличие акцепта плательщика на совершение платежа по банк счету -осущ платежей с р/с происходит в пределах имеющейся на счетах сумм -срочность платежа осущ. в сроки по договору -списание ср-в со счета плательщика только на основании 1-го экземпляра на основе 1-го док-та -контроль всех участников безнал расчетов.

Расходы предприятия 1. Если п/п превысило установленные нормы, то не все затраты будут списываться на с/с 2. Законом размежованы затраты на основную и инвест деят-ть (на с/с идут только затр на осн деят-ть). 3. Так же отделены затраты на осн-ую деят-ть от соц расходов 4. Не относятся на с/с затраты на благоустр-во 5. Не относ-ся на с/с затр на доп. оплату, доп. отпуска. Затраты по экономич.признаку: 1) материальные: - сырьё и осн мат-лы - покупные изделия и полуфабрикаты - вспомогательные мат-лы, тара - топливо и энергия 2) на оплату труда: - выплаты из ФОТ в виде з/п, тарифов, должностных окладов и т.д - выплаты по системам премирования -вознаграждение по итогам работы за год - выплаты компенсационного хар-ра - ст-ть бесплатного питания, ком. услуг, одежды - оплата очередных отпусков - единовременные выплаты за выслугу лет и т.д не включаемые в с/ст-ть: - премии за счёт спец ср-в и поступлений - материальная помощь - оплата дополнит отпусков - надбавки к пенсиям 3) амортизация ОФ: - А отчисления на полное воостан ОФ, включая ускоренную А активной части ОФ 4) прочие: - некоторые виды налогов, сборов и платежей - платежи за предельно допустимые выбросы загрязняющих вещ-в - расходы по всем видам обязат страх имущества и по некот видам добровольного к затратам по страхованию, кот вкл-ся в с/ст-ть относятся: - страхование ТС (водного, воздушного, наземного) - страх имущества - гражданской отв-ти - орг-ции повышенной опасности - от несчастных случаев и болезней - медицинское) В связи с калькуляц разрезом выделяют расходы: - основные и накладные - прямые и косвенные - постоянные и переменные

Рентабельность продукции Исчисляется как отношение прибыли от реализации товарной продукции к полной с/с этой продукции * 100%. R=(П / С(полн. с\с)) * 100% 2. Рентабельность производства - Отношение общей прибыли к среднегодовой стоимости общепроизводственных фондов и нормируемых оборотных средств. R=П/(ОПФ+НОС)*100% 3. Рентабельность продаж (или реализованной продукции) отношение прибыли от реализации товарной продукции к сумме выручки от реализации. 4. Рентабельность собственного капитала отношение общей прибыли к величине собственного капитала фирмы R=П/СК*100% 5.Рентабельность совокупности используемого капитала отношение общей прибыли + суммы платы за пользование кредитами к среднегодовой стоимости активов. R= (П+%)/А*100% 6.Рентабельность внеоборотных активов (т.е. основного капитала) отношение общей прибыли к средней величине внеоборотных активов R=П/ВА*100% 7.Рентабельность оборотных активов отношение общей прибыли к средней величине оборотных активов R=П/ОбА*100% 8.Рентабельность инвестиций - отношение прибыли до налогообложения к валюте баланса за минусом краткосрочных обязательств R=Пдо н/о/(Б - К) 9.Рентабельность заёмных средст в отношение платы за пользование кредитами к сумме всех заёмных средств предприятия R= % / (Кд+Кк) * 100%

- это относительная прибыльность. 1) Р. Активов = Валовая прибыл / Активы (ОФ+ОС+...) 2) Р. Продукции - отражает Р-ть конкретных видов продукции Р. Прод-ции = Валовая прибыль / Полная с/с проукции Р. Прод-ции = Валовая прибыль / Цена продукции

Рентабельность – относительный показатель прибыли. Показатель эффективности деятельности предприятия, характеризующий уровень отдачи от затрат и степень использования средств. Рентабельность – отношение прибыли к затратам. а) рентабельность активов = Прибыль / Сумма активов б) рентабельность продукции = Прибыль / С/с.

6.Состав и формирование ВП 1) приб от реализ тов-й прод-ции: +Выручка от реализации товарной продукции: - затраты на пр-во - налоги (НДС, акцызы) 2) прибыль от реализации прочей продукции или услуг нетоварного хар-ра 3) от реализ осн фондов и др имущества 4) внереализационные доходы минус внереализационные расходы 5) от реализации ценных бумаг. Исключаются из валовой прибыли т.к они облагаются по-особому (чтобы избежать двойного налогооблажения): - Дох от долевого участия в деят-ти др предприятий - дивиденды, % от акций, облигаций - приб от провед массовых мероприятий - дох от сдачи в аренду и др видов исп имущества - прибыль от работы игрового бизнеса - прибыль от посредн деят-ти - налогооблаг прибыль - девиденды, % по ц.б. - прибыль, полученная за пределами РФ. Субъекты вправе снизить ставку налога на прибыль не ниже 13,5% 7. Структура и виды цен Величина доходов определяется ценой. После 1992 в основном применя.тся свободные цены (частная собственность). - Розничные – Оптовые - Скидки Структура розничной цены. 1. Оптовая цена предприятия = полная с/ст-ть + прибыль 2. Оптовая цена промышленности = отп цена предприятия + налоги (НДС, акцизы) + сбытовые базы/посредники (издержки, прибыль сбытовой орг-ции 3. Розничная цена = 1+2+издержки орг-ции +прибыль орг-ции * Величина отп цен будет зависить от цен-франко (франко=свободен), их величина зависит от установления цен на уровне склада-поставщика или склада потребителя.

Оптовая цена предприятия = полная себестоимость + прибыль Оптовая цена промышленности = оптовая цена предприятия + налоги + сбытовая наценка Розничная цена = оптовая цена промышленности + розничная скидка Франкировка - экономические и правовые условия, определяющие порядок включения в цены тех или иных затрат, связанных с транспортировкой, погрузочно-разгрузочными работами, хранением и страхованием грузов. Ф. регламентирует правовые обязательства сторон в связи с Поставками товаров, в т.ч. внешнеторговых, и является важным составным элементом базисных условий поставок.

Сущ-ет 2 метода определения цены: - затратный (до 92 г.) - цены должны были покрывать все затраты - рыночный - не ориентируется на затраты Цены рыночные (свободные) — это цены, свободные от прямого ценового вмешательства властных структур. Цены регулируемые — это цены, являющиеся объектом прямого ценового регулирования со стороны власти

Максимизация прибыли Для прогнозирования макс возможной прибыли п/п целесообразно сравнить выручку от реализ прод-ции с общей суммой затрат, кот подраздел на пост и переменные. Любое изменение выручки от реализ прод-ции порождает ещё более сильное изменение прибыли. Пример. Определение влияние выручки на прибыль. Выр от реализ 2005г = 11 000 Перем затр = 9300 Пост затр = 1500 Прибыль 11000-10800=200 выручка от реализ 2006г увелич на 9,1 11000*109,1/100=12000 Перем затр = 9300*109,1=10146,3 Пост затр = 1500 10146,3+1500=11646,3 12000-11646,3=353,7 Изменение 353,7/200=77% При этих же данных Пост затраты изменяем на 1% 1500*1,01=1515 10146,3+1515=11661,3 Прибыль 338,7, то 338,7/200=69,7% В практич расчётах можно определить силу воздействия "производственного рычага" можно опред-ть = рез-т от реализации после возмещения перем затр разделить прибыль О=В/П В - вклад на покрытие П - прибыль Пример В=(11000-9300)/200=8,5 Предположим, что выручка увелич на 3% 8,5*3%=25,5% - рост прибыли Если на 9,1%, то 8,5*9,1%

Чем больше вес постоянных затрат, тем больше прибыль!!! Соотношение постоянных и переменных затрат. Классификация затрат на пост. и пер. позволила решить задачу максимизации прибыли и прироста ее в перспективе за счет относительного изменения тех или иных затрат. Чем больше изменяется выручка от реализации продукции, тем сильнее изменяется величина прибыли. Пример: Выручка от реализ = 11 000 р. Перемен затр = 9300 Пост затр = 1500 Прибыль = 11 000 – (9300 + 1500). Состав ОбСр. I гр произв запасы 1) сырьё, осн мат-лы, покупные п/фабр 2) вспомогат мат-лы 3) топливо 4) тара 6) зап.части для ремонта II незавершённое пр-во III расх буд периодов IV готовая прод-ция (Т') V ден ср-ва (Д') VIII прочие ОбСр А) I-III обор производственные фонды (2/3 средств) IV-VIII фонды обращения (1/3 средств) Б) Исходя из процесса планирования: I-IV планируемые ОбСр V-VIII ненормируемые обор ср-ва В) Деление ОбСр на собственные и привлечённые

Планирование прибыли Существует 2 традиционных метода 1) метод прямого счёта 2) аналитический метод Все виды прибыли планируются отдельно. Метод прямого счёта прост в расчётах, применяется при небольшом ассортименте продукции. Но! Невозможно определить, какие факторы повлияют на прибыль. Метод прямого счёта приведён ниже: П = (В*(Ц-налоги)) - (В*З), где В - выпуск в нат выражении Ц - цена за вычетом налогов З - затраты (полная с/ст-ть) Пример В=30 тыс Опт цена (без налогов) = 15 тыс Произ с/ст-ть (по отчёту) = 10 тыс Берёт обяз-во снизить с/ст-ть на 5% Расходы по реализации= 0,5% к произв с/ст-ти реализуемой продукции Остаток гот изделий на начало план года 1500 ед Остаток на конец 500 ед Реш-е 1) произ с/ст-ть остатка ГП на нач года: 10 тыс*1,5тыс.=15 тыс. руб. 2) нов произв с/ст-ть: 10*0,95=9,5 тыс руб 3) с/ст-ть прод-ции: 9,5*30=285 тыс 4) произв с/ст-ть на конец года остатков 9,5*500 ед = 4,75 тыс. руб. 5) V реализации произв с/ст-ти: 15000+28500-4750=295250 руб 6) добавим внереализац с/ст-ть: 295250*1,005=296726,25 руб 7) реализовано: 1500+30000-500=31000 8) выручка 31000*15000=465 тыс 9) прибыль 465000-296726,25=168273,75

Функции - мобилизация ден ср-в на счетах - кредитование предприятий… - расчёты между предприятияи - участие в работе фондового рынка - учёт векселей - упр-ние имуществом предприятий (трастовая ф-ция) - нетрадиционные операции – факторинг, лизинг По способу формирования уставного капитала банки подразделяются на акционерные, созданные в форме акционерных обществ закрытого и открытого типов, и паевые, созданные в виде обществ с ограниченной ответственностью. В состав собственных средств входят уст.капитал, эмиссионный доход (если акции проданы по цене выше номинала), ст-ть безвозмездно полученного имущества, прибыль и фонды, созданные из прибыли, доход от переоценки имущества (дополнительный капитал). Основную часть ресурсов банка формируют привлеченные средства. Ком. банк имеет возможность привлекать средства п/п, орг-й, учреждений, населения и др банков в форме вкладов (депозитов) и открытия им соотв-х счетов. Важным источником банковских ресурсов являются межбанковские кредиты, т. е. ссуды, получаемые у других банков Коммерческие банки получают кредиты и у Центрального банка в форме переучета векселей, в порядке рефинансирования и в форме ломбардных кредитов. Особенность коммерческого банка состоит в том, что с позиции законодательства он становится таковым только в том случае, если выполняет одновременно по крайней мере три операции, которые получили название чисто банковских операций, а именно депозитную, кредитную и расчетную. 13. Нормирование производственных запасов Нормирование – определение потребности в собственных ОбС Виды запасов по сырью и ОС: 1.Текущий- осн. вид., хранится на складе. Величина зависит от интервала поставок сырья и ОС. До «0» дойти не может, т.к. сущ. понятия: - транзитная норма – min величина, необходимая для осущ. перевозок - монтажная норма - min величина, кот. п/п может изготовить на 1 произв.цикл - наличие промежуточных снабженческих орг-й, кот. нивелируют отриц. Св-ва (нормы). 2.Страховой – форс-мажор, гарант.резерв. 3.Сезонный!!! – не нормируется (сезонное пр-во, сезонный хар-р сырья, географ. расположение). 4.Транспортный – если t грузооборота превышает t платежа. 5.Технологический – предпроизв. Подготовка сырья и материалов. 6.Подготовительный – погрузка/разгрузка сырья Норма =Цс/2 + [(КД-1)*Цс/2] + [(КП-1)*Цс/2] +МП+Т+А КД- коэф. неравномерности доставки материала КП-..потребления.. МП- материалы в пути, после оплаты Т-техзапас А-подготовит. запас Цс – цикл снабжения (Цс/2 – текущ.запас) Фонд ОМС Расходы: - фин-ние мероприятий по реализациицелевых медицинских программ - проф подготовка кадров - финансирование научных исслед - развитие мат-технич базы - выравнивание условий оказания мед помощи в удалённых местах - оплата дорогост операций мед хар-ра.

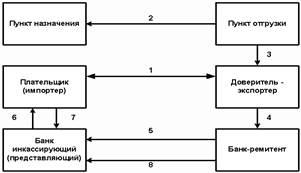

Классификация ц.б. Все ц.б. делятся на 3 группы в зависимости от формы предоставления капитала и способа выплаты доходов: 1.Долевые (акции) – доля вложения капитала владельцем ц.б. и выплата доходов производятся неограниченное время. 2.Долговые – фиксируется время и размер выплаты дивидендов. - именные, на предъявителя - процентные или выплата опред. дохода - долгосрочные (5-25), среднесрочные (1-5) и краткосрочные (до 1 года). 2.Гос.казная.билеты – облигации, выпущенные гос-ом. % зависит от срока действия ГКБ. 3.Сетрификаты: 3.1. сберегательные (ФЛ) – выдаются банком при внесении опред.суммы денег на р/с (срочные, до востребования) 3.2.депозитные(ЮрЛ) – крупная сумма, кот. вносится на хранение в депозит (именные, на предъявителя). 4.Вексель – удостоверяет право владельца ц.б. выплатить указанную в векселе сумму в опред.срок. Владелец-должник. 4.1.простой - расписка в долге, выписывается должником 4.2.переводной (тратта) – выписывается кредитором(трассант) с указание 3 лица(ремитент), кот. будет платить. - именные, на предъявителя (индосамент) - срочные, бессрочные - казначейские, банковские, коммерческие Производные 1.Опцион (колл,пут,стеллаж)это право купить или продать актив в будущем по оговоренной цене. Обладая опционом Вы можете исполнять или не исполнять контракт в зависимости от того выгодно ли это Вам. Потери ограничены премией, уплаченной продавцу опциона. 2.Фьючерс (срочная сделака по цене на данны момент) это биржевой контракт на продажу или покупку базового актива (акции, индекса, товара) в будущем по оговоренной цене. Фиксируя будущую цену вы страхуете себя от неблагоприятной для вас ситуации на рынке. 3.Варанты 3.1. сертификат о приеме на хранение определенной ц.б. и право ее держателя покупать ц.б. по договорной цене в течение опред. 3.2. свидет-во товарного склада о приеме на хранение определенного товара. 4.Коносамент – право перевозки и ответственность за нее (линейные, чартерные, бортовые). Именной, ордерный, на предъявителя. 18. Финансовый рынок. Фин рынки - на кот происходят опер с ц.б. В зависимости от типа ценных бумаг первичные эмитенты реализуют свои ЦБ. Дальнейшая перепродажа - на вторичном фин рынке, только инвесторы. Организованный (фондовая биржа) и неорганизованный(внебиржевой – телефонный) Формы организации фин рынка (биржа). В виде ассоциаций, АО (или товариществ с ограниченной ответственностью), либо действуют как публично-правовой (то есть государственный) институт. 1) с ограниченным числом (надо купить место) 2) биржа из широкого круга лиц, но под контролем гос-ва 3) организационная биржа Принцип организации ·Личное доверие клиентов и брокеров ·Гластность сделок ·Регулирование со стороны биржи ·Технич оснащённость Инкассовая форма расчетов. Инкассо – поручение экспортера своему банку получить от импортера или через другой банк определенную сумму или подтверждение того, что эта сумма будет выплачена в установленные сроки 1) простое – взыскание платежа по финансовым документам (без коммерческих) (платежное требование) 2) документарное – взыскание платежа и по финансовым и по коммерческим документам.

А) Акцепная (требуется подпись импортера на согласие произвести платеж) Б) безакцепная (не требуется подпись плательщика) Согласно Унифицированным правилам, инкассо — это операция, осуществляемая банками на основе полученных инструкций с документами в целях: 1) получения акцепта и/или платежа; 2)выдачи коммерческих документов против акцепта и/или платежа; 3) выдачи документов на других условиях. В зависимости от видов документов, с которыми производится инкассовая операция, различают два вида инкассо: 1) чистое инкассо, т.е. инкассо финансовых документов, к которым относятся чеки, векселя, платежные расписки и другие документы, используемые для получения платежа деньгами; 2) документарное инкассо, т.е. инкассо коммерческих документов, которые могут сопровождаться или не сопровождаться финансовыми документами. Участниками инкассовой операции являются: 1) доверитель — клиент, который доверяет операцию по инкассированию своему банку; 2) банк-ремитент — банк, которому доверитель поручает операцию по инкассированию; 3) инкассирующий банк — любой банк, не являющийся банком-ремитентом, участвующий в операции по выполнению инкассового поручения; 4) представляющий банк — банк, непосредственно получающий платеж или акцепт, делающий представление документов плательщику; 5) плательщик — лицо, которому должны быть представлены документы в соответствии с инкассовым поручением. Расчеты в форме инкассо строятся следующим образом (см. схему). После заключения контракта (1), в котором стороны оговаривают, через какие банки будут производиться расчеты, экспортер отгружает товар (2) в соответствии с условиями заключенного контракта. Получив от транспортной организации транспортные документы (3), экспортер подготавливает комплект документов, который включает коммерческие, а также, возможно, и финансовый документы, и представляет его своему банку (банку-ремитенту) при инкассовом поручении (4).

Получив от доверителя документы, банк-ремитент осуществляет их проверку по внешним признакам, которые указаны в инкассовом поручении, и далее действует в соответствии с инструкциями доверителя, содержащимися в этом поручении, и Унифицированными правилами. Банк-ремитент отсылает документы инкассирующему банку (5), которым является, как правило, банк страны-импортера. Долговые ц.б. Фиксируется время и размер выплаты дивидендов. 1.Облигация – владение лицом опред.денеж.ср-ми и возмещение затраченных ср-в через опред. с выплатой %. - именные, на предъявителя - процентные или выплата опред. дохода - долгосрочные (5-25), среднесрочные (1-5) и краткосрочные (до 1 года). 2.Гос.казная.билеты – облигации, выпущенные гос-ом. % зависит от срока действия ГКБ. 3.Сетрификаты: 3.1. сберегательные (ФЛ) – выдаются банком при внесении опред.суммы денег на р/с (срочные, до востребования) 3.2.депозитные(ЮрЛ) – крупная сумма, кот. вносится на хранение в депозит (именные, на предъявителя). 4.Вексель – удостоверяет право владельца ц.б. выплатить указанную в векселе сумму в опред.срок. Владелец-должник. 4.1.простой - расписка в долге, выписывается должником 4.2.переводной (тратта) – выписывается кредитором(трассант) с указание 3 лица(ремитент), кот. будет платить. - именные, на предъявителя (индосамент) - срочные, бессрочные - казначейские, банковские, коммерческие 22. Планирование прибыли аналитическим способом. Существует 2 метода 1) метод прямого счёта 2) аналитический метод Все виды прибыли планируются отдельно. Метод прямого счёта прост в расчётах, применяется при небольшом ассортименте продукции. Но! Невозможно определить, какие факторы повлияют на прибыль. Аналитический метод применяется при большом ассортименте производимой прод-ции. При планировании выявляются факторы влияния. Более сложный в расчётах. Иногда применяется смешанный. Аналитический метод Расчёт прибыли производится 3 этапами: а) опред-ся базовая прибыль и рентабельность продукции б) опред-ся V реализ продукции отчётного, затем V реализации продукции по с/ст-ти базового в) выясняются отдельные факторы, кот будут влиять на плановую прибыль. Пример а) на 1 окт текущего года прибыль = 10 тыс, V реализ по полной с/ст-ти = 250 тыс На 4 квартал текущего года прибыль ожидается в сумме 3 тыс, а реализация = 75 тыс 1) базовая рент-ть Рбаз=(10000+3000)/(250000+75000)= 4% II. 2) рост сравнимой прод-ции в отч году 10%. Остатки ГП на начало план года 22500 3) определяем V вып по с/ст-ти отч года 325000*110=357900 4) прод отч года+ост в базовой с/ст-ти 367900+22500= III. Снижение себ-ти на 6% Прибыль от внереализац операций опред-ся как дельта Д-Р Сущность и функции денег Деньги имеют товарное производство. Главные свойства: · всеобщая непосредственная обмениваемость · кристаллизация меновой стоимости · материализация всеобщего рабочего времени Функции: · мера стоимости · средство обращения (Т – Д – Т) · средство платежа (Т – Д) · средство накопления мировые деньги Функции финансов

Бюджет Бюджет – основной финансовый план государства. Бюджет аккумулирует все основные фонды денежных ресурсов. По социально-экономическому значению бюджет является важнейшим органом распределения и перераспределения национального дохода и в целом ВВП. До 91 года у нас в стране был единый государственный бюджет. После: 1) ликвидация СССР, 2)ликвидация единой государственной собственности, 3) появления частной собственности, После 90-х годов у нас остался просто бюджет (не государственный) Российского государства. Ближе к 2000 году был разработан бюджетный кодекс. Структура в бюджетном устройстве зависит от административного устройства. В унитарных государствах нет федераций – только 2 уровня бюджета: государственный и местный. В федеративном 3 уровня: федеративный, региональный, местный. Федеральный бюджет у нас 1. Республиканский бюджет – 21. Краевые и областные бюджеты – 55. Окружные бюджеты автономных округов – 10. Бюджет еврейской автономной области – 1. Общее количество бюджетов (минус названные) – 28900. Это местные и муниципальные бюджеты. Основные задачи: 1) Подъем экономики страны – бюджетными путями 2) Обеспечить финансовую стабилизацию 3) Стимулировать инвестиционную активность 4) Повысить долю накопления в национальном доходе 5) Совершенствовать доходную базу путем совершенствования налогообложения 6) Усилить контроль за финансированием из бюджета и состоянием государственного долга.

На основании схемы формируются все 28900 бюджетов. Консолидированный бюджет – свод бюджетов данной территории. Законом не утверждаются. Они носят расчетный характер (познавательный), но законом, в отличие от бюджеты Российской Федерации, законом не утвержден. Бюджеты так называемых ниже стоящих органов власти (по территориальному делению) не входят в состав бюджетов выше стоящих и являются вполне самостоятельными. Единый точный бюджет не утвержден. 2\3 всех бюджетов- доля федерального бюджета.

Состав дохода бюджетов: 1) Налог на прибыль, 7% 2) До 2010 года – единый социальный налог, 6%. 3) Налог на добавленную стоимость, 32-33% 4) Акцизы, 2-2,5% 5) Налог на добычу полезных ископаемых – 14-15% 6) Вводный налог – 0,3-0,5% 7) Доходы от внешнеэкономической деятельности – 33-34% Неналоговые доходы: 1) доходы от использования имущества, находящиеся в государственной и муниципальной собственности - 2% 2) платежи за пользование природными ресурсами – 1% 3) доходы за оказание платных услуг – 2%. Доходы: 1) Закрепленные 2) Регулирующие – доходы, которые распределяются между отдельными бюджетами на основании процентных ставок и при необходимости покрыть разрывы между доходами и расходами.

2-ой вид деления доходов: 1) Федеральные. 2) Региональные 3) Местные Бюджетное регулирование и распределение доходов между бюджетами Бюджетное регулирование- распределение конкретных видов бюджетов между их отдельными видами для их сбалансирования. Установлен % от регулирующих доходов в соотв-и с законом о бюджете. В соответствии с бюджетным регулированием все доходы делят на: -закрепленные -регулирующие Закрепленные закрепляются за определенным видом бюджета, колеблется в разл-х % отчисл-х в территориальный бюджет. Федеральный бюджет: Налог на прибыль общая ставка 24 % в том числе: Федеральный бюджет – 5% В региональный бюджет 17% В местные бюджеты 2% Явлю типично регулирующим. НДС- 100% идет в фед. Бюджет. Акцизы- на этиловый спирт 50% в федеральный бюджет, на табачную продукцию 100% идут в федеральный бюджет. ЕСН- 100% в фед. Бюд. Бюджеты субъектов РФ: Налог на имущество организаций- 100 Налог на игорный бизнес – 100% Трасп-е налоги – 100% Налог на доходы физ. Лиц – 70% Налог на наследование и дарение- 100% Акцизы: На спирт- 50% На пиво- 100% Единый с\х налог – 30% Местные бюджеты: Идут все оставшиеся в перечне налоги. Местные оргаы власти могут находить другие доходы. Налоговая составляющая бюджета и неналоговая (доход от им-ва в гос и муницип собственности, платежи за пользование ресурсами, от оказания платных услуг)

27. Расходы федерального бюджета. Распределение расходов по уровням бюджетной системы

- Капитальные расходы бюджета(инвест и инновац д-ть) - Текущие расходы бюджета (содерж органов власти) Капитальные расходы – обеспечивают инвестиционную и инновационную деятельность, включая инвестиции в уже существующие или вновь создаваемые предприятия. Текущие расходы – часть расходов бюджета, обеспечивающая текущее финансирование органов государственной власти и органов местного самоуправления. Оказание финансовой помощи бюджетам других уровней и отдельным отраслям экономики + другие статьи не относящиеся к капитальным вложениям.

По отраслям экономики: - Расходы на образование - Культуру - Спорт - Медицину - Социальную сферу - На экономику - На аппарат управления - Военные расходы и национальная безопасность - Расходы на обслуживание гос. долга.

28 Принципы планирования оборотных средств. Нормы и нормативы. Под оборотными средствами понимается совокупность производственных оборотных фондов и фондов обращения. Они предназначены для обеспечения бесперебойного процесса производства и реализации продукции. По источникам образования оборотные средства подразделяются на собственные и приравненные к ним заемные и привлеченные. Размер собственных оборотных средств определяется путем нормирования. Нормы оборотных средств разрабатываются методами прямого расчета по каждой составной (элементу) оборотных средств: сырью; основным материалам; покупным полуфабрикатам; вспомогательным материалам; таре; запчастям для ремонтов; малоценным и быстроизнашивающимся предметам; незавершенному производству и полуфабрикатам собственного изготовления; расходам будущих периодов; готовым изделиям. Нормы устанавливаются в относительных величинах: днях (в расчетах норматива по сырью, основным материалам, покупным полуфабрикатам и т.д.); рублях на 1 млн. руб. объема производства продукции, стоимости оборудования и т.д., а также в рублях на одного работающего. Нормы по элементам оборотных средств действуют в течение ряда лет до существенных изменений номенклатуры, технологии и организации производства и т.д. Расходы будущих периодов Переходящие остатки расхода будущих периода + планируемые расходы будущих периодов – расходы будущих периодов, подлежащие списанию на себестоимость Инкассовая форма расчетов. Инкассо – поручение экспортера своему банку получить от импортера или через другой банк определенную сумму или подтверждение того, что эта сумма будет выплачена в установленные сроки 1) простое – взыскание платежа по финансовым документам (без коммерческих) (платежное требование) 2) документарное – взыскание платежа и по финансовым и по коммерческим документам.

А) Акцепная (требуется подпись импортера на согласие произвести платеж) Б) безакцепная (не требуется подпись плательщика) Согласно Унифицированным правилам, инкассо — это операция, осуществляемая банками на основе полученных инструкций с документами в целях: 1) получения акцепта и/или платежа; 2)выдачи коммерческих документов против акцепта и/или платежа; 3) выдачи документов на других условиях. В зависимости от видов документов, с которыми производится инкассовая операция, различают два вида инкассо: 1) чистое инкассо, т.е. инкассо финансовых документов, к которым относятся чеки, векселя, платежные расписки и другие документы, используемые для получения платежа деньгами; 2) документарное инкассо, т.е. инкассо коммерческих документов, которые могут сопровождаться или не сопровождаться финансовыми документами. Участниками инкассовой операции являются: 1) доверитель — клиент, который доверяет операцию по инкассированию своему банку; 2) банк-ремитент — банк, которому доверитель поручает операцию по инкассированию; 3) инкассирующий банк — любой банк, не являющийся банком-ремитентом, участвующий в операции по выполнению инкассового поручения; 4) представляющий банк — банк, непосредственно получающий платеж или акцепт, делающий представление документов плательщику; 5) плательщик — лицо, которому должны быть представлены документы в соответствии с инкассовым поручением. Расчеты в форме инкассо строятся следующим образом (см. схему). После заключения контракта (1), в котором стороны оговаривают, через какие банки будут производиться расчеты, экспортер отгружает товар (2) в соответствии с условиями заключенного контракта. Получив от транспортной организации транспортные документы (3), экспортер подготавливает комплект документов, который включает коммерческие, а также, возможно, и финансовый документы, и представляет его своему банку (банку-ремитенту) при инкассовом поручении (4).

Получив от доверителя документы, банк-ремитент осуществляет их проверку по внешним признакам, которые указаны в инкассовом поручении, и далее действует в соответствии с инструкциями доверителя, содержащимися в этом поручении, и Унифицированными правилами. Банк-ремитент отсылает документы инкассирующему банку (5), которым является, как правило, банк страны-импортера.

Сущность и функции кредита В отличие от финансов, кредит является возвратным. На предприятиях периодически возникают временно свободные средства. Если такие средства хранятся в банках, образуются ссудные фонды. В то же время, у других предприятий возникает потребность в свободных средствах. Происходит перелив капитала. Принципы функционирования кредитов: · целевое направление · срочность · возвратность · платность · обеспеченность Функции: · обеспечение источниками · перераспределение капитала · контроль Формы: · коммерческий (при помощи векселя) · банковский o потребительский (товары длительного использования) o ипотечный (выдача кредита под залог)

|

||||

|

Последнее изменение этой страницы: 2016-12-17; просмотров: 181; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.118.24.176 (0.016 с.) |