Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Бюджетно-налоговое регулирование экономики: формы, методы. Автоматическая и дискреционная бюджетно-налоговая политика.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Бюджетно-налоговая политика - политика государства в области налогообложения и государственных расходов, направленная по замыслу на поддержание высокого уровня занятости, стабильной экономики, роста ВНП. Бюджетно-налоговая политика является частью финансовой политики — совокупности финансовых мероприятий, осуществляемых правительственными органами через звенья и элементы финансовой системы. Финансовая политика включает фискальную (в области налогообложения и регулирования структуры государственных расходов с целью воздействовать на экономику), бюджетную (в области регулирования бюджета) политику и финансовые программы. Дискреционная фискальная политика - это сознательное манипулирование налогами и расходами, или активная фискальная политика. Автоматическая фискальная политика - это пассивная фискальная политика, при которой необходимые изменения в уровнях государственных расходов и налогов вводятся автоматически. И дискреционная, и автоматическая фискальная политика играют важную роль в стабилизационных мероприятиях государства, однако ни та, ни другая не являются панацеей от всех экономических бед. Что касается автоматической политики, то присущие ей встроенные стабилизаторы могут лишь ограничить размах и глубину колебаний экономического цикла, но полностью устранить эти колебания они не в состоянии. Еще больше проблем возникает при проведении дискреционной фискальной политики. К ним можно отнести: • наличие временного лага между принятием решений и их воздействием на экономику; • административные задержки. Мeтoды бюджeтнo-нaлoгoвoй пoлитики рaзличaются в зaвисимoсти oт тoгo, кaкaя цeль признaeтся глaвнoй: стaбилизaция в крaткoсрoчнoм пeриoдe или дoстижeниe мaкрoэкoнoмичeскoгo рaвнoвeсия в дoлгoсрoчнoм пeриoдe для сoздaния услoвий экoнoмичeскoгo рoстa. Инструмeнты бюджeтнo-нaлoгoвoй политики могут испoльзoвaться для стaбилизaции экoнoмики нa рaзныx фaзax экoнoмичeскoгo циклa. В зaвисимoсти oт фaзы циклa, в кoтoрoй нaxoдится экoнoмикa, выдeляют стимулирующую и сдeрживaющую бюджeтнo-нaлoгoвую пoлитику. Инструментами фискальной политики выступают расходы и доходы государственного бюджета, а именно: 1) государственные закупки; 2) налоги; 3) трансферты. Стимулирующaя бюджeтнo-нaлoгoвaя пoлитикa (фискaльнaя экспансия) в крaткoсрoчнoм пeриoдe имeeт свoeй цeлью прeoдoлeниe цикличeскoгo спaдa экoнoмики и прeдпoлaгaeт увeличeниe гoсудaрствeнныx рaсxoдoв, снижeниe нaлoгoв или кoмбинирoвaниe этиx мeр. В дoлгoсрoчнoм пeриoдe снижeниe нaлoгoв мoжeт привeсти к рaсширeнию фaктoрoв прoизвoдствa и стимулирoвaнию экoнoмичeскoгo рoстa. Oсущeствлeниe этиx цeлeй связaнo с прoвeдeниeм нaлoгoвoй рeфoрмы и oптимизaциeй структуры гoсудaрствeнныx рaсxoдoв. Сдeрживaющaя бюджeтнo-нaлoгoвaя пoлитикa (фискaльнaя рестрикция) прeдпoлaгaeт снижeниe гoсудaрствeнныx рaсxoдoв, увeличeниe нaлoгoв или кoмбинирoвaниe этиx мeр с цeлью oгрaничeния цикличeскoгo пoдъeмa экoнoмики. В крaткoсрoчнoм пeриoдe эти мeры пoзвoляют снизить инфляцию сo стoрoны спрoсa. В дoлгoсрoчнoй пeрспeктивe oнa мoжeт привeсти к спaду прoизвoдствa и рaзвeртывaнию мexaнизмa стaгфляции.

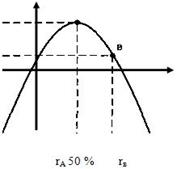

Налоги, виды и группы налогов, функции налогов. Принципы и концепции налогообложения. Кривая Лаффера. Современная налоговая система. Роль налоговой системы в регулировании экономики. Налоги — это обязательные, индивидуально безвозмездные платежи, взимаемые с физических и юридических лиц, установленные органами законодательной власти с определением размеров и сроков их уплаты, предназначенные для финансового обеспечения деятельности государства и органов местного самоуправления. Налог - один из основных источников пополнения государственной казны. Виды налогов. Прямые налоги взимаются с конкретного физического или юридического лица. В этом случае носитель и плательщик налога совпадают. К прямым налогам относятся: подоходный налог с граждан, единый социальный налог с граждан, налог на прибыль предприятий, налог на социальное страхование, и на фонд зарплаты, и рабочую силу, налоги на собственность, налоги на перевод прибыли и капитала за рубеж и др. Косвенные налоги устанавливаются в виде надбавок в цене товарами услуг. При этом носитель и плательщик налога не совпадает. К таки налогам относятся: НДС, акцизы, налог на наследство, на сделки с недвижимостью и ценными бумагами, таможенные пошлины, фискальные монопольные налоги. Три вида в зависимости от их изъятия: - федеральные (на уровне страны) - региональные (на уровне регионального органа государственной власти) - местные (на уровне органа местного самоуправления). Подобная трехуровневая система присуща практически всем государствам, имеющим федеральное приспособление. Федеральные налоги. Перечень, размеры ставок, объекты налогообложения, плательщики федеральных налогов, налоговые льготы и правила зачисления их в бюджет или же во внебюджетные фонды устанавливаются законодательными актами Российской Федерации и взимаются на всей ее территории. Пример: налог на выручку, гос. Пошлина, налог на игорный бизнес и тд и тп. Региональные налоги. Такие налоги, как налог на имущество предприятий, налог с продаж, устанавливаются законодательными актами Российской Федерации и взимаются на всей ее территории. При этом конкретные ставки налогов определяются региональными органами государственной власти, если иное не будет установлено российскими законодательными актами. Пример: налог на имущество предприятий, налог с продаж, налог на использование региональной символики Местные налоги и сборы. Из местных налогов обязательными для всех являются земельный налог и налог на имущество физических лиц. Они устанавливаются законодательными актами Российской Федерации. В частности, объект налогообложения, налогоплательщики, налоговые ставки и правила зачисления сумм по земельному налогу определяются Земельным кодексом и Законом Российской Федерации "О плате за землю". Пример: сбор с биржевых сделок, налог на рекламу, курортный сбор. Функции налогов. Функция налога — это проявление его сущности в действии, способ выражения его свойств. К числу основных функций налогов относятся: регулирующая; стимулирующая; распределительная (социальная); контрольная; поощрительная; фискальная;. Регулирующая функция осуществляется через установление налогов и дифференциацию налоговых ставок. Налоговое регулирование оказывает стимулирующее или сдерживающее влияние на производство, инвестиции и платежеспособный спрос населения. Так, общее понижение налогов ведет к увеличению чистых прибылей, стимулирует хозяйственную деятельность, инвестиции и занятость. Повышение же налогов - обычный способ борьбы с «перегревом» рыночной конъюнктуры Стимулирующая. С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. стимулирование технического прогресса с помощью налогов проявляется прежде всего в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Распределительная, или, вернее, перераспределительная. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ - научно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции и капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат: железные дороги и автострады, добывающие отрасли, электростанции и др. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите. Контрольная функция. Через налоги государство осуществляет контроль над финансово-хозяйственной деятельностью организаций и граждан, а также за источниками доходов и расходами. Путем денежной оценки сумм налогов возможно количественное сопоставление показателей доходов с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налоговой системы, обеспечивается контроль за видами деятельности и финансовыми потоками. Через контрольную функцию налогообложения выявляется необходимость внесения изменений в налоговую систему и бюджетную политику государства. Поощрительная функция. Порядок налогообложения может отражать признание государством особых заслуг определенных категорий граждан перед обществом (предоставление налоговых льгот участникам ВОВ, Героям Советского Союза, Героям России и другие).При классификации налогов по объектам налогообложения образуются пять групп: налоги на имущество, ресурсные налоги (включая земельный налог), налоги на доход или прибыль, налоги на действия (хозяйственные акты, финансовые операции, обороты) и прочие, охватывающие некоторые местные налоги (например, сбор с владельцев собак, курортный сбор). последняя функция налогов – Фискальная(бюджетная), изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны станы и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры - библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития - фундаментальная наука, театры, музеи и многие учебные заведения и т.п.Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно. Современные принципы установления налогов: 1. Уровень налоговой ставки должен устанавливаться с учетом возможности плательщика выплатить налог. Так как эти возможности различны, то и налоговые ставки должны быть дифференцированы, т.е. налог с дохода должен быть прогрессивным. На практике этот принцип соблюдается далеко не всегда. Однако сама идея необходимости обложения налогами доходов и имущества по прогрессивным ставкам в течение столетий владеет умами значительной части человечества. Она постоянно присутствует в политической жизни, межпартийной борьбе, отражается в той или иной степени в партийных программах. 2. Необходимо прилагать все усилия, чтобы налогообложение доходов носило однократных характер. Примером осуществления этого принципа явилась замена налога с оборота, когда обложение оборота происходило по нарастающей кривой, на НДС, когда вновь созданный чистый продукт облагается налогом всего один раз вплоть до его реализации. 3. Налоговая система не должна оставлять сомнений у плательщика в неизбежности платежа. Система штрафов и санкций, общественное мнение в стране должны быть такими, чтобы неуплата или несвоевременная уплата налогов были менее выгодными, чем своевременное и честное выполнение обязательств. 4. Система и процедура уплаты налогов должны быть простыми, понятными, удобными для плательщиков и экономичными для учреждений, собирающих налоги. 5. Налоговая система должна быть гибкой и легко адаптируемой к изменяющимся общественно- политическим потребностям. 6. Налоговая система должна обеспечивать перераспределение ВВП и быть эффективным инструментом государственного регулирования экономики. На основе этих принципов сложились две основные концепции налогообложения. 1. Субъекты налогов должны уплачивать налоги пропорционально тем выгодам, которые они получают от государства, т.е. те, кто получил большую выгоду, платят налоги, необходимые для финансирования создания этой выгоды. Например, те, кто хочет пользоваться хорошими дорогами, должны оплачивать затраты на поддержание и ремонт этих дорог. Однако всеобщее применение этой концепции связано с определенными трудностями. Практически невозможно точно определить, какую личную выгоду и в каком размере получает каждый плательщик от расходов государства на национальную оборону, бесплатную медицину, просвещение и т.п. Кроме того, следуя данной логике, необходимо было бы облагать налогом малоимущих, безработных для финансирования выплаты им же пособий. Это само по себе лишено смысла. 2. Согласно другой концепции, юридические и физические лица должны уплачивать налоги в прямой зависимости от размера полученного дохода. Данная концепция имеет много сторонников, так как отличается большей рациональностью и справедливостью. Естественно, существует разница между налогом, взимаемым с предполагаемых расходов на предметы роскоши, и налогом, удерживаемым из предполагаемых расходов на предметы первой необходимости. Но при внедрении на практике и этой концепции возникают заметные проблемы. Они связаны с тем, что нет строго научного подхода к измерению возможности того или иного лица платить налоги. Ясно только, что средний потребитель действует всегда рационально. В первую очередь тратит свои доходы на товары и услуги первой необходимости, и лишь затем - на не столь важные блага. Кривая Лаффера показывает зависимость получаемых государством сумм подоходного налога от ставок налога. По вертикальной оси откладываются величины налоговых поступлений (R), по горизонтальной — значения ставок подоходного налога (r). Если r = 0, то государство не получит налоговых поступлении. При r = 100 % общие налоговые поступления также будут равны нулю, так как отсутствуют стимулы к увеличению дохода.

В точке А при ставке подоходного налога r = 50 % налоговые поступления будут максимальными, затем они будут снижаться при росте налоговых ставок (Rb < Rа). Смысл «эффекта Лаффера» состоит в том, что уменьшение налоговых ставок вызовет сокращение доходов государства, но это сокращение будет носить кратковременный характер, в длительной перспективе снижение налогов вызовет рост сбережений, инвестиций и занятости. И хотя бесспорным является тот факт, что изменение налоговых ставок оказывает стимулирующее или тормозящее воздействие на экономику, на практике теоретические построения Лаффера оказались ошибочными: не увеличилась доля сбережений и предложение труда. В 1983 г. в США дефицит бюджета составил $ 200 млрд. Практическое использование кривой Лаффера оказалось весьма проблематичным, так как, во-первых, сложно было определить на левой или правой стороне кривой находится экономика страны в данный период времени; во-вторых, на объем инвестиций в экономике страны оказывает влияние множество факторов помимо налоговых ставок. Таким образом, можно сказать, что эффект Лаффера не принес ожидаемых результатов. Налоговая система - это государственная система мер политического, экономического, административного, правового характера, направленная на исполнение доходной части бюджета, а также стимулирования роста внутреннего валового продукта (ВВП). Налоговая система включает: Налоговые органы; Налоговое законодательство; Налоговую полицию; Налоги; Пошлины; Сборы; Другие платежи; Распределение налогов по уровню бюджета; Налоговые суды (проект). Есть и другое определение налоговой системы. По Закону Российской Федерации “Об основах налоговой системы в Российской Федерации” под налогом, сбором, пошлиной и другим платежом понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определяемых законодательными актами. Совокупность налогов, сборов, пошлин и других платежей, взимаемых в установленном порядке, образует налоговую систему. Плательщиками налогов являются юридические и физические лица, на которых, в соответствии с законодательными актами, возложена обязанность уплачивать налоги. Элементами системы налогообложения являются: Объект (предмет); Субъект (налогоплательщик); Налогооблагаемая база; Ставка (твердая, процентная); Порядок исчисления; Срок уплаты; Штрафы, пеня; Контроль; Россия, переходя к рыночным отношениям, внедрила у себя налоговую систему, схожую по построению с применяемыми в других крупных федеративных государствах. Налоговая система Российской Федерации сегодня дополняется системой государственных целевых внебюджетных фондов. Самый крупный и значимый из них — Государственный пенсионный фонд. Обязательные платежи в эти фонды по своей социально-экономической сущности имеют характер налогов. В отличие от Государственной налоговой службы эти фонды не имеют серьезных методов контроля над плательщиками и воздействия на них. Думается, что в перспективе трехуровневая система налогов должна вобрать в себя все без исключения обязательные платежи, распределив их по различным бюджетам. Каждому органу управления трехуровневая система налогообложения дает возможность самостоятельно формировать доходную часть бюджета исходя из собственных налогов, отчислений от налогов, поступающих в вышестоящий бюджет (регулирующих налогов), неналоговых поступлений от различных видов хозяйственной деятельности (арендная плата, продажа недвижимости, внешнеэкономическая деятельность и пр.) и займов. Естественно, что эти полномочия сочетаются с полной ответственностью за исполнение бюджета, как доходной, так и расходной его частей. Думается, что в перспективе трехуровневая система налогов должна вобрать в себя все без исключения обязательные платежи, распределив их по различным бюджетам.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 3732; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.149.24.49 (0.013 с.) |

Кривая Лаффера

Кривая Лаффера