Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методичні вказівки щодо проведення ділової гриСодержание книги

Поиск на нашем сайте

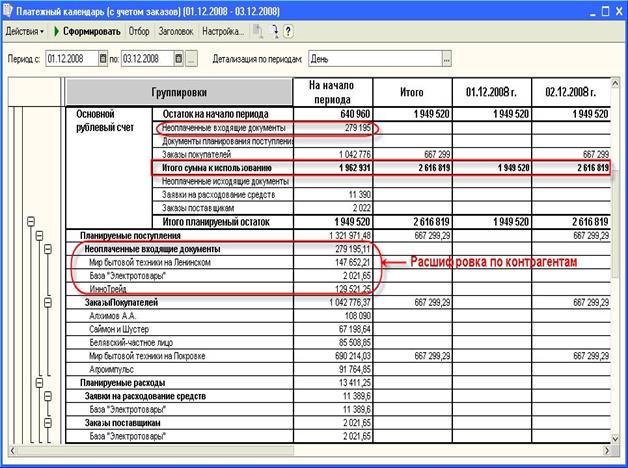

– оформлення заяви про відкриття поточного рахунку; – оформлення договору банківського рахунку. Оформлення зазначених документів здійснюється на основі типових бланків документів, які надаються в електронному вигляді. Для відкриття поточного рахунку підприємство надає: установчий документ; копію довідки про внесення юридичної особи до Єдиного державного реєстру підприємств та організацій України; копію документа, що підтверджує взяття юридичної особи на облік в управлінні Державної податкової служби України; виписку з Єдиного державного реєстру юридичних осіб; картки зі зразками підписів і відбитку печатки. Оформлення платіжних документів (платіжного доручення, платіжної вимоги-доручення, меморіального ордеру) слід здійснювати на основі вимог, передбачених Інструкцією про безготівкові розрахунки в Україні в національній валюті. Документи оформляються з використанням програми „1С: УПП 8”. Конфігурація „1С: УПП 8” містить засоби автоматизованого управління коштами підприємства і дозволяє виконувати наступні основні функції: - оперативний облік фактичного руху грошових коштів підприємства на розрахункових рахунках і касах; - оперативне планування надходжень і витрат коштів підприємства; - прогнозне планування коштів. У межах функціонала управління коштів формується оперативний фінансовий план – платіжний календар. Платіжний календар являє собою сукупність заявок на витрату коштів і планованих грошових надходжень. Він передбачає деталізацію місць зберігання коштів – банківських рахунків і кас підприємства. При складанні платіжного календаря автоматично перевіряється можливість його виконання, достатність запасів коштів у місцях їх зберігання. У конфігурації формуються грошові документи (платіжні доручення, прибуткові і видаткові касові ордери та ін.), забезпечується взаємодія з спеціалізованими банківськими програмами типу „Клієнт банку”, контролюються фінансові потоки, контролюється наявність коштів у місцях зберігання. Формується платіжний календар у програмі 1С:УВП (рис. 2.1). Сформований платіжний календар дозволяє оперативно отримувати прогнозовану інформацію в розрізі днів планового періоду з розшифруванням, у тому числі і за залишками на початок планового періоду. У реквізиті „Разом сума до використання” відображено суму банківського рахунку/каси, яку можна використовувати для розподілу платежів.

Рис. 2.1 Звіт „Платіжний календар (з урахуванням замовлень)”

Аналіз платежів дебіторів, зіставлення планових і фактичні платежів по контрагентах і договорах з ними в 1С:УПП здійснюється за допомогою звіту „Порівняльний аналіз руху грошових коштів” (рис. 2.2).

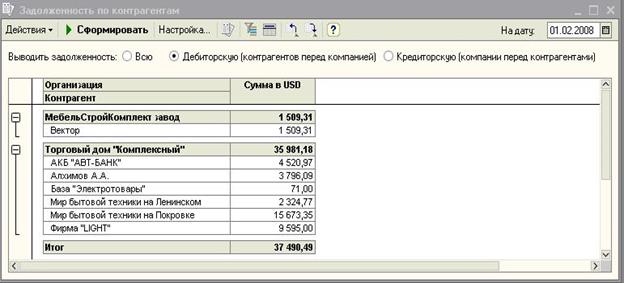

Рис. 2.2 Звіт „Порівняльний аналіз руху грошових коштів” Отримання інформації про дебіторську заборгованість, наявну в підприємстві на певну дату, здійснюється на основі даних звіту „Заборгованість по контрагентах” (рис. 2.3).

Рис. 2.3 Звіт „Заборгованість по контрагентах”

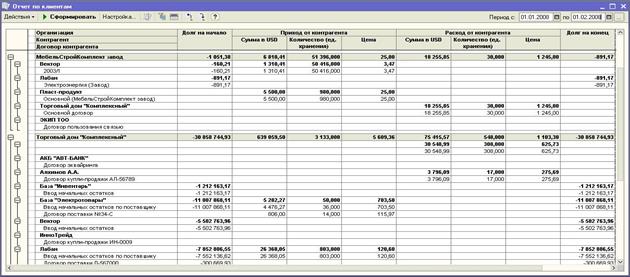

Більш докладний аналіз дебіторської заборгованості можна зробити, сформувавши в програмі „Звіт по клієнтах” (рис. 2.4). У звіті надається повна інформація про всі документи, оформлені з контрагентом (постачальником або покупцем) і про стан взаєморозрахунків з ним.

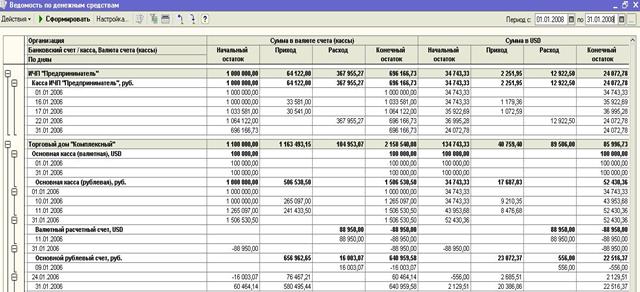

Рис. 2.4 Звіт „Звіт по клієнтах” Аналіз фактичного руху і залишків коштів підприємства окремо за кожним банківським рахунком/касі в програмі 1С:УПП здійснюється за допомогою звітів „Відомість за коштами” (рис. 2.5), „Рух грошових коштів” (рис. 2.6). Звіт „Відомість за коштами” надає дані для аналізу за певний період часу за днями у валюті банківського рахунку/каси, а також у перерахуванні на валюту, у якій ведеться управлінський облік підприємства.

Рис. 2.5 Звіт „Відомість за коштами”

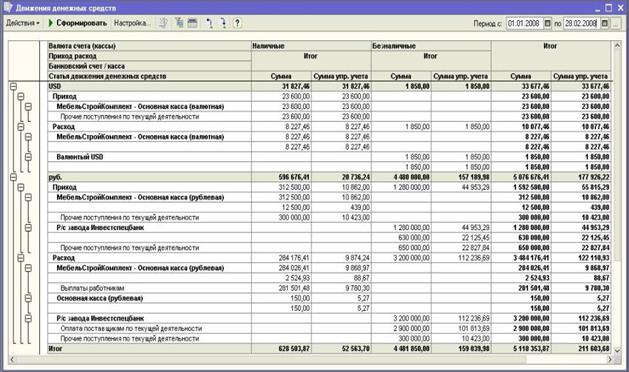

Звіт „Рух грошових коштів” надає інформацію про рух грошових коштів підприємства (у розрізі юридичних осіб) за певний період часу з деталізацією за формою оплати (готівка/безготівкові платежі), розрахунковим рахункам (касам), статтям руху грошових коштів і, крім іншого, за реквізитами платника/одержувача (контрагент, договір контрагента, угода).

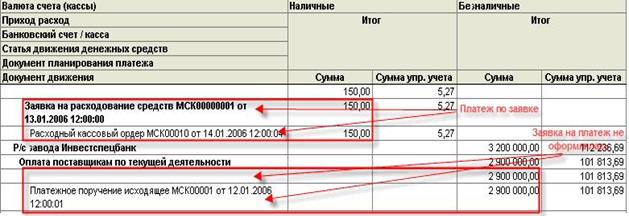

Рис. 2.6 Звіт „Рух грошових коштів” За допомогою звіту „Рух грошових коштів” (рис. 2.7) може бути виведена детальна інформація як за документами обліку фактичного руху грошових коштів (банківські і касові документи), так і за документами, за якими ці платежі планувалися. Таким чином, визначається співвідношення між обсягами платежів, зроблених за заявками на витрату коштів і незапланованими платежами (за якими заявки не оформлялися). Отже, виявляються розбіжності між запланованими та фактичними напрямами витрати коштів.

Рис. 2.7 Звіт „Рух грошових коштів”, зіставлення заявок і фактичних платежів

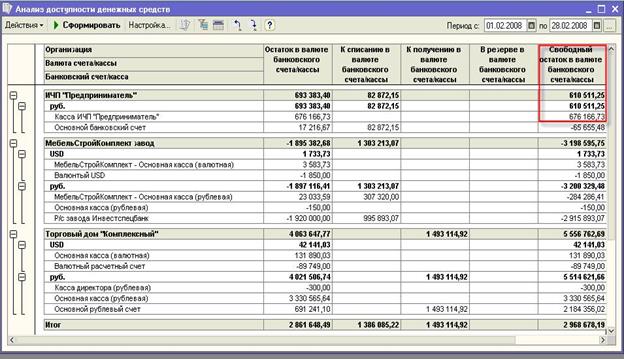

Для управління балансом коштів на рахунках підприємства, ухвалення рішення про те, кошти якого банківського рахунку краще використовувати для здійснення платежів, на який рахунок краще провести надходження коштів, використовується звіт програми „Аналіз доступності коштів” (рис. 2.8).

Рис. 2.8 Звіт „Аналіз доступності коштів” Звіт надає оперативну інформацію на необхідний період за: – юридичними особами підприємства; – залишками коштів на розрахункових рахунках юридичних осіб і в касах; – виписаними, але не сплаченими на момент звіту видатковими платіжними документами; – зарезервованими за заявками коштами; – очікуваними до надходження платежами. Підсумковим значенням звіту є залишок коштів за місцями їх розміщення, вільний для використання. Якщо за результатами складання платіжного календаря буде виявлена недостатність грошових коштів (від’ємне значення залишку коштів за місцями їх розміщення), необхідно розглянути можливість та доцільність використання короткострокового кредиту банку. У другий день проведення ділової гри визначається потреба підприємства у довгостроковому банківському кредиті (при плануванні збільшення виробничих потужностей) як різниця між сумою запланованих на рік реальних інвестицій і джерел їх фінансування. Розрахунки щодо можливості та доцільності залучення підприємством банківського кредиту здійснюються на підставі використання даних державної установи „Агентство з розвитку інфраструктури фондового ринку України”. Техніко-економічне обґрунтування кредиту полягає в розрахунках показників, що визначають ефективність операції, під яку залучається кредит. Кредит повинен використовуватися підприємством ефективно, щоб отриманого виторгу було достатньо для відшкодування витрат, які включаються в собівартість, і одержання прибутку. Зокрема, ефективність операції, що кредитується, може бути оцінена на основі показників валового прибутку, рентабельності витрат і рентабельності продажів. Підприємство обирає банк для кредитного обслуговування на підставі результатів проведеного аналізу ринкової позиції банків та умов, щодо надання кредитів. Заявка на одержання кредиту і анкета підприємства оформляються на підставі розрахунків потреби в кредиті, умов, запропонованих банком, і документів підприємства. Оцінка кредитоспроможності позичальника відіграє вирішальну роль в ухваленні рішення про видачу кредиту, при розробці умов кредитування, встановленні порядку видачі, погашення і обслуговування кредиту. Оцінка кредитоспроможності підприємства здійснюється на підставі фінансових коефіцієнтів і якісних критеріїв. Кредитні операції пов'язані з ризиком непогашення, неповного погашення кредиту та відсотків по кредиту. Джерелом погашення кредиту є виручка від реалізації продукції (виконання робіт, надання послуг). Якщо величина виручки виявиться меншою, ніж передбачалося, то в банку можлива поява проблемних кредитів. Законодавчо регламентована система додаткового забезпечення кредиту закріплює за банком інші (окрім виручки) джерела для погашення кредиту у випадку відсутності коштів у позичальника при настанні строку повернення кредиту. Величина забезпечення визначається банком до видачі кредиту, і вона, як правило, вища від суми зобов'язання з кредиту. Розрахунки необхідного обсягу забезпечення кредиту (ПРО) здійснюються виходячи з параметрів кредитного проекту суми кредиту (СК), відсоткової ставки (i), періоду кредитування (t) таким способом:

Величина коефіцієнта збільшення зобов'язань (Ку) визначається банком залежно від багатьох факторів – рівня і темпів інфляції, форм забезпечення, рівня довіри позичальникові та ін. Для укладання договору застави складаються додаткові документи, у яких проводяться оцінка і аналіз стану предмета застави. Визначається залишкова вартість застави (вирахуванням з первісної вартості суми нарахованої амортизації), коефіцієнт зношування (відношення суми амортизації до первісної вартості). Аналізується стан, місцезнаходження застави і інші показники для визначення оцінної вартості майна, обговорюється необхідність страхування, можливість наступної застави і інші необхідні положення. Менеджер банку (кредитний інспектор) робить висновок щодо можливості прийняття майна під заставу. На підставі цих документів складається договір застави. Взаємовідносини банку і підприємства в процесі кредитування визначаються кредитним договором. У ньому відображаються взаємні зобов'язання і економічна відповідальність сторін. Форма кредитного договору розробляється банком і звичайно містить основні пункти, представлені в електронному додатку. Конкретні умови кредитного договору залежать від кредитоспроможності позичальника, об'єкта кредитування, рівня довіри банку клієнтові і інших факторів.

|

||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 192; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.115.45 (0.009 с.) |