Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Организация учетно-операционной работы и документооборота в банкеСодержание книги

Поиск на нашем сайте 2.1 Организация работы учетно-операционного отдела

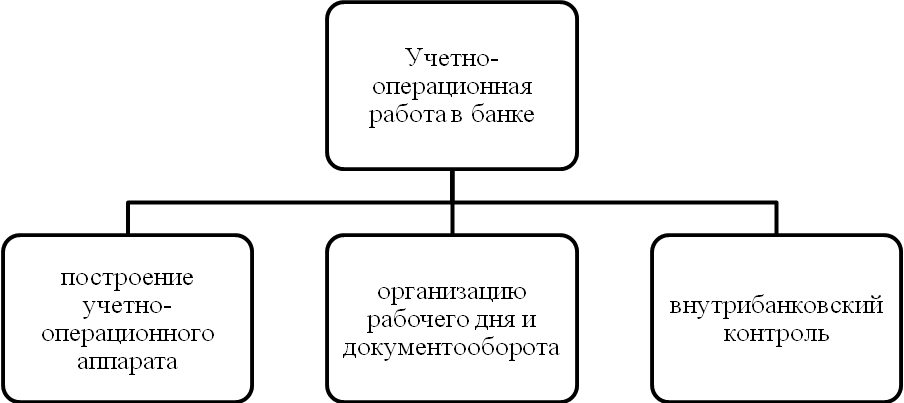

Базой бухгалтерского учета в учреждениях банков является учетно-операционная работа, которая представляет собой, совокупность процессов оформления и осуществления расчетно-денежных операций, их учета и контроля на протяжении операционного дня и после его окончания. Организация учетно-операционной работы в банке включает (рис. 1):

Рисунок 2 - Организация учетно-операционной работы в банке

В структуре учетно-операционного аппарата банков выделяют учетные группы, которые ведут счета, однородные по экономическому содержанию. Количество групп и их состав зависят от направлений деятельности банка и ее масштабов. Банки самостоятельно избирают систему и подсистемы бухгалтерского учета, исходя из нужд управления банком, объема банковских операций и количества работающих. Организация учетно-операционной работы должна обеспечить: - соблюдение принципов бухгалтерского учета; - единую методологическую основу учета; - взаимосвязь данных синтетического и аналитического учета; - хронологическое и систематическое отображение всех операций банка в регистрах бухгалтерского учета на основании первичных документов; - накопление и систематизацию данных учета в разрезе показателей, необходимых для управления банком, а также составление отчетности. Банк самостоятельно определяет права работников на подписывание документов, утверждает правила документооборота, дополнительную систему счетов и регистров аналитического учета. Для ограничения риска во время выполнения банковских операций необходимо определить такие процедуры из организации учетно-операционной работы банка: 1. Распределение обязанностей и полномочий относительно осуществленных операций: а) перечень операций (наличные, кредитные и др.); б) список лиц, уполномоченных на подписание документов; в) ограничение относительно распоряжения активами; г) передача полномочий; 2. Выполнение операций: техническая и бухгалтерская обработка. 3. Контроль операций. В процессе осуществления учетно-операционной работы необходимо придерживаться таких требований: - все расчетные, кассовые и другие документы, которые поступили в операционное время, отображают в бухгалтерском учете в тот же день. Документы, которые поступили после операционного времени, подлежат записям по счетам клиентов на следующий день. Это должно быть предусмотрено соглашениями на обслуживание клиентов; - прием и контроль документов, обслуживание клиентов, введение информации в персональный компьютер, а также проверка исходных форм, формирование архивных папок документов осуществляют на протяжении операционного дня непосредственно ответственные исполнители; - клиент, исходя со своих технических возможностей, может подавать в банк расчетные документы как в бумажной форме, так и в виде электронных расчетных документов. Способ представления клиентами документов в банк оговаривается соглашением на расчетно-кассовое обслуживание; - в послеоперационное время документы можно сдавать в банк ответственному исполнителю или через специальные устройства (почтовые ящики), откуда документы вынимают по крайней мере раз в час. Если документы по любой причине не могут быть приняты к выполнению, клиента немедленно об этом сообщают; - оплату всех расчетно-денежных документов с текущих счетов клиентов проводят лишь в пределах средств, имеющихся на этих счетах, или если договором между банком и плательщиком предусмотрено их прием и выполнение в случае отсутствия или недостаточности средств на указанных счетах; - документы, подготовленные для передачи системой электронных платежей, формируют в порядке их поступления. Передача информации, которая содержится в документах, системой электронных платежей осуществляют равномерно на протяжении всего операционного дня. Завершают ее за два - три часа до конца рабочего дня. Все это должно определяется учетной политикой банка. Работников учреждения банка, которые осуществляют оформление и контроль денежно-расчетных документов и обеспечивают отображение операций за счетами бухгалтерского учета, принято называть учетно-операционным аппаратом банка. Структура учетно-операционного аппарата определяется банком самостоятельно. Бухгалтерские операции могут выполнять работники любого структурного подраздела банка, если это предусмотрено их должностными обязанностями. На учетно-операционных работников банка полагается выполнение таких функций: - централизованное установление и поддержка единых правил ведения бухгалтерского учета банковских операций и разработка правил для операций, которые планируется осуществлять, на основании нормативных актов Национального банка Украины; - ведение регистров бухгалтерского учета соответственно основным требованиям Национального банка Украины и учетной политики банка; - ведение и поддержка внутреннего плана счетов, составленного на основании Плана счетов бухгалтерского учета банков Украины; - своевременная подготовка, проверка и предоставление внутренней и внешней финансовой отчетности; - установление централизованного бухгалтерского контроля за применением правил учетной политики в разных подразделениях банка и достоверностью финансовой отчетности. На учетно-операционных работников не может возлагаться ответственность за хранение и издание материалов и за другие хозяйственные операции, которые в дальнейшем отображаются ими в бухгалтерском учете. Учетно-операционный аппарат учреждения банка возглавляет главный бухгалтер, который подчиняется непосредственно руководителю банка.

2.2 Аналитический и синтетический учет

Бухучет в банке ведется в двух направлениях: синтетический учет - учет обобщенных данных бухучета о видах имущества, обязательств и хозяйственных операций по определенным экономическим признакам. Ведется на синтетических счетах бухучета. Документы (регистры) синтетического учета: ежедневный баланс, ежедневная оборотная ведомость; аналитический учет - учет, который ведется на лицевых аналитических счетах бухучета, группирующих детальную информацию об имуществе, обязательствах и хозяйственных операциях внутри каждого синтетического счета. Документы (регистры) аналитического учета: лицевые счета, ведомость остатков, ведомость остатков размещенных средств. Цель аналитического учета: * полно, подробно и оперативно отразить все банковские операции на бухгалтерских счетах, детально — каждую индивидуальную операцию; * проконтролировать их по существу и по форме, пользуясь данными первичных денежно-расчетных документов. Эти документы являются основанием для бухгалтерских записей в аналитическом учете. Задачи синтетического учета: * сгруппировать данные аналитического учета по синтетическим счетам; * проверить правильность ведения аналитического учета. Сгруппированные данные синтетического учета используются для анализа и управления банковской деятельностью. В учреждениях банка, информация которых обрабатывается на ЭВМ, сверка аналитического с синтетическим учетом производится в процессе обработки информации автоматизированным способом. То есть обороты по дебету и кредиту, входящие и исходящие остатки по синтетическому учету всегда должны быть равны сумме тех же параметров по всем лицевым счетам аналитического учета, входящим в этот синтетический счет. Рассмотрим документы (регистры) синтетического учета. Ежедневная оборотная ведомость. Ежедневная оборотная ведомость составляется по балансовым и внебалансовым счетам. Внутри месяца обороты показываются за день. Кроме этого, на 1-е число составляется оборотная ведомость за месяц, на квартальные и годовые даты - нарастающими оборотами с начала года. Ежедневный баланс. Ежедневный баланс по операциям, совершаемым непосредственно кредитной организацией, должен быть составлен за истекший день до 12 часов местного времени на следующий рабочий день, сводный баланс с включением балансов филиалов составляется до 12 часов следующего рабочего дня после составления баланса по операциям, непосредственно выполняемым кредитной организацией. Баланс для публикации составляется на основе баланса по счетам второго порядка по форме, утвержденной Банком России. Балансы и оборотные ведомости подписываются после их рассмотрения руководителем кредитной организации, главным бухгалтером или по их поручению - заместителями. Ведомость остатков по счетам, ведомость остатков размещенных (привлеченных) средств подписываются после рассмотрения главным бухгалтером или по его поручению - заместителем главного бухгалтера. Суммы, отраженные по счетам аналитического учета, должны соответствовать суммам, отраженным по счетам синтетического учета. Это должно достигаться устойчивым программным обеспечением, одновременным отражением в ЭВМ, как сказано выше, операций во взаимосвязанных регистрах бухгалтерского учета.

2.3 Документооборот и внутрибанковский контроль

Система документооборота, претендующая на интегрирующую роль в современном банке, должна: позволять интегрировать различные подразделения и организации в рамках одного бизнес-процесса; реализовывать стандартные, шаблонные бизнес-процессы; реализовывать гибкие, настраиваемые индивидуально процессы и маршруты. В зависимости от принятой в банке схемы документооборота любой документ проходит те или иные стадии обработки: 1. Дополнительный контроль документов. Любой подготовленный документ всегда проходит стадию дополнительного контроля, маршрутизация которой определяется как действующей нормативно-законодательной базой, так и существующими в банке технологией обработки документов. Пройдя все необходимые стадии, документ попадет на контроль и исполнение ответственному исполнителю с правом единоличной подписи. 2. Обработка документа. В независимости от того, сколько и каких этапов проходит документ, его обработка предусматривает совершение окончательных действий по документу с формирование проводок по счетам в учете и записью документов в регистры и реестры. Лицо обработавшее документ и несет ответственность за данный документ. Организация документооборота в банке предусматривает определенные этапы обработки документов, служащих основанием для совершения операций по балансу банка. Технология организации проверки корректности и установки разрешения совершения с документом тех или иных действий предусматривает настройку функций контроля за денежными переводами, формируемыми ответственными исполнителями, когда за конкретным исполнителем закрепляется контролер, причем наряду с выполнением специфических функций авторизации денежных переводов, контролер может быть наделен функциями ответственного исполнителя по другим операциям, тогда функции контроля денежных переводов этого исполнителя выполняют другие лица. Отдельные документы до того, как они будут исполнены в балансе банка, подвергаются еще и дополнительному контролю со стороны контролирующих работников. По таким счетам исполнитель не может совершить проводку без участия другого работника. Организация учетно-операционной работы позволяет всегда получить полную информацию об исполнителе по документу, исполнителе по счету, исполнителе по контролю по любому отдельно взятому документу. Банковскую документацию образует совокупность документов, используемых банком для ведения учета и контроля. Расчетные документы должны содержать следующие обязательные реквизиты: Наименование документа, Номер расчетного документа, Дата его составления, Наименование банка плательщика, его условный номер по межбанковским расчетам, Наименование плательщика и номер его счета банке, Наименование получателя средств, номер его счета в банке, Номер банка получателя денежных средств, Наименование банка получателя, его корреспондентский счет, Назначение платежа, Сумма платежа. Первые экземпляры всех платежных документов заверяются оттиском печати предприятия и подписями главного бухгалтера предприятия. Исправление в документах не допускается. Работники банка могут исправлять в платежных документах, инкассовых распоряжениях, требованиях, поручениях, указанные номера счетов, на номера других счетов тех же клиентов. Все документы по месту их формирования подразделяются на банковские и клиентские документы. К банковским документам относятся - мемориальные кассовые ордера, распоряжения кредитного отдела, платежные поручения по межбанковским и межгосударственным расчетам, перечни документов к этим платежным поручениям. К клиентским документам относятся - платежные поручения, платежные требования, чеки, срочные обязательства по ссудам, заявление о выдаче ссуды. Все расчетные денежные документы по характеру отражаемых в них банковских операций подразделяются на: 1) Мемориальные. 2) Кассовые приходные. 3) Внебалансовые. 4) Документы по межбанковским и межгосударственным расчетам. Исполненные платежные документы хранятся в электронной форме на магнитных или иных видах носителей и не требуют распечатки или иного отображения содержания электронного платежного документа на бумажном носителе с целью хранения. Правила и сроки хранения электронных платежных документов устанавливаются внутренними документами банка, разработанными в соответствии с законодательством Российской Федерации. В целях бухгалтерского учета банк вправе формировать общую справку исполненных электронных платежных документов и использовать ее для выверки учетных записей, формирования мемориальных документов, а также других целей бухгалтерского учета, предусмотренных внутренними правилами учета. Руководители банка обязаны проверять своевременность составления баланса и отчетности, осуществлять контроль за: своевременностью и полнотой зачисления средств на счета клиентов, использованием расчетно-кассовых документов по назначению, хранением и использованием печатей, штампов и бланков, чтобы исключить их утерю или использования в целях злоупотребления.

2.4 Состав и формы бухгалтерской, статистической и финансовой отчетности

Отчетность является завершающим этапом всего учетного процесса. Она обобщает и представляет информацию о деятельности банка в виде определенного набора отчетных форм и отчетных показателей. Статистическая отчетность представляет собой систему экономических показателей деятельности банка. Она составляется на основе статистической обработки учетных данных за определенные периоды времени и содержит необходимым образом сгруппированные данные о кредитных, расчетно-кассовых, валютных и других операциях банка. Для разработки и представления статистических отчетов предусмотрены утвержденные стандартные бланки статистических отчетных форм, имеющих свое условное обозначение. Приведем пример некоторых действующих в настоящее время форм банковской статистической отчетности: · форма № 201 (5, 10, 15, 20, 25 числа месяца) "Отчет о кассовых оборотах учреждений Банка России и кредитных организаций (оперативный)"; · форма № 202 (ежемесячная) "Отчет о кассовых оборотах учреждений Банка России и кредитных организаций"; · форма № 301 (2, 6, 11, 16, 21, 26 числа месяца) "Сведения об объеме средств, привлеченных кредитной организацией"; · форма № 302 (Полугодовая) "Сведения о кредитах и задолженности по кредитам, выданным заемщикам различных регионов, и размере привлеченных депозитов"; · форма № 310 (ежемесячная) "Отчет по картотеке к внебалансовому счету N 90902 "Расчетные документы, не оплаченные в срок"; · форма № 501 (ежемесячная) "Сведения о межбанковских кредитах и депозитах"; · форма № 603 (ежемесячная) "Сведения об открытых корреспондентских счетах и остатках средств на них". Бухгалтерская отчетность коммерческого банка также разрабатывается в соответствии с утвержденными формами. Основой бухгалтерской отчетности являются данные аналитического и синтетического учета. Выделяют текущую и годовую отчетность. Текущая отчетность делится на ежедневную, месячную и квартальную отчетность. К ней относятся следующие основные формы: · баланс (ежедневная, месячная, квартальная); · сводная ведомость остатков по внебалансовым счетам (ежедневная, месячная, квартальная); · расшифровка отдельных балансовых счетов для расчета экономических нормативов (месячная, квартальная); · расшифровка отдельных балансовых счетов для расчета фонда обязательных резервов, подлежащих депонированию в Главном Управлении ЦБР (месячная, квартальная); · расчет фонда обязательных резервов (месячная, квартальная); · отчет о движении наличных средств и платежных документов в иностранной валюте (форма N 1-H, месячная, квартальная); · отчет о прибылях и убытках (форма N 2, квартальная). Отдельно следует выделить формы годового бухгалтерского отчета: · форма N 1 - бухгалтерский баланс по остаткам на конец отчетного года с заключительными оборотами, включая остатки по счетам Депо, внебалансовым счетам и баланс по доверительному управлению; · форма N2 - отчет о прибылях и убытках; · форма N3 - отчет об использовании прибыли; · форма N 5 - справка о составе фондов кредитной организации, разных средств и фондов специального назначения; · расшифровка дебиторской и кредиторской задолженности с указанием дат образования и исполнения, характера операции; · отчет о состоянии внутреннего контроля в банке; · объяснительная записка. Документы, составляемые банками для формирования общей финансовой и статистической отчетности: - Расшифровки отдельных балансовых счетов (ежемесячно). - Расшифровки отдельных символов отчета о прибылях и убытках (ежеквартально). - Аналитические данные о состоянии кредитного портфеля. - Таблица корректировок (ежемесячно). - Агрегированный балансовый отчет (ежемесячно). - Агрегированный отчет о прибылях и убытках (ежеквартально). Приложения, содержащие статистические данные о деятельности банка: -Сведения о деятельности банка (ежегодно). - Данные о средневзвешенных процентных ставках по кредитам, предоставленным банком за отчетный месяц (ежемесячно). - Данные о средневзвешенных процентных ставках по привлеченным депозитам и вкладам за отчетный месяц (ежемесячно). - Данные о средневзвешенных процентных ставках по выпущенным банком депозитным и сберегательным сертификатам и облигациям в рублях за отчетный месяц (ежемесячно). - Данные о средневзвешенных процентных ставках по выпущенным банком векселям за отчетный месяц (ежемесячно). - Данные о средневзвешенных процентных ставках по учтенным банком векселям за отчетный месяц (ежемесячно).

|

||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 2339; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.102 (0.015 с.) |