Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методичні вказівки до вирішення завдань 1, 2Содержание книги

Поиск на нашем сайте

Для ухвалення рішення про вибір найбільш ефективного варіанта розміщення коштів необхідно оцінити майбутню вартість інвестованих коштів. Використання простого відсотка припускає нарощування капіталу тільки із суми початкових інвестицій протягом усього строку вкладення. Для оцінки майбутньої вартості інвестованих коштів (FV) використовується формула:

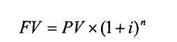

FV = PV x (1+ і х п), де, РV — сума коштів, інвестованих у початковий період, грн; і — ставка відсотка, коеф.; п — строк додавання коштів, років. При використанні складного відсотка отриманий доход періодично додається до суми початкового вкладення, тобто відсоток обчислюється також із накопиченої суми відсотків платежів. При цьому для оцінки майбутньої вартості коштів використовується формула:

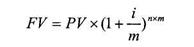

У випадку, якщо передбачається виплата відсотків кілька разів на рік (щодня, щомісяця, поквартально, раз у півріччя), майбутню вартість інвестованих коштів можна визначити за формулою:

де, т — кількість нарахувань за рік, од. Найбільш ефективним варіантом вкладення коштів є той, за яким величина майбутньої вартості коштів максимальна. Методичні вказівки до вирішення завдань 3, 4 Для визначення суми коштів, яку необхідно помістити на депозитний рахунок банку, щоб одержати після закінчення встановленого строку необхідну суму, потрібно оцінити поточну вартість майбутніх грошових потоків (РУ). Показник поточної вартості розраховується за формулою

де FV — майбутня вартість коштів; і — дисконтна ставка, коеф.; п — період розрахунку, років. PVIFі,п — фактор (множник) поточної вартості, стандартні значення якого представлені в таблиці значень фактора поточної вартості. Якщо нарахування відсотків планується більше одного разу за рік, то розрахунок проводять за формулою.

де т — кількість нарахувань за рік, од. Найефективнішим для підприємства є вкладення меншої суми коштів.

Методичні вказівки до вирішення завдань 5, 6 Економічний ефект від реалізації інвестицій являє собою різницю між загальною сумою дисконтованих чистих грошових припливів за всі періоди часу й величиною інвестиційних витрат. Проект можна прийняти, якщо в результаті його реалізації підприємство одержить позитивний економічний ефект. Процес конвертування планованих до одержання в майбутніх періодах коштів у їхню поточну вартість необхідно здійснювати з використанням таблиці стандартних значень PVIFi,n

Таблиця 1 Оцінка економічної ефективності капітальних вкладень

Методичні вказівки до вирішення завдань 7, 8 Економічний ефект від реалізації інвестицій являє собою різницю між загальною сумою дисконтованих чистих грошових припливів за всі періоди часу й величиною інвестиційних витрат. Проект можна прийняти, якщо в результаті його реалізації підприємство одержить позитивний економічний ефект. Процес конвертування планованих до одержання в майбутніх періодах коштів у їхню поточну вартість необхідно здійснювати з використанням таблиці стандартних значень PVIFi,n Таблиця 1 Оцінка економічної ефективності капітальних вкладень

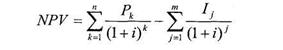

Методичні вказівки до вирішення завдання 9 Розрахунок чистого наведеного ефекту можна представити у вигляді формули

де Рк — річні грошові надходження протягом п років; ІС — стартові інвестиції; і — ставка порівняння. Якщо проект припускає послідовне інвестування фінансових ресурсів протягом декількох років, то для розрахунку використовується наступна формула:

де ІJ, — річні інвестиції протягом т років. Слід зазначити, що при прогнозуванні доходів за роками необхідно враховувати всі види надходжень як виробничого, так і невиробничий характеру, які можуть бути пов’язані з даним проектом.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 299; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.138.105.164 (0.008 с.) |