Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Денежно-кредитная политика государства осуществляется через центральный банк РФ, как правило, по двум направлениям.Содержание книги

Поиск на нашем сайте

Проведение экспансионистской, или расширительной политики, направленной на стимулирование масштабов кредитования и увеличение количества денег. В зависимости от экономической ситуации Центральный Банк осуществляет удорожание или удешевление кредитов для коммерческих банков, а соответственно, и для заемщиков. Если в экономике наблюдается спад производства, растет безработица, то он проводит политику дешевых денег, которая делает кредиты дешевыми и доступными. Параллельно происходит увеличение предложения денег, что ведет к снижению процентной ставки и, соответственно, должно стимулировать рост инвестиций и деловой активности, а также реального валового национального продукта (ВНП). Если на финансовом рынке обостряется конкуренция и предложение денег опережает спрос на них, банки вынуждены снижать процентную ставку (цену денег) с целью привлечения заемщиков. Это особенно четко проявляется в условиях депрессивного состояния экономики. Дешевый кредит подталкивает предприятия вкладывать деньги в средства производства, а домашние хозяйства - покупать потребительские товары. Происходит увеличение спроса на товарном рынке, и создаются предпосылки для экономического роста. Эта политика проводится в период застоя. Проведение рестриктивной, или ограничительной (жесткой) политики, направленной на увеличение процентной ставки, заключается в следующем. При росте инфляции Центральный Банк проводит политику дорогих денег, что ведет к подорожанию кредита и делает его труднодоступным. В этом случае происходит увеличение продажи государственных ценных бумаг на открытом рынке, рост резервной нормы и увеличение учетной ставки. Высокие процентные ставки, с одной стороны, стимулируют владельцев денег больше сберегать их, а с другой стороны, ограничивают число желающих брать их в ссуду. В этом случае субъекты рынка стремятся приобретать ценные бумаги. Данное направление регулирования используется при наличии инфляции и высоких темпов экономического роста. Банки стремятся заработать на проценте по кредитам, присваивая разницу между доходами от активных операций и расходами, осуществленными для привлечения средств. Как известно, процентная ставка зависит от темпов инфляции и даже от инфляционных ожиданий. Если цены возросли, а процентная ставка оказалась неизменной, то и банки, и вкладчики получат обратно обесценившиеся деньги. При подъеме экономики, когда деньги нужны всем, процентные ставки будут расти. Денежно-кредитное регулирование – это совокупность осуществляемых центральным банком мер, направленных на изменение денежной массы в обращении, объема выдаваемых кредитов, уровня процентных ставок и других показателей денежного обращения. В централизованной экономике регулирование осуществляется с помощью преимущественно директивных, распорядительных методов, в рыночной – путем использования рыночных регуляторов, настройки рыночного механизма. Внешнеэкономическая функция Центрального банка реализуется посредством наделения ЦБ правами валютного контроля и ответственностью за проведение государственной валютной политики, которая представляет собой комплекс мероприятий, направленных на укрепление внешнеэкономических позиций страны. В рамках функции банка банков ЦБ: - хранит обязательные резервы коммерческих банков; - устанавливает норму обязательных резервов; - оказывает кредитную поддержку коммерческим банкам; - организует межбанковские расчеты и служит расчетным центром банковской системы, то есть регулирует платежную систему страны; - осуществляет надзор и контроль над коммерческими банками (выдает лицензии, проверяет отчетность, осуществляет ревизии, осуществляет контроль за соблюдением норм банковских операций). Выполняя функцию банка правительства, ЦБ выступает как кассир, кредитор и консультант: - как кассир – осуществляет прием, хранение и выдачу государственных бюджетных средств, ведение учета и отчетности по исполнению бюджета. В основу исполнения бюджета заложен принцип единства кассы: все государственные доходы направляются на единый счет министерства финансов в ЦБ, затем используются для осуществления государственных расходов; - как кредитор – кредитуетправительство, используя два вида государственного займа: внутренний, который размещается внутри страны, и внешний, который использует ресурсы иностранных денежных рынков, а также участвует в погашении государственных займов; - консультирует министерство финансов по вопросам размещения и погашения государственных займов, выбора даты эмиссии и определения целесообразного уровня доходности государственных ценных бумаг. Функция эмиссии наличных денег. За Банком России, как представителем государства, законодательно закреплено осуществление эмиссии наличных денег, организация их обращения и изъятия из обращения на территории Российской Федерации. Эмиссия наличных денег – это выпуск центральным банком денежных знаков в оборот для удовлетворения дополнительной потребности экономических агентов в наличности, возникшей в результате превышения выдач наличных денег над их поступлением в банки в целом по стране. Эмиссия денег имеет три функции: - обеспечение экономики средствами обращения, платежа, накопления; - покрытие в критической ситуации дефицита госбюджета; - регулирующая: путем увеличения или уменьшения в различных пределах эмиссии денег государство может способствовать либо оживлению экономики, либо торможению перегрева конъюнктуры, ограничению роста цен. Совет директоров Центрального банка принимает решение о выпуске в обращение новых банкнот и монет и об изъятии старых, утверждает номиналы и образцы новых денежных знаков. Поскольку номинальная стоимость современных денег гораздо выше себестоимости их производства, эмиссия позволяет получать так называемый сеньораж, или эмиссионный доход. Он представляет собой разницу между номинальной стоимостью купюры (монеты) и реальными затратами на ее производство и выпуск в обращение. Под номиналом купюры понимают ее покупательную способность, то есть, иными словами, это стоимость, указанная на самой банкноте: 10, 50, 100, 500 и т.д. рублей. Очевидно, что эмиссионный доход от выпуска банкнот тем больше, чем крупнее их номиналы. Сеньораж полностью перечисляется в доход государства. В современных условиях выпуск банкнот является фидуциарным (то есть не обеспеченным золотом), их обращение основано на доверии населения страны к их эмитенту. Различные причины эмиссии денег являются одновременно их обеспечением. Так, например, когда эмиссия осуществляется в результате кредитования коммерческих банков, ее обеспечением являются обязательства коммерческих банков; когда эмиссия происходит в результате кредитования правительства, ее обеспечением являются обязательства правительства (государственные ценные бумаги); когда эмиссия осуществляется при проведении валютных операций, ее обеспечением является иностранная валюта, которую можно рассматривать как обязательства иностранных центральных банков (государств). Золотое обеспечение в настоящее время у современных денег отсутствует. Эмиссия наличных денег осуществляется центральным банком в целях удовлетворения потребностей хозяйствующих субъектов и населения в дополнительных средствах обращения и платежа. Когда на депозитных счетах коммерческих банков увеличивается объем безналичных денежных средств вследствие экономического роста, развития инфляции или мультипликации депозитов, соответственно возрастает и потребность их клиентов в наличных деньгах. Коммерческие банки выдают наличность клиентам из своих операционных касс, в которых находится определенный объем банкнот, равный в каждый момент времени разнице между поступлениями наличности в операционную кассу и выдачей наличных денег из нее. Наличность, находящаяся в операционной кассе, является для коммерческого банка активом, не приносящим дохода, поэтому банки не заинтересованы в хранении больших резервов купюр и сдают их излишки в оборотную кассу центрального банка. Если при увеличении потребности клиентов в наличных деньгах в операционной кассе коммерческого банка нет необходимого их количества, он обращается за дополнительной суммой наличных денег в центральный банк. Центральный банк выдает купюры коммерческому банку из своей оборотной кассы в пределах той суммы, которая зачислена на корреспондентский счет этого банка в центральном банке. Одновременно с выдачей наличных денег сумма выдачи списывается с корреспондентского счета коммерческого банка. Помимо выдачи наличных денег из своей оборотной кассы, центральный банк осуществляет операции и по приему наличности. Если средств, поступивших в оборотную кассу, не хватает для удовлетворения спроса на наличность коммерческих банков, центральный банк переводит необходимую сумму из своего хранилища (резервного фонда) в оборотную кассу. Происходит увеличение объема наличных денег в обращении, то есть осуществляется налично-денежная эмиссия центрального банка. 12.4. Функция денежно – кредитного регулирования

Денежно-кредитное регулирование использует четыре основных метода: Þ регулирование процентной ставки, Þ операции на открытом рынке, Þ изменение нормы обязательных резервов Þ регулирование валютного курса. Выбор метода зависит от целей, которые решает ЦБ на том или ином этапе развития страны. В развитых странах главным образом используют операции на открытом рынке; в странах, начинающих развивать рыночные отношения, в основном ориентируются на изменение нормы обязательных резервов. Изменение процентных ставок (ставок, взимаемых ЦБ по ссудам, предоставляемым коммерческим банкам) в зависимости от целей денежно-кредитного регулирования может осуществляться в форме кредитной экспансии или кредитной рестрикции. Банк России воздействует на процентные ставки на различных сегментах финансового рынка с помощью ставки рефинансирования.

Рефинансирование банков - инструмент денежно-кредитной политики, когда Центральный банк предоставляет ссуду банку, счет этого банка в Центральном банке кредитуется. Пассивная часть баланса Центрального банка увеличивается, и суммарные резервы в банковской системе возрастают. Увеличиваются активы Центрального банка на сумму ссуды. В итоге прирост объемов рефинансирования увеличивает объем заимствованных резервов в банковской системе, денежную базу и предложение денег, сокращение - уменьшает. Центральный банк может влиять на объем рефинансирования двумя способами: - воздействуя на величину процентной ставки по кредитам; - воздействуя на величину кредитов при данной процентной ставке при помощи политики рефинансирования. Политика рефинансирования воздействует на объемы кредитования банков через механизм выдачи ссуд и предполагает определение Центральным банком целей, форм, условий и сроков кредитования. Кредитное рефинансирование также используется как инструмент стабилизации банковской системы. Это наиболее эффективный способ предоставления дополнительных резервов и соответственно ликвидности банкам в период кризисных потрясений. Традиционная форма рефинансирования - переучет векселей Центральным банком, смысл которого состоит в том, что Центральный банк покупает векселя, уже учтенные банками. Объем рефинансирования зависит от уровня ключевой ставки (стоимости кредитов Центрального банка). Ключевую ставку принято рассматривать как индикатор намерений Центрального банка. Изменяя ключевую ставку, Центральный банк объявляет о своих намерениях относительно денежно-кредитной политики. Ключевая ставка Банка России — процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора (аукционным операциям предоставления и абсорбирования Банком России рублевой ликвидности на срок 1 неделя). Ключевая ставка Банка России устанавливается Советом директоров Банка России. Ключевая ставка Банка России является индикатором направленности денежнокредитной политики.

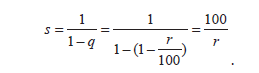

Важную роль в денежно-кредитном регулировании играет Центральный банк с помощью изменения нормы обязательных резервов. Идея обязательных резервов проистекает из опасения массового коллапса коммерческих банков. Поскольку эти банки существуют на прибыль от активных операций, возникает конфликт между ликвидностью и прибыльностью. Чем больше резервов, тем меньше денег остается для прибыльных операций. Чем меньше резервов, тем больше прибыли можно заработать, но возрастает и опасность подвести вкладчиков или упустить выгодную покупку. Ликвидность банковской системы – ее способность быстро конвертировать обязательства перед вкладчиками в наличные деньги. Поддержание ликвидности банковской системы – задача центрального банка. Он устанавливает минимальные нормы обязательных резервов, их состав и метод расчета. Данный инструмент основан на том, что коммерческие банки обязаны отчислять определенную долю привлеченных ими средств в Фонд обязательного резервирования, тем самым сокращая свои кредитные возможности. Размер резервов зависит от ожидаемого изъятия денег (трансакционный спрос) и кредитования (спекулятивный спрос). Чем выше риск изъятия вкладов, тем больше денег надо держать про запас. Это относится, например, к вкладам до востребования, краткосрочным вкладам и депозитам. Если, к примеру, коммерческими банками привлечена 1 тыс. руб. в виде вкладов и депозитов, то в соответствии с требованиями ЦБ они обязаны отчислить 3,5% в Фонд обязательного резервирования (ФОР), что составляет 35 руб. Ставку отчисления в ФОР устанавливает ЦБ, руководствуясь экономической ситуацией. Если норма обязательных резервов увеличивается, то доля отчислений коммерческих банков в ФОР растет, а это приводит к уменьшению объема кредитных денег и денежной массы, так как часть средств КБ «замораживается» на счетах ЦБ и не может быть использована КБ для выдачи кредитов. Если норма обязательных резервов уменьшается, то кредитные возможности коммерческого банка растут, что обеспечивает рост объема кредитных денег. В результате такого вмешательства банковские резервы распадаются на обязательные и избыточные (сверхнормативные, добровольные, свободные). Обязательные резервы складываются из денежной наличности и денег, депонированных в центральном банке. Каждый банк должен соблюдать предписания ЦБ насчет обязательных резервов, но величина и состав избыточных резервов – это его личное дело. Пока резервы остаются в банковской системе, они не считаются частью денежной массы. Резервы попадают в денежный оборот, когда они передаются небанковскому сектору как кредит или плата за ценные бумаги. Следовательно, они количественно находятся в прямой связи с денежной массой. Это результат того, что банки откладывают в резервы лишь небольшую часть привлеченных средств, так как в любое время лишь немногие вкладчики снимают деньги со своих счетов. Подсчитано, что с изменением нормы обязательных резервов на 1% количество денег в обращении изменяется на гораздо большую величину. Это называется эффектом мультипликации (размножения депозитов). Банковский мультипликатор (множитель) – величина, обратная резервному требованию. Суть действия мультипликатора (мультиплицировать - умножать) состоит в том, что банковская система, аккумулируя денежные средства, стремится немедленно пустить их в оборот, в том числе и в виде кредитов, выдаваемых заемщикам. Те, в свою очередь, также стараются пустить заемные средства в оборот и используют для этого ту же банковскую систему, т.е. кредиты вновь оказываются в банке (может быть в другом) и вновь могут быть использованы для дальнейшего кредитования заемщиков и т.д. Если никак не ограничивать этот процесс, то денежная масса очень быстро разбухнет до размеров, которые приведут к обесценению денег, гиперинфляции и полному расстройству экономики. Поэтому включается ограничивающий фактор - обязательное резервирование денег, поступивших в банк на депозит в виде их части, выраженной в процентах. Этот процент определяется Центральным банком и является важным регулирующим фактором. Рассмотрим более подробно действие денежного мультипликатора. Пусть клиент коммерческого банка положил на депозитный счет N рублей. Ставка обязательного резервирования, установленная Центральным банком составляет r%. Тогда коммерческий банк может выдать кредит из полученных денег в сумме: N - N х (r/100) = N (1 - r/100), причем эти деньги (может быть уже в другом банке) вновь окажутся в виде привлеченных средств и могут быть использованы для кредитования. Таким образом, на следующем шаге в виде кредита может быть использована меньшая сумма: N (1 - r/100) - N (1 - r/100) х r/100 = N (1 - r/100)2 И так далее. Процесс будет продолжаться до тех пор, пока первоначальный взнос N рублей не будет израсходован полностью на резервирование. Не трудно посчитать, как изменится (увеличится) денежная масса в банковской системе: N+ N х (1-r/100)+ N х (1-r/100)2+ N х (1-r/100)3+...+ N х (1-r/ 100) n = N х [1+ (1-r/100)1+(1-r/100)2+...+ (1-r/100) n]. В квадратных скобках - геометрическая прогрессия со знаменателем равным q = (1-r/100), так как q<1 - геометрическая прогрессия убывающая и ее сумма равна:

Таким образом, если внесено на депозит N рублей, а ставка обязательного резервирования r %, то за счет денежного мультипликатора денежная масса увеличится на сумму, равную:

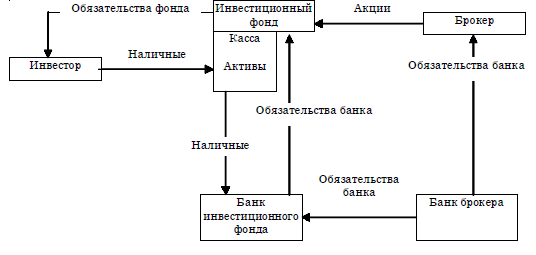

Рассмотрим цепь превращений денег на простом примере. Когда счастливый обладатель некоторого количества денег приносит их в инвестиционный фонд с целью приумножить, то фонд включит эту сумму в свои пассивы (появились обязательства перед инвестором). На какое-то время эти деньги окажутся в кассе фонда и там они являются активами фонда и в то же самое время пассивами Центрального банка. Когда фонд, действуя в интересах своего клиента, приобретает у брокера на фондовой бирже акции, он переводит деньги из кассы на свой расчетный счет в коммерческом банке в этот момент деньги становятся пассивами (обязательство коммерческого банка по отношению к фонду) этого банка. Затем деньги по приказу фонда переводятся на счет брокера (может быть в другом банке). На этом этапе деньги вновь претерпевают преобразование - становятся пассивом (обязательством перед брокером). Взаимодействие субъектов, связанных с последовательностью превращения денег показано на рисунке 12.2. Приведенная схема показывает, что в своем движении деньги многократно изменяют форму своего существования. Но практически всегда, они предстают в виде обязательств одного субъекта перед другим.

Рис. 12.2. Схема превращения денег Анализируя объемы Фонда обязательного резервирования, можно сделать вывод об объемах денежной массы в стране. Ниже представлена динамика объемов ФОР, где наблюдается его резкий спад в период сентябрь 2008 г.- июнь 2009 г. Данный факт свидетельствует о том, что Банк России стимулировал увеличение кредитных возможностей банков путем снижения обязательных отчислений в Фонд.

Рисунок 11.5. Динамика объемов Фонда обязательного резервирования (млрд. руб.)

Изменение нормы обязательного резервирования – мощное оружие центрального банка, поэтому оно используется довольно редко. Когда эта норма понижается, обязательные резервы частично превращаются в избыточные, которые можно подать в экономику в многократно увеличенном размере. Более того, увеличивается сам банковский мультипликатор, а с ним и способность банковской системы производить деньги. Операции на открытом рынке заключаются в купле-продаже центральным банком ценных бумаг (преимущественно обязательств казначейства и государственных корпораций, а также облигаций промышленных компаний и банков, коммерческих векселей). В период избыточной денежно-кредитной массы ЦБ предлагает коммерческим банкам купить ценные бумаги по выгодным для них ставкам, чтобы сократить их кредитные возможности. В период кризиса, наоборот, центральный банк создает возможности рефинансирования для коммерческих банков и ставит их в такие условия, когда им выгодно продавать ЦБ свои ценные бумаги. Следовательно, продажа ценных бумаг ЦБ ведет к сужению кредитных возможностей банка, покупка ценных бумаг Центральным банком – к расширению возможностей. Таким образом, варьируя объем купли-продажи ценных бумаг и уровень цен, по которым они продаются или покупаются, центральный банк может осуществлять гибкое и быстрое воздействие на кредитную активность коммерческих банков. Операции на открытом рынке различаются в зависимости от: - условий сделки (купля-продажа за наличные или купля на срок с обязательной обратной продажей - так называемые обратные операции, или операции РЕПО); - объектов сделок (операции с государственными или частными бумагами); - срочности сделки - краткосрочные (до 3 мес), долгосрочные (до 1 года и более) операции с ценными бумагами; - сферы проведения операций (только на банковском секторе рынка ценных бумаг или/и на небанковском секторе рынка); - способа установления ставок (определяются ли они центральным банком или рынком). Таким образом, различные инструменты денежно-кредитного регулирования, описанные выше, имеют одну цель: снижение или увеличение массы кредитных денег в экономике через регулирование кредитными возможностями коммерческих банков. Их различие состоит в том, что свое влияние они оказывают в различные сроки. Более быстрого эффекта по снижению/увеличению денежно-кредитной массы можно достичь при использовании операций на открытом рынке; ставка ФОР имеет более длительный временной лаг. Политика валютного курса также является одним из инструментов денежно-кредитного регулирования. Механизм регулирования валютного курса использует валютную интервенцию, которая представляет собой прямое вмешательство ЦБ в функционирование валютного рынка посредством купли-продажи валюты. При этом продажа иностранной валюты Центральным банком на рынке приводит к увеличению ее рыночного предложения, а, следовательно, к снижению курса иностранной валюты и, таким образом, обеспечивает снижение цен на импортные (за счет удешевления закупок за границей), но удорожает отечественные товары. Для более простого понимания воздействия данного инструмента можно привести следующий пример. Если ЦБ в данный период экономического развития страны заинтересован в расширении объемов импортных закупок, например, для удовлетворения спроса на товары, не производимые в данной стране, то снижая курс иностранной валюты эту цель можно достичь. Снижая курс доллара с 30 руб. до 20 руб./долл., импортер, имея, к примеру, 10 000 рублей, получает возможность купить большую сумму иностранной валюты, требуемой для сделки. Таким образом, покупательная способность импортера растет. Дальнейшее снижение курса инвалюты еще более увеличивает возможности импортера. Обратный процесс – покупка иностранной валюты – влияет на курс иностранной валюты в сторону повышения, удорожает импорт и повышает внутренние цены, поскольку денежная масса увеличивается (инфляция спроса). То есть Центральный банк проводит интервенции, скупая на рынке иностранную валюту, спрос на которую в результате будет расти, что приводит к повышению его цены (курс, например, доллара, будет расти, следовательно, курс национальной валюты падать). Таким образом, импортеры окажутся в ситуации, когда покупать инвалюту для сделок будет невыгодно. Однако в данном случае экспортеры будут получать дополнительный доход при обмене полученной от продажи товаров (услуг) экспортной выручки на национальную валюту. Например, при цене продажи за рубеж единицы продукции по цене 10 долларов экспортер получит прибыль (10 $*30) - 100 руб/ = 200 руб., где 30 – это курс доллара к рублю, 100 руб. – это себестоимость продукции. Если же курс доллара увеличится до 35 руб./долл., то дополнительно экспортер может получить 50 руб.: (10USD*35) -100 руб. = 250 руб. Таким образом, снижение курса национальной валюты практически всегда приводит к стимулированию деятельности производителей-экспортеров. Рассматривая валютный курс как инструмент денежно-кредитного регулирования, можно сказать, что рост курса иностранной валюты приводит к расширению денежной массы, так как Центральный банк скупает иностранную валюту для повышения спроса на нее, а в обмен вынужден эмитировать национальную валюту. И наоборот: снижение курса национальной валюты приводит к сужению денежной массы, поскольку Центральный банк, проводя валютные интервенции, продает иностранную валюту и изымает часть рублевой массы в обмен. Коротко действие каждого из инструментов представлено в таблице.

|

||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 257; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.100.40 (0.011 с.) |