Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Учёт наличия и движения основных средств. Оценка основных средств.Содержание книги

Поиск на нашем сайте

Учёт уставного капитала. Уста́вный капитал — это сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности организации; уставный капитал определяет минимальный размер имущества юридического лица, гарантирующего интересы его кредиторов. Учёт уставного капитала осуществляется на пассивном счёте 80. Величина уставного капитала в течение года не должна меняться за исключением изменения форм собственности, разделения и слияния организации, выбытие из общества отдельных его участников. Минимальный размер уставного капитала (фонда) составляет: o для общества с ограниченной ответственностью — 10 000 руб. o для закрытого акционерного общества — 100 МРОТ o для открытого акционерного общества — 1000 МРОТ o для государственного предприятия — 5000 МРОТ o для муниципального унитарного предприятия - 1000 МРОТ Вкладом в уставный капитал могут быть денежные средства, ценные бумаги, различные материальные ценности или имущественные права, имеющие денежную оценку. Для государственной регистрации должно быть оплачено не менее половины уставного капитала. Для акционерного общества допускается государственная регистрация без оплаты уставного капитала, причём не менее 50% уставного капитала должно быть оплачено в течение трёх месяцев с момента государственной регистрации, а полная оплата должна состояться в течение одного года с момента государственной регистрации. Величина уставного капитала на начало года может меняться в результате принятия решений на общем собрании собственников по итогам деятельности организации за год. Во всех случаях организация вносит изменение в учредительные документы. После этого изменения отражаются в БУ. При открытии предприятия должно быть внесено не менее 50% его уставного капитала, оставшаяся часть должна быть внесена в течение года с момента его регистрации.

Учёт наличия и движения основных средств. Оценка основных средств. ОС - активы организации, имеющие натурально-вещественную форму, используемые в течение срока службы продолжительностью свыше 12 мес., стоимость которых на момент приобретения превышают величину, установленную Минфином РФ. Независимо от стоимости и срока службы к ОС относятся: 1) с/хозяйств. машины и оборудование; 2) строительный механизированный инструмент; 3) рабочий, продуктивный, взрослый скот; 4) библиотечные фонды, фильмофонды; 5) музейные и художественные ценности

Классификация ОС: 1) по отношению к процессу производства(используемые и неиспользуемые предпринимательской деятельностью); 2) по отраслевому признаку (ОС в промышленности, с/х, транспорте и т.д.); 3) по натурально-вещественному виду (здания,сооружения, рабочие и силовые машины и оборудование; регулирующие приборы и измерительные устройства; вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь, принадлежности; рабочий, продуктивный, взрослый скот); 4) по принадлежности: а) собственные; б) арендованные; 5) по степени использования: а) ОС, находящиеся в эксплуатации; б) ОС, находящиеся в запасе; в) ОС, находящиеся в стадии достройки; г) ОС, находящиеся на реконструкции; д) ОС, находящиеся на частичной ликвидации; е) ОС, находящиеся на ремонте. Различают первоначальную и восстановительную стоимость ОС. Первоначальная стоимость объекта – стоимость, по которой объект принимается в состав ОС на баланс предприятия. Она включает все затраты, связанные с приобретением, созданием, сооружением + расходы по доставке и приведение ОС в состояние, пригодное к использованию. Остаточная стоимость – разность между первоначальной стоимостью и суммой начисленного износа. Восстановительная стоимость – стоимость воспроизводства ОС в современных условиях (при современных ценах и технике).

Учёт расчетов с подотчётными лицами. Подотчетные лица – работники предприятия, получающие денежные авансы на осуществление хозяйственных расходов и на затраты по случаю командировок. Порядок ведения кассовых операций определяет порядок выдачи денег под отчет. Выдача производится при наличии кассы и без кассы, выдается чек из кассы банка. Подотчетные суммы на хозяйственные расходы выдаются в размере 2-дневной потребности не более, чем на 3 дня. Если вне места нахождения предприятия – в размере 10-дневной потребности до 15 дней. На служебные командировки: на стоимость проезда туда и обратно, суточные и расходы по найму жилого помещения.

В случае если командировочный работник временно нетрудоспособен, то ему возмещается наем жилого помещения, кроме тех случаев, когда работник был в стационаре, и выплачиваются суточные за все время, пока он не мог продолжить поручение и вернуться, но не свыше 2 месяцев.

Временная нетрудоспособность и невозможность вернуться должны быть установлены документально. В срок командировки не включаются дни временной нетрудоспособности. Работнику возмещаются услуги по предварительной покупке билетов, пользование постелью, страховой сбор, расходы по бронированию жилого помещения, по пользованию транспортом общего пользования (кроме такси), если они находятся вне пункта назначения только на основании документов. Если место назначения находится за чертой города, учитывается время приезда до станции. Режим работы и отдыха определяется предприятием, командировавшим его. Взамен дней отдыха, не использованных во время командировки, другие дни не предоставляются. Если работник выезжает в командировку по распоряжению администрации в выходной день, то ему в установленном порядке предоставляется другой день отдыха. Полученные авансы разрешается использовать подотчетным лицам только на те цели, на которые они выданы. В течение 30 дней после возвращения из командировки подотчетные лица обязаны представить авансовый отчет об израсходованных суммах. Расчеты с подотчетными лицами учитываются на активно-пассивном счете 71 «Расчеты с подотчетными лицами». Выдача наличных денежных средств выдается подотчетному лицу на основании служебной записки, в которой должны быть указаны: цель расхода, сроки и необходимая для этого сумма. Подотчетное лицо в установленный срок должно представить в бухгалтерию предприятия авансовый отчет с подтверждающими документами (товарные чеки) о факте приобретения предметов для административно-хозяйственных нужд. Остаток неиспользованной суммы подотчетное лицо возвращает в кассу предприятия по приходному кассовому ордеру. Руководитель предприятия может отправить подотчетное лицо в служебную командировку. При направлении подотчетного лица в служебную командировку в пределах Российской Федерации в бухгалтерии предприятия оформляется командировочное удостоверение. Командировочное удостоверение должно быть подписано руководителем предприятия.

Понятие и оценка МПЗ. Материально-производственные запасы – это часть активов организации: · используемая в качестве сырья, материалов и т. п. при производстве продукции, предназначенной для продажи, выполнении работ, оказании услуг; · предназначенная для продажи; · используемая для управленческих нужд организации. Производственные запасы классифицируются: по роли и назначению в процессе производства; по техническим свойствам. С точки зрения роли и назначения в процессе производства производственные запасы подразделяются на основные и вспомогательные. Основные производственные запасы – это предметы труда, составляющие основу изготавливаемой продукции, но еще не ставшие готовой продукцией. Вспомогательные производственные запасы – это предметы труда, придающие объекту определенные свойства и качества, или используемые для содержания средств труда. Классификация по техническим свойствам используется в технологии производства и организации аналитического учета:

· сырья и материалов; · покупных полуфабрикатов и комплектующих изделий, конструкций и деталей; · топлива; · тары и тарных материалов; · запасных частей; · прочих материалов; · строительных материалов; · материалов, переданных в переработку на сторону. В качестве единицы бухгалтерского учета может выступить: номенклатурный номер материально-производственного запаса; партия; однородная группа и т. п. Оценка материально-производственных запасов при поступлении. В бухгалтерском учете оценка запасов производится по фактической себестоимости. В текущем учете организации могут производить оценку материалов по учетной цене и отдельно учитывать отклонения фактической себестоимости материалов от учетной цены. В бухгалтерской отчетности материалы оцениваются по фактической себестоимости. Фактической себестоимостью запасов, приобретенных за плату, признается сумма фактических затрат организации на их приобретение. НДС и иные возмещаемые налоги (кроме случаев, предусмотренных законодательством РФ) в фактическую себестоимость не включаются. К фактическим затратам относятся: · суммы, уплачиваемые в соответствии с договором поставщику (продавцу); · расходы за информационные и консультационные услуги, связанные с приобретением материально-производственных запасов; · таможенные пошлины; · вознаграждения, уплачиваемые посреднической организации, через которую приобретены запасы; · затраты по заготовке и доставке запасов до места их использования, включая расходы по страхованию; · иные затраты, непосредственно связанные с приобретением материально-производственных запасов. Фактическая себестоимость запасов, полученных организацией по договору дарения или безвозмездно, а также остающихся от выбытия основных средств и другого имущества, определяется исходя из их текущей рыночной стоимости на дату принятия к бухгалтерскому учету. Фактическая себестоимость запасов, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации, если иное не предусмотрено законодательством РФ. В этом случае в фактическую себестоимость также включаются фактические затраты организации на доставку материально-производственных запасов и приведение их в состояние, пригодное для использования. Фактическая себестоимость запасов при их изготовлении самой организацией определяется исходя из фактических затрат, связанных с производством данных запасов. Учет и формирование затрат на производство запасов осуществляется организацией в порядке, установленном для определения себестоимости соответствующих видов продукции.

Фактической себестоимостью материально-производственных запасов, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, признается стоимость активов, переданных или подлежащих передаче организацией. Стоимость таких активов устанавливается исходя из цены, по которой в сравнимых обстоятельствах организация обычно определяет стоимость аналогичных активов. Транспортные и другие расходы, связанные с обменом, присоединяются к стоимости полученных запасов непосредственно или предварительно зачисляются в состав транспортно-заготовительных расходов, если иное не предусмотрено законодательством РФ. Оценка запасов, не принадлежащих данной организации, но находящихся в ее пользовании или распоряжении, производится в сумме, предусмотренной в договоре, или в сумме, согласованной с их собственником. При отсутствии цены на указанные запасы в договоре или цены, согласованной с собственником, они могут учитываться по условной оценке. Оценка запасов, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем пересчета суммы в иностранной валюте по курсу ЦБ России, действующему на дату принятия запасов к бухгалтерскому учету. Учёт на малом предприятии. Хозяйствующие субъекты, которые относятся к малому и среднему бизнесу – это внесенные в Единый государственный реестр юридических лиц потребительские кооперативы и коммерческие организации (кроме государственных и муниципальных унитарных предприятий), а также индивидуальные предприниматели и крестьянские (фермерские) хозяйства. Бухгалтерский учет на малом предприятии. Обязанность вести бухгалтерский учет установлена Федеральным законом. Граждане, осуществляющие предпринимательскую деятельность без образования юридического лица, ведут учет доходов и расходов в порядке, установленном налоговым законодательством Российской Федерации. Руководитель малого предприятия может в зависимости от объема учетной работы: а) создать бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером; б) ввести в штат должность бухгалтера; в) передать на договорных началах ведение бухгалтерского учета специализированной организации (централизованной бухгалтерии) или бухгалтеру - специалисту; г) вести бухгалтерский учет лично. Малые предприятия могут применять для документирования хозяйственных операций формы первичных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, ведомственные формы, а также самостоятельно разработанные формы, содержащие соответствующие обязательные реквизиты, предусмотренные Законом и обеспечивающие достоверность отражения в бухгалтерском учете совершенных хозяйственных операций.

К обязательным реквизитам первичных учетных документов относятся: наименование документа, дата составления, наименование организации, от имени которой составлен документ, содержание хозяйственной операции, измерители хозяйственной операции в натуральном и стоимостном выражении, наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, личные подписи указанных лиц. Для обобщения, классификации и накопления информации, содержащейся в принятых к бухгалтерскому учету первичных учетных документах, и отражения ее на счетах бухгалтерского учета и в бухгалтерской отчетности предназначены регистры бухгалтерского учета. Малому предприятию рекомендуется вести бухгалтерский учет с применением следующих систем регистров: · единой журнально-ордерной формы счетоводства для предприятий, утвержденной Письмом Минфина СССР от 8 марта 1960 г. № 63; · журнально-ордерной формы счетоводства для небольших предприятий и хозяйственных организаций, утвержденной Письмом Минфина СССР от 6 июня 1960 г. № 176; · упрощенной формы бухгалтерского учета согласно Типовым рекомендациям. Малое предприятие самостоятельно выбирает форму бухгалтерского учета из утвержденных соответствующими органами, исходя из потребностей и масштаба своего производства и управления, численности работников. При этом малое предприятие может приспосабливать применяемые регистры бухгалтерского учета к специфике своей работы при соблюдении следующих условий: · единой методологической основы бухгалтерского учета, предполагающей ведение бухгалтерского учета на основе принципов начисления и двойной записи; · взаимосвязи данных аналитического и синтетического учета; · сплошного отражения всех хозяйственных операций в регистрах бухгалтерского учета на основании первичных учетных документов; · накапливания и систематизации данных первичных документов в разрезе показателей, необходимых для управления и контроля хозяйственной деятельности малого предприятия, а также для составления бухгалтерской отчетности. План счетов на малых предприятиях. На малых предприятиях применяется упрощенный план счетов бухгалтерского учета. Материальные счета на малых предприятия представлены счетом 10, а затраты на производство аккумулируются на счете 20 бухгалтерского учета. Учет денежных средств согласно плану счетов малых предприятий осуществляется с применением традиционных счетов. А вот счета учета доходов и расходов будущих периодов, а также резервов предстоящих расходов отсутствуют. Это связано с тем, что малые предприятия могут вести бухгалтерский учет кассовым методом. То есть производственные затраты могут отражаться только в части оплаченных товаров (работ и услуг), а учет приобретенных или реализованных товаров (работ, услуг) до момента оплаты ведется обособленно. Бухгалтерская отчетность малого предприятия. Закон предусматривает упрощенный порядок составления субъектами малого и среднего предпринимательства статистической отчетности. Организации - субъекты малого предпринимательства составляют и представляют бухгалтерскую отчетность в обычном порядке. Бухгалтерская отчетность организаций, имеющих статус субъектов малого предпринимательства, за исключением отчетности бюджетных организаций, а также общественных организаций (объединений) и их структурных подразделений, не осуществляющих предпринимательскую деятельность и не имеющих, кроме выбывшего имущества, оборотов по реализации товаров (работ, услуг), включает: · бухгалтерский баланс; · отчет о прибылях и убытках; · приложения к ним, предусмотренные нормативными актами; · аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если в соответствии с федеральными законами она подлежит обязательному аудиту. Годовая бухгалтерская отчетность представляется в адреса и сроки в соответствии с Законом: в течение 30 дней по окончании квартала, а годовую - в течение 90 дней по окончании года, если иное не предусмотрено законодательством Российской Федерации. День представления малым предприятием бухгалтерской отчетности определяется по дате ее почтового отправления или дате фактической передачи по принадлежности. Если при составлении малым предприятием типовых форм бухгалтерской отчетности выявляется недостаточность данных для формирования полного представления о финансовом положении данного предприятия, а также финансовых результатах его деятельности, то в бухгалтерскую отчетность включаются соответствующие дополнительные показатели. Организации, применяющие УСН, не должны представлять бухгалтерскую отчетность в налоговые органы. Исключением из этого правила являются организации, которые совмещают УСН и ЕНВД. Такие организации должны представлять в налоговый орган бухгалтерскую отчетность в целом по организации. Субъекты малого предпринимательства, которые применяют специальный налоговый режим в виде ЕНВД, составляют и представляют бухгалтерскую отчетность в обычном порядке, предусмотренном законодательством для субъектов малого предпринимательства. То есть состав и формы отчетности плательщиков ЕНВД аналогичны отчетности, представляемой при общем режиме налогообложения.

Учёт кредитов и займов. Для учета краткосрочных кредитов банка в российской и иностранных валютах используется счет 66 "Расчеты по краткосрочным кредитам и займам", для учета долгосрочных кредитов — счет 67 "Расчеты по долгосрочным кредитам и займам". Счета пассивные, следовательно, по кредиту отражают поступление кредитов и сумму начисленных к уплате процентов, по дебету счета отражается погашение кредита и процентов по нему. При этом в учете делаются следующие бухгалтерские записи: Д 51, 52, К 66, 67 — на получение кредитных средств; Д 66, 67, К 51, 52 — на погашение кредита. По полученным займам и кредитам задолженность показывается с учетом причитающихся на конец отчетного периода к уплате процентов. Если целью привлечения кредитных средств является приобретение товарно-материальных средств для осуществления уставной деятельности, то согласно ПБУ 10/99 "Расходы организации" проценты включаются в себестоимость продукции (работ, услуг). Для целей налогообложения уплаченные проценты принимаются в себестоимости продукции в пределах учетной ставки ЦБ РФ, увеличенной на три пункта (по ссудам, полученным в рублях), или ставки ЛИБОР, увеличенной на три пункта (по ссудам, полученным в иностранной валюте). Вновь устанавливаемая ставка по кредитам ЦБ РФ коммерческим банкам распространяется на вновь заключаемые и пролонгируемые договоры, а также на ранее заключенные договоры, в которых предусмотрено изменение процентной ставки. При начислении процентов в бухгалтерском учете делается запись: Д 91 "Прочие доходы и расходы", К 66. Если кредитные средства привлечены для приобретения основных средств, нематериальных и внеоборотных активов, проценты по ним включаются в их стоимость приобретения до момента ввода в эксплуатацию, при этом в бухгалтерском учете делается запись по начислению процентов: Д 08, К 66, 67. После ввода в эксплуатацию объектов проценты по кредитам возмещаются за счет собственных средств предприятия, составляется бухгалтерская запись: Д 84, К 66, 67. За счет собственных средств возмещаются и проценты по просроченным кредитам. Начисление процентов в бухгалтерском учете за пользование кредитами банков следует проводить отдельно, для чего необходимо открывать субсчета к счетам кредитов банка "Проценты к уплате".

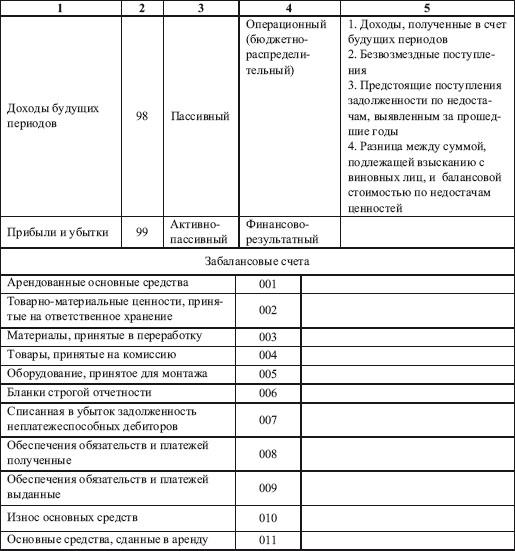

План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций

Содержание: 1. Учёт уставного капитала. 2. Учёт наличия и движения основных средств. Оценка основных средств. 3. Учёт расчётов с подотчётными лицами. 4. Учёт расчётов с бюджетом по налогу на добавленную стоимость. 5. Учёт финансовых результатов деятельности предприятия. Учёт распределения прибыли. 6. Понятие и классификация доходов организации. 7. Учёт реализации готовой продукции. 8. Понятие и оценка Материально производственных запасов. 9. Синтетический учёт МПЗ. Учёт формирования резервов под снижение стоимости. 10. Учёт расчётов с поставщиками за приобретаемые ценности и НДС. 11. Инвентаризация имущества и обязательств. Порядок отображения её результатов в учёте. 12. Учёт затрат на ремонт основных средств. Переоценка ОС и отражение её результатов в учёте. Амортизация. 13. Учёт финансовых вложений в ценные бумаги. 14. Учёт наличия и движения нематериальных активов, порядок начисления амортизации нематериальных активов. 15. Учёт наличия и движения средств на расчётном счёте. 16. Учёт наличия и движения денежных средств в кассе предприятия. Инвентаризация денежных средств в кассе и порядок отражения её результатов в учёте. 17. Учёт финансовых результатов деятельности предприятия. Учёт распределения прибыли. 18. Понятие и классификация расходов организации. Отличие бухгалтерского и налогового учёта расходов. 19. Учётная политика: понятие, содержание. 20. Бухгалтерская отчётность: содержание, периодичность, требования к составлению. 21. Учёт резервов по сомнительным долгам. 22. Учёт на малом предприятии. 23. Учёт денежных средств и операций в иностранной валюте. 24. Учёт кредитов и займов. 25. Формы оплаты труда, порядок её начисления. Синтетический учёт расчётов по оплате труда. 26. Система нормативного регулирования бухгалтерского учёта в РФ.

Учёт уставного капитала. Уста́вный капитал — это сумма средств, первоначально инвестированных собственниками для обеспечения уставной деятельности организации; уставный капитал определяет минимальный размер имущества юридического лица, гарантирующего интересы его кредиторов. Учёт уставного капитала осуществляется на пассивном счёте 80. Величина уставного капитала в течение года не должна меняться за исключением изменения форм собственности, разделения и слияния организации, выбытие из общества отдельных его участников. Минимальный размер уставного капитала (фонда) составляет: o для общества с ограниченной ответственностью — 10 000 руб. o для закрытого акционерного общества — 100 МРОТ o для открытого акционерного общества — 1000 МРОТ o для государственного предприятия — 5000 МРОТ o для муниципального унитарного предприятия - 1000 МРОТ Вкладом в уставный капитал могут быть денежные средства, ценные бумаги, различные материальные ценности или имущественные права, имеющие денежную оценку. Для государственной регистрации должно быть оплачено не менее половины уставного капитала. Для акционерного общества допускается государственная регистрация без оплаты уставного капитала, причём не менее 50% уставного капитала должно быть оплачено в течение трёх месяцев с момента государственной регистрации, а полная оплата должна состояться в течение одного года с момента государственной регистрации. Величина уставного капитала на начало года может меняться в результате принятия решений на общем собрании собственников по итогам деятельности организации за год. Во всех случаях организация вносит изменение в учредительные документы. После этого изменения отражаются в БУ. При открытии предприятия должно быть внесено не менее 50% его уставного капитала, оставшаяся часть должна быть внесена в течение года с момента его регистрации.

Учёт наличия и движения основных средств. Оценка основных средств. ОС - активы организации, имеющие натурально-вещественную форму, используемые в течение срока службы продолжительностью свыше 12 мес., стоимость которых на момент приобретения превышают величину, установленную Минфином РФ. Независимо от стоимости и срока службы к ОС относятся: 1) с/хозяйств. машины и оборудование; 2) строительный механизированный инструмент; 3) рабочий, продуктивный, взрослый скот; 4) библиотечные фонды, фильмофонды; 5) музейные и художественные ценности Классификация ОС: 1) по отношению к процессу производства(используемые и неиспользуемые предпринимательской деятельностью); 2) по отраслевому признаку (ОС в промышленности, с/х, транспорте и т.д.); 3) по натурально-вещественному виду (здания,сооружения, рабочие и силовые машины и оборудование; регулирующие приборы и измерительные устройства; вычислительная техника, транспортные средства, инструмент, производственный и хозяйственный инвентарь, принадлежности; рабочий, продуктивный, взрослый скот); 4) по принадлежности: а) собственные; б) арендованные; 5) по степени использования: а) ОС, находящиеся в эксплуатации; б) ОС, находящиеся в запасе; в) ОС, находящиеся в стадии достройки; г) ОС, находящиеся на реконструкции; д) ОС, находящиеся на частичной ликвидации; е) ОС, находящиеся на ремонте. Различают первоначальную и восстановительную стоимость ОС. Первоначальная стоимость объекта – стоимость, по которой объект принимается в состав ОС на баланс предприятия. Она включает все затраты, связанные с приобретением, созданием, сооружением + расходы по доставке и приведение ОС в состояние, пригодное к использованию. Остаточная стоимость – разность между первоначальной стоимостью и суммой начисленного износа. Восстановительная стоимость – стоимость воспроизводства ОС в современных условиях (при современных ценах и технике).

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-18; просмотров: 386; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.12.161.138 (0.016 с.) |