Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Собственность паблика 7 эй эм клаб.Содержание книги

Поиск на нашем сайте

(https://vk.com/7amclub)

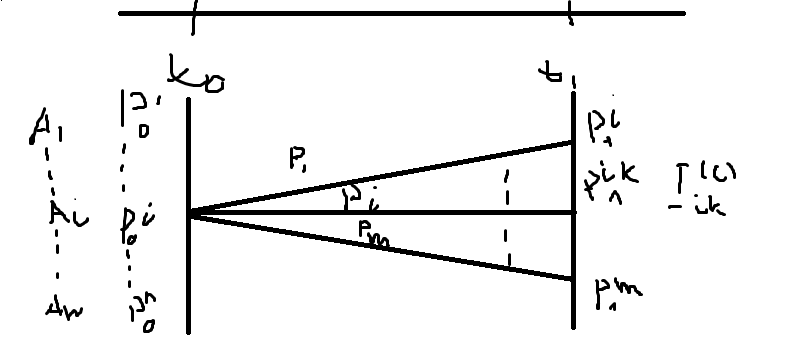

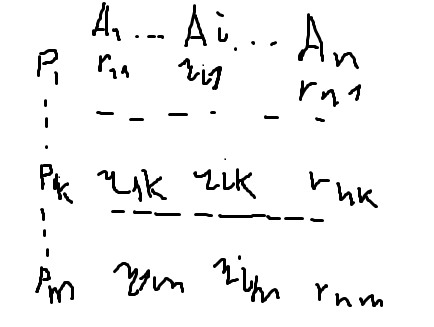

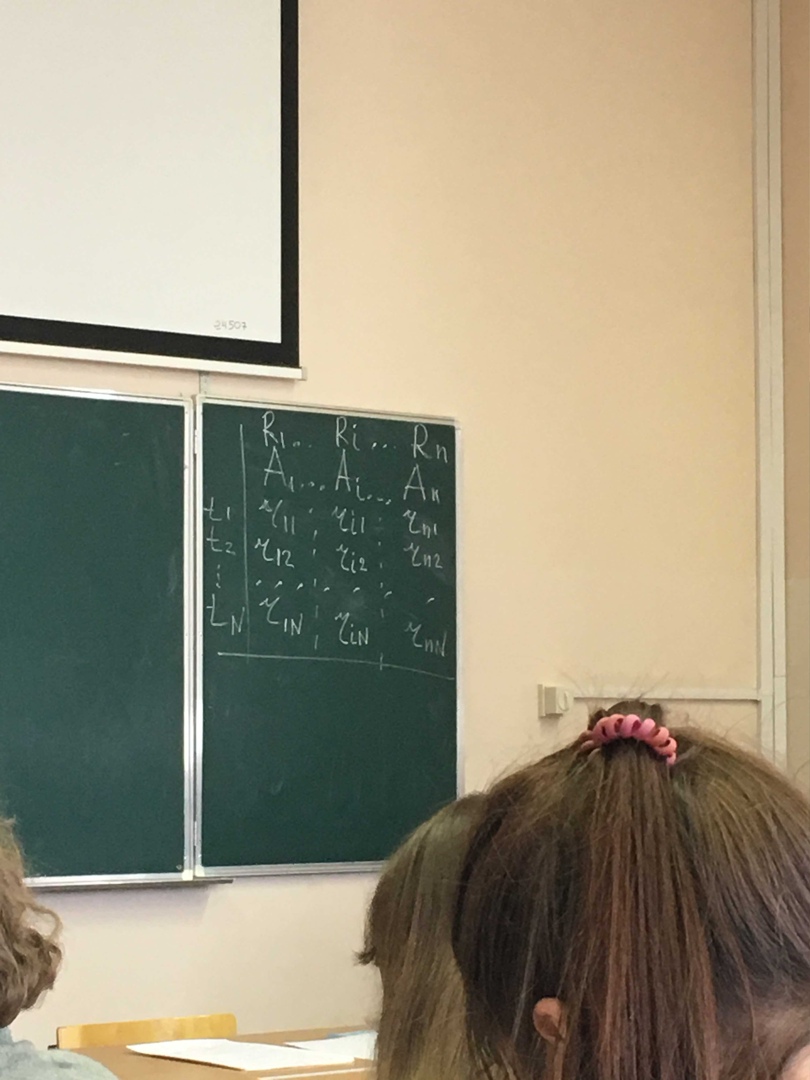

Лекция 04.03.2021 S1 – хор. S2 – ср. S3 – плох. Sm – … P1 = P(S1) Pm=P(Sm)

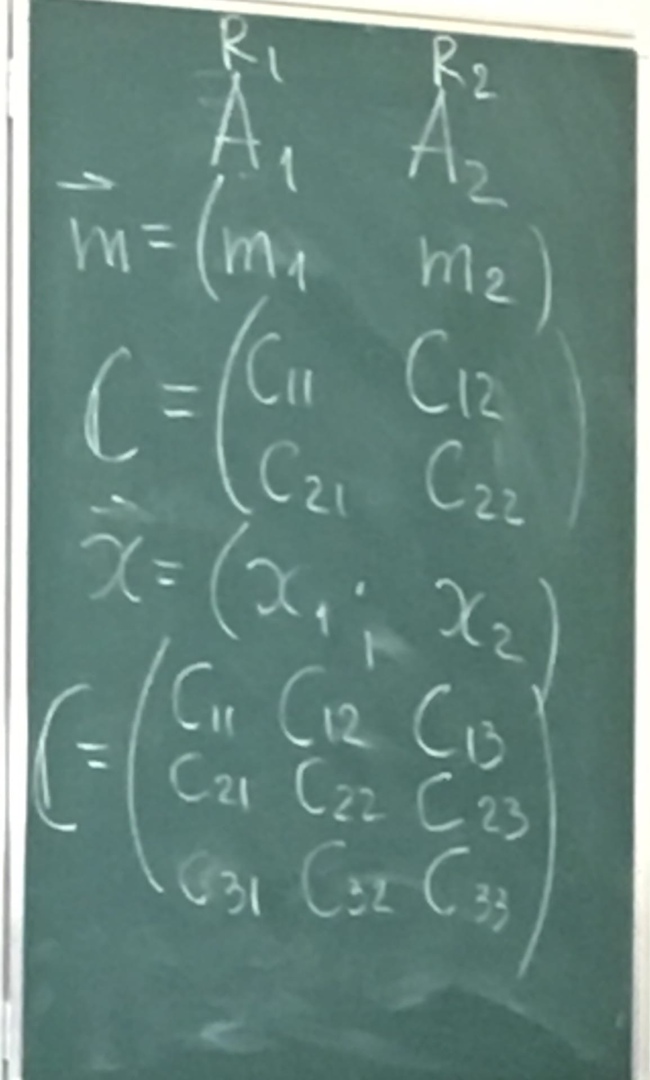

Ri

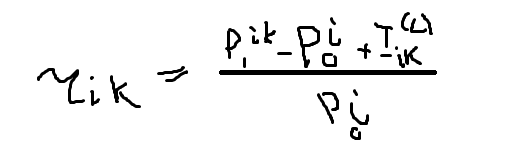

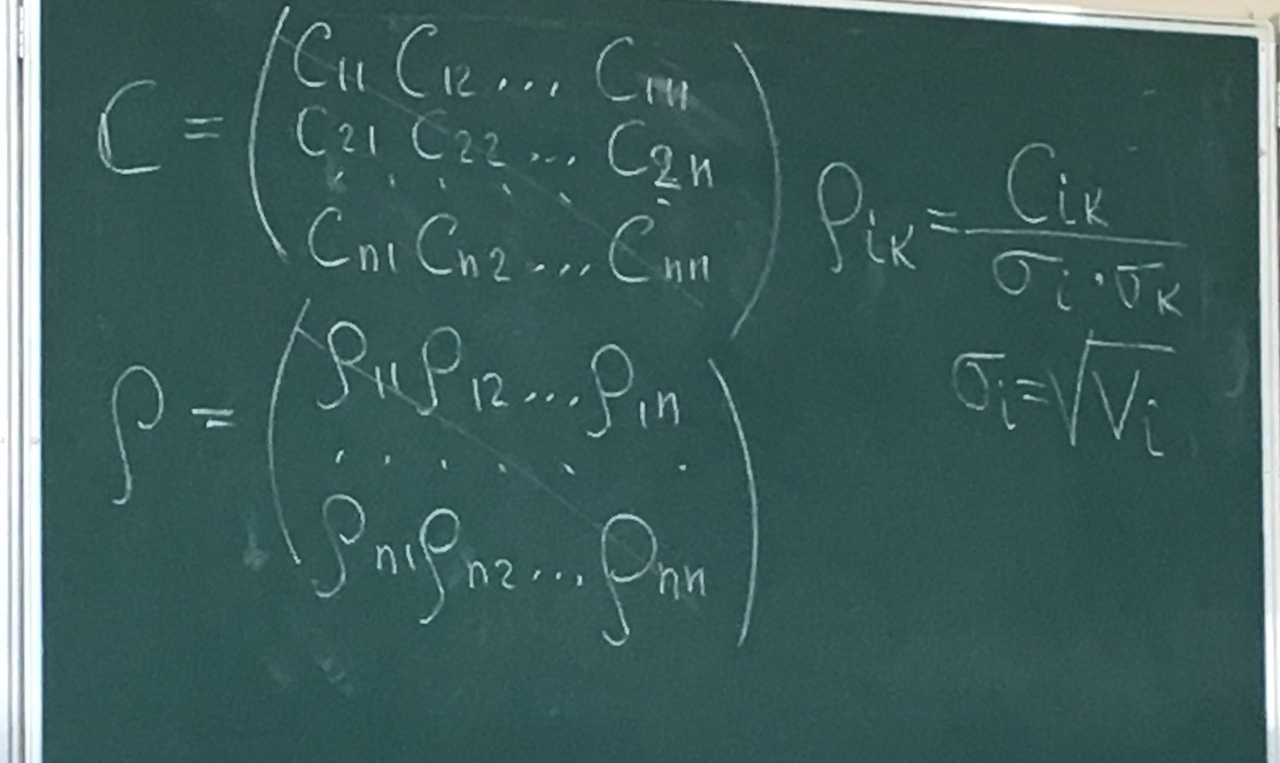

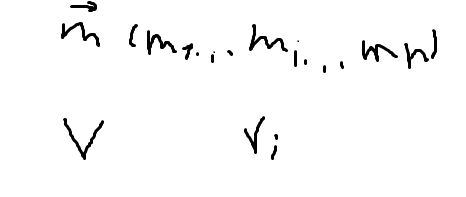

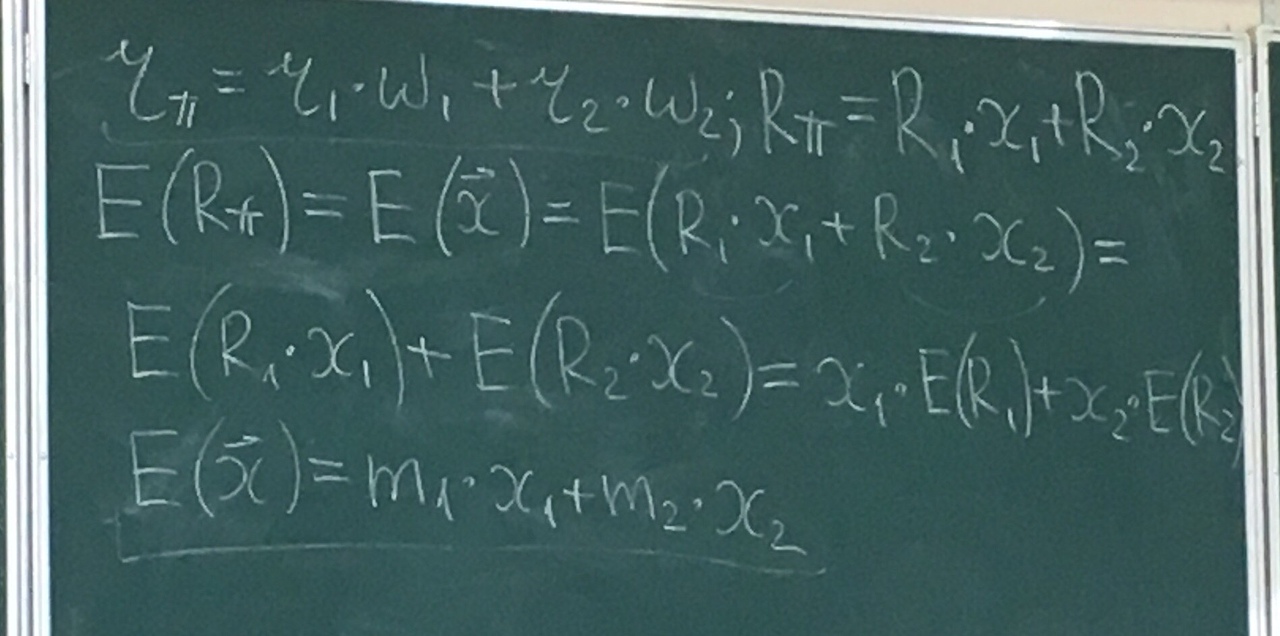

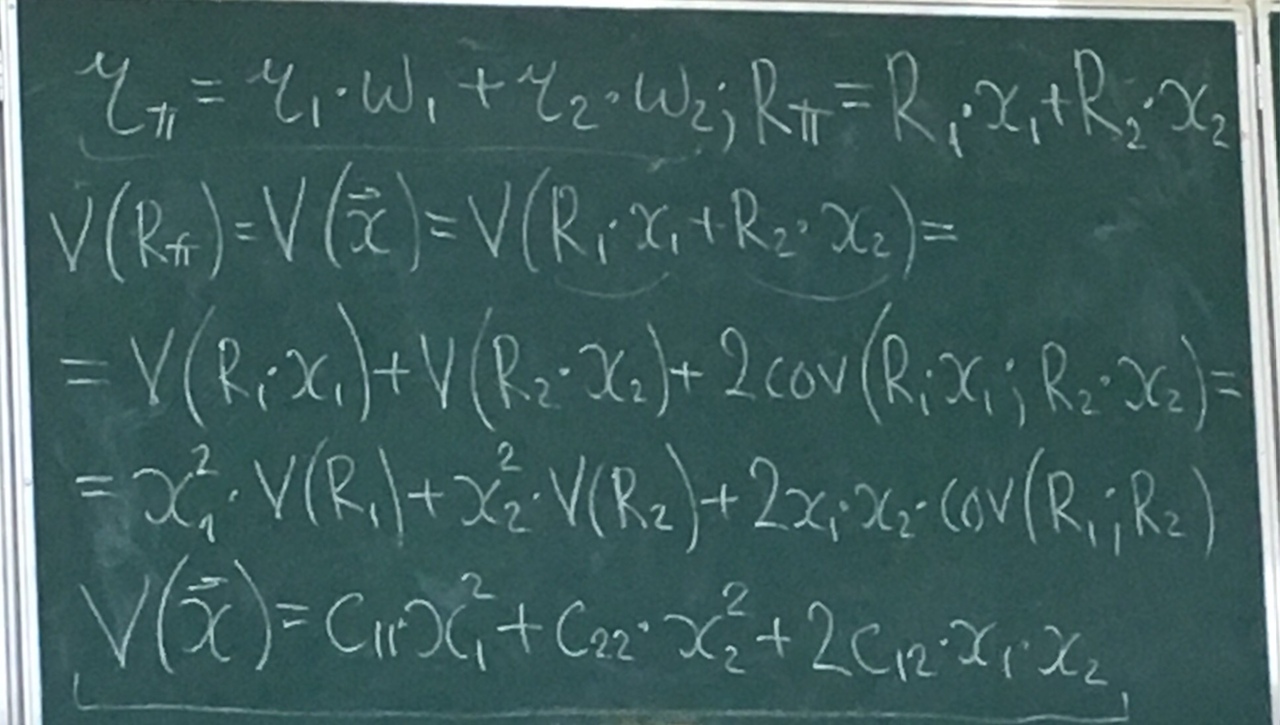

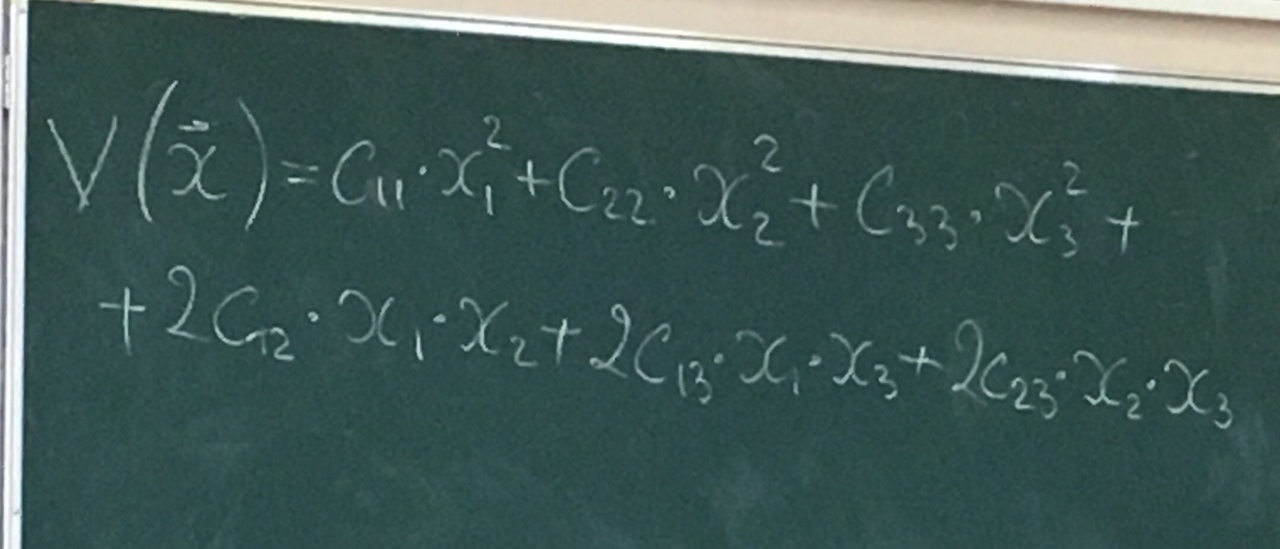

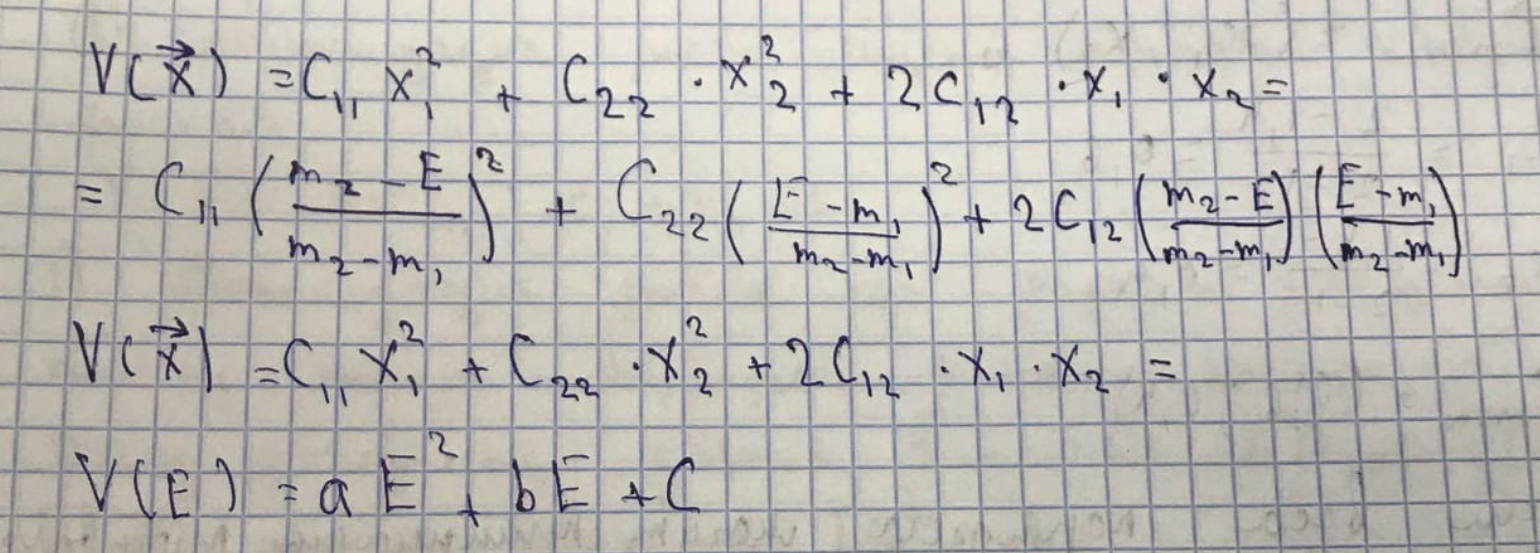

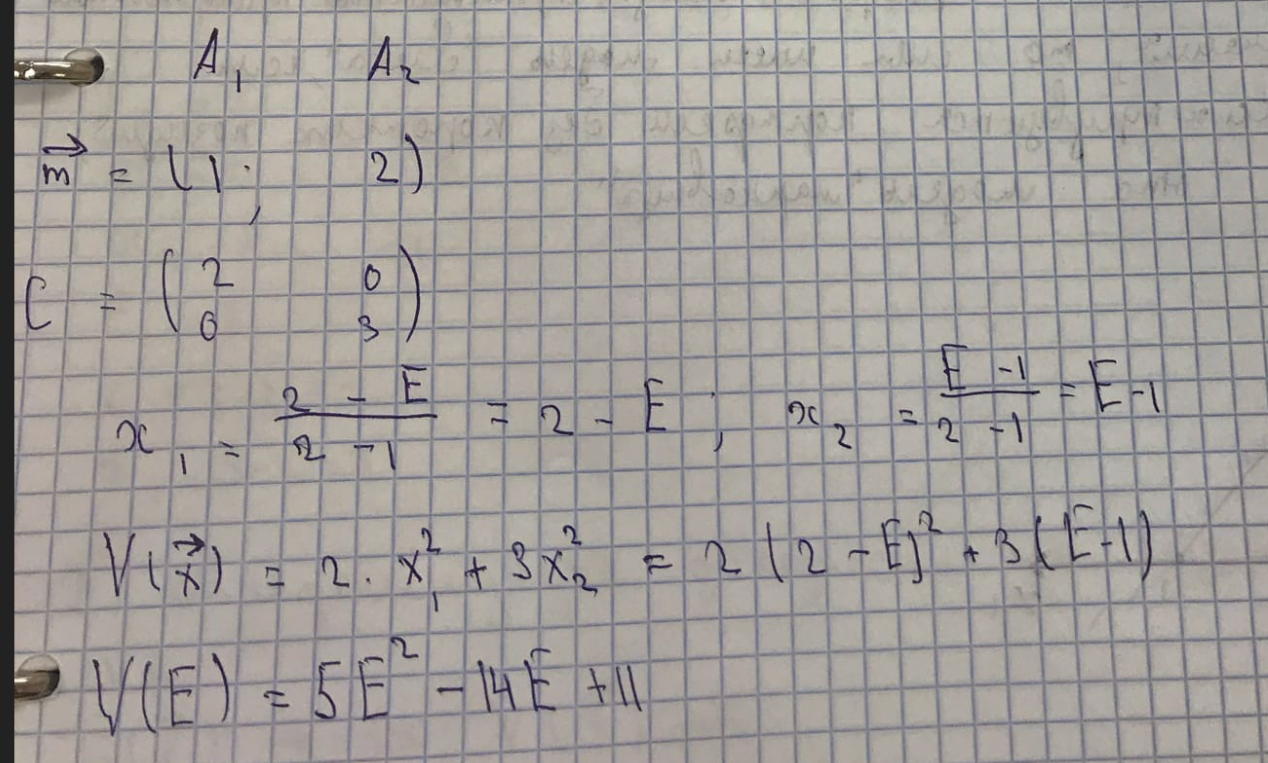

mi = E(Ri) = rin*P1 + rim* Pm Sigma(i)^2 = V(Ri)=Vi=(ri1-mi)^2*P1 + (rim-mi)^2*Pm = Cii Cov (Ri;Rk) = Cik = (ri1-mi)*(rk1-mk)*P1+…+(rim-mi)*(rkm-mk)*Pm

Для решения большинства инвестиционных проблем не требуется знать ни множества состояний рынка, ни их вероятности, ни распределения доходности активов. Достаточно знать набор активов, вектор ожидаемых доходностей, кореляционную матрицу. На практике эти параметры получаются на основе статистической оценки.

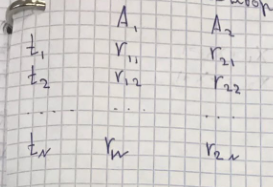

Статистическая модель рынка: в большинстве случаев распределение случайной величины неизвестно, но известны ее реализации в серии последовательных наблюдений. Например, мы можем не знать распределение доходностей данной акции, но будут известны месячные доходности за несколько последних лет. Эргодическая гипотеза (теорема): усреднение по статистическому ансамблю во многих случаях эквивалентно усреднению по времени.

Генеральной совокупностью называется совокупность всех мыслимых наблюдений. Выборка из генеральной совокупности – это результаты ограниченного ряда наблюдений

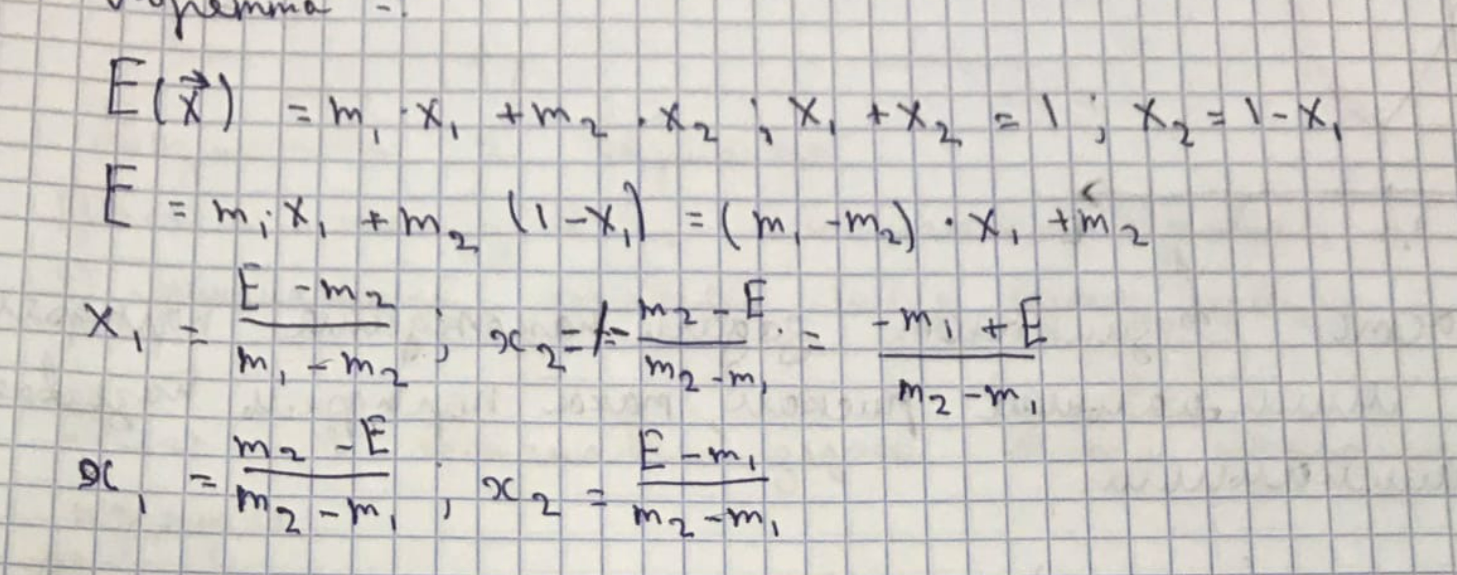

Пара (ожидаемая доходность; ожидаемы риск) (mi; Vi) называется оценкой актива

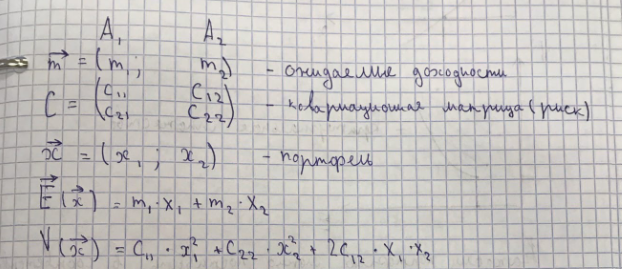

- риск для двумерного портфеля.

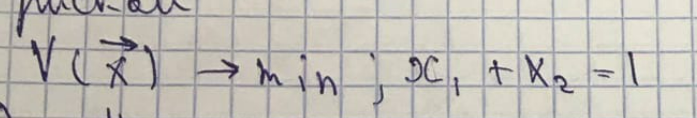

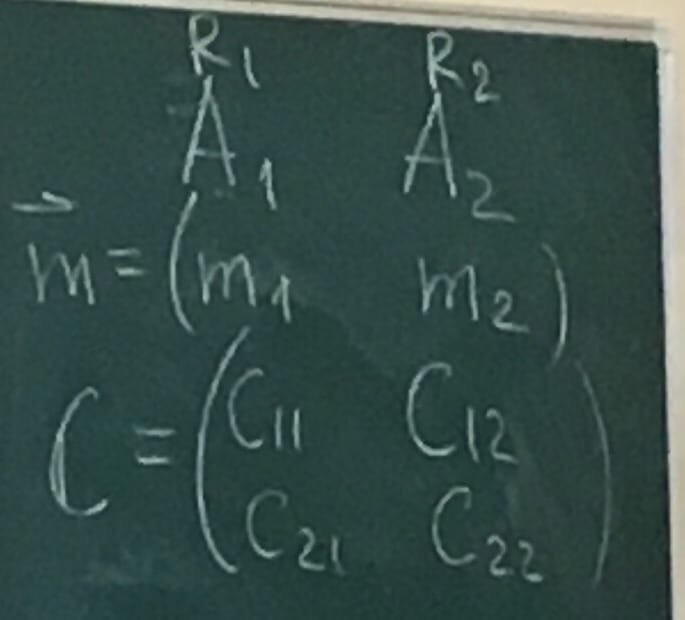

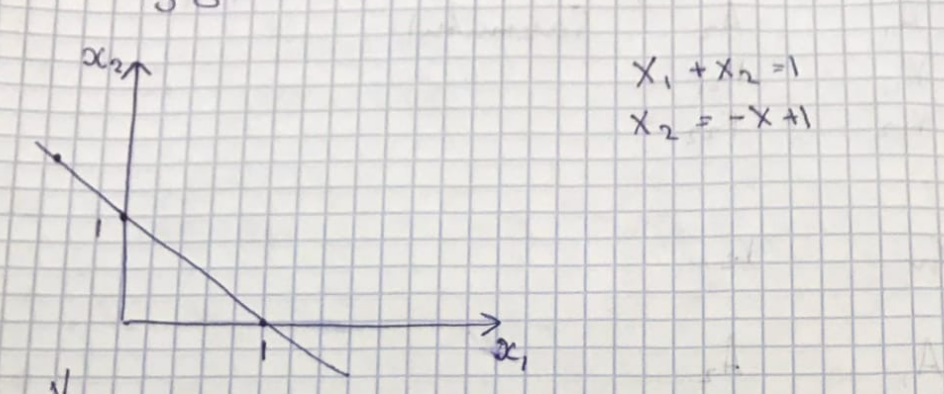

Выбор оптимального портфеля Активы: m-> - Ожидаемые доходности С – ковариационная матрица (риск) Х -> - портфель

При решении прикладных задач обычно требуется найти наибольшее или наименьшее значение некоторой функции, которую часто называются критерием Однако при решении практических задач часто приходится иметь дело с несколькими критериями, часто противоречивыми. Мы ввели 2 критерия оценки инвестиционного портфеля:

При формировании портфеля стремятся увеличить доходность или уменьшить риск. Это двухкритериальная задача.

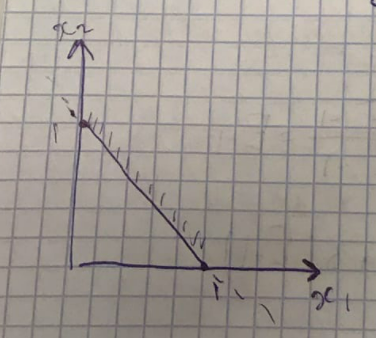

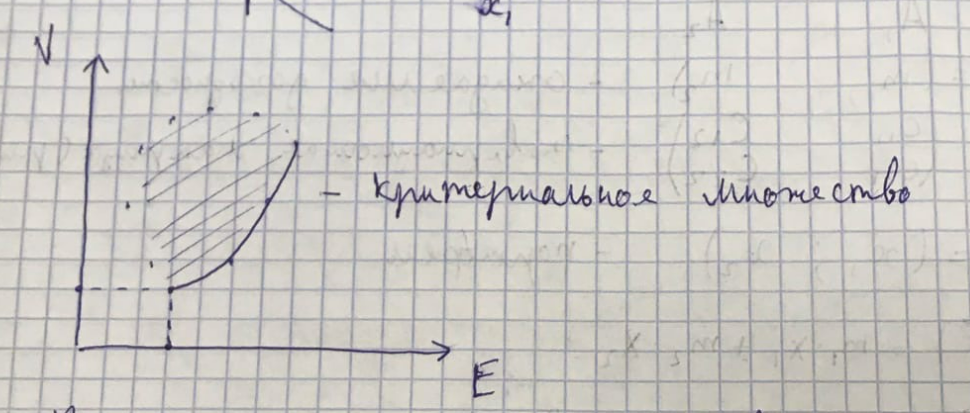

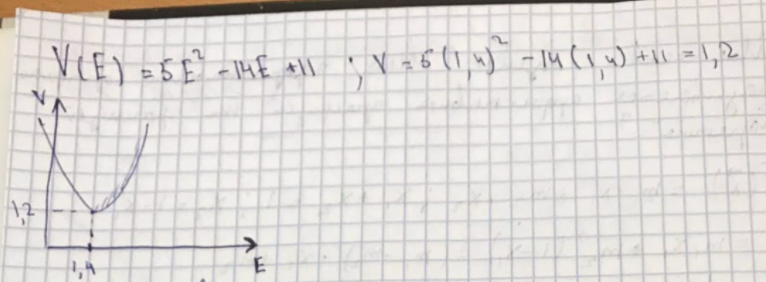

Каждому портфелю можно поставить в соответствии его оценку (Е, V) – ожидаемая доходность, риск Плоскость EV – плоскость оценок. Совокупность всех точек EV, которые допустимы портфелем образуют критериальное множество плоскости оценок. Портфель для которого невозможно увеличить ожидаемую доходность (Е) не увеличивая при этом риск, или уменьшить риск (V) не уменьшая при этом одновременно доходность называется эффективным. Оценки эффективных портфелей лежат на границе критериального множества. Множество оценок всех эффективных портфелей называется эффективной границе или границей Поретто

Если веса портфеля могут принимать произвольные значения, то мы имеем модель «Блэка», если рассматривается портфель без коротких позиций, то это модель «Марковица»

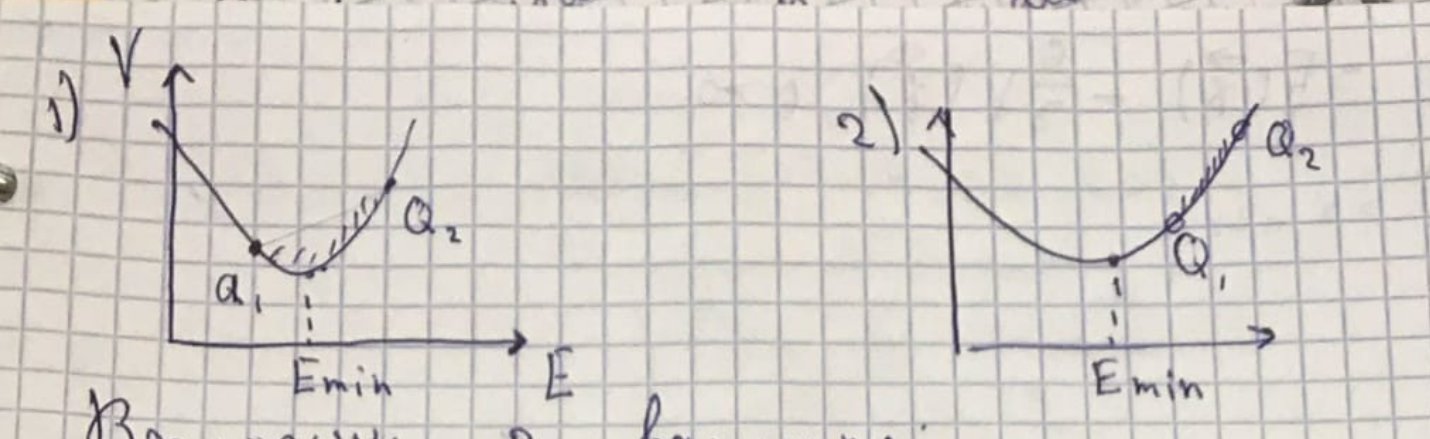

Возможны 2 варианта: 1) Точка между Q1 Q2 – минимальный портфель 2) Минимальный портфель имеет отрицательные позиции Всего 3 постановки задачи выбора оптимального портфеля: А) минимизация риска, ищется портфель с наименьшим риском

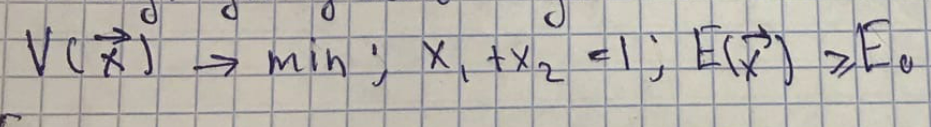

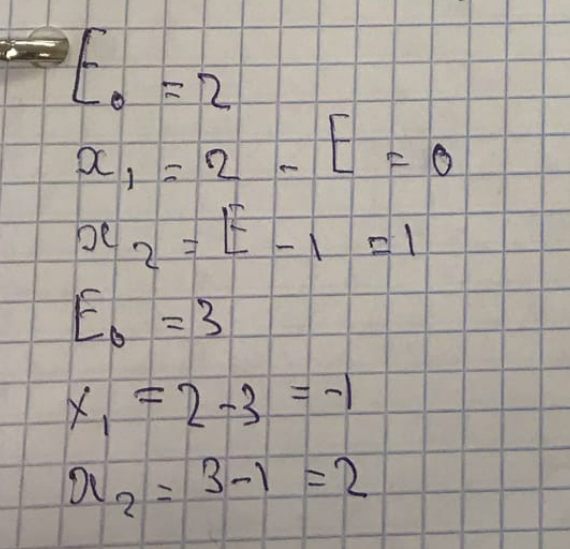

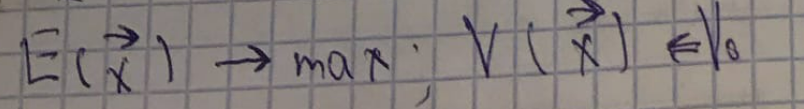

Б) Минимизация риска при заданной доходности, также ищется портфель с наименьшим риском, но ожидаемая доходность не должна быть меньше Е(0)

3) Максимизация доходности при заданном риске

|

||||||||||||

|

Последнее изменение этой страницы: 2021-05-27; просмотров: 95; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.220.242.160 (0.008 с.) |

- ожидаемая доходность портфеля.

- ожидаемая доходность портфеля.

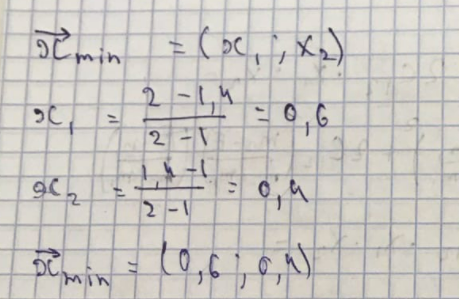

Часто возникают задачи нахождения портфеля с минимальным риском, такой портфель называется минимальным

Часто возникают задачи нахождения портфеля с минимальным риском, такой портфель называется минимальным