Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Фактори, що визначають потребу підприємства в позиковому капіталі

Структура джерел фінансового забезпечення впливає на балансування між фінансовою стійкістю і фінансовим ризиком діяльності підприємства. Так, відповідно до ефекту фінансового левериджу[6,c.437] існує цілком певна залежність між часткою позикових засобів у структурі фінансового забезпечення і рентабельністю власного капіталу. Зв'язок між ними такий: чим більше частка позикових ресурсів, тим вища рентабельність власного капіталу (якщо підприємство взагалі отримує прибуток). З підвищенням частки позикових ресурсів знижується фінансова стійкість підприємства. Кожен керівник має вибирати між можливістю підвищити рентабельність власного капіталу і погіршенням фінансової стійкості підприємства[6,c.188]. Загальна тенденція в плані планування обсягів залучених ресурсів на сьогодні така, що керівники підприємств радше ідуть на збільшення фінансової стійкості підприємства, аніж на високі ризики, які пов’язані з можливістю отримання високих прибутків. Така ситуація пояснюється змінами пріоритетів діяльності підприємств. Якщо в перші роки перехідної економіки головною метою діяльності підприємств була максимізація прибутку, то зараз на перший план виступає насамперед стабілізація діяльності. Тому більш оптимальною являється стратегія отримання менших прибутків стабільно протягом тривалого періоду, ніж отримання високих прибутків з високим ризиком утратити можливість надалі отримувати прибуток, або ж навіть банкрутства підприємства. Саме тому в процесі управління позиковими ресурсами підприємств надзвичайно важливим є перша стадія: визначення обсягів позикових ресурсів, враховуючи вищезгадані моменти. Ще один фактор пов’язаний з плануванням обсягів позикових ресурсів полягає у врахуванні умов, на яких отримуються позикові ресурси у розпорядження підприємства. Мало спланувати обсяг позикових ресурсів виходячи з оптимального співвідношення прибуток – фінансова стійкість. Необхідно врахувати умови отримання позикових ресурсів (адже вони платні) і рентабельність. Якщо економічна рентабельність власного капіталу (очікувана при залученні позикових коштів) вище кредитного проценту, то виникає ефект фінансового важеля, який показує, на скільки процентів збільшується рентабельність власного капіталу в результаті залучення позичених коштів в оборот. Якщо прогнозована рентабельність власного капіталу менша за кредитний процент, то залучення додаткових позичених коштів призведе до негативного моменту: зменшення власного капіталу підприємства, так як частину процентів за кредит доведеться погашати саме за рахунок власного капіталу[36,90-98]. В таких випадках необхідно або шукати дешевші позикові ресурси, або змінювати проект по використанню позичених ресурсів на такий, що забезпечить більшу рентабельність.

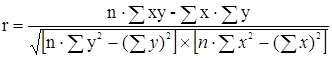

Дослідження фахової літератури дозволяє говорити, що існують три підходи щодо визначення на практиці потреби в кредитних ресурсах. Вихідним параметром у всіх випадках є обсяг реалізації продукції (послуг), який обґрунтовується маркетинговою службою підприємства. Досить поширеним є відсотковий метод (коли визначається питома вага статей активів від обсягу реалізації, і таким чином по заданому доходу від реалізації будується актив прогнозного балансу, а потім розглядається можливість покриття активів за рахунок можливих джерел фінансування, в тому числі за рахунок кредитів)[7;8;12;14]. Це метод порівняно простий, але він не враховує тенденцій конкретного підприємства щодо структури активів, так як вважається, що структура активів буде незмінна і в майбутньому. Інший метод оснований на встановленні статистичних зв’язків між окремими статтями балансу та обсягом реалізації, на основі чого будується модель, яка пов’язує заданий параметр (обсяг доходу від реалізації) і величину основних статей балансу. Для цього необхідно провести кореляційно регресійний аналіз для побудови моделі. При цьому для встановлення статистичного зв’язку між статтями балансу і обсягом реалізації використовується рівняння лінійної регресії: У = А + В.Х, (1.1) Де У – величина певної статті балансу; А і В коефіцієнти, що характеризують політику підприємства в тій чи іншій сфері; Х – величина доходу від реалізації. Для перевірки, чи існує зв’язок застосовується коефіцієнт кореляції, який обчислюється за формулою:

Відповідні коефіцієнти (1.1) розраховуватимуться по формулам:

де n - кількість фактичних значень; у- обсяг доходу від реалізації; х –відповідна стаття балансу. Третій підхід полягає в тому, що для ефективного управління позиковими ресурсами чи не найголовнішим є прогнозування надходжень грошових коштів на розрахунковий рахунок підприємства, які, як правило надходять нерівномірно в зв’язку з слабкою фінансовою дисципліною покупців[37,c.17-26]. Через це перші два способи прогнозування кредитних ресурсів доповнюються моделюванням надходженням коштів на розрахунковий рахунок підприємства. З огляду на наявність статистичних відомостей про надходження коштів на розрахунковий рахунок підприємства у попередніх періодах можна, використовуючи трендові моделі прогнозування, побудувати модель, що встановлює залежність між фактором часу і сумою надходжень коштів на рахунок підприємства. Початковим етапом побудови прогнозної моделі є визначення наявності в даному часовому ряді тенденції, що дозволяє знайти зв'язок між фактором часу і сумою коштів, що надходять на розрахунковий рахунок підприємства. у = а + в.t. (1.5) де у- обсяг коштів на рахунку; t- час. Коефіцієнти a і в розраховуються за формулами, аналогічним (1.3-1.4), після чого робиться прогноз у наявності коштів на рахунку підприємства у певні періоди. Наступним кроком є порівняння плану фінансування діяльності підприємства і наявної суми коштів (по прогнозу) на рахунку. Від’ємне сальдо вказує на необхідність залучення кредитів. Оптимальним нами бачиться поєднання другого і третього способу, так як в сукупності вони здатні найбільш адекватно описати ситуацію з наявністю і потребою в коштах на підприємстві.

|

||||||

|

Последнее изменение этой страницы: 2020-12-09; просмотров: 81; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.229.113 (0.007 с.) |

(1.2)

(1.2) (1.3)

(1.3) (1.4)

(1.4)