Мы поможем в написании ваших работ!

ЗНАЕТЕ ЛИ ВЫ?

|

Глава 1. Понятие, функции, цель и задачи финансового менеджмента. Бюджетирование как технология финансового управления

Курсовая работа

по дисциплине: «Финансовый менеджмент»

Выполнила:

студентка группы 4351 А

Садрутдинова Ю.И.

Проверила:

к.э.н, доцент Калужских И.А.

ЗАДАНИЕ

Исходные данные:

|

| Апрель

| Май

| Июнь

| Июль

| Август

| | Прогноз продаж, шт.

| 20 000

| 50 000

| 30 000

| 25 000

| 15 000

|

Цена продаж – 10 руб.

| Планируемые поступления денежных средств

| Текущий месяц

| Следующий месяц

| Потери

| | 70%

| 25%

| 5%

|

Дебиторская задолженность на 01 апреля 36 000 руб.

Остаток товара на 01 апреля 4 000 шт.

Планируемый остаток товара 20% от продаж следующего месяца

Количество материала 5 кг/шт.

Планируемый конечный остаток материалов 10% от потребности следующего месяца

Начальный запас материала 13 000 кг.

Стоимость материала 0,4 руб./кг.

Кредиторская задолженность на 01 апреля 12 000 руб.

Выплачиваемые деньги за товар 50% в текущем месяце, 50% в следующий месяц

Производственные накладные расходы 1 руб./шт.

Постоянные накладные расходы в месяц 50 000 руб.

включая амортизацию производственного оборудования 20 000 руб.

Переменные управленческие и коммерческие расходы 0,5 руб./шт.

Постоянные управленческие и коммерческие расходы в месяц 70 000 руб.

Амортизация, включенная в постоянные расходы 10 000 руб.

Кредит в коммерческом банке ≤75 000 руб./квартал

Ставка процента по кредиту 18% годовых

В апреле компания должна выплатить дивиденды 49 000 руб.

Компания планирует закупку оборудования со следующим графиком выплат

Май – 143 700 руб.;

Июнь – 48 300 руб.

На 01 апреля баланс денежных средств составил – 40 000 руб.

Компания должна поддерживать баланс денежных средств не ниже 30 000 руб.

РЕФЕРАТ

Пояснительная записка 52 с, 4 таблицы, 1 рисунок, 24 формулы, 6 источников.

ФИНАНСОВЫЙ МЕНЕДЖМЕНТ, БЮДЖЕТИРОВАНИЕ, БЕЗУБЫТОЧНОСТЬ, РЕНТАБЕЛЬНОСТЬ, ЛЕВЕРИДЖ,СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬ, ЛИКВИДНОСТЬ, ПЛАТЕЖЕСПОСОБНОСТЬ, ДЕЛОВАЯ АКТИВНОСТЬ.

В процессе работы была рассмотрена модель Дюпона и ее модификация.

Был составлен операционный и финансовый бюджет предприятия, по полученным данным рассчитан операционный, финансовый и комбинированный рычаги. Также проведен анализ безубыточности, анализ финансовой устойчивости предприятия, анализ ликвидности, платежеспособности и деловой активности предприятия.

Эффективность данной работы заключается в том, чтобы на основе данных, научится принимать стратегически важные финансовые решения.

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 6

Глава 1. Понятие, функции, цель и задачи финансового менеджмента. Бюджетирование как технология финансового управления. 7

1.1 Понятие, функции, цель и задачи финансового менеджмента. 7

1.2 Бюджетирование как технология финансового управления. 8

Глава 2. Управление прибылью. Анализ безубыточности. Управление рентабельностью компании. 18

2.1 Понятие прибыли, виды прибыли, прибыль в контексте пользователей. 18

2.2 Анализ безубыточности и целевого планирования прибыли. 19

2.3 Управление рентабельностью.. 22

2.4 Модель фирмы «Дюпон». 24

Глава 3. Операционный (производственный), финансовый и комбинированные рычаги (левериджи) как мера риска компании. 29

3.1 Оценка производственного (операционного) левериджа. 29

3.2 Оценка финансового левериджа. 30

3.3 Оценка производственно-финансового (комбинированного) левериджа. 31

Глава 4. Анализ финансовой устойчивости предприятия. Средневзвешенная стоимость капитала, стоимость источников финансирования предприятия. 33

4.1. Анализ финансовой устойчивости предприятия. 33

4.2. Стоимость источников финансирования предприятия, средневзвешенная стоимость капитала. 36

4.3. Средневзвешенная стоимость капитала. 38

Глава 5. Анализ ликвидность, платежеспособности и деловой активности предприятия 40

5.1. Анализ ликвидности баланса предприятия. 40

5.2 Анализ платежеспособности предприятия. 42

5.3 Анализ деловой активности. 44

Лекция 6. Управление оборотным капиталом. 48

6.1. Чистый оборотный капитал. 48

6.2. Производственный, финансовый и операционный циклы.. 49

ЗАКЛЮЧЕНИЕ. 51

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ.. 52

ВВЕДЕНИЕ

Хозяйствующие субъекты в условиях российского налогового климата и высокой инфляции могут иметь индивидуальные цели, различные интересы в вопросах регулирования массы и динамики прибыли, роста имущества акционеров, дивидендной политики, курсовой стоимости акций, оптимизации способов финансирования, стратегии роста, рационального заимствования, сочетания доходности и риска. Эти и многие другие аспекты финансовой деятельности предприятия поддаются управлению с помощью универсальных методов, наработанных мировой рыночной цивилизацией и объединенных в науке финансового менеджмента.

Цели курсовой работы:

1. Улучшить понимание финансовой среды;

2. Рассмотреть принципы управления финансовыми потоками в фирмах;

3. Изучение организационных форм, финансовой деятельности компаний, структуры финансовой системы; базовых концепций финансового менеджмента;

Задачи курсовой работы состоят в том, чтобы научится:

1. Управлять финансами предприятия;

2. Минимизации финансовых рисков;

3. Решать стратегические и тактические задачи организации;

4. Использовать теоретические и практические навыки и знания, методики расчетов и анализа;

5. Выявлять эффект операционного рычага, рассчитывать «порог рентабельности» и «запас финансовой прочности предприятия».

6. Сформировать логику принятия управленческих решений в сфере финансовой деятельности.

7. Оценивать степень возможного риска.

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Задание: Составить операционные и финансовые бюджеты предприятия на 2 квартал 2014 года.

| Бюджет продаж

| | | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Прогнозируемый объем продаж

| 20 000,00

| 50 000,00

| 30 000,00

| 100 000,00

| | Цена единицы товара

| 10,00

| 10,00

| 10,00

|

| | Прогнозируемая выручка

| 200 000,00

| 500 000,00

| 300000,00

| 1 000000,0

| | Бюджет поступления денежных средств

| | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Поступления за март

| 30 000,00

|

|

| 30 000,00

| | Поступления от продаж апреля

| 140 000,00

| 50 000,00

|

| 190 000,00

| | Поступления от продаж мая

|

| 350 000,00

| 125 000,0

| 475 000,00

| | Поступления от продаж июня

|

|

| 210 000,0

| 210 000,00

| | Итого поступления

| 170 000,00

| 400 000,00

| 335 000,0

| 905 000,00

| | Бюджет производства

| | | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Прогнозируемый объем продаж

| 20 000,00

| 50 000,00

| 30 000,00

| 100 000,00

| | Планируемый объем на конец месяца

| 10 000,00

| 6 000,00

| 5 000,00

| 21 000,00

| | Объем товара на начало месяца

| 4 000,00

| 10 000,00

| 6 000,00

| 20 000,00

| | Объем производства

| 26 000,00

| 46 000,00

| 29 000,00

| 101 000,00

| | Бюджет закупки производственных запасов

| | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Прогнозируемый объем производства

| 26 000,00

| 46 000,00

| 29 000,00

| 101 000,00

| | Количество материала на единицу продукции

| 5,00

| 5,00

| 5,00

| 15,00

| | Производственные нужды

| 130 000,00

| 230 000,00

| 145 000,0

| 505 000,00

| | Планируемые остатки материалов на конец месяца

| 23 000,00

| 14 500,00

| 11 500,00

| 49 000,00

| | Всего материалов

| 153 000,00

| 244 500,00

| 156 500,00

| 554 000,00

| | Остатки материалов на начало месяца

| 13 000,00

| 23 000,00

| 14 500,00

| 50 500,00

| | Объем закупаемого материала

| 140 000,00

| 221 500,00

| 142 000,0

| 503 500,00

| | | | | | | | Бюджет расходования денежных средств на материалы

| | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | План закупки материала

| 140000,00

| 221500,00

| 142000,00

| 503500,00

| | Стоимость за кг

| 0,40

| 0,40

| 0,40

| 1,20

| | Стоимость покупки

| 56000,00

| 88600,00

| 56800,00

| 201400,00

| | Кредиторская задолженность

| 12000,00

|

|

| 12000,00

| | Закупки в апреле

| 28000,00

| 28000,00

|

| 56000,00

| | Закупки в мае

|

| 44300,00

| 44300,00

| 88600,00

| | Закупки в июне

|

|

| 28400,00

| 28400,00

| | Всего затраты на материал

| 40000,00

| 72300,00

| 72700,00

| 185000,00

| | | | | | | | Бюджет производственных накладных расходов

| | | | | | | | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Объем производства

| 26 000,00

| 46 000,00

| 29 000,00

| 101 000,00

| | Переменные накладные расходы на единицу продукции

| 1,00

| 1,00

| 1,00

| 3,00

| | Суммарные переменные накладные расходы на единицу продукции

| 26 000,00

| 46 000,00

| 29 000,00

| 101 000,00

| | Постоянные накладные расходы в месяц

| 50 000,00

| 50 000,00

| 50 000,00

| 150 000,00

| | Всего производственных накладных расходов

| 76 000,00

| 96 000,00

| 79 000,00

| 251 000,00

| | Производственная амортизация

| 20 000,00

| 20 000,00

| 20 000,00

| 60 000,00

| | Денежные выплаты на накладные расходы

| 56 000,00

| 76 000,00

| 59 000,00

| 191 000,00

| | | | | | | | Бюджет управленческих и коммерческих расходов

| |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Объем продаж

| 20000,00

| 50000,00

| 30000,00

| 100000,00

| | Переменные издержки на единицу продукции

| 0,50

| 0,50

| 0,50

| 1,50

| | Переменные управленческие и коммерческие расходы

| 10000,00

| 25000,00

| 15000,00

| 50000,00

| | Постоянные управленческие и коммерческие расходы

| 70000,00

| 70000,00

| 70000,00

| 210000,00

| | Всего издержек

| 80000,00

| 95000,00

| 85000,00

| 260000,00

| | Амортизация, включенная в постоянные расходы

| 10000,00

| 10000,00

| 10000,00

| 30000,00

| | Денежные выплаты

| 70000,00

| 85000,00

| 75000,00

| 230000,00

| | Бюджет движения денежных средств

| | | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Денежные средства на начало периода

| 40000,00

| 30000,00

| 30000,00

| 100000,00

| | Поступление денежных средств

| 170000,00

| 400000,00

| 335000,00

| 905000,00

| | От покупателей

| 170000,00

| 400000,00

| 335000,00

| 905000,00

| | Расходование денежных средств

| -166000,0

| -233300,00

| -206700,0

| -606000,00

| | на основные материалы

| 40000,00

| 72300,00

| 72700,00

| 185000,00

| | производственные накладные расходы

| 56000,00

| 76000,00

| 59000,00

| 191000,00

| | затраты на сбыт и управление

| 70000,00

| 85000,00

| 75000,00

| 230000,00

| | Денежный поток от операционной деятельности

| 4000,00

| 166700,00

| 128300,00

| 299000,00

| | Покупка оборудования

|

| 143700,00

| 48300,00

| 192000,00

| | Денежный поток от инвестиционной деятельности

|

| -143700,00

| -48300,00

| -192000,00

| | Дивиденды

| 49000,00

|

|

| 49000,00

| | Привлечение кредита

| 35000,00

|

|

| 35000,00

| | Погашение кредита

|

| 22475,00

| 12525,00

| 35000,00

| | Выплата процентов

|

| 525,00

| 187,88

| 712,88

| | Денежный поток от финансовой деятельности

| -14000,00

| -23000,00

| -12712,88

| -49712,88

| | Денежные средства на конец периода

| 30000,00

| 30000,00

| 97287,13

| 157287,13

| | Бюджет доходов и расходов

| | | | | |

| Апрель

| Май

| Июнь

| Итого за квартал

| | Выручка от продаж

| 200 000,00

| 500 000,00

| 300 000,0

| 1 000 000

| | Всего доходов

| 200 000,00

| 500 000,00

| 300 000,0

| 1 000 000

| | Себестоимость продукции

| 40 000,00

| 100 000,00

| 60 000,00

| 200 000,00

| | Накладные производственные расходы

| 76 000,00

| 96 000,00

| 79 000,00

| 251 000,00

| | в том числе амортизация

| 20 000,00

| 20 000,00

| 20 000,00

| 60 000,00

| | Управленческие и коммерческие расходы

| 80 000,00

| 95 000,00

| 85 000,00

| 260 000,00

| | в том числе амортизация

| 10 000,00

| 10 000,00

| 10 000,00

| 30 000,00

| | Проценты по кредиту

|

| 525,00

| 187,88

| 712,88

| | Всего расходов

| 196 000,00

| 291 525,00

| 224187,88

| 711 712,88

| | Прибыль

| 4 000,00

| 208 475,00

| 75 812,13

| 288 287,13

| | Налог на прибыль

| 800,00

| 41 695,00

| 15 162,43

| 57 657,43

| | Чистая прибыль

| 3 200,00

| 166 780,00

| 60 649,70

| 230 629,70

| | Бюджет по балансовому листу

| | | | | | | Активы

| | | | | 01.04.14

| 01.07.14

| | | | I. Внеоборотные активы

| | | | | | Основные средства

| 800000,00

| 902000,00

| | | | Здания и сооружения

| 500000,00

| 470000,00

| | | | Машины и оборудования

| 300000,00

| 432000,00

| | | | Итого по разделу I

| 800000,00

| 902000,00

| | | | II. Оборотные активы

| | | | | | Запасы

| 13200,00

| 14600,00

| | | | Сырье и материалы

| 5200,00

| 4600,00

| | | | Готовая продукция

| 8000,00

| 10000,00

| | | | Дебиторская задолженность (платежи по которой ожидаются в течение 12 мес.)

| 36000,00

| 131000,00

| | | | Денежные средства

| 40000,00

| 97287,13

| | | | Итого по разделу II

| 89200,00

| 242887,13

| | | | БАЛАНС

| 889200,00

| 1144887,13

| | | | | | | | | | | Пассивы

| | | | | 01.04.14

| 01.07.14

| | | | III. Собственный капитал

| | | | | | Уставный капитал

| 500000,00

| 500000,00

| | | | Нераспределенная прибыль

| 377200,00

| 558829,70

| | | | Итого по разделу III

| 877200,00

| 1058829,70

| | | | V. Краткосрочные обязательства

| | | | | | Займы и кредиты

| | | | | | Кредиторская задолженность

| 12000,00

| 86057,43

| | | | перед поставщиками и подрядчиками

| 12000,00

| 28400,00

| | | | перед персоналом

| | | | | | перед бюджетом по налогам и сборам

| | 57657,43

| | | | Итого по разделу V

| 12000,00

| 86057,43

| | | | БАЛАНС

| 889200,00

| 1144887,13

| | |

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Задание: Для компании провести анализ безубыточности: рассчитать операционную прибыль (EBIT), маржинальную прибыль, удельную маржинальную прибыль, точку безубыточности в натуральных единицах и стоимостном выражении, целевой объем продаж (EBIT = 200 000 руб.), запас финансовой прочности

| Показатель

| Обозначение

| Расчет

| Экономический смысл полученного результата

| | Выручка

| S

| = 100000*10=1000000

| Денежные средства, полученные от продажи 100000 шт.

| | Удельные переменные расходы, руб./шт.

| v

| = 1+0,5+5*0,4=3,5

| Переменные затраты за 1 единицу продукции

| | Постоянные расходы

| FC

| = (50000+70000)*3=360000

| Постоянные расходы за 3 квартала

| | Операционная прибыль

| EBIT

| = 200000

| Операционная прибыль до вычета процентов и налогов

| | Маржинальная прибыль

| M

| =S-VC=1000000-3,5*100000=650000

| Маржа компании от продажи 100000 шт. составляет 650000руб., которые должны покрыть постоянные расходы и сформировать прибыль компании

| | Удельная маржинальная прибыль

| Cont

| = p-v = 10-3.5=6.5

| 6,5 руб. это маржа компании от продажи ед. продукции

| | Точка безубыточности, шт.

| Qc

| = FC/(p-v) = 360000/6.5=55385

| Min объем продаж, при котором доходы будут покрывать расходы, т.е. выручка компании будет ровна нулю

| | Точка безубыточности, руб.

| Qc

| = (FC/(p-v))*p = 55385*10=553850

| Min объем продаж, при котором доходы будут покрывать расходы, т.е. выручка компании будет ровна нулю

| | Целевой объем продаж

| Qт

| =(FC+EBIT)/(p-v)=(360000+200000) /6.5=86154

| Объем продаж, который обеспечивает заданный уровень прибыли (EBIT)

| | Запас финансовой прочности

| ЗФП

| =((Qт-Qc)/Qт)*100%=((86154-55385)/86154)*100=35,7

| Объём продаж может упасть на 35,7%, но при этом прибыль компании будет ровна нулю

|

Управление рентабельностью

Прибыль – это абсолютный показатель, малопригодный для пространственно-временных сопоставлений. Поэтому в аналитике принято сопоставлять его с некоторыми базами, получая тем самым показатели рентабельности. Управление рентабельностью включает два компонента: управление прибылью (числитель показателя рентабельности) и управление базой формирования прибыли (знаменатель показателя рентабельности).

Таблица 1 – Виды показателей рентабельности

| Наименование показателя

| Способ расчета

| Описание

| | Рентабельность объема продаж, %

| Р1 = EBIT х 100/ (выручка от продаж)

| Характеризует размер прибыли на рубль объема реализованной продукции

| | Бухгалтерская рентабельность от обычной деятельности, %

| Р2 = (прибыль до налогообложения) х 100/(выручка от продаж)

| Показывает размер прибыли до выплаты налога на прибыль на рубль объема реализованной продукции

| | Чистая рентабельность, %

| РЗ = (чистая прибыль) х 100/ (выручка от продаж)

| Характеризует размер чистой прибыли на единицу выручки, т. е. уровень прибыли после выплаты налога на прибыль

| | Рентабельность активов, ROA, %

| Р4= (чистая прибыль) х 100/ (средняя стоимость активов)

| Характеризует эффективность использования всего имущества

| | Рентабельность собственного капитала, ROE, %

| Р5 = (чистая прибыль) х 100/ (средняя стоимость собственного капитала)

| Характеризует эффективность использования собственного капитала. Данный показатель и его динамика влияют на уровень котировок акций

|

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Задание: Провести анализ рентабельности компании: рассчитать показатели рентабельности.

| Наименование показателя

| Расчет

| Характеристика результатов

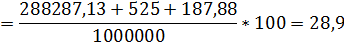

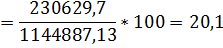

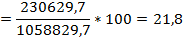

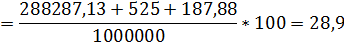

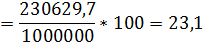

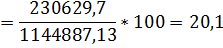

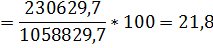

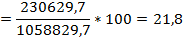

| | Рентабельность объема продаж, %

|

| На 1 руб. реализованной продукции приходится 28 коп. операционной прибыли

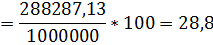

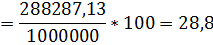

| | Бухгалтерская рентабельность от обычной деятельности, %

|

| На 1 руб. реализованной продукции приходит 28 коп. прибыли до налогообложения

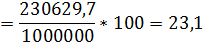

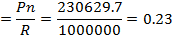

| | Чистая рентабельность, %

|

| 1 руб. реализованной продукции генерирует 23 коп. чистой прибыли

| | Рентабельность активов, ROA, %

|

| 1 руб. вложенный в активы предприятия генерирует 20 коп. чистой прибыли

| | Рентабельность собственного капитала, ROE, %

|

| 1 руб. вложенный в собственный капитал предприятия генерирует 21 коп. чистой прибыли

|

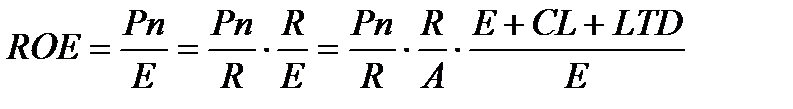

Модель фирмы «Дюпон»

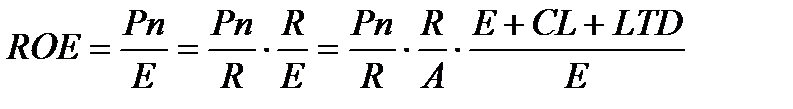

Показатели рентабельности капитала являются главнейшими в системе критериев оценки деятельности фирмы. Поэтому понятно стремление управлять базовыми факторами, влияющими на значения этих индикаторов. Один из наиболее распространенных подходов к выявлению факторов реализован в известной факторной модели фирмы «Дюпон». Назначение модели – идентифицировать факторы, определяющие эффективность предприятия, оценить степень их влияния и складывающиеся тенденции в их изменении и значимости. Поскольку существует множество показателей эффективности, выбран один, по мнению аналитиков, наиболее значимый – рентабельность собственного капитала (ROE).

Базовая формула модели:

, (10) , (10)

где ROE – рентабельность собственного капитала,

Pn – чистая прибыль,

Е – собственный капитал компании (уставный капитал, добавочный капитал, нераспределенная прибыль и т.п.),

R – выручка компании,

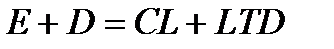

А – активы, А =  , ,

- заемный капитал компании, - заемный капитал компании,

CL – краткосрочная задолженность

LTD – долгосрочная задолженность.

Рентабельность собственного капитала (ROE) зависит от рентабельности продаж, ресурсоотдачи и структуры источников финансирования предприятия.

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Задание: Провести расчет модели управления рентабельностью компании: рассчитать показатели модели фирмы «Дюпон».

| Наименование показателя

| Расчет

| Характеристика результатов

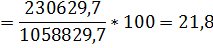

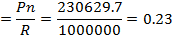

| | Рентабельность собственного капитала, ROE

|

| 1 руб. вложенный в собственный капитал предприятия генерирует 21,8 коп. чистой прибыли

| | Чистая прибыль, Pn

| =230629.7

| Это выручка за вычетом налогов, сборов и др. обязательств

| | Собственный капитал компании, E

| =1058829.7

| Представляет собой стоимость имущества предприятия, находящегося в его собственности.

| | Выручка, R

| = 100000*10=1000000

| Денежные средства, полученные от продажи 100000 шт.

| | Активы компании, A

| =1144887.13

| Имущество компании, включая денежные средства, материальные ценности, нематериальные активы, финансовые вложения и долговые обязательства.

| | Рентабельность продаж

|

| Каждый руб. выручки генерирует 23 коп.

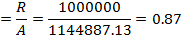

| | Ресурсоотдача

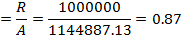

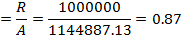

|

| 1 руб. вложенный в актив предприятия генерирует 87 коп.

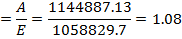

| | Структура источников финансирования

|

| На 1 рубль собственных средств приходится 1,08 руб. активов предприятия.

| Перечень мер по увеличению рентабельности собственного капитала компании:

· Привлечение дополнительного объема средств за счет роста кредиторской задолженности;

· Снижение объемов закупки материала, т.е. не приобретать слишком много, чтобы материал залеживался;

· Увеличение прибыли компании.

ПРАКТИЧЕСКОЕ ЗАДАНИЕ

Задание: Провести расчет модели управления рентабельностью компании: рассчитать показатели модифицированной модели фирмы «Дюпон».

| Наименование показателя

| Расчет

| Характеристика результатов

| | Прибыль до налогообложения, NBT

| =288287.13

| Прибыль за вычетом процента за пользование заемным капиталом

| Коэффициент налоговой нагрузки,

| =0.2

| Ставка налога на прибыль в РФ

| Коэффициент посленалогового удержания прибыли,

| =1-  =1-0.2=0.8 =1-0.2=0.8

| 80% чистой прибыли остается в распоряжении собственников предприятия после начисления и уплаты налога на прибыль и прочих обязательных платежей из прибыли

| | Чистая прибыль, Pn

| =NBT*  =288287.13*0.8=230287.7 =288287.13*0.8=230287.7

| Это выручка за вычетом налогов, сборов и др. обязательств

| | Выручка, R

| = 100000*10=1000000

| Денежные средства, полученные от продажи 100000 шт.

| | Постоянные расходы,FC

| = (50000+70000)*3=360000

| Постоянные расходы за 3 квартала

| | Переменные расходы, VC

| =3.5*100000=350000

| Переменные затраты за 100000 шт.

| | Операционная прибыль,EBIT

| =R-VC-FC=1000000-350000-360000=290000

| Операционная прибыль до вычета процентов и налогов

| | Операционная рентабельность продаж

|

| Каждый руб. оперативной выручки генерирует 29 коп.

| | Активы компании, A

| =1144887.13

| Имущество компании, включая денежные средства, материальные ценности, нематериальные активы, финансовые вложения и долговые обязательства.

| | Ресурсоотдача

|

| 1 руб. вложенный в актив предприятия генерирует 87 коп.

| | Процент по кредиту, In

| =525+187.88=712,88

| Процент за пользование заемным капиталом

| | Уровень процентных расходов на рубль активов

|

| На каждый 1 руб. собственных активов приходится 0.0006 коп постоянных финансовых затрат

| | Собственный капитал компании, E

| =1058829.7

| Представляет собой стоимость имущества предприятия, находящегося в его собственности

| Коэффициент концентрации собственного капитала,

|

| Собственный капитал предприятия составляет 92%, это означает, что очень маленький процент финансового риска, т.е. предприятие может в любое время рассчитаться со своими лендерами

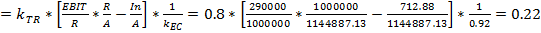

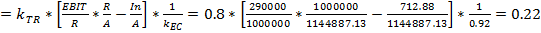

| | Рентабельность собственного капитала, ROE,%

|

| 1 руб. вложенный в собственный капитал предприятия генерирует 22 коп. прибыли

| | Рентабельность собственного капитала, ROE,%

|

| 1 руб. вложенный в собственный капитал предприятия генерирует 22 коп. прибыли

|

Таблица 2 - Коэффициенты финансовой устойчивости и способы их расчету

| Наименование показателя

| Способ расчета

| Нормальное ограничение

| Пояснения

| | Коэффициент капитализации (плечо финансового рычага)

| У1 = ЗК/СК

| Не выше 1,5

| Показывает, сколько организация привлекла заемных средств на 1 руб. вложенных в активы собственных средств

| | Собственный капитал в обороте (собственный оборотный капитал, собственные оборотные средства)

| У2 = СК - ВА

| Увеличение показателя является положительной тенденцией

| Нулевое или отрицательное значение показателя свидетельствует, что все оборотные (может быть и часть внеоборотных) активы, сформированы за счет заемных источников (средств)

| | Коэффициент

обеспеченности запасов собственными источниками

| УЗ = (СК - ВА) / (запасы + НДС)

| Увеличение

показателя рассматривается положительно

| Показывает достаточность собственных оборотных средств для покрытия запасов

| | Коэффициент автономии (концентрации собственного капитала)

| У4 = СК / Активы

| 0,4 ≤ У4 ≤ 0,6

| Соизмеряет собственный капитал со всеми источниками финансирования

| | Коэффициент финансирования

| У5 = СК/ЗК

| У5 ≥ 0,7, оптимальное значение У1 ≈1,5

| Показывает, какая часть деятельности финансируется за счет собственных, какая — за счет заемных средств

| | Коэффициент

финансовой устойчивости

| У6 = (СК + Долгосрочные обязательства) / Валюта баланса

| У6 ≥ 0,6

| Показывает, какая часть актива финансируется за счет устойчивых источников

| | Коэффициент маневренности

| У7 = (СК - ВА) / СК

| Рекомендованное значение 0,2-0,5

| Показывает, какая часть собственного капитала вложена в оборотные активы, т.е. находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом

| | Коэффициент иммобилизации

| У8 = ВА / ОА

| Данный показатель отражает отраслевую специфику фирмы

| Характеризует соотношение постоянных и текущих активов

| Пример анализа финансовой устойчивости предприятия. Рассчитать показатели финансовой устойчивости и описать их экономический смысл.

| Наименование показателя

| Расчет

| Экономический смысл показателя

| | Коэффициент капитализации (плечо финансового рычага)

| =86057,43/1058829,7=0,081

| На 1 руб. СК организация привлекла 8,1 коп. ЗС. Коэффициент ниже нормативного, что подтверждает финансовую устойчивость

| | Собственный капитал в обороте (собственный оборотный капитал, собственные оборотные средства)

| =1058829,7-902000=156829,7

| СОК компании составляет 156829,7 руб., т.е. все ВА сформированы за счет СК и еще 156829,7 руб. идет на финансирование ОА

| | Коэффициент

обеспеченности запасов собственными источниками

| =(1058829,7-902000)/14600=10,74

| СОК компании в 10,74 раз превышает ее запасы

| | Коэффициент автономии (концентрации собственного капитала)

| =1058829,7/1144887,13=0,92

| На 1 руб. капитала компании приходится 92 коп. СК, т.е. доля собственного капитала составляет 92%. Предприятие финансово устойчивое

| | Коэффициент финансирования

| =1058829,7/86057,43=12,3

| СК компании превышает ЗК в 12,3 раза; На 1 руб. ЗК приходится 12,3 руб. СК. Предприятие финансово устойчивое

| | Коэффициент

финансовой устойчивости

| =(1058829,7+0)/1144887,13=0,92

| 92 % активов предприятия финансируется за счет устойчивых источников (за счет СК и ДО)

| | Коэффициент маневренности

| =(1058829,7-902000)/ 1058829,7

= 0,15

| 15% СК вложено в ОА, а 86% финансирует ВА, т.е. находятся в мобильной форме

| | Коэффициент иммобилизации

| =902000/242887,13=3,7

| ВА в 3,7 раза больше ОА, что негативно влияет на финансовую устойчивость предприятия в целом

| Общий вывод о финансовой устойчивости предприятия: Предприятие абсолютно финансово устойчивое, поскольку СК в 12,3 раза больше ЗК и финансирует не только ВА, но и ОА (СОК 156829,7 руб.). Единственным риском с точки зрения финансовой устойчивости – высокая доля ВА по сравнению с ОА (ВА в 3,7 раза больше ОА).

Анализ деловой активности

На основе данных отчета о прибыли и убытках проводится анализ деловой активности.

Анализ деловой активности. В контексте анализа финансово-хозяйственной деятельности под деловой активностью обычно понимают эффективность текущей производственной и коммерческой деятельности организации. Деловая активность проявляется в динамичности развития организации, достижении поставленных ею целей, что отражается в различных показателях. В финансовом аспекте деловую активность можно характеризовать двумя группами показателей:

1) общие показатели оборачиваемости;

2) показатели управления активами.

Оборачиваемость средств, вложенных в имущество предприятия, может быть оценена следующими показателями:

• скорость оборота — количество оборотов, которое делают за анализируемый период капитал организации или его составляющие;

• период оборота — средний срок, за который возвращаются вложенные в хозяйственную деятельность организации денежные средства.

В табл. 4 представлены наиболее распространенные в аналитической работе коэффициенты деловой активности и способы их расчета.

| Наименование

показателя

| Способ расчета

| Пояснения

| | Общие показатели оборачиваемости

| | Коэффициент общей оборачиваемости капитала (ресурсоотдача), оборотов

| Д1 = (выручка от продажи)/(среднегодовая стоимость активов)

| Характеризует эффективность использования имущества

| | Коэффициент оборачиваемости оборотных средств, оборотов

| Д2 = (выручка от продажи)/ (среднегодовая стоимость оборотных активов)

| Характеризует скорость оборота всех оборотных средств (материальных и денежных)

| | Коэффициент отдачи нематериальных активов, оборотов

| ДЗ - (выручка от продажи)/

(средняя стоимость нематериальных активов)

| Характеризует эффективность использования нематериальных активов

| | Фондоотдача, оборотов

| Д4= (выручка от продажи)/ (среднегодовая стоимость основных средств)

| Характеризует эффективность использования основных средств предприятия

| | Коэффициент отдачи собственного капитала, оборотов

| Д5 = (выручка от продажи)/

(средняя стоимость собственного капитала)

| Характеризует скорость оборота собственного капитала. Показывает, сколько выручки приходится на 1 руб. вложенного собственного капитала

| | Коэффициент оборачиваемости средств в расчетах, оборотов

| Д6 = (выручка от продажи)/ (средняя стоимость дебиторской задолженности)

| Показывает количество оборотов средств, находящихся в дебиторской задолженности

| | Коэффициент оборачиваемости кредиторской задолженности, оборотов

| Д7 = (выручка от продажи)/ (средняя стоимость кредиторской задолженности)

| Показывает, расширяется или снижается коммерческий кредит, предоставляемый предприятию (т. е. представленные отсрочки по оплате ТМЦ, работ, услуг)

| | Показатели управления aктивами

| | Оборачиваемость материальных средств (запасов), дней

| Д8 = (средняя стоимость запасов х Т )/ (выручка от продажи)

| Показывает, за сколько дней (в среднем) оборачиваются запасы в анализируемом периоде

| | Оборачиваемость денежных средств, дней

| Д9= (средняя стоимость денежных средств х Т)/ (выручка от продажи)

| Показывает срок оборота денежных средств

| | Срок погашения дебиторской задолженности, дней

| Д10 = (средняя стоимость дебиторской задолженности х Т)/ (выручка от продажи)

| Показывает, за сколько дней (в среднем) погашается дебиторская задолженность предприятия

| | Срок погашения кредиторской задолженности, дней

| Д11 = (средняя стоимость кредиторской задолженности х Т/ (выручка от продажи)

| Показывает средний срок возврата долгов предприятия по текущим обязательствам

|

Пример анализа деловой активности предприятия. Провести анализ деловой активности.

|

, (10)

, (10) ,

, - заемный капитал компании,

- заемный капитал компании,

=288287.13*0.8=230287.7

=288287.13*0.8=230287.7