Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Коэффициент коротких продаж членами биржиСодержание книги

Поиск на нашем сайте

(MEMBER SHORT RATIO) ОПРЕДЕЛЕНИЕ Коэффициент коротких продаж членами биржи (MSR) — это психологический индикатор рынка, который показывает долю коротких продаж, совершаемых членами Ньюйоркской фондовой биржи. Члены биржи торгуют на площадке со своего счета либо со счета своих клиентов. Акции продаются без покрытия в расчете на снижение цен. Информация о действиях профессионалов (напр., членов биржи) часто позволяет предсказать поведение рынка в ближайшей перспективе. MSR противоположен коэффициенту коротких продаж публикой (PSR, см. стр. 82). Это объясняется тем, что на рынке есть лишь две категории игроков — члены биржи (которые, в свою очередь, делятся на специалистов и прочих) и широкая публика. Поэтому, когда коэффициент коротких продаж публикой составляет 20%, коэффициент коротких продаж членами биржи будет равен 80%. ИНТЕРПРЕТАЦИЯ Поскольку MSR является противоположностью PSR, его интерпретация обратна интерпретации PSR. Когда члены биржи занимают короткие позиции (высокое значение MSR), вам также следует занять короткую позицию, когда же они покупают (низкое значение MSR), вам также следует покупать. Дополнительные сведения об интерпретации MSR можно найти в разделе, посвященном коэффициенту коротких продаж публикой (см. стр. 82).

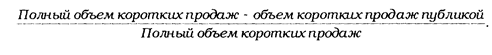

РАСЧЕТ Коэффициент коротких продаж членами биржи определяется путем деления объема коротких продаж членами биржи (это разность между полным объемом коротких продаж и объемом коротких продаж публикой) на полный объем коротких продаж. Полученное значение показывает долю коротких продаж, совершенных членами Ньюйоркской фондовой биржи.

КОРРЕЛЯЦИОННЫЙ АНАЛИЗ (CORRELATION ANALYSIS) ОПРЕДЕЛЕНИЕ Корреляционный анализ измеряет степень взаимосвязи между двумя переменными — например, ценой бумаги и индикатором. Полученная величина (именуемая «коэффициент корреляции») показывает, приведут ли изменения одной переменной (напр., индикатора) к изменениям другой (напр., цены). ИНТЕРПРЕТАЦИЯ При корреляционном анализе двух переменных одна из них называется «зависимая», а другая — «независимая». Цель анализа — определить, приведут ли изменения независимой переменной (обычно это индикатор) к изменениям зависимой (обычно это цена бумаги). Данные корреляционного анализа помогают определить прогностические возможности индикаторов.

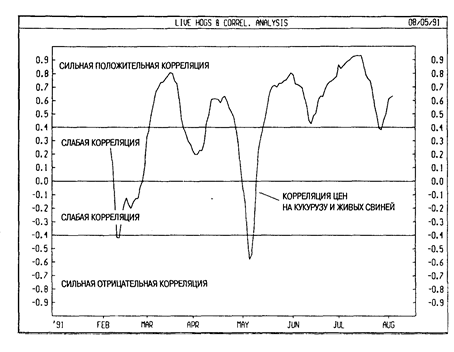

Коэффициент корреляции может изменяться в диапазоне ±1,0. Коэффициент +1,0 (полная положительная корреляция) означает, что изменения независимой переменной приведут к идентичным изменениям зависимой (т.е. изменение индикатора вызовет такое же изменение цены бумаги). Коэффициент 1,0 (полная отрицательная корреляция) означает, что изменения независимой переменной вызовут идентичные изменения зависимой, но в противоположном направлении. Коэффициент, равный нулю, свидетельствует об отсутствии связи между переменными, то есть изменения независимой переменной не влияют на изменения зависимой. Низкий коэффициент корреляции (менее ±0,10) означает, что связь между переменными слаба или вовсе отсутствует. Высокий коэффициент корреляции (ближе к +1 или 1) показывает, что зависимая переменная (напр., цена бумаги) обычно изменяется при изменении независимой (напр., индикатора). Направление изменения зависимой переменной определяется знаком коэффициента корреляции. Если значение коэффициента положительно, то

зависимая переменная изменится в том же направлении, что и независимая; если же его значение отрицательно, то зависимая переменная будет двигаться в направлении, противоположном изменению независимой. Корреляционный анализ имеет два основных назначения: определение прогностических возможностей индикаторов и характера взаимосвязи двух финансовых инструментов. В случае сравнения индикатора и цены бумаги высокий положительный коэффициент корреляции (скажем, больше +0,70) означает, что за изменением индикатора должно последовать соответствующее изменение цены. Высокая отрицательная корреляция (напр., меньше 0,70) говорит о том, что изменение индикатора обычно вызывает изменение цены в противоположном направлении. Низкий (т.е. близкий к нулю) коэффициент корреляции означает слабую взаимосвязь цены и индикатора. Корреляционный анализ также используется для измерения взаимосвязи двух финансовых инструментов. Нередко один из них «опережает» другой, позволяя предсказать его будущую динамику. Так, коэффициент корреляции между ценой на золото и курсом доллара говорит о сильной отрицательной зависимости. Это означает, что рост курса доллара обычно предвещает падение цен на золото.

ПРИМЕР Следующий график иллюстрирует взаимосвязь цен на кукурузу и живых свиней. Высокие значения коэффициента корреляции показывают, что эта взаимосвязь сильна (исключая короткие периоды в феврале и мае): если цены на кукурузу изменяются, цены на свиней движутся в том же направлении.

КРУПНЫХ ПАКЕТОВ КОЭФФИЦИЕНТ (LARGE BLOCK RATIO) ОПРЕДЕЛЕНИЕ Этот психологический индикатор рынка показывает соотношение между объемом сделок с крупными пакетами акций (более 10000) и полным объемом торгов на Ньюйоркской фондовой бирже. Это сравнение позволяет оценить степень активности крупных институциональных инвесторов. Чем выше коэффициент крупных пакетов, тем выше активность институциональных инвесторов. Для сглаживания ежедневных колебаний индикатора рекомендуется использование 20дневного скользящего среднего. ИНТЕРПРЕТАЦИЯ Большая доля операций с крупными пакетами в общем объеме торгов часто соответствует рыночным вершинам и основаниям. Это объясняется тем, что институциональные инвесторы своевременно определяют состояния крайней перекупленности или перепроданности рынка и занимают соответствующие позиции. Безусловно, подобная трактовка предполагает высокий профессионализм институциональных инвесторов и умение ориентироваться в рыночной конъюнктуре. ПРИМЕР На следующем рисунке показаны графики индекса Ньюйоркской фондовой биржи и коэффициента крупных пакетов. Там, где коэффициент принимал относительно высокие значения, нанесены вертикальные линии. Из графика видно, что эти линии совпадают со среднесрочными пиками рынка.

РАСЧЕТ Коэффициент крупных пакетов рассчитывается путем деления объема сделок с крупными пакетами акций на полный объем торгов на Ньюйоркской фондовой бирже:

ЛЕГКОСТЬ ДВИЖЕНИЯ (EASE OF MOVEMENT)

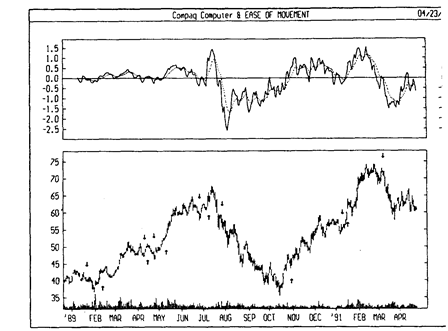

ОПРЕДЕЛЕНИЕ Индикатор легкости движения соотносит изменение цен с объемом торгов. Как и равнообъемный график (см. стр. 146), он показывает, какой объем необходим для движения цен. Индикатор легкости движения ввел Ричард У.Армс мл. (Richard W. Arms, Jr., .) — создатель равнообъемных графиков. ИНТЕРПРЕТАЦИЯ Индикатор легкости движения принимает высокие значения, когда цены растут при малом объеме, и низкие — когда цены падают при малом объеме. Если цены неподвижны или для их движения требуется большой объем, то индикатор близок к нулю. Сигналом к покупке является пересечение индикатором нулевого уровня снизу вверх. Это означает, что цены с большей легкостью движутся вверх. Сигнал к продаже возникает, когда индикатор опускается ниже нуля, что указывает на легкость движения цены вниз. ПРИМЕР На следующем рисунке показаны графики курса акций Compaq и 14дневного индикатора легкости движения вместе с его 9дневным скользящим средним. Стрелки «покупка» и «продажа» нанесены на график в местах, где скользящее среднее индикатора пересекает нулевой уровень.

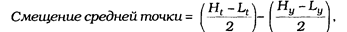

РАСЧЕТ Для расчета индикатора легкости движения сначала определяется в личина смещения средней точки

где Нt — сегодняшний максимум; Lt — сегодняшний минимум;

Нy — вчерашний максимум; Ly — вчерашний минимум. Затем вычисляется объемный коэффициент:

Объемный, коэффициент. = V / (Н - L) где V— объем торгов в десятках тысяч единиц (акций, контрактов и т.д.) Индикатор легкости движения (ЕМV) определяется как отношение смещения средней точки к объемному коэффициенту:

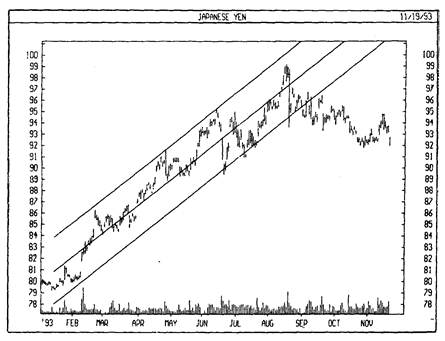

а затем обычно сглаживается с помощью скользящего среднего. ЛИНЕЙНОЙ РЕГРЕССИИ ЛИНИИ (LINEAR REGRESSION LINES) ОПРЕДЕЛЕНИЕ Линейная регрессия — это инструмент статистического анализа, используемый для предсказания будущих значений по имеющимся данным. Применительно к ценным бумагам данный инструмент служит для выявления ситуаций, когда их курс слишком завышен или занижен. Линия тренда линейной регрессии представляет собой прямую на ценовом графике, которая строится по методу наименьших квадратов так, чтобы отклонение цен от нее было минимальным. ИНТЕРПРЕТАЦИЯ Если вам нужно попытаться определить завтрашний курс ценной бумаги, логично предположить, что он будет почти равен сегодняшнему. В условиях восходящей тенденции более правильным было бы предположение, что он будет немного выше сегодняшнего. Метод линейной регрессии позволяет получить статистическое подтверждение подобных логических выводов. Линия тренда линейной регрессии представляет собой обыкновенную линию тренда, построенную между двумя точками на ценовом графике методом наименьших квадратов. В результате эта линия оказывается точной средней линией изменяющейся цены. Ее можно рассматривать как линию «равновесной» цены, а любое отклонение от нее вверх или вниз указывает на повышенную активность соответственно покупателей или продавцов. Довольно распространенный способ использования линии тренда линейной регрессии заключается в построении каналов. Канал линейной регрессии — его разработал Гилберт Рафф (Gilbert Raff) — состоит из двух параллельных линий, равноудаленных вверх и вниз от линии тренда линейной регрессии. Расстояние между границами канала и линией регрессии равно величине максимального отклонения цены закрытия от линии регрессии. Все ценовые изменения происходят в границах регрессионного канала, где нижняя граница играет роль линии поддержки, а верхняя — линии сопротивления. Обычно цены выходят за границы канала лишь на короткое время. Если же они остаются за пределами канала дольше обычного, то это предвещает возможность разворота тенденции. Линия тренда линейной регрессии показывает равновесное значение цены, а регрессионный канал — нормальный диапазон отклонения цен от линии тренда линейной регрессии.

Индикатор прогноза временных рядов (см. стр. 138) показывает то же, что и линия тренда линейной регрессии. Любая точка на графике этого индикатора равнозначна конечной величине линии тренда линейной регрессии. Например, значение в конечной точке 10дневной линии тренда линейной регрессии совпадает со значением 10дневного индикатора прогноза временных рядов. ПРИМЕР Следующий рисунок демонстрирует канал линейной регрессии на графике курса японской иены.

РАСЧЕТ Формула линейной регрессии выглядит следующим образом:

ЛИНИИ ТРЕНДА (TRENDLINES) ОПРЕДЕЛЕНИЕ Одно из основных положений теории Чарльза Доу состоит в том, что цены движутся направленно. Ценовые тенденции, или тренды, часто выявляются и измеряются с помощью «линий тренда». Линия тренда — это наклонная линия, проведенная через две или несколько важных точек на ценовом графике. Восходящая тенденция обозначается линией тренда, которая проводится через две или несколько впадин (минимумов) и служит линией поддержки. Нисходящая тенденция обозначается линией тренда, которая проводится через два или несколько пиков (максимумов) и служит линией сопротивления. ИНТЕРПРЕТАЦИЯ Согласно одному из принципов технического анализа, сформировавшаяся тенденция (линия тренда выдержала две или несколько проверок) остается в силе до тех пор, пока не произойдет ее перелом. Не следует, однако, воспринимать этот принцип слишком упрощенно. Цель использования линий тренда — проанализировать текущую тенденцию и выбрать соответствующую тактику: войти в рынок в направлении текущей тенденции и держать позицию до прорыва линии тренда либо дождаться прорыва линии тренда и войти в рынок уже в направлении новой (противоположной) тенденции. Одним из достоинств линий тренда является то. что они помогают исключить эмоциональные решения («Мне кажется, что пора продавать...») и действовать согласно результатам анализа («Буду держать позицию до прорыва текущей восходящей линии тренда»). Другое достоинство линий тренда заключается в том, что они почти всегда позволяют занять позицию в направлении господствующей тенденции. При использовании линий тренда невозможно слишком долго сохранять длинные позиции, если цены падают; также как трудно передержать короткие позиции, если цены растут: в любом случае соответствующая линия тренда будет прорвана. ПРИМЕР На следующем рисунке представлен график курса акций Goodyear с нанесенными на него линями тренда. Линии тренда А и С — нисходящие. Обратите внимание, что они проведены через следующие друг за другом пики. Восходящие линии тренда В и D проходят через последовательные впадины.

|

||||||||

|

Последнее изменение этой страницы: 2016-12-13; просмотров: 199; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.72.210 (0.013 с.) |