Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Предмет макроэкономического анализа.Содержание книги Поиск на нашем сайте

Предмет макроэкономического анализа. МЭ – это отрасль экономической науки, изучающая экономику как единое целое с точки зрения обеспечения условий устойчивого экономического роста, полной занятости ресурсов, минимизации уровня инфляции. Управление экономическим циклом в целях обеспечения полной занятости ресурсов и неинфляционного экономического роста осуществляется с помощью инструментов МЭ политики: бюджетно-налоговой (фискальной) и кредитно-денежной (монетарной). Бюджетно-налоговая политика осуществляется преимущественно правительством, а кредитно-денежная политика – преимущественно ЦБ. Данные политики – объекты исследования в МЭ. Основные проблемы, рассматриваемые макроэкономикой: 1) Что такое деньги, и какова их роль в экономике? 2) Что такое уровень цен и чем определяется его динамика? 3) Чем определяется уровень безработицы? 4) Чем определяется экономическая конъюнктура? 5) Как осуществляется экономический рост? 6) Какое воздействие на экономику оказывает гос-во? 7) Теория внешнеэкономических отношений. В отличии от микроэк-ки макроэк-ка использует в своем анализе агрегированные величины – ВВП, средний уровень цен. Для понимания предмета исследования макроэк-ки различают анализ ex post (реально реализованное) и ex ante (ожидаемое, предполагаемое). Еx post определяет значения макроэкономических показателей прошедшего периода. Еx ante – прогнозное моделирование экономических явлений и процессов. Цель: определить закономерности формирования макроэкономических показателей, разработка новых экономических концепций и корректировка действующих. Методологич. особенности макроэк-ки. Агрегирование Макроэкономика оперирует агрегированными параметрами и имеет дело только с агрегированными показателями, такими как ВНП, НД, уровень цен, инфляции и безработицы, объемы потребления, сбережения и инвестиций, рыночная ставка процента и т. д. В макро выделяют лишь 4 субъекта: дом. хоз-ва, фирмы (предпринимательский сектор), гос-во и заграница (иностранный сектор). Каждый из макроэк-их субъектов представляет собой совокупность реальных действующих субъектов данного типа. Одновременно каждый из них - типичный представитель эк-их субъектов данного типа. Это означает, что для целей макроэк-ого анализа отбираются только те черты поведения субъекта, кот. присущи абсолютно каждому из них, т.е. подлежит агрегированию и характер их поведения. Выделение в кач-ве самостоятельного субъекта гос-ва делает макро принципиально отличной от др. разделов эк-ой теории. В макро исследуется роль гос-ва в процессе формирования условий макроэк-ого равновесия. В макро рассм-ся агрегированные рынки. При этом все множество микроэк-их рынков группируется в следующие типы: •Рынок товаров и услуг (реальных благ). •Рынок реального капитала, представленный рынком инвестиционных товаров. •Рынок труда, на кот. объектом купли-продажи выступает труд как таковой, без выделения его отдельных видов. •Рынок денег, при этом под деньгами подразумевается только нац. валюта. •Рынок капитала (ценных бумаг), основное предназначение которого - обеспечить трансформацию сбережений в инвестиции. •Международный рынок, представленный иностранным сектором (заграницей). При анализе открытой экономики международный рынок подразделяется на рынок товаров и услуг, рынок активов и валютный рынок. Рынок благ и рынок реального капитала в совокупности образуют рынок реальных активов. Вместе с рынком труда они составляют реальный сектор эк-ки. Рынок денег и рынок капитала являются составными частями финансового рынка, на кот. происходит распределение денежных средств м/у эк-ими субъектами.

Моделирование Эк-кая модель представляет собой формализованное описание разл.эк-их явлений и процессов в целях выявления основных взаимосвязей м/у ними. Любая макроэк-ая модель в той или иной степени абстрактна, имеет ряд допущений и упрощений, что ограничивает область ее применения. В то же время именно на основе макроэк- ого моделирования можно получить достаточно полное представление о х-ре происходящих в эк-ке событий, сделать прогноз развития эк-ки, обосновать рекомендации по эк-ой п-ке. Макроэк-ие модели включ. в себя эндогенные (внутренние) переменные, величина кот. устанавливается в результате решения модели, и экзогенные (внешние) переменные, величина кот. определяется вне данной модели. В макроэк-их моделях действие экзогенных параметров формализуется либо в виде некоторой постоянной (константы), либо в виде случайной (вероятностной) величины, в зависимости от характера их действия и проявления. Обычно в кач-ве экзогенных параметров в макроэк-их моделях выступают гос. расходы G, ставка налогообложения Т и величина предложения денег М, размеры которых регулируются гос-вом.

К числу эндогенно определяемых параметров относятся объемы занятости и выпуска, уровни инфляции и безработицы, уровни плановых расходов и т. д. В зависимости от конкретных задач исследования применяются разные типы моделей. Типология макроэк-ого моделирования может быть проведена на основе различных критериев: •по способу представления изучаемого процесса или явления модели разделяются на логические, графические и экономико-математические; •по продолжительности анализируемых процессов - на краткосрочные и долгосрочные; •по количеству вовлеченных в анализ экономических субъектов - на простые модели (в которых представлены только домашние хозяйства и фирмы) и полные модели (с участием государства). •по степени охвата иностранного сектора - на закрытые (представлена только национальная экономика) и открытые (учитывающие воздействия иностранного сектора на национальную экономику); •по характеру отражения фактора времени - на статические, сравнительной статики (дихотомические) и динамические.

ВВП и ВНП. ВВП- измеряет стоимость конечной продукции произведенной на территории данной страны за определенный период, не зависимо от того находятся ли факторы производства в собственности граждан данной странны или принадлежат иностранцам ВВП(с т. з. добавочной стоимости)- сумма добавленных стоимостей созд. за определенный период всеми производителями, осуществляющими экономическую деятельность в данной стране ВНП - измеряет стоимость конечной продукции произведенной факторами производства находящиеся в собственности граждан данной страны Выделяют 3 способа измерения ВНП, ВВП: по расходам (метод конечного использования), по добавленной стоимости(производственный метод), по доходам (распределительный метод) Очевидно, что ВНП больше ВВП, если доходы владельцев факторов, используемых за рубежом, превышают доходы иностранцев от использования принадлежащих им факторов в экономике данной страны.

Расчет ВНП (ВВП) по доходам. В данной ситуации суммируются все виды факторных доходов, и на ряду с ними амортизационное отчисление и чистые косвенные налоги на бизнес. ВНП=ВВП + чистые факторные доходы из-за рубежа Различают следующие виды факторных доходов: 1) компенсация за труд - заработная плата, 2) доходы собственников (не корпоративных и не акционерных предприятий), 3) рентные доходы (доходы владельцев недвижимости), 4) прибыль акционерных обществ (корпорация) в ней выделяются диведенты оплачиваемых акционеров, налог на прибыль, нераспределенная прибыль, 5) чистый процент – разница между процентными платежами фирм других секторов экономики и платежами полученных фирмами от других секторов(процент от дохода коммерческих банков)

Понятие совокупного спроса. Совокупный спрос (АD) представляет собой сумму всех расходов на конечные товары и услуги, произведенные в эк-ке. Он отражает связь м/у объемом совокупного выпуска, на кот. предъявлен спрос эк-ими агентами, и общим уровнем цен в эк-ке. Если эк-ка близка к состоянию полной занятости, то рост АD вызовет не столько увеличение объема выпуска (т.к. практически все мощности уже задействованы), сколько рост цен.

В структуре АD можно выделить: Спрос на потребительские товары и услуги; Спрос на инвестиционные товары; Спрос на товары и услуги со стороны гос-ва; Спрос на наш экспорт со стороны иностранцев (или спрос на чистый экспорт, если спрос на импорт входит в первые три компонента АD). AD = C + I + G + Xn Кривая совокупного спроса (АD) – это шкала, графически изображаемая в виде кривой, кот.показывает различные объемы товаров и услуг, т.е. реальные объемы пр-ва, кот.внутренние потребители, фирмы и правительство готовы купить при любом возможном уровне цен. Она дает такие комбинации объема выпуска и общего уровня цен в эк-ке, при кот. товарный и денежный рынки находятся в равновесии. Нисходящая кривая АD указывает на то, что чем ниже уровень цен, тем больше реальный объем нац. пр-ва, кот. будет куплен. И наоборот, чем выше уровень цен, тем меньший объем нац.продукта потребители внутри страны, предприятия, правительство, а также зарубежные покупатели захотят купить. На характер кривой AD влияет целый ряд факторов, кот. можно разделить на две группы: ценовые и неценовые факторы. Ценовые ф-ры действуют таким образом, что изменяется объем AD, что выражается в движении вдоль кривой AD. Движение вдоль кривой AD отражает изменение AD в зависимости от динамики общего уровня цен. Выделяют три ценовых ф-ра: 1) Эффект процентной ставки: Повышение уровня цен вызывает повышение спроса на деньги, что при неизменном объеме денежного предложения влечет повышение процентной ставки, последнее сокращает спрос на реальные денежные остатки и снижает спрос на реальный объем национального продукта: объем инвестиций и общий уровень расходов в экономике. 2) Эффект богатства, или эффект реальных кассовых остатков: Повышение уровня цен вызывает снижение реальной стоимости финансовых активов с фиксированной ставкой (срочных счетов и облигаций), что делает домашние хозяйства беднее и снижает общий объем расходов. 3) Эффект импортных закупок: Повышение уровня цен в стране вызывает снижение ее экспорта и увеличение импорта и, соответственно, чистого экспорта, что влечет за собой снижение общего объема расходов на отечественные блага как со стороны национальных, так и со стороны иностранных потребителей (при стабильных импортных ценах).

Неценовые факторы действуют таким образом, что вызывают изменения характера совокупного спроса, что выражается в сдвиге кривой AD вправо или влево: 1.Факторы, вызывающие изменение в потребительских расходах (рост населения, доходы, благосостояние потребителей, ожидание потребителей, задолженность потребителя, подоходный налог.) 2.Факторы, вызывающие изменение в инвестиционных расходах (%-ые ставки, ожидаема прибыль от инвестиций, налоги на прибыль, технологический уровень производства) 3.Факторы, вызывающие изменение в расходах государства (гос. закупки) 4.Факторы, вызывающие изменение в расходах со стороны иностранного сектора на чистый объем отечественного экспорта (динамика и уровень национального дохода в других странах, изменение валютного курса) 5.Монетарные факторы (предложение денег, скорость обращения денег).

Функция потребления. Увеличение дохода должно вести к росту потребление, однако, как отмечал Кейнс, увеличение дохода на единицу ведет к увеличению потребления, менее чем на единицу, то есть предельная склонность к потреблению строго меньше единицы. Функцию потребления: C= C + cY, Где C – автономное потребление (не зависящее от дохода потребление); с – предельная склонность к потреблению, 0<c<1. Y – доход. Предельная склонность к потреблению (с) (МРС) рассчитывается, как отношение прироста потребления к приросту дохода: МРС = ΔС / ΔYd, где ΔС – прирост потребительских расходов; ΔYd – прирост располагаемого дохода. Средняя склонность к потреблению (АРС) рассчитывается, как отношение величины потребительских расходов к величине доходов: АРС = С / Yd, где АРС – средняя склонность к потреблению;С – величина потребительских расходов;Yd – величина располагаемого дохода. Функция сбережения То, что не потребляется – расходуется на сбережение. Простейшую функцию сбережения: S= - C + (1-c)Y, где S – сбережение; С – автономное потребление; (1-c) – предельная склонность к сбережению; Предельная склонность к сбережению (s) (МРS) – доля прироста сбережения в любом изменении располагаемого дохода МРS = ΔS / ΔYd, где ΔS – прирост сбережения; ΔYd – прирост располагаемого дохода. Средняя склонность к сбережению (АРS) – доля располагаемого дохода, которую домашние хозяйства сберегают АРS = S / Yd, где S – величина сбережения; Yd – величина располагаемого дохода. В краткосрочной перспективе, когда растет текущий располагаемый доход, средняя склонность к потреблению убывает, а средняя склонность к сбережению возрастает. В долгосрочной перспективе средняя склонность к потреблению стабилизируется. К факторам, определяющим динамику потребления и сбережения относятся: - доход домашнего хозяйства; - богатство, накопленное в домашнем хозяйстве; - уровень цен; - экономические ожидания; - величина потребительской задолженности; - уровень налогообложения.

Виды фискальной политики В зависимости от механизмов её реагирования: дискреционная и автоматическая В зависимости от цели проводится: стимулирующая или сдерживающая фискальная политика.

В периоды спада производства необходимо увеличивать государственные расходы, снижать налоги или делать и то и другое, т.е. проводить стимулирующую (экспансионистскую) политику. - в краткосрочном периоде она смягчает экономический цикл. - в долгосрочном периоде — снижение налогов может привести к стимулированию экономического роста. В целях снижения темпов инфляции реализуют сдерживающую (рестрикционистскую) фискальную политику. Она заключается в сокращении государственных расходов, увеличении налогов или в сочетании тех и других мер. - в краткосрочном периоде сдерживающая политика позволяет сократить совокупный спрос и тем самым помогает снижению инфляции спроса. - в долгосрочном периоде она может привести к спаду производства и росту безработицы.

Понятие денег Деньги – важнейшая макроэкономическая категория, позволяющая анализировать инфляционные процессы, циклические колебания, механизм достижения равновесия в экономике, согласованность работы товарного и денежного рынков и т.д. Функциями денег выступают следующие: средство платежа, средство счета, средство сохранения ценности. Средство платежа: В кач-ве ср-ва обращения при обмене благ и в кредитных отношениях деньги служат всеобщим платежным ср-вом. Это позволяет разделить простой акт товарообмена на два отдельные акта – куплю и продажу, что придает участникам обмена статус продавцов и покупателей. Альтернатива использования денег в кач-ве ср-ва обращения – бартер. Выделяются следующие основные способы осуществления платежей:1) путем передачи денежных знаков (платежные средства – наличные деньги (банкноты, монеты)); 2)посредством записей на счетах в банках (чеки, текущие счета);3) документами, удостоверяющими задолженность одного лица другому (долговые деньги (векселя частных лиц, другие виды долговых обязательств)). Средство счета: Использование денег в качестве средства платежа и средства счета многократно упрощает и облегчает обмен товарами, т.е. снижает транзакционные затраты – расходы на осуществление меновых операций. Средство сохранения ценности: Сохраняя часть денег в течение некоторого времени, люди сохраняют и предоставляемую ими ценность. Однако другие активы (акции, облигации, недвижимость) приносят своим владельцам доход. Тем не менее, деньги как средство сохранения ценности имеют определенные преимущества: 1) в условиях относительно стабильного уровня цен они легко и быстро конвертируются в другие виды имущества, что придает их ценности известную определенность; 2) являясь всеобщим средством платежа, деньги в большей мере, чем другие активы, обладают свойством передаваемости, причем их передача не сопровождается уменьшением сохраняемой ими ценности. Определенность и передаваемости – характеристики ликвидности. Деньги – наиболее ликвидная форма сохранения ценности, хотя и все виды имущества и активов обладают в той или иной мере определенностью и прердаваемостью.

Измерение денежной массы Хотя деньги в их широком понимании наиболее ликвидная форма активов, ликвидность отдельных компонентов денежной массы различна. Поэтому в разработках ЦБ тех или иных стран и статистических публикациях денежная масса обычно структурируется по степени ликвидности ее компонентов. По мере снижения ликвидности в число компонентов денежной массы последовательно включаются активы все в меньшей мере способные выполнять ф-цию ср-ва платежа и во все большей степени пригодные служить ср -вом сохранения ценности. Так что само понятие денег приобретает все более широкий смысл, а объем денежной массы увеличивается. Не существует какой-либо единой, принятой всеми номенклатуры агрегатов денежной массы, в каждой стране имеется своя специфика, т.е. состав и количество исп -мых денежных агрегатов различаются по странам. Тем не менее, общее правило таково: по мере возрастания индекса агрегата денежной массы убывает степень ликвидности входящих в данный агрегат компонентов и возрастает их роль как средства сохранения ценности. Так ФРС США для измерения денежной массы использует следующие денежные агрегаты (в порядке убывания их ликвидности): Ml, M2, МЗ, L. • М1 = наличные деньги вне банковской системы; депозиты до востребования; дорожные чеки; прочие чековые депозиты; • М2 = М1 + нечековые сберегательные депозиты; депозитные срочные вклады (до $100 тыс.); однодневные соглашения об обратном выкупе и др.; • М3 = М2 + срочные вклады (свыше $100 тыс.); срочные соглашения об обратном выкупе; депозитные сертификаты и др.; • L = М3 + казначейские сберегательные облигации; краткосрочные гос.обязательства; коммерческие бумаги. Иногда выделяются показатели: «наличность» как часть М1 (М0 или С); «квази-деньги» (QM) = М2–М1. При этом в США М1 составляет в М3 20 %, а в L – 16 % (самый широкий агрегат – М2), и наблюдается тенденция к снижению доли М1, что говорит о высокой степени развитости американского финансового рынка. ЦБ РФ, а также НБ РБ учитывают 18 компонентов денежной массы, кот.объединяются в 4 агрегата: М0, М1, M2 M3. Данные агрегаты соответствуют 4 различным степеням денежности компонентов денежной массы. При этом в М2 учитываются все срочные вклады, а в М3 — депозитные сертификаты банков и облигации госзаймов. Примерно 90 % общей денежной массы составляет агрегат М1, что характеризует российскую и белорусскую денежные системы как достаточно консервативные.

Модель предложения денег. Предложение денег (MS) включ.в себя наличность (C) вне банковской системы и депозиты (D), кот. Эк-ие агенты при необходимости могут исп-ть для сделок (фактически это агрегат Ml): Ms = C+D. Современная банковская система - это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные исп-ют для выдачи ссуд. В отличие от др. финансовых институтов, банки обладают способностью MS ("создавать деньги"). Кредитная мультипликация -процесс эмиссии платежных средств в рамках системы ком.банков. В общем виде доп. MS, возникшее в рез-те появления нового депозита, равно: Мs= Более общая модель предложения денег строится с учетом роли ЦБ, а также с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд новых переменных. Денежная база (деньги повышенной мощности, резервные деньги) - это наличность вне банковской системы, а также резервы ком.банков, хранящиеся в ЦБ. Наличность явл. непосредственной частью MS, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Обозначим денежную базу через MB, банковские резервы через R, тогда: MB = C+R, где MB - денежная база, С - наличность, * R - резервы. Ms=C+D, где Мs - предложение денег, С - наличность, D - депозиты до востребования. Денежный мультипликатор (m) - это отношение предложения денег к денежной базе: т = Ms/MB Мs = тМВ. Денежный мультипликатор можно представить через отношение наличность-депозиты сr (коэффициент депонирования) и резервы-депозиты rr (норму резервирования): Разделим почленно числитель и знаменатель правой части уравнения на D (депозиты) и получим:

Величина сr определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение rr зависит от нормы обязательных резервов, устанавливаемой Центральным Банком, и от величины избыточных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы. Теперь предложение денег можно представить как Ms= Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора, (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор. Равновесие на рынке денег. Модель денежного рынка соединяет спрос и предложение денег. Вначале для простоты можно предположить, что предложение денег контролируется ЦБ и фиксировано на уровне М. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда, реальное предложение денег будет фиксировано на уровне М/Р и на графике представлено вертикальной прямой Ls. Спрос на деньги (кривая Ld ) рассматривается как убывающая функция ставки процента для заданного уровня дохода (при неизменном уровне цен номинальные и реальные ставки процента равны). В точке равновесия спрос на деньги равен их предложению.

Подвижная процентная ставка удерживает в равновесии денежный рынок. Корректировка ситуации с целью достижения равновесия возможна потому, что эк-кие агенты меняют структуру своих активов в зависимости от движения процентной ставки. Так, если r слишком высока, то предложение денег превышает спрос на них. Эк-ие агенты, у кот. накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов: акции, облигации, срочные вклады и т.п. Высокая процентная ставка, как уже говорилось, соответствует низкому курсу облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем, вследствие снижения r. Банки и другие финансовые учреждения в условиях превышения предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменение эк-ими агентами структуры своих активов и понижение банками своих процентных ставок равновесие на рынке восстановится. При низкой процентной ставке процессы пойдут в обратном направлении.

38. Цели и инструменты ДКП Под ДКП понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. В идеале ДКП должна обеспечивать стабильность цен, полную занятость и экономический рост – таковы ее высшие и конечные цели. Осуществляет ДКП ЦБ. Процесс денежно-кредитного регулирования включает 2 этапа. На первом – ЦБ воздействует на параметры денежно- кредитной сферы. На втором – измененные параметры передаются в сферу производства. Соответственно различают промежуточные и конечные цели ДКП. К промежуточным целям ДКП относятся: денежная масса, ставка процента, обменный курс. Следует отметить, что ЦБ не придерживается единожды выбранных целей, он может изменять их в значимости от состояния экономики и задач, стоящих перед обществом. Инструменты: обычно используются два или более, чтобы соответствующие эффекты взаимно усиливали друг друга. Инструменты можно разделить на: прямые (селективные) используются для регулирования конкретных видов кредита или кредитования отдельных отраслей, фирм и т.д. и косвенные (общие): операции на открытом рынке, изменение учётной ставки, изменение нормы обязательных резервов. 1.Изменение нормы обязательных резервов (RRR). ЦБ имеет право регулировать обязательные резервы для долговременных вкладов. Обязательные резервы (RR) - это часть суммы депозитов, которую комбанки должны хранить в виде беспроцентных вкладов в центробанке. Нормы обязательных резервов устанавливается в процентах от объема депозитов. Эти нормы различаются по величине в зависимости от: видов вкладов (по срочным они ниже, чем по вкладам до востребования); размеров банков (для мелких банков они обычно ниже, чем для крупных). Комбанки могут хранить избыточные резервы (ER) - суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако наличие избыточных резервов лишает комбанки суммы дохода, которые они могли бы получить, пуская эти деньги в оборот. Следовательно, с ростом процентной ставки уровень этих резервов обычно снижается. 2.Изменение учетной ставки (ставки рефинансирования). Учетная ставка определяет издержки для комбанков заимствования у ЦБ. Если учетная ставка повышается, то объем заимствования у ЦБ сокращается и, следовательно, уменьшаются операции комбанков по предоставлению ссуд. В результате, изменяются избыточные резервы, связанные с денежным мультипликатором. К тому же, получая более дорогой кредит, комбанки повышают и свои ставки по ссудам. Происходит кредитное сжатие и удорожание денег. В итоге, снижается денежное предложение. В случае снижения учетной ставки процессы идут в обратном направлении. Учетная ставка обычно бывает ниже ставки межбанковского рынка, но получение кредита у ЦБ может быть сопряжено с определенными административными ограничениями. Часто ЦБ выступает как последний кредитор для комбанков, испытывающих серьезные затруднения, однако к «учетному окну» ЦБ допускаются не все банки: характер финансовых операций заемщика или причины обращения за помощью могут оказаться неприемлемыми с точки зрения ЦБ. Краткосрочные ссуды обычно предоставляются для пополнения резервов комбанков. Среднесрочные и долгосрочные ссуды ЦБ выдает для выхода из тяжелого финансового положения. Если центробанк продает ценные бумаги, процесс протекает в обратном направлении. При продаже казначейских векселей и облигаций на открытом рынке сокращаются резервы комбанков, которые платят за ценные бумаги чеком, тем самым уменьшая банковские бессрочные вклады и резервы. Из-за сократившихся резервов банки вынуждены сокращатьб свои ссуды и инвестиции и, следовательно, уменьшать предложение денег. 3.Опреации на открытом рынке. Данным инструмент КДП широко используется в странах с развитым фондовым рынком и затруднен в странах, где это рынок слабо развит. Этот инструмент денежного регулирования предполагает куплю-продажу ЦБ государственных ценных бумаг, чаще краткосрочных (обычно на вторичном рынке, т.к. деятельность ЦБ на первичных рынках во многих станах запрещена или ограничена законом). Когда ЦБпокупает ценные бумаги у комбанка, он увеличивает сумму на резервном счете этого банка (иногда на специальном счете комбанка в ЦБ для подобных операций), соответственно, в банковскую систему поступают «деньги повышенной мощности» и начинается процесс мультипликативного расширения денежной массы. В случае, если продавцом ценных бумаг является частное лицо, то получив чек от ЦБ и предъявив его комбанку, продавец может либо увеличить свой счет в банке, либо получить наличность. Частный банк, получив чек, депонирует указанную сумму на свой резервный счет в ЦБ. В результате, происходит рост денежной базы. Наиболее эффективным инструментом ДКП являются операции на открытом рынке. В отличие от учётной ставки, операции на открытом рынке отличаются высокой оперативностью, обеспечивают быстрое достижение необходимого результата. А при использовании норм обязательных резервов следует опасаться серьёзных нарушений в денежной системе.

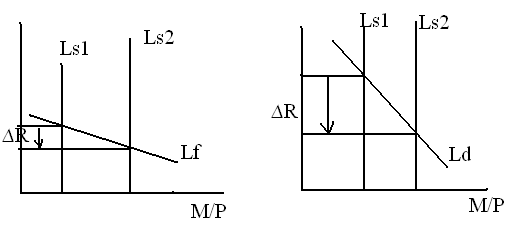

Варианты и передаточный механизм ДКП. Исходя из промежуточных целей, различают гибкую(поддержание на определенном уровне ставки процента), жесткую(поддержание на определенном уровне денежной массы) и эластичную ДКП. В зависимости от конечных целей ДКП различают политику «дорогих денег» и политику «дешевых денег». Выбор вариантов КДП зависит от причин изменения спроса на деньги. Например, если рост спроса на деньги связан с инфляционными процессами, уместной будет жеская политика поддержания денежной массы, что соответствует вертикальной или крутой кривой LS. Если необходимо изолировать динамику реальных переменных от неожиданных изменений скорости обращения денег, то, вероятно, предпочтительной окажется политика поддержания процентной ставки, связанной непосредственно с инвестиционной активностью (горизонтальная или пологая кривой LS). В зависимости от угла наклона кривой LSизменение спроса на деньги будет сказываться либо на денежной массе, либо на ставке процента.

а) относительно гибкая КДП б) отнсительно жесткая КДП ЦБ не в состоянии одновременно фиксировать денежную массу и ставку процента. Передаточный механизм кредитно-денежной политики. Звеньями передаточного механизма КДП являются: 1) Изменение величины реального предложения денег (М/Р)S в результате проведения центробанком соответствующей политики; 2) Изменение ставки процента на денежном рынке; 3) Реакция совокупного спроса (в особенности инвестиционных расходов) на динамику ставки процента; 4) Изменение объема выпуска в ответ на изменение совокупных расходов. Между изменением (М/Р)S и реакцией АS расположены две промежуточные ступени, прохождение через которые существенно влияет на конечный результат. 2 стадия. Изменение реальной ставки процента происходит путем изменения структуры портфеля активов экономических агентов после того, как вследствие, скажем, расширительной КДП ЦБ на руках у них оказалось больше денег, чем им необходимо. Следствием, как известно, станет покупка др. видов активов, удешевление кредита, т.е. в итоге - снижение ставки процента

R LS1 LS2

D R LD

M/P Однако реакция денежного рынка зависит от х-ра спроса на деньги, т.е. от крутизны кривой LD. Если спрос на деньги достаточно чувствителен к изменению ставки процента, то результатом увеличения денежной массы станет незначительное изменение ставки процента (график а)). Если спрос на деньги слабо реагирует на ставку процента (крута кривая LD), то увеличение (М/Р)S приведет к существенному падению реальной ставки процента (график б)).

3 стадия. Коррективао совокупного спроса в связи с изменением ставки процента. Считают, что больше других на динамику ставки процента реагируют инвестиционные расходы (реакция потребительских и государственных расходов менее значительна). Если предположить, что на денежном рынке произошло существенное изменение ставки процента, то далее встает вопрос о чувствительности инвестиционного спроса (или совокупных расходов в целом). От этого, при прочих равных условиях, будет зависеть величины мультипликационного расширения совокупного дохода. Необходимо также установить степень реакции совокупного предложения на изменение совокупного спроса, что связано с наклоном кривой AS. Особенности модели IS-LM. Основная цель анализа экономики с помощью модели IS-LM - объединение товарного и денежного рынка в одну систему. В результате, рыночная ставка процента (R) превращается во внутреннюю (эндогенную) переменную, а ее равновесная величина отражает динамику экономических процессов, происходящих на денежном и товарном рынках. Модель IS-LM (инвестиции-сбережения, предпочтение ликвидности-предложение денег) - модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию AD. Модель позволяет найти такие сочетания рыночной ставки процента и дохода, при которых одновременно достигается равновесие на товарном и денежном рынках, следовательно, модель IS-LM - это конкретизация модели AD-AS с учетом финансовых условий. 1.Модель IS-LM - развитие модели AD с учетом финансовых условий, в которых происходит формирование спроса: обычно уменьшают воздействие спроса на производство. 2.Различие между рынком товаров и рынком активов (денежным рынком): На рынке активов рассматривается формирование процентных ставок, которые представляют собой цены активов. На рынке товаров акцентируется внимание на решениях относительно расходов, которые оказывают воздействие на совокупный спрос и определяют производство. Структура модели IS-LM. В кейнсианской модели равновесия на товарном рынке (кейнсианский крест) доход определяется через его воздействие на расходы, которые в свою очередь определяли выпуск и доход. В модели IS-LM, отражающей взаимодействие между рынками товаров и активов, добавляется воздействие ставок процента на расходы и, следовательно, на доход, а также зависимость рынков активов от дохода: более высокий доход вызывает повышение спроса на деньги и, следовательно, повышение ставок процента; более высокие процентные ставки ведут к снижению расходов и, следовательно, дохода; расходы (AD), ставки процента (R) и доход (Y) определяются одновременно равновесием на рынке товаров и активов. Графики, применяемые для иллюстрации модели IS-LM, имеют процентную ставку на оси ОУ, доход, или производство - на оси ОХ. Антиинфляционная политика. Антиинфляц-ая п-ка подразделяется на активную и адаптивную п-ку. Активная п-ка направлена на ликвидацию причин, вызвавших инфл-ию. Адаптивная п-ка предста

|

|||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 235; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.26.77 (0.02 с.) |

, гдеrr - норма банковских резервов; D - первоначальный вклад. Коэф. 1/rr наз. банковским мультипликатором, или мультипликатором денежной экспансии.

, гдеrr - норма банковских резервов; D - первоначальный вклад. Коэф. 1/rr наз. банковским мультипликатором, или мультипликатором денежной экспансии.