Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Скорость обращения денег по доходу и т-рии кол-венного анализа.Содержание книги

Поиск на нашем сайте Количественная теория денег определяет спрос на деньги с помощьюупомянутого ранее уравнения обмена Фишера: MV = PY, где М – - количество денег в обращении, V – скорость обращения денег, Р – уровень цен (индекс цен), Y – объем выпуска (в реальном выражении). Предполагается, что скорость обращения - величина постоянная, т.к. связана с достаточно устойчивой структурой сделок в экономике. Однако с течением времени она может изменяться, например, в связи с внедрением новых технических средств в банковских учреждениях, ускоряющих систему расчетов.При постоянстве V уравнение обмена имеет вид: По правилу монетаристов, государство должно поддерживать темп роста денежной массы на уровне средних темпов роста реального ВНП (ВВП), тогда уровень цен в экономике будет стабилен. Приведенное выше уравнение количественной теории MV=PY, называется, как уже говорилось, уравнением Фишера. Используется и другая форма этого уравнения, так называемое Кембриджское уравнение: M=kPY, где k – - величина, обратная скорости обращения денег. Коэффициент k, однако, несет и собственную смысловую нагрузку, показывая долю номинальных денежных остатков (М) в доходе (PY). Строго говоря, величины V и k связаны с движением ставки процента, но в данном случае для простоты принимаются постоянными. Кембриджское уравнение предполагает наличие разных видов финансовых активов с разной доходностью (а не только наличность или Ml ) и возможность выбора между ними при решении вопроса, в какой форме хранить доход. Чтобы элиминировать влияние инфляции, обычно рассматривают реальный спрос на деньги, то есть 35. Создание денег банковской системой Предложение денег (MS) включает в себя наличность (C) вне банковской системы и депозиты ( D ), кот. Эк-ие агенты при необходимости могут исп-ть для сделок (фактически это агрегат Ml ): Ms = C+D Современная банковская система – это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов как ликвидные активы у себя в сейфах и на счетах ЦБ, а остальные исп-ют как доходные активы - для выдачи ссуд бизнесу, - в виде закладных, - в виде высококачественных облигаций. Обязательные резервы ( RR) (легальные официальные резервы) – минимальное кол-во резервов, кот. банку по закону требуется хранить. Норма обязательных резервов ( rr) – тот процент вкладов, кот.требуется банку хранить в своих хранилищах или совместно с ЦБ: rr = RR/D, где rr – норма обязательных резервов, RR – обязательные резервы, D – обязательства по вкладам (депозиты). Избыточные резервы ( ER) – та сумма, на кот.общие резервы превышают требуемые (обязательные) резервы; те резервы, кот. нужны для ссуд, накладных и др. В отличие от других финансовых институтов, банки обладают способностью увеличивать MS («создавать деньги»). Кредитная мультипликация – процесс эмиссии платежных ср-тв в рамках системы ком. банков. Тем самым, система частичных банковских резервов позволяет банковской системе создавать деньги: отдельный ком. банк создает деньги тогда, когда он дает взаймы, кредитует депозитный счет заемщика. В общем виде доп.предложение денег, возникшее в результате появления нового депозита, равно: Мs = Коэффициент 1/rr называется банковским (денежным) мультипликатором, или мультипликатором денежной экспансии. Банковская система может выпускать деньги на кратную сумму от существующих избыточных резервов (максимально возможная экспансия). Данная экспансия обычно бывает меньше по следующим причинам: 1. Утечка наличных денежных средств из обращения: если фирма или индивид, занимающие деньги у банка, берет часть кредита в наличных ср-вах, то мультипликаторы будут меньше, т.к. часть наличных денег будет утекать из системы. 2. Доп. избыточные резервы: если банки хотят хранить избыточные резервы, то мультипликатор будет меньше. 3. Готовность занимать и предоставлять ссуды: деловые круги могут не изъявить желание брать ссуды в период депрессии, а банки могут предпочесть защитить свои резервы от массового снятия со счетов. 4. Разные резервные требования в отношении разных видов депозитов. Модель предложения денег. Предложение денег (MS) включ.в себя наличность (C) вне банковской системы и депозиты (D), кот. Эк-ие агенты при необходимости могут исп-ть для сделок (фактически это агрегат Ml): Ms = C+D. Современная банковская система - это система с частичным резервным покрытием: только часть своих депозитов банки хранят в виде резервов, а остальные исп-ют для выдачи ссуд. В отличие от др. финансовых институтов, банки обладают способностью MS ("создавать деньги"). Кредитная мультипликация -процесс эмиссии платежных средств в рамках системы ком.банков. В общем виде доп. MS, возникшее в рез-те появления нового депозита, равно: Мs= Более общая модель предложения денег строится с учетом роли ЦБ, а также с учетом возможного оттока части денег с депозитов банковской системы в наличность. Она включает ряд новых переменных. Денежная база (деньги повышенной мощности, резервные деньги) - это наличность вне банковской системы, а также резервы ком.банков, хранящиеся в ЦБ. Наличность явл. непосредственной частью MS, тогда как банковские резервы влияют на способность банков создавать новые депозиты, увеличивая предложение денег. Обозначим денежную базу через MB, банковские резервы через R, тогда: MB = C+R, где MB - денежная база, С - наличность, * R - резервы. Ms=C+D, где Мs - предложение денег, С - наличность, D - депозиты до востребования. Денежный мультипликатор (m) - это отношение предложения денег к денежной базе: т = Ms/MB Мs = тМВ. Денежный мультипликатор можно представить через отношение наличность-депозиты сr (коэффициент депонирования) и резервы-депозиты rr (норму резервирования): Разделим почленно числитель и знаменатель правой части уравнения на D (депозиты) и получим:

Величина сr определяется главным образом поведением населения, решающего, в какой пропорции будут находиться наличность и депозиты. Отношение rr зависит от нормы обязательных резервов, устанавливаемой Центральным Банком, и от величины избыточных резервов, которые коммерческие банки предполагают держать сверх необходимой суммы. Теперь предложение денег можно представить как Ms= Таким образом, предложение денег прямо зависит от величины денежной базы и денежного мультипликатора, (или мультипликатора денежной базы). Денежный мультипликатор показывает, как изменяется предложение денег при увеличении денежной базы на единицу. Увеличение коэффициента депонирования и нормы резервов уменьшает денежный мультипликатор. Равновесие на рынке денег. Модель денежного рынка соединяет спрос и предложение денег. Вначале для простоты можно предположить, что предложение денег контролируется ЦБ и фиксировано на уровне М. Уровень цен также примем стабильным, что вполне допустимо для краткосрочной модели. Тогда, реальное предложение денег будет фиксировано на уровне М/Р и на графике представлено вертикальной прямой Ls. Спрос на деньги (кривая Ld ) рассматривается как убывающая функция ставки процента для заданного уровня дохода (при неизменном уровне цен номинальные и реальные ставки процента равны). В точке равновесия спрос на деньги равен их предложению.

Подвижная процентная ставка удерживает в равновесии денежный рынок. Корректировка ситуации с целью достижения равновесия возможна потому, что эк-кие агенты меняют структуру своих активов в зависимости от движения процентной ставки. Так, если r слишком высока, то предложение денег превышает спрос на них. Эк-ие агенты, у кот. накопилась денежная наличность, попытаются избавиться от нее, обратив в другие виды финансовых активов: акции, облигации, срочные вклады и т.п. Высокая процентная ставка, как уже говорилось, соответствует низкому курсу облигаций, поэтому будет выгодно скупать дешевые облигации в расчете на доход от повышения их курса в будущем, вследствие снижения r. Банки и другие финансовые учреждения в условиях превышения предложения денег над спросом начнут снижать процентные ставки. Постепенно через изменение эк-ими агентами структуры своих активов и понижение банками своих процентных ставок равновесие на рынке восстановится. При низкой процентной ставке процессы пойдут в обратном направлении.

38. Цели и инструменты ДКП Под ДКП понимают совокупность мероприятий, предпринимаемых правительством в денежно-кредитной сфере с целью регулирования экономики. В идеале ДКП должна обеспечивать стабильность цен, полную занятость и экономический рост – таковы ее высшие и конечные цели. Осуществляет ДКП ЦБ. Процесс денежно-кредитного регулирования включает 2 этапа. На первом – ЦБ воздействует на параметры денежно- кредитной сферы. На втором – измененные параметры передаются в сферу производства. Соответственно различают промежуточные и конечные цели ДКП. К промежуточным целям ДКП относятся: денежная масса, ставка процента, обменный курс. Следует отметить, что ЦБ не придерживается единожды выбранных целей, он может изменять их в значимости от состояния экономики и задач, стоящих перед обществом. Инструменты: обычно используются два или более, чтобы соответствующие эффекты взаимно усиливали друг друга. Инструменты можно разделить на: прямые (селективные) используются для регулирования конкретных видов кредита или кредитования отдельных отраслей, фирм и т.д. и косвенные (общие): операции на открытом рынке, изменение учётной ставки, изменение нормы обязательных резервов. 1.Изменение нормы обязательных резервов (RRR). ЦБ имеет право регулировать обязательные резервы для долговременных вкладов. Обязательные резервы (RR) - это часть суммы депозитов, которую комбанки должны хранить в виде беспроцентных вкладов в центробанке. Нормы обязательных резервов устанавливается в процентах от объема депозитов. Эти нормы различаются по величине в зависимости от: видов вкладов (по срочным они ниже, чем по вкладам до востребования); размеров банков (для мелких банков они обычно ниже, чем для крупных). Комбанки могут хранить избыточные резервы (ER) - суммы сверх обязательных резервов, например, для непредвиденных случаев увеличения потребности в ликвидных средствах. Однако наличие избыточных резервов лишает комбанки суммы дохода, которые они могли бы получить, пуская эти деньги в оборот. Следовательно, с ростом процентной ставки уровень этих резервов обычно снижается. 2.Изменение учетной ставки (ставки рефинансирования). Учетная ставка определяет издержки для комбанков заимствования у ЦБ. Если учетная ставка повышается, то объем заимствования у ЦБ сокращается и, следовательно, уменьшаются операции комбанков по предоставлению ссуд. В результате, изменяются избыточные резервы, связанные с денежным мультипликатором. К тому же, получая более дорогой кредит, комбанки повышают и свои ставки по ссудам. Происходит кредитное сжатие и удорожание денег. В итоге, снижается денежное предложение. В случае снижения учетной ставки процессы идут в обратном направлении. Учетная ставка обычно бывает ниже ставки межбанковского рынка, но получение кредита у ЦБ может быть сопряжено с определенными административными ограничениями. Часто ЦБ выступает как последний кредитор для комбанков, испытывающих серьезные затруднения, однако к «учетному окну» ЦБ допускаются не все банки: характер финансовых операций заемщика или причины обращения за помощью могут оказаться неприемлемыми с точки зрения ЦБ. Краткосрочные ссуды обычно предоставляются для пополнения резервов комбанков. Среднесрочные и долгосрочные ссуды ЦБ выдает для выхода из тяжелого финансового положения. Если центробанк продает ценные бумаги, процесс протекает в обратном направлении. При продаже казначейских векселей и облигаций на открытом рынке сокращаются резервы комбанков, которые платят за ценные бумаги чеком, тем самым уменьшая банковские бессрочные вклады и резервы. Из-за сократившихся резервов банки вынуждены сокращатьб свои ссуды и инвестиции и, следовательно, уменьшать предложение денег. 3.Опреации на открытом рынке. Данным инструмент КДП широко используется в странах с развитым фондовым рынком и затруднен в странах, где это рынок слабо развит. Этот инструмент денежного регулирования предполагает куплю-продажу ЦБ государственных ценных бумаг, чаще краткосрочных (обычно на вторичном рынке, т.к. деятельность ЦБ на первичных рынках во многих станах запрещена или ограничена законом). Когда ЦБпокупает ценные бумаги у комбанка, он увеличивает сумму на резервном счете этого банка (иногда на специальном счете комбанка в ЦБ для подобных операций), соответственно, в банковскую систему поступают «деньги повышенной мощности» и начинается процесс мультипликативного расширения денежной массы. В случае, если продавцом ценных бумаг является частное лицо, то получив чек от ЦБ и предъявив его комбанку, продавец может либо увеличить свой счет в банке, либо получить наличность. Частный банк, получив чек, депонирует указанную сумму на свой резервный счет в ЦБ. В результате, происходит рост денежной базы. Наиболее эффективным инструментом ДКП являются операции на открытом рынке. В отличие от учётной ставки, операции на открытом рынке отличаются высокой оперативностью, обеспечивают быстрое достижение необходимого результата. А при использовании норм обязательных резервов следует опасаться серьёзных нарушений в денежной системе.

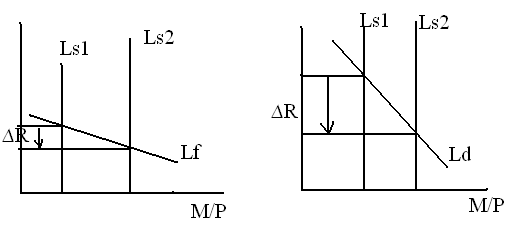

Варианты и передаточный механизм ДКП. Исходя из промежуточных целей, различают гибкую(поддержание на определенном уровне ставки процента), жесткую(поддержание на определенном уровне денежной массы) и эластичную ДКП. В зависимости от конечных целей ДКП различают политику «дорогих денег» и политику «дешевых денег». Выбор вариантов КДП зависит от причин изменения спроса на деньги. Например, если рост спроса на деньги связан с инфляционными процессами, уместной будет жеская политика поддержания денежной массы, что соответствует вертикальной или крутой кривой LS. Если необходимо изолировать динамику реальных переменных от неожиданных изменений скорости обращения денег, то, вероятно, предпочтительной окажется политика поддержания процентной ставки, связанной непосредственно с инвестиционной активностью (горизонтальная или пологая кривой LS). В зависимости от угла наклона кривой LSизменение спроса на деньги будет сказываться либо на денежной массе, либо на ставке процента.

а) относительно гибкая КДП б) отнсительно жесткая КДП ЦБ не в состоянии одновременно фиксировать денежную массу и ставку процента. Передаточный механизм кредитно-денежной политики. Звеньями передаточного механизма КДП являются: 1) Изменение величины реального предложения денег (М/Р)S в результате проведения центробанком соответствующей политики; 2) Изменение ставки процента на денежном рынке; 3) Реакция совокупного спроса (в особенности инвестиционных расходов) на динамику ставки процента; 4) Изменение объема выпуска в ответ на изменение совокупных расходов. Между изменением (М/Р)S и реакцией АS расположены две промежуточные ступени, прохождение через которые существенно влияет на конечный результат. 2 стадия. Изменение реальной ставки процента происходит путем изменения структуры портфеля активов экономических агентов после того, как вследствие, скажем, расширительной КДП ЦБ на руках у них оказалось больше денег, чем им необходимо. Следствием, как известно, станет покупка др. видов активов, удешевление кредита, т.е. в итоге - снижение ставки процента

R LS1 LS2

D R LD

M/P Однако реакция денежного рынка зависит от х-ра спроса на деньги, т.е. от крутизны кривой LD. Если спрос на деньги достаточно чувствителен к изменению ставки процента, то результатом увеличения денежной массы станет незначительное изменение ставки процента (график а)). Если спрос на деньги слабо реагирует на ставку процента (крута кривая LD), то увеличение (М/Р)S приведет к существенному падению реальной ставки процента (график б)).

3 стадия. Коррективао совокупного спроса в связи с изменением ставки процента. Считают, что больше других на динамику ставки процента реагируют инвестиционные расходы (реакция потребительских и государственных расходов менее значительна). Если предположить, что на денежном рынке произошло существенное изменение ставки процента, то далее встает вопрос о чувствительности инвестиционного спроса (или совокупных расходов в целом). От этого, при прочих равных условиях, будет зависеть величины мультипликационного расширения совокупного дохода. Необходимо также установить степень реакции совокупного предложения на изменение совокупного спроса, что связано с наклоном кривой AS. Особенности модели IS-LM. Основная цель анализа экономики с помощью модели IS-LM - объединение товарного и денежного рынка в одну систему. В результате, рыночная ставка процента (R) превращается во внутреннюю (эндогенную) переменную, а ее равновесная величина отражает динамику экономических процессов, происходящих на денежном и товарном рынках. Модель IS-LM (инвестиции-сбережения, предпочтение ликвидности-предложение денег) - модель товарно-денежного равновесия, позволяющая выявить экономические факторы, определяющие функцию AD. Модель позволяет найти такие сочетания рыночной ставки процента и дохода, при которых одновременно достигается равновесие на товарном и денежном рынках, следовательно, модель IS-LM - это конкретизация модели AD-AS с учетом финансовых условий. 1.Модель IS-LM - развитие модели AD с учетом финансовых условий, в которых происходит формирование спроса: обычно уменьшают воздействие спроса на производство. 2.Различие между рынком товаров и рынком активов (денежным рынком): На рынке активов рассматривается формирование процентных ставок, которые представляют собой цены активов. На рынке товаров акцентируется внимание на решениях относительно расходов, которые оказывают воздействие на совокупный спрос и определяют производство. Структура модели IS-LM. В кейнсианской модели равновесия на товарном рынке (кейнсианский крест) доход определяется через его воздействие на расходы, которые в свою очередь определяли выпуск и доход. В модели IS-LM, отражающей взаимодействие между рынками товаров и активов, добавляется воздействие ставок процента на расходы и, следовательно, на доход, а также зависимость рынков активов от дохода: более высокий доход вызывает повышение спроса на деньги и, следовательно, повышение ставок процента; более высокие процентные ставки ведут к снижению расходов и, следовательно, дохода; расходы (AD), ставки процента (R) и доход (Y) определяются одновременно равновесием на рынке товаров и активов. Графики, применяемые для иллюстрации модели IS-LM, имеют процентную ставку на оси ОУ, доход, или производство - на оси ОХ.

|

||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 528; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.014 с.) |

= PY. При условии постоянства V изменение количества денег в обращении (М) должно вызвать пропорциональное изменение номинального ВНП (PY). Но, согласно классической теории, реальный ВНП (ВВП) (Y) изменяется медленно и только при изменении величины факторов производства и технологии. Можно предположить, что Y меняется с постоянной скоростью, а на коротких отрезках времени – постоянен. Поэтому колебания номинального ВНП (ВВП) будут отражать главным образом изменения уровня цен. Таким образом, изменение количества денег в обращении не окажет влияния на реальные величины, а отразится на колебаниях номинальных переменных. Это явление получило название«нейтральности денег». Современные монетаристы, поддерживая концепцию "нейтральности денег" для описания долговременных связей между динамикой денежной массы и уровнем цен, признают влияние предложения денег на реальные величины в краткосрочном периоде (в пределах делового цикла).

= PY. При условии постоянства V изменение количества денег в обращении (М) должно вызвать пропорциональное изменение номинального ВНП (PY). Но, согласно классической теории, реальный ВНП (ВВП) (Y) изменяется медленно и только при изменении величины факторов производства и технологии. Можно предположить, что Y меняется с постоянной скоростью, а на коротких отрезках времени – постоянен. Поэтому колебания номинального ВНП (ВВП) будут отражать главным образом изменения уровня цен. Таким образом, изменение количества денег в обращении не окажет влияния на реальные величины, а отразится на колебаниях номинальных переменных. Это явление получило название«нейтральности денег». Современные монетаристы, поддерживая концепцию "нейтральности денег" для описания долговременных связей между динамикой денежной массы и уровнем цен, признают влияние предложения денег на реальные величины в краткосрочном периоде (в пределах делового цикла). , где - М/Р – «реальные запасы денежных средств», или «реальные денежные остатки».

, где - М/Р – «реальные запасы денежных средств», или «реальные денежные остатки». , где rr – норма обязательных банковских резервов; D– первоначальный вклад.

, где rr – норма обязательных банковских резервов; D– первоначальный вклад.