Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Элементы налога и их характеристика. 4Содержание книги

Поиск на нашем сайте Элементы налога и их характеристика. 4 Классификация налогов. 5 Структура и принципы построения современной налоговой системы РФ. 6 Нормативное регулирование налогообложения в РФ. 8 Виды налогов и сборов РФ. Полномочия органов власти различных уровней в области налогообложения. 10 Контролируемые сделки. Проверка полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами. 14 8. Методы определения цены товаров (работ, услуг) для целей налогообложения. 16 Исполнение обязанности по уплате налогов и сборов. 18 Формы изменения сроков уплаты налогов. 19 Субъекты налоговых отношений, их права и обязанности. 20 Виды налоговых правонарушений и меры ответственности за них. 22 Налоговая политика государства. Основные направления налоговой политики РФ на 2013-2015 гг. 24 14. Экономическое содержание НДС. Методы определения добавленной стоимости. 26 Плательщики НДС. Освобождение от исполнения обязанностей налогоплательщика. 28 Объект обложения и НДС. Операции, не подлежащие обложению НДС. 30 17. Порядок определения налоговой базы НДС. 32 Ставки НДС. Порядок применения нулевой ставки при экспорте товаров. 34 Налоговые вычеты по НДС. 36 Порядок исчисления и сроки уплаты НДС в бюджет. Порядок возмещения НДС. 37 Экономическая природа акцизов. Перечень подакцизных товаров. 38 Плательщики акцизов и объект налогообложения. 39 Ставки и налоговая база акцизов. Порядок исчисления и уплаты акцизов в бюджет. 41 Содержание налога на прибыль организаций и его роль в налоговой системе РФ. 43 Плательщики налога на прибыль организаций и объект налогообложения. 45 26. Порядок определения доходов и их классификация для целей налогообложения прибыли. 46 Расходы организации и их классификация для целей налогообложения прибыли. 47 Порядок начисления амортизации для целей налогообложения прибыли. 49 29. Порядок определения налогооблагаемой прибыли. 50 Ставки налога на прибыль. Налогообложение отдельных видов доходов. 51 Порядок и сроки уплаты налога на прибыль в бюджет. 52 Налог на имущество организаций: плательщики, объект обложения, налоговая база. 53 Налог на имущество организаций: ставка, льготы, порядок исчисления и уплаты в бюджет. 54 Налог на доходы физических лиц: плательщики и объект обложения. 56 35. Порядок определения налоговой базы по налогу на доходы физических лиц. Доходы, не подлежащие налогообложению. 58 Налоговые вычеты по налогу на доходы физических лиц. 61 Ставки налога на доходы физических лиц. 64 Порядок исчисления и уплаты налога на доходы физических лиц налоговыми агентами. 65 Порядок исчисления и уплаты налога на доходы физических лиц индивидуальными предпринимателями. Декларирование доходов. 66 Налогообложение имущества физических лиц в РФ. 68 Транспортный налог. 70 Состав и назначение платежей за природные ресурсы. 73 Налог на добычу полезных ископаемых. 75 Земельный налог. 77 Водный налог. 78 Налог на игорный бизнес. 79 Государственная пошлина. 80 Общая характеристика специальных налоговых режимов. 82 Порядок применения упрощенной системы налогообложения (УСН). 84 Единый налог на вмененный доход для отдельных видов деятельности. 86 Патентная система налогообложения. 88 Элементы налога и их характеристика.

Элементы налога – отражают его социально-экономическую сущность и родовые признаки. Принцип элементов налога используется в законодательных актах государства о налогах: «При установлении должны быть определены все его элементы. Акты о налогах и сборах должны быть сформулированы». Элементы налога: 1) Существенные (без которых ни налоговые обязательства, ни порядок его исполнения не могут считаться определенными) 2) Факультативные (их отсутствие не влияет на степень определенности налогового обязательства; например налоговые льготы) Существенные элементы налога: 1) Субъект налога - лицо, на котором лежит обязанность уплатить налог за счет собственных средств (физ. и юр. лица ст. 19 НК РФ). 2) Объект налога – юридические факты (действия, события, состояния), которые обуславливают обязанность субъекта заплатить налог. Реализация товаров, имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога (ст. 38.1 НК РФ). 3) Налоговая база – количественное выражение предмета налогообложения, основа налога, к которой применяется ставка налога. В соотв. со ст. 53.1 НК РФ – стоимостная, физическая или иная характеристика объекта налогообложения. 4) Налоговая ставка – величина налоговых начислений на единицу измерения налоговой базы (ст. 53.1 НК РФ). 5) Налоговый период – время, определяющее период исчисления суммы налога, подлежащей уплате в бюджет, т.е. оклад налога. Календарный год ил иной период времени, применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов (ст. 55 НК РФ). 6) Порядок исчисления налога – определяет лицо, обязанное исчислить налог (налогоплательщик, налоговый орган или налоговый агент), а также метод исчисления налога (некумулятивный или кумулятивный, т.е. нарастающим итогом). 7) Срок уплаты налога – календарная дата, истечение времени со дня события или конкретное событие, которые обуславливают обязанность уплатить налог (ст. 57 НК РФ). 8) Порядок уплаты налога – технические приемы и способы внесения налогоплательщиком или налоговым агентов суммы налога в соответствующий бюджет. 9) Налоговые льготы – преимущества, предусмотренные законодательством о налогах и сборах и предоставляемые отдельным категориям налогоплательщиков, по сравнению с другими налогоплательщиками (ст. 56 НК РФ).

▲ К списку вопросов ► 3: Классификация налогов

Классификация налогов.

Определения можно найти в вопросе ► 2: Элементы налога. В соответствии с действующим законодательством утверждены следующие виды налогов с учетом правил исчисления и уплаты их на территории РФ (принадлежность к уровням власти/управления): · 1. Федеральные налоги имеется единый механизм уплаты (единые ставки, сроки, декларации): НДС, НП, акцизы, налог на доходы физических лиц, водный налог (за пользованием водными объектами), государственная пошлина. · 2. Налоги субъектов федерации (региональные) - влияние субъектов федерации при утверждении категорий льготников, налоговые ставки: например, Налог на имущество организаций, транспортный налог. · 3. Местные налоги - земельный налог, налог на имущество физических лиц. Классификация налога · Косвенные – налоги, которые включены в цену товара в виде надбавки, увеличивают и уплачиваются в цене конечного потребителя. · Прямые – налоги, которые взимаются непосредственно из доходов налогоплательщика. По платежеспособности: · Личные (налоги, которые учитывают платежеспособности налогоплательщика) · Реальные (которые не учитывают платежеспособность и уровень дохода) Налоговый агент – лицо, на которое возложена обязанность по исчислению, удержанию и перечислению в налоговый бюджет. По субъекту налога: Налоги физических лиц, Налоги юридических лиц, Налоги ФЛ и ЮЛ Виды ставки: · Твердые (специфические) устанавливаются в фиксированном размере на каждую единицу налогообложения · Процентные (адвалорные) устанавливаются в % к единице налога · Комбинированные (сочетают твердую и процентную ставки) · Кратные МРОТ Объект налога: · Имущество · Прибыль, доход · Земля · Рента · Капитал · Средства потребления Метод обложения – порядок изменения ставки налога в зависимости от роста налоговой базы: · Равные (для каждого равная сумма) · Пропорциональные (для каждого равная ставка) · Прогрессивные (с ростом налоговой базы возрастает ставка налога) · Регрессивные (с ростом налоговой базы уменьшается ставка налога); с 2001-2010 это был единый социальный налог Периодичность: Разовые (уплата связана с бессистемным, случайным событием) или Регулярные (систематические, текущие) Бюджетное назначение: Общие или Целевые (предназначенные для формирования конкретного расхода бюджета) Носитель налога – лицо, которое несет экономическое бремя налогообложения (налоговая нагрузка и т.д.).

▲ К списку вопросов ► 2: Элементы налога

Налоговые вычеты по НДС.

Налоговый вычет – один из элементов системы исчисления суммы НДС, подлежащей уплате в бюджет. Для вычета входного НДС необходимо, чтобы товары (работы, услуги) были приняты на учет при наличии соответствующих первичных документов. Основанием для налоговых вычетов являются выставленные продавцами счета-фактуры. Также при исчислении НДС налоговому вычету подлежат суммы налога, уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для свободного обращения, временного ввоза и переработки вне таможенной территории, если эти товары (работы, услуги) приобретены для осуществления производственной деятельности или для перепродажи. Однако при ввозе товаров на территорию РФ для применения налогового вычета необходимо документальное подтверждение фактической уплаты НДС. Такое же требование предъявляется к налоговому агенту, удержавшему суммы НДС при расчетах. С 1 января 2001 г. суммы НДС по вводимым в эксплуатацию законченным капитальным строительством объектам, предъявленные налогоплательщику подрядными организациями, а также суммы налога, исчисленные налогоплательщиками при выполнении строительно-монтажных работ для собственного потребления, подлежат вычету. Осуществление налоговых вычетов при выполнении строительно-монтажных работ для собственного потребления с 1 января 2009 г. производится на момент определения налоговой базы. При осуществлении командировочных расходов у налогоплательщика подлежат вычету суммы налога, уплаченные по расходам на проезд к месту служебной командировки и обратно, в том числе расходам на пользование в поездах постельными принадлежностями, расходам на наем жилого помещения. В том случае, когда доля товаров (работ, услуг), используемых в производстве и (или) реализации товаров (работ, услуг), не подлежащих налогообложению, не превышает 5 % в общей стоимости приобретаемых, используемых для производства и реализации товаров (работ, услуг), вся сумма НДС, предъявленная поставщиками, подлежит вычету.

▲ К списку вопросов Содержание налога на прибыль организаций и его роль в налоговой системе РФ.

Впервые в России введен в 1916 г. С 1992 г. «Налог на прибыль предприятий». Ставка 35%. Для финансовых, страховых организаций и банков – ставка 43%. Очень много льгот. С 2002 г. ставка 24%. Плательщиками налога на прибыль являются российские организации, а также иностранные организации, осуществляющие деятельность в РФ через постоянные представительства и (или) получающие доходы от источников РФ. Понятие российских организаций и иностранных организаций дано в статье 11 НКРФ, а именно: организации – это юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством РФ и законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации. Отдельные категории плательщиков выделены с учетом особенностей определения налоговой базы. К ним относятся: · коммерческие банки различных видов, получившие лицензию ЦБ РФ, · Банк внешней торговли РФ, · Центральный банк Российской Федерации и его учреждения; · страховые организации; · негосударственные пенсионные фонды; · профессиональные участники рынка ЦБ. Не являются плательщиками налога на прибыль: · организации, перешедшие на уплату единого налога на вмененный доход для определенных видов деятельности; · организации, применяющие упрощенную систему налогообложения, учета и отчетности; · организации, уплачивающие налоги на игорный бизнес; · организации, являющиеся плательщиками единого сельскохозяйственного налога. Базовая налоговая ставка установлена в размере 20%. При этом налог, исчисленный по ставке 2%, зачисляется в федеральный бюджет, а по ставке 18% — в бюджеты субъектов Федерации. При этом субъектам Федерации предоставлено право снижать ставку налога, подлежащего зачислению в субфедеральные бюджеты, для отдельных категорий налогоплательщиков, но не ниже 13,5%. Таким образом, минимально возможная ставка налога на прибыль составляет 15,5%. Аналогичная льгота может применяться и в отношении организаций — резидентов особых экономических зон. В 2002 г. введено понятие «налоговый учет для целей налогообложения»: · Бухгалтерская прибыль = Доходы – Расходы (по правилам бух учета) · Налогооблагаемая прибыль = Доходы – Расходы (по данным налогового учета) По государственным ценным бумагам доходы и расходы при выбытии определяются без процентного (купонного) дохода. Это связано с тем, что процентный (купонный) доход по государственным ценным бумагам облагается не по основной ставке 20%, а по ставкам 0%, 9% или 15%. Иностранные юридические лица, получающие доходы от источников в Российской Федерации от деятельности, не связанной с образованием постоянного представительства, облагаются налогом на доходы от источника выплаты. Налоги по доходам от дивидендов, процентов, от долевого участия в предприятиях с иностранными инвестициями иностранные юридические лица уплачивают по ставке 15 %. Налог на доходы от использования авторских прав, лицензий, от аренды и по другим видам доходов, источник которых находится на территории РФ, уплачивается по ставке 20 %. Экономическая сущность налога на прибыль заключается в том, что он является прямым налогом, т.е. его величина находится в прямой зависимости от получаемой прибыли (дохода) и непосредственно влияет на инвестиционный процесс и процесс роста капитала. Налог на прибыль организаций, являясь федеральным, играет важную роль в регулировании всей бюджетной системы страны. С самого начала он был определен в качестве регулирующего источника доходов. В течение ряда лет налог на прибыль служил регулятором фонда оплаты труда. Поступления от налога на прибыль в настоящее время занимают одно из ведущих позиций в доходах и бюджета, а его регулирование имеет общенациональное значение, как для государства, так и для налогоплательщиков – предприятий и организаций.

▲ К списку вопросов

Льготы по налогу

▲ К списку вопросов

Транспортный налог.

В Налоговом кодексе Российской Федерации транспортный налог заменил собой ранее действующие налоги – налог с владельцев транспортных средств и налог на имущество с физических лиц в части водных и воздушных транспортных средств. Плательщиками транспортного налога признаются согласно ст. 357 НК РФ лица, на которых зарегистрированы транспортные средства, признаваемые объектами налогообложения. Факт регистрации транспортных средств является принципиальным. Государственной регистрации подлежат как наземные, так и воздушные и водные транспортные средства.

Налоговый период. Отчетный период. 1. Налоговым периодом признается календарный год. 2. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. 3. При установлении налога законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать отчетные периоды.

Налоговые ставки, могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

Указанное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

▲ К списку вопросов

Земельный налог.

Органы местного самоуправления имеют право устанавливать льготы по земельному налогу в виде частичного освобождения на определенный срок для отдельных плательщиков в пределах суммы налога, остающейся в распоряжении соответствующего органа местного самоуправления.

▲ К списку вопросов ► 42: Платежи за природные ресурсы Водный налог. Водный налог – федеральный налог. Налогоплательщиками водного налога признаются организации и физические лица, осуществляющие специальное и (или) особое водопользование в соответствии с законодательством Российской Федерации, признаваемое объектом налогообложения в соответствии со статьей 333.9 настоящего Кодекса. Не признаются налогоплательщиками организации и физические лица, осуществляющие водопользование на основании договоров водопользования или решений о предоставлении водных объектов в пользование, соответственно заключенных и принятых после введения в действие Водного кодекса Российской Федерации. Объектами налогообложения водным налогом:

1) забор воды из водных объектов;

2) использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

3) использование водных объектов без забора воды для целей гидроэнергетики;

4) использование водных объектов для целей сплава древесины в плотах и кошелях. (см. текст в предыдущей редакции)

Налоговая база.

При заборе воды налоговая база определяется как объем воды, забранной из водного объекта за налоговый период.

При использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, налоговая база определяется как площадь предоставленного водного пространства.

При использовании водных объектов без забора воды для целей гидроэнергетики налоговая база определяется как количество произведенной за налоговый период электроэнергии.

При использовании водных объектов для целей сплава древесины в плотах и кошелях налоговая база определяется как произведение объема древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и расстояния сплава, выраженного в километрах, деленного на 100.(см. текст в предыдущей редакции)

Налог на игорный бизнес.

Игорный бизнес – региональный налог.

Игорный бизнес - предпринимательская деятельность, связанная с извлечением организациями доходов в виде выигрыша и (или) платы за проведение азартных игр и (или) пари, не являющаяся реализацией товаров (имущественных прав), работ или услуг. (см. текст в предыдущей редакции)

Игровое поле - специальное место на игровом столе, оборудованное в соответствии с правилами азартной игры, где проводится азартная игра с любым количеством участников азартной игры и только с одним работником организатора азартной игры, участвующим в указанной игре; (см. текст в предыдущей редакции).

Налогоплательщиками налога на игорный бизнес (далее в настоящей главе - налог) признаются организации, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса. (см. текст в предыдущей редакции)

Объектами налогообложения признаются:

1) игровой стол;

2) игровой автомат;

3) процессинговый центр тотализатора; (см. текст в предыдущей редакции)

4) процессинговый центр букмекерской конторы; (см. текст в предыдущей редакции)

5) пункт приема ставок тотализатора;

6) пункт приема ставок букмекерской конторы. В целях настоящей главы каждый объект налогообложения подлежит регистрации в налоговом органе по месту установки этого объекта налогообложения не позднее чем за два дня до даты установки каждого объекта налогообложения. Регистрация проводится налоговым органом на основании заявления налогоплательщика о регистрации объекта (объектов) налогообложения с обязательной выдачей свидетельства о регистрации объекта (объектов) налогообложения. (см. текст в предыдущей редакции) (см. текст в предыдущей редакции)

Налоговая база. По каждому из объектов налогообложения налоговая база определяется отдельно как общее количество соответствующих объектов налогообложения.

Налоговым периодом признается календарный месяц.

1. Налоговые ставки устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол - от 25000 до 125000 рублей;

2) за один игровой автомат - от 1500 до 7500 рублей;

3) за один процессинговый центр тотализатора - от 25000 до 125000 рублей; (см. текст в предыдущей редакции)

4) за один процессинговый центр букмекерской конторы - от 25 000 до 125 000 рублей;

5) за один пункт приема ставок тотализатора - от 5 000 до 7 000 рублей;

6) за один пункт приема ставок букмекерской конторы - от 5 000 до 7 000 рублей.

2. В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов устанавливаются в следующих размерах:

1) за один игровой стол - 25000 рублей;

2) за один игровой автомат - 1500 рублей;

3) за один процессинговый центр тотализатора - 25000 рублей; (см. текст в предыдущей редакции)

4) за один процессинговый центр букмекерской конторы - 25 000 рублей;

5) за один пункт приема ставок тотализатора - 5 000 рублей;

6) за один пункт приема ставок букмекерской конторы - 5 000 рублей. Налоговая декларация за истекший налоговый период представляется плательщиком в налоговый орган ежемесячно не позднее 20-го числа месяца, следующего за истекшим налоговым периодом по установленной форме.

Порядок исчисления налога

Сумма налога исчисляется налогоплательщиком самостоятельно как произведение налоговой базы, установленной по каждому объекту налогообложения, и ставки налога, установленной для каждого объекта налогообложения. В случае, если один игровой стол имеет более одного игрового поля, ставка налога по указанному игровому столу увеличивается кратно количеству игровых полей.

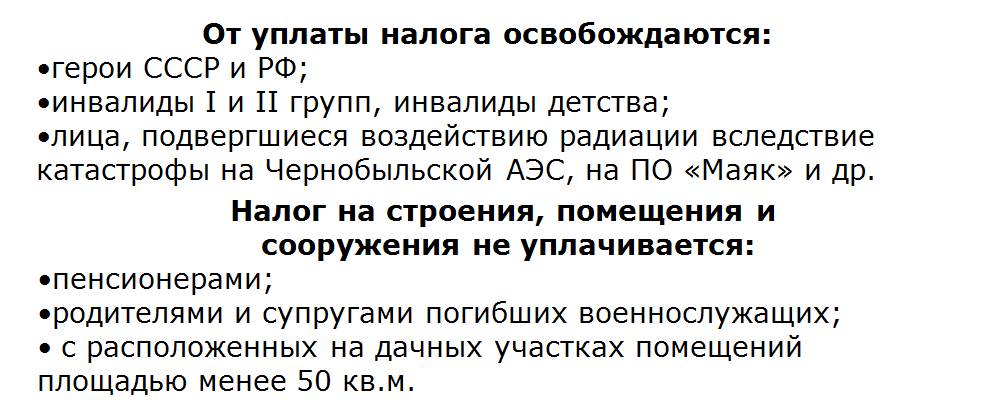

▲ К списку вопросов Государственная пошлина. Органы государственной власти и государственного управления Российской Федерации, их центральные и местные учреждения по роду своей деятельности обязаны оказывать ряд услуг юридическим и физическим лицам за плату в порядке взимания государственной пошлины. Таким образом, государственная пошлина – это обязательный платеж, взимаемый в момент оказания услуг при совершении юридически значимых действий. Действует этот платеж на всей территории Российской Федерации. Плательщиками государственной пошлины являются те юридические лица и граждане, по просьбе которых органы государственной власти оказывают услуги или совершают определенные действия. Государственная пошлина подразделяется на простую и пропорциональную. Простая пошлина взимается в абсолютной сумме с документов или с суммы иска. Базовой величиной при этом исчислении является минимальный размер оплаты труда. Пропорциональная пошлина рассчитывается в процентах к сумме оплачиваемого пошлиной документа или иска. Государственная пошлина взимается следующими органами: 1) судебными учреждениями – с исковых заявлений имущественного и неимущественного характера, кассационных жалоб, за выдачу копий документов; плательщиком пошлины, как правило, является истец (если же истец имеет льготу, то уплата пошлины решением суда возлагается на ответчика); пошлина уплачивается до подачи соответствующего заявления, кассационной жалобы, а также при выдаче судом копий документов; 2) органами Государственного арбитража – с исковых заявлений имущественного и неимущественного характера, с кассационных и апелляционных жалоб, с заявлений о признании организаций и индивидуальных предпринимателей несостоятельными (банкротами); пошлина уплачивается до подачи заявления или жалобы; 3) нотариальными органами – за все совершаемые ими услуги; 4) органами исполнительной власти различного уровня – за услуги, оказываемые нотариальными конторами, а также за регистрацию актов гражданского состояния, если на них возложена функция; 5) органами регистрации актов гражданского состояния (ЗАГС) – за регистрацию актов о браке, за выдачу свидетельств о разводе, за регистрацию актов об изменении имен и фамилий, за выдачу повторных свидетельств и т.д.; пошлина взимается при подаче заявлений и выдаче справок; 6) органами милиции – за регистрацию граждан Российской Федерации по месту их жительства; 7) отделами виз и регистрации иностранцев (ОВИР) – за выдачу заграничных паспортов, выездных виз и т.п.; 8) органами управления охотничьего хозяйства – за выдачу удостоверений на право охоты. Действующее законодательство предусматривает достаточно широкий круг услуг и документов, освобождаемых от пошлины. Пошлина не взимается со всех документов по делам об алиментах, о назначении пособий многодетным и одиноким матерям, об опеке и усыновлении, о взыскании заработной платы, о расторжении брака, о регистрации актов рождения и смерти, а также со всех документов по уголовным делам. От уплаты государственной пошлины освобождаются лица, имеющие почетное звание Героя Советского Союза, Героя Российской Федерации, полные кавалеры ордена Славы, участники и инвалиды Великой Отечественной войны, а также лица, подвергшиеся воздействию радиации вследствие катастрофы на Чернобыльской АЭС, аварии в 1957 г. на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча. От уплаты пошлин освобождаются прокуроры, органы государственной власти, органы местного самоуправления и иные органы по делам в защиту государственных и общественных интересов; налоговые, финансовые, таможенные органы и органы по валютному и экспортному контролю, выступающие в качестве истцов и ответчиков – по искам о взыскании налогов, сборов, пошлин. Льготы в виде освобождения от уплаты пошлин также предоставляются общественным организациям инвалидов, их учреждениям и объединениям – по делам, рассматриваемым в арбитражных судах, и по всем нотариальным действиям. Кроме общих льгот, законодательные (представительные) органы Российской Федерации имеют право устанавливать дополнительные льготы по уплате государственной пошлины для отдельной категории плательщиков, а органы местного самоуправления наделены правом устанавливать льготы для отдельных плательщиков в пределах сумм, зачисляемых в местный бюджет. Государственная пошлина зачисляется в государственный бюджет – по делам, рассматриваемым арбитражными судами, Конституционным судом РФ и Верховным судом РФ. В остальных случаях государственная пошлина зачисляется в доход местного бюджета. Государственная пошлина может быть возвращена на основании установленных законом случаев. Возврат производится гражданину или юридическому лицу в течение одного месяца со дня принятия решения о возврате ее соответствующим финансовым или налоговым органом.

▲ К списку вопросов

Режимы 1-3 - налогоплательщиками при этих режимах являются организации и индивидуальные предприниматели; - указанные режимы предусматривают введение федеральных налогов, не предусмотренных ст.13 НК РФ: единого сельскохозяйственного налога; единого налога; единого налога на вмененный доход. - налогоплательщики, применяющие указанные режимы, не признаются плательщиками НДС (за исключением НДС, подлежащего уплате при ввозе товаров на таможенную территорию РФ) - налогоплательщики, применяющие указанные режимы, не освобождаются от обязанностей налоговых агентов. предусматривают освобождение от обязанностей по уплате отдельных налогов для организаций и индивидуальных предпринимателей:

▲ К списку вопросов

Элементы налога и их характеристика. 4 Классификация налогов. 5

|

||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 485; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.102 (0.05 с.) |