Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Плательщики налога на прибыльСодержание книги

Поиск на нашем сайте «Плательщиками налога на прибыль организаций признаются (ст. 246 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ):

«Освобождаются от обязанностей плательщика налога на прибыль организации:

«С 2008 по 2017 г. не относятся к налогоплательщикам иностранные организаторы Олимпийских и Параолимпийских игр в отношении доходов, полученных в связи с организацией и проведением XXII Олимпийских зимних игр и XI Параолимпийских зимних игр 2014 г. в г. Сочи (п. 2 ст. 246 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). Кто относится к иностранным организаторам, закреплено в ст. 3 федерального закона от 01.12.2007 № 310-ФЗ.»(ФЗ-310) Налоговые агенты «Налоговым агентом по налогу на прибыль организация является если:

«Перечень доходов иностранной организации от источников в России, при выплате которых налог на прибыль исчисляет и уплачивает налоговый агент, содержится в п. 1 ст. 309 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ.(НКРФ ст 309)».[3] Налоговые агенты, удерживающие налог у российских организаций, представляют налоговые декларации в сроки, установленные для подачи декларацииналогоплательщиками. При этом налоговые агенты, которые не являются налогоплательщиками налога на прибыль, а применяют, например, специальные налоговые режимы, также обязаны представлять декларации[4]. Объекты обложения налогом на прибыль и налоговая база по налогу на прибыль «Объектом налогообложения является прибыль, которой признаются (ст. 247 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ):

По прибыли, облагаемой по разным ставкам, налоговая база определяется отдельно. «Доходы, полученные в натуральной форме, включая товарообменные операции, учитываются при определении налоговой базы исходя из цены сделки с учетом положений ст. 40 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ. Налоговая база определяется нарастающим итогом с начала налогового (отчетного) периода. В зависимости от выбранного налогоплательщиком метода признания доходов и расходов поступления, связанные с расчетами за реализованные товары (работы, услуги) или имущественные права, признаются в соответствии со ст. 271 (метод начисления) или ст. 273 (кассовый метод) НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ. Кассовый метод могут применять организации, у которых в среднем за предыдущие четыре квартала выручка (без учета НДС) не превысила одного миллиона рублей за каждый квартал.(Налоговый Кодекс Российской Федерации)».[6] Доходы Для целей обложения налогом на прибыль под доходами понимаются общие поступления организации (в денежной и натуральной формах) без учета расходов, которые организация понесла. При этом в составе доходов не учитываются налоги, предъявленные покупателю (НДС, акцизы). В ст.251 НАЛОГОВОГО КОДЕКСА установлен перечень доходов, не облагаемых налогом. Доходы делятся на доходы от реализации и внереализационные доходы (ст.252 НАЛОГОВОГО КОДЕКСА). Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. «Расходы Расходами в соответствии со ст. 252 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ признаются обоснованные и документально подтвержденные затраты (а также убытки, предусмотренные ст. 265 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ), осуществленные налогоплательщиком (за исключением расходов, указанных в ст. 270 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ). Не все произведенные организацией расходы уменьшают полученные доходы. Во-первых, расходы должны соответствовать требованиям, установленным ст.252 НАЛОГОВОГО КОДЕКСА. Во-вторых, есть список расходов, на которые уменьшить налогооблагаемую базу нельзя (ст.270 НАЛОГОВОГО КОДЕКСА). Расходы, включающиеся в расчет прибыли, в зависимости от их характера и деятельности налогоплательщика подразделяются на расходы, связанные с производством, реализацией, и внереализационные расходы.(НКРФ ст270)».[7] Если некоторые затраты с равным основанием могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты. В соответствии с п. 2 ст. 253 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ все расходы, которые связаны с производством и (или) реализацией, подразделяются на четыре вида:

Расходы, связанные с производством и реализацией текущего месяца, в соответствии группируются по экономическому содержанию, по элементам затрат и подразделяются на прямые и косвенные. Прямые расходы признаются в данном отчетном (налоговом) периоде в части, относящейся к реализованным товарам, работам, услугам. Косвенные расходы в полном объеме относятся на уменьшение доходов от производства и реализации данного отчетного (налогового) периода. Налогоплательщик самостоятельно определяет в учетной политике перечень прямых расходов. В состав внереализационных расходов, не связанных с производством и реализацией, согласно п. 1 ст. 265 НАЛОГОВОГО КОДЕКСА РОССИЙСКОЙ ФЕДЕРАЦИИ включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам, в частности относятся: проценты по кредитам и займам, услуги судебные расходы и т. д. К внереализационным расходам приравниваются убытки, которые понесла организация[8].

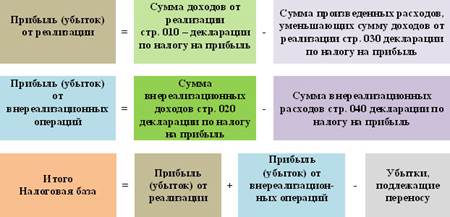

Налоговой базой по налогу наприбыльпризнается денежное выражение прибыли организации. При этом по прибыли, облагаемой по различным ставкам, налоговая база рассчитывается раздельно. Налоговая база рассчитывается нарастающим итогом с начала налогового периода, который соответствует одному календарному году. Иными словами, базу определяют в течение периода с 1 января по 31 декабря текущего года, затем расчет налоговой базы начинается с нуля. ПОРЯДОК РАСЧЕТА НАЛОГОВОЙ БАЗЫ

Если по итогам года оказалось, что расходы превысили доходы, и компания понесла убытки, то налоговая база считается равной «0». Это означает, что величина налога на прибыль не может быть отрицательной, сумма налога должна быть либо положительной, либо нулевой. При формировании налоговой базы необходимо учитывать особенности предусмотренные Налоговым кодексом, в зависимости от условий, специфики деятельности налогоплательщиков, и других факторов[9]

|

||

|

Последнее изменение этой страницы: 2016-07-11; просмотров: 249; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.009 с.) |