Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Благоприятная политическая обстановка и фундаментальный анализСодержание книги

Поиск на нашем сайте

Характерна для таких стран, как Швейцария. Валюты таких стран служат так называемым «убежищем» от политических неопределенностей в мире, за что и получили название «safe-heaven». Обычно в моменты нестабильности, такие как теракты, войны, выборы курс швейцарской валюты растет. К примеру, 11 марта 2004 года, когда произошли взрывы в Мадриде, курс швейцарского Франка по отношению к доллару вырос на 300 пунктов. Так как политические факторы проявляются не часто, им обычно отводится второстепенная роль в фундаментальном анализе. Более важным считается изучение влияния различных экономических факторов на динамику валютных курсов. Такой анализ способствует выявлению основного рыночного тренда, однако для определения оптимального момента входа на рынок и выхода из него необходим технический анализ. Фактически, фундаментальный анализ рынка Forex строится на таких этапах: - Ожидания и слухи. Формирование ожиданий участников рынка. - Влияние формируемых ожиданий на ситуацию на рынке - Публикация данных, новостей. Реакция участников рынка.

Все новости оцениваются в двух плоскостях: общее экономическое состояние страны и влияние новости на официальную учетную ставку. Понятно, что фундаментальный анализ нельзя проводить без сравнения взаимозависимых факторов, таких как инфляция, динамика валют национального товара и уровень безработицы, процентные ставки и динамика агрегата денежной массы и прочее. Очень важную роль при анализе фундаментальных данных играет их оценка ведущими специалистами по макроэкономическим проблемам, а также официальными лицами. Чем важнее новость, тем сильнее ее влияние на курс валют По степени важности новости делят на три группы.

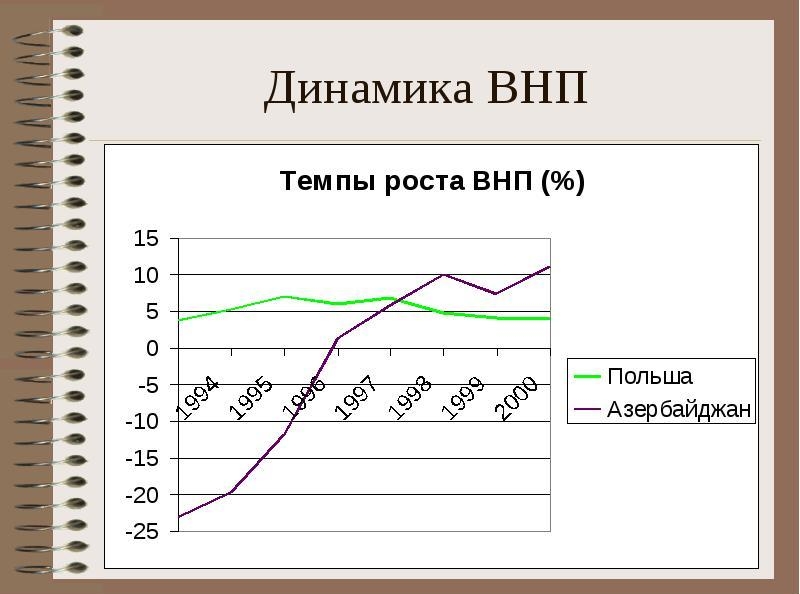

К первой группе обычно относят: - Динамика ВНП. С ростом ВНП курс растет. - официальные учетные ставки. С их ростом курс растет. - Дефицит торгового и платёжного баланса. С их ростом курс снижается. - Данные по притоку инвестиций. Рост притока приводит к росту курса валют. - Индексы инфляции: индекс потребительских цен и индекс оптовых цен. При росте инфляции курс падает вниз. - Данные по безработице или занятости. В целом, если безработица превышает некий допустимый уровень, то курс валюты падает. - комментарии и заявления официальных лиц страны. Как правило, предугадать, что именно скажет тот или другой представитель власти, невозможно. Поэтому движения происходят после выступлений и комментариев. Так, резкие колебания курса характерны после высказываний глав Центробанков страны, так как считается, что они намекают на будущий курс в монетарной политике США. Большое внимание уделяется также министрам финансов. К примеру, после заявления Дж. Сноу (американского министра Финансов) о том, что США будет придерживаться политики сильного доллара, курс американской валюты против евро вырос на 200 пунктов (при стандартной сделке, разница эквивалентна $2000).

Ко второй группе относятся следующие новости: - Индекс пром производства. Его рост вызывает рост валютного курса; - Индекс производственных цен. Их рост ведет к падению курса валюты; - производительность в экономике. Рост производительности как правило вызывает последующий рост курса валют. - размер продаж в розницу. При их росте валютный курс повышается. - размер жилищного строительства. При его росте курс валют повышается; - величина заказов. Рост количества заказов ведет к повышению курса национальной валюты; - Индексы доверия потребителей и индексы активности в производственном секторе. Рост индексов, обычно, позитивно влияет на валютный курс.

Перечисленные виды новостей обычно передаются всеми информационными агентствами мира. К третьей группе новостей относятся: - Индексы акций. Их рост либо связан с ростом курса национальных валют, либо они сами "тащат" за собой курс своих валют; - Динамика размещения гос. облигаций; - форвардные валютные курсы; - фьючерсные валютные курсы; - депозитные ставки; Большое влияние и сильное движение оказывают новости первой группы, краткосрочную реакцию вызывают данные из второй группы, ну а третья группа выступает очень косвенным и посредственным фактором влияния.

Если новость подтверждает ожидания рынка, то, как правило, сильных движений валютного курса, при наличии такой новости, не происходит. Если же новость действует вопреки настроениям рынка и если она очень сильна, то произойдет разворот тренда. Следующий пример наглядно это демонстрирует. На неделе 13-17 декабря 2004 года выходило 3 макропоказателя по США так или иначе связанных с внешней торговлей: торговый баланс, приток иностранного капитала и платежный баланс. Торговый и платежный дефициты ожидались рекордно высоким, а приток инвестиций – наоборот, низким, и трейдеры начали продавать доллар еще за два-три дня до выхода показателей. Данные по торговле и притоку инвестиций совпали с ожиданиями, и по результатам этих двух показателей в течении 3 дней доллар упал на 250 пунктов (при 1 стандартном лоте прибыль трейдера могла составить $2500). Но вот данные по платежному балансу не совпали с плохими ожиданиями и удивили рынок хорошими цифрами. В течении 4 часов доллар резко вырос на 200 пунктов, практически полностью восстанавливаясь после 4-дневного падения.

Пример ярко описывает ситуации, когда ожидания движут ценой еще до выхода новостей, и как реагирует рынок на расхождение ожиданий и реальных данных. Одной их важных характеристик влияния фундаментальных факторов на курс является длительность влияния. В зависимости от этого фундаментальные факторы делятся на 4 стандартные группы: долгосрочные, среднесрочные, краткосрочные и внутридневные.

Долгосрочные факторы определяют поведение валют на больших периодах времени, исчисляемых обычно месяцами. Они формируют недельные тренды, в которых цена валюты может пройти тысячепунктовые расстояния. Именно на долгосрочные факторы обращают внимание крупные инвестиционные организации и хедж-фонды при совершении своих сделок. Среди этих причин главной, обычно, выступает цикличность экономики или присутствие серъезных проблем. В первом случае все просто – цикл спада характеризуется падением курса валют, тогда как фаза роста предполагает рост курса. Второй случай предполагает наличие доминирующего фактора, который определяет долгосрочное желание трейдеров и инвесторов купить или продать валюту. Ярким примером тому может служить проблема США с растущим дефицитом торгового баланса. Вот уже 3 года как доллар падает по этой причине.

Среднесрочные факторы могут иметь влияние на рынок длительностью от одной недели до месяца. Обычно, главным среди таких факторов является денежно-кредитная политика центробанков. Трейдеры оценивают каждый макропоказатель с точки зрения его влияния на монетарную политику в стране. Если факты говорят за понижение ставки на будущих заседаниях центальных банков, валюту будут продавать, и наоборот. К примеру, после выступления главы банка Канады 24 ноября 2004 года, на котором он намекнул на то, что процентная ставка не будет пока что подниматься, а останется на прежнем уровне, рынок на протяжении месяца (до 22 декабря) продавал канадский доллар. В результате чего он опустился на 700 пунктов против американского тезки. При стандартной операции сделка принесла бы прибыль около $6000. Период действия краткосрочных факторов проявляется в течение нескольких дней – недели. Обычно, влияние на курс валют имеют ожидания публикации того или иного показателя (из 1-й группы важности) или ожидания какого-либо серьезного события (заседание центробанка, выступление чиновника и т.д.). А внутридневные факторы влияют на торговлю на протяжении одного дня. Это ежедневные новости, макропоказатели (из всех групп важности) и другие события. В принципе, краткосрочный анализ и внутридневной довольно тесно связаны между собой (первый и второй примеры как раз это демонстрируют).

Большинство трейдеров специализируются на кратксрочных и внутридневных факторах. На долгосрочных факторах торгуют только крупные спекулянты с долгосрочными вложениями на большие суммы. Стоит сказать, что фундаментальный анализ не ограничивается только макроэкономическими показателями. Эта область намного шире и интереснее. Современный фундаментальный анализ широко охватывает теорию ожиданий, межрыночный анализ, психологию биржевой толпы.

|

||||

|

Последнее изменение этой страницы: 2016-07-11; просмотров: 203; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.136.95 (0.009 с.) |