Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Различают номинальную и реальную ставки ссудного процента.Содержание книги

Поиск на нашем сайте

В условиях совершенной конкуренции существует тенденция к установлению единой ставки ссудного процента. Однако реальная конкуренция далека от совершенной. Поэтому даже в развитой рыночной экономике существует широкий диапазон ставок. Величина ставки процента зависит от: степени риска; срочности (краткосрочные, среднесрочный и долгосрочные); размера ссуды; системы налогообложения (наличие или отсутствие льгот для определенных категорий займов); структуры рынка капитала и т.д. Инвестирование – процесс вложения средств в увеличение капитальных благ Цель инвестирования: максимизация прибыли, обеспечение оптимального объема капитала. Решая вопрос об инвестировании фирма сравнивает затраты на инвестирование с прибылью, полученной в результате инвестирования. Период окупаемости – это период времени, который требуется для того, чтобы суммарные ожидаемые денежные доходы от реализации инвестиций сравнялись с первоначальной суммой инвестиций.

ДОЛГОСРОЧНОЕ:

«Землей» в экономической теории называют все естественные ресурсы (плодородную почву, запасы пресной воды, месторождения ископаемых). Здесь под «землей» подразумеваем только поверхность почвы, которую можно использовать либо для земледелия, либо для строительства зданий и сооружений.

Фиксированный характер предложения земли означает, что кривая предложения абсолютно неэластична. Это означает, что предложение земли не может быть увеличено даже в условиях значительного роста цен на землю.

Кривая с/х спроса на землю Dсх будет иметь отрицательный наклон. Это связано с тем, что по мере вовлечения земли в хозяйственный оборот мы должны будем переходить от лучших по плодородию земель к средним и даже худшим Кривая нес/х спроса Dнесх также имеет отрицательный наклон, так как связана главным образом с местоположением, и здесь также есть свои ограничения, так как приходится использовать земли не только в центре города, но и на окраинах Совокупный спрос D на землю определяется путем сложения по горизонтали кривых сельскохозяйственного и несельскохозяйственного спроса.

Если все земли имеют одинаковое качество, одинаково производительны, то пата за их использование называется – абсолютная рента. Абсолютная рента уплачивается со всех участков земли независимо от плодородия и местоположения. Предложение земли абсолютно неэластично, поэтому кривая S параллельна оси ординат. Кривая спроса D0 будет иметь отрицательный наклон вследствие действия закона уменьшающегося плодородия. Площадь Q*E0R0 представляет собой совокупную ренту за всю используемую в данном обществе землю. В случае падения спроса (на пшеницу) ежемесячная земельная рента за акр земли уменьшится до R2 и абсолютная рента сократится до 0Q*E2R2 и наоборот. В действительности земля различается («дифференцируется») и по плодородию, и по положению.

Дифференциальная рента II предполагает различную производительность последовательных затрат капитала на одном и том же участке земли. Она создается в процессе интенсификации сельскохозяйственного производства. В этом случае издержки определяются предельной затратой капитала Цена на землю определяется путем капитализации ренты. Цена земли: представляет собой дисконтированную стоимость будущей земельной ренты:

Сущность денег проявляется через их функции: средство обращения (при совершении сделок), мера стоимости (при измерении цены товара), средство сохранения ценности (сбережения) и средство платежа (при выплате займов или трансфертов). Происхождение: Функции денег в разное время в разных странах выполняли различные товары, например, пушнина, соль, скот, золото, ракушки. Это были товарные деньги – они обладали высокой внутренней стоимостью но в процессе эволюции товарные деньги были вытеснены символическими деньгами, обладающими невысокой внутренней стоимостью. Чтобы быть символическими деньгами, бумажные деньги и разменные монеты, должны быть узаконены государством и утверждены в качестве законного средства платежа, то есть быть декретными деньгами. Кроме декретных денег к символическим деньгам относят также кредитные деньги – долговые обязательства частного экономического агента, выступающего в форме векселя, чека или банкноты. Деньги это один из активов (финансовые – деньги и ценные бумаги; нефинансовые). Ликвидность – это свойство актива трансформироваться в наличные деньги, поэтому деньги абсолютно ликвидны Денежные агрегаты используются для подсчета величины предложения денег (денежной массы, обращающейся в экономике) М 1:наличные деньги (банкноты и монеты), средства на текущих счетах (чековые депозиты или депозиты до востребования) и дорожные чеки.

М 2: М 1+ средства на нечековых сберегательных счетах и мелкие (до 100 тыс. долл.) срочные вклады. М 3: М 2+ крупные (свыше 100 тыс. долл.) срочные вклады и депозитные сертификаты.

L: М 3+ краткосрочные государственные ценные бумаги (в основном казначейские векселя).

В некоторых странах (Россия, Великобритания) выделяют денежный агрегат М 0, включающий наличные деньги (банкноты и монеты). Ликвидность денежных агрегатов по мере укрупнения от М 1до L уменьшается. Доходность же наоборот, растет от М 1до L. Спрос на деньги: 1)Функция денег как средства обращения обуславливает трансакционный спрос (спрос на деньги со стороны сделок) – деньги нужны экономическим агентам для покупки товаров и услуг. MV=PY (M – количество денег в обращении; V – скорость обращения денег (сколько этапов проходит денежная единица), P – уровень цен, Y – реальный ВВП

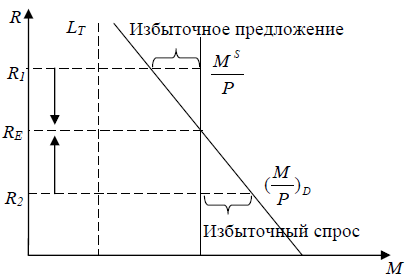

Функция трансакционного спроса (LT), где k-коэффициент чувствительности спроса на деньги к доходу 2) Спрос на деньги из мотива предосторожности – обусловлен желанием людей хранить дополнит. суммы для совершения незапланированных покупок; прямо пропорционален Y; включается в трансакционный спрос. 3) Спекулятивный спрос на деньги обусловлен функцией денег как средства сохранения ценности. Это спрос на деньги со стороны активов. Он зависит не от дохода, а от величины процентной ставки.

Функция спекулятивного спроса(LA), где h - коэффициент чувствительности спроса на деньги к ставке % 4) Общий спрос на деньги = спекулятивный + трансакционный

Спрос на деньги сдвигается при изменении Y: при повышении – вправо, при понижении – влево.

Современная банковская система двухуровневая: первый уровень – это Центральный банк (ЦБ) страны, второй уровень – коммерческие банки (КБ). ЦБ – главный банк страны. Функции ЦБ: эмиссионный денежный центр страны; банкир правительства; межбанковский расчетный центр; хранит золотовалютные резервы страны; хранит обязательные резервы КБ; определяет и проводит кредитно-денежную (монетарную) политику. КБ - частные организации, целью деятельности которых является получение прибыли. Функции КБ: хранят финансовые активы, выдают кредиты и создают безналичные деньги. КБ выполняют два основных вида операций: пассивные (направлены на привлечение денежных средств, в основном в виде вкладов) и активные (направлены на получение дохода, в основном - кредитование). Разница между % по активным операциям и % по пассивным операциям называется банковская прибыль (маржа). Сумма денег, которую коммерческий банк хранит в ЦБ в виде беспроцентных вкладов, представляет его фактические резервы (RФ). Все резервы сверх обязательных называются избыточные. RФ = ROБ + RИЗБ. ЦБ устанавливает норму обязательных резервов (rr) в процентах к сумме депозитов (D) до востребования. RОБ=rr*D – сумма денег, которую КБ хранит в ЦБ в любой момент времени. Кредитные возможности банка (К) = RИЗБ=D – RИЗБ = D-rr*D = D (1-rr) Денежная масса, обращающаяся в экономике, составляет предложение денег. ЦБ контролирует предложение денег в экономике, создают же деньги КБ. Для подсчета величины предложения денег используют денежные агрегаты: М1: наличные деньги (банкноты и монеты), средства на текущих счетах (чековые депозиты или депозиты до востребования) и дорожные чеки. М2: М1+ средства на нечековых сберегательных счетах и мелкие (до 100 тыс. долл.) срочные вклады. М3: М2 + крупные (свыше 100 тыс. долл.) срочные вклады и депозитные сертификаты. L: М3 + краткосрочные государственные ценные бумаги (в основном казначейские векселя).

Процесс создания денег коммерческими банками называется депозитным расширением, обратный процесс - депозитное сжатие. В процессе создания денег встречается понятие банковский мультипликатор показывает общую сумму депозитов, которую может создать банковская система из каждого рубля первоначального депозита (кредита).

Предложение денег в экономике (M). Денежный мультипликатор показывает, на сколько денежных единиц изменится денежная масса при изменении денежной базы на 1 денежную единицу.

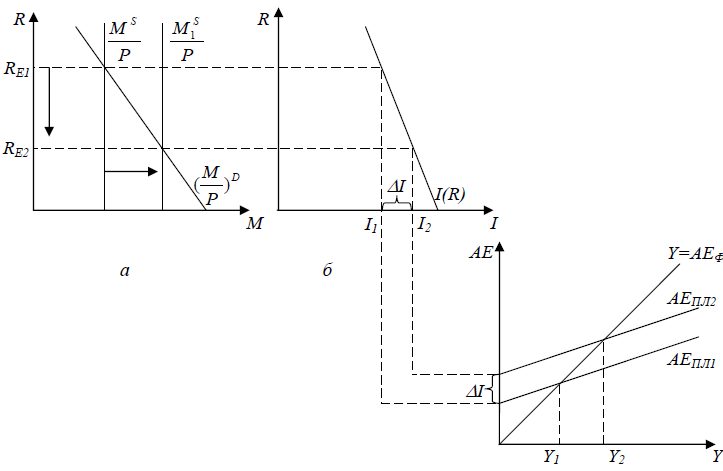

Монетарная (кредитно-денежная) политика – это меры, предпринимаемые ЦБ для воздействия на денежный рынок с целью стабилизации экономики (для сглаживания циклических колебаний). Цель - обеспечение полной занятости ресурсов при стабильном уровне цен и равновесии платежного баланса. Инструменты: 1. изменение нормы резервирования (если ЦБ повышает ному обязательных резервов, то значение банковского (денежного) мультипликатора снижается, и кредитные возможности банков так-же снижаются, следовательно, денежная масса сокращается, и наоборот). 2. изменение учетной ставки процента (при увеличения учетной ставки % коммерческие банки берут меньше кредитов в ЦБ, их избыточные резервы сокращаются, кредитные возможности сокращаются – денежная масса сокращается, и наоборот)

Различают стимулирующую и сдерживающую МП. 1) Стимулирующая (политика дешевых денег) (для преодоления экономического спада) направлена на увеличение денежной массы, рост совокупного спроса и увеличение совокупного выпуска в экономике. Ее инструментами являются: • снижение нормы резервных требований

• покупка государственных ценных бумаг на открытом рынке

• повышение нормы резервных требований • повышение учетной ставки процента • продажа центральным банком государственных ценных бумаг.

|

||||

|

Последнее изменение этой страницы: 2016-06-24; просмотров: 560; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.141.29.165 (0.009 с.) |

Номинальная ставка( rн ) показывает, насколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита. Реальная ставка( rp ) – это ставка процента, скорректированная на инфляцию, т.е. выраженная в денежных единицах постоянной покупательской способности. Именно реальная ставка определяет принятие решений о целесообразности (или нецелесообразности) инвестиций (i - уровень инфляции).

Номинальная ставка( rн ) показывает, насколько сумма, которую заемщик возвращает кредитору, превышает величину полученного кредита. Реальная ставка( rp ) – это ставка процента, скорректированная на инфляцию, т.е. выраженная в денежных единицах постоянной покупательской способности. Именно реальная ставка определяет принятие решений о целесообразности (или нецелесообразности) инвестиций (i - уровень инфляции). КРАТКОСРОЧНОЕ: Предельная норма окупаемости инвестиций (mrI) -прирост чистого дохода, полученный с инвестирования одной денежной единицы, выраженный в процентах. (MRI – предельный доход с инвестиций, MСI – предельные издержки инвестиций). mrI > r фирма получает дополнительную прибыль в результате инвестирования. Чистая предельная окупаемость инвестиций (nrI) = mrI – r. До тех пор пока nrI > 0 инвестиции в производство будут выгодны. Фирма максимизирует прибыль: mrI = i. Фирма предъявляет спрос на рынке денежного капитала, если она может получить от инвестиций предельную норму окупаемости больше ставки процента. Оптимальный V пр-ва достигается при MR=MC

КРАТКОСРОЧНОЕ: Предельная норма окупаемости инвестиций (mrI) -прирост чистого дохода, полученный с инвестирования одной денежной единицы, выраженный в процентах. (MRI – предельный доход с инвестиций, MСI – предельные издержки инвестиций). mrI > r фирма получает дополнительную прибыль в результате инвестирования. Чистая предельная окупаемость инвестиций (nrI) = mrI – r. До тех пор пока nrI > 0 инвестиции в производство будут выгодны. Фирма максимизирует прибыль: mrI = i. Фирма предъявляет спрос на рынке денежного капитала, если она может получить от инвестиций предельную норму окупаемости больше ставки процента. Оптимальный V пр-ва достигается при MR=MC Долгосрочные инвестиции окупаются за ряд лет. Для подсчёта выгодности фирма должна сопоставить стоимость покупки оборудования с ожидаемыми доходами, которые она получит за время службы этого оборудования. Фирма будет получать неравномерные доходы ежегодно в течение срока службы используемого оборудования. Для определения сегодняшней стоимости ожидаемых в будущем доходов определяют дисконтированную стоимость (NPV). Условие принятия положительного решения по инвестированию: NPV>0.Величина NPV зависит от нормы процента. Чем она выше, тем NPV ниже, и наоборот. Поэтому спрос на инвестиции фирм находится в обратной зависимости от нормы процента. Влияние нормы процента на NPV при прочих равных условиях тем сильней, чем более продолжителен период предполагаемых инвестиций. Поэтому повышение процентных ставок ведет не только к сокращению абсолютной суммы спроса на инвестиции, но и сокращению длительности реализуемых проектов.

Долгосрочные инвестиции окупаются за ряд лет. Для подсчёта выгодности фирма должна сопоставить стоимость покупки оборудования с ожидаемыми доходами, которые она получит за время службы этого оборудования. Фирма будет получать неравномерные доходы ежегодно в течение срока службы используемого оборудования. Для определения сегодняшней стоимости ожидаемых в будущем доходов определяют дисконтированную стоимость (NPV). Условие принятия положительного решения по инвестированию: NPV>0.Величина NPV зависит от нормы процента. Чем она выше, тем NPV ниже, и наоборот. Поэтому спрос на инвестиции фирм находится в обратной зависимости от нормы процента. Влияние нормы процента на NPV при прочих равных условиях тем сильней, чем более продолжителен период предполагаемых инвестиций. Поэтому повышение процентных ставок ведет не только к сокращению абсолютной суммы спроса на инвестиции, но и сокращению длительности реализуемых проектов.  Особенностью земли как экономического ресурса является ее ограниченность. В отличие от капитала земля неподвижна. Факторами, влияющими на предложение земли, являются плодородие и положение. Под ограниченностью земли понимаем землю определенного качества, расположенную в определенном месте.

Особенностью земли как экономического ресурса является ее ограниченность. В отличие от капитала земля неподвижна. Факторами, влияющими на предложение земли, являются плодородие и положение. Под ограниченностью земли понимаем землю определенного качества, расположенную в определенном месте.

Спрос на землю неоднороден. Он включает два элемента – сельскохозяйственный и несельскохозяйственный спрос

Спрос на землю неоднороден. Он включает два элемента – сельскохозяйственный и несельскохозяйственный спрос Экономическая рента – это плата за ресурс, предложение которого строго ограничено. Земельная рента - частный случай экономической ренты, это плата за использование земли и других природных ресурсов, предложение которых строго ограничено

Экономическая рента – это плата за ресурс, предложение которого строго ограничено. Земельная рента - частный случай экономической ренты, это плата за использование земли и других природных ресурсов, предложение которых строго ограничено Дифференциальная рента I связана с различным плодородием земельных участков и их эффективностью.

Дифференциальная рента I связана с различным плодородием земельных участков и их эффективностью. , где R – годовая рента, i – рыночная ставка ссудного процента.

, где R – годовая рента, i – рыночная ставка ссудного процента. Md=

Md=  – номинальный спрос на деньги (спрос на количество денежные единиц)

– номинальный спрос на деньги (спрос на количество денежные единиц) – реальный спрос на деньги

– реальный спрос на деньги Портфель активов у Кейнса состоит из наличных денег и облигаций. Решающую роль при формировании портфеля активов у кейнса играют ожидания субъектов по поводу будущей динамики % ставки. Чем выше % ставка R, тем дешевле облигация, т.к. если ставка высокая, людям нет смысла работать с облигациями, а выгоднее работать с вкладами. Если % ставка высока исубъекты ожидают её понижения, есть смысл покупать облигации и меньшую часть хранить в наличности (чтобы получать потом курсовой выигрыш). Если % ставка низкая и субъекты ждут её повышения, то большая часть денег будет храниться в виде наличных денег

Портфель активов у Кейнса состоит из наличных денег и облигаций. Решающую роль при формировании портфеля активов у кейнса играют ожидания субъектов по поводу будущей динамики % ставки. Чем выше % ставка R, тем дешевле облигация, т.к. если ставка высокая, людям нет смысла работать с облигациями, а выгоднее работать с вкладами. Если % ставка высока исубъекты ожидают её понижения, есть смысл покупать облигации и меньшую часть хранить в наличности (чтобы получать потом курсовой выигрыш). Если % ставка низкая и субъекты ждут её повышения, то большая часть денег будет храниться в виде наличных денег

Ликвидность денежных агрегатов по мере укрупнения от М1 до L уменьшается. Доходность же наоборот, растет от М1 до L.

Ликвидность денежных агрегатов по мере укрупнения от М1 до L уменьшается. Доходность же наоборот, растет от М1 до L.

ЦБ не может воздействовать на все предложение денег, включающее наличные деньги и депозиты, он может контролировать массу наличных денег (С), так как сам выпускает их в обращение и размер обязательных резервов коммерческих банков (R), то есть может контролировать денежную базу, или деньги повышенной мощности (H) H=C+R

ЦБ не может воздействовать на все предложение денег, включающее наличные деньги и депозиты, он может контролировать массу наличных денег (С), так как сам выпускает их в обращение и размер обязательных резервов коммерческих банков (R), то есть может контролировать денежную базу, или деньги повышенной мощности (H) H=C+R Cr – коэффициент депонирования – соотношение, в котором население готово хранить деньги в наличной и безналичной форме

Cr – коэффициент депонирования – соотношение, в котором население готово хранить деньги в наличной и безналичной форме Номинальное предложение денег (MS) в экономике контролирует ЦБ, его величина не зависит от ставки процента. С учетом уровня цен в экономике рассматр реальное предложение денег MS/Р, которое зависит от величины номинального предложения денег и уровня цен в экономике. Рост реального предложения – сдвиг MS/Р вправо и наоборот.

Номинальное предложение денег (MS) в экономике контролирует ЦБ, его величина не зависит от ставки процента. С учетом уровня цен в экономике рассматр реальное предложение денег MS/Р, которое зависит от величины номинального предложения денег и уровня цен в экономике. Рост реального предложения – сдвиг MS/Р вправо и наоборот. Денежный рынок находится в равновесии, если величина реального общего спроса на деньги

Денежный рынок находится в равновесии, если величина реального общего спроса на деньги  (количество денег, которое желают иметь все макроэкономические агенты при данном уровне цен в экономике) совпадает с величиной реального предложения денег

(количество денег, которое желают иметь все макроэкономические агенты при данном уровне цен в экономике) совпадает с величиной реального предложения денег  (реальной покупательной способностью номинального предложения денег MS)

(реальной покупательной способностью номинального предложения денег MS) 3. операции на открытом рынке (если ЦБ покупает государственные ценные бумаги у населения и коммерческих банков, то резервы банков растут, увеличиваются кредитные возможности банков и денежная масса растёт, и наоборот)

3. операции на открытом рынке (если ЦБ покупает государственные ценные бумаги у населения и коммерческих банков, то резервы банков растут, увеличиваются кредитные возможности банков и денежная масса растёт, и наоборот) • снижение учетной ставки процента

• снижение учетной ставки процента 2) Сдерживающая (политика дорогих денег) (обратный график) направлена на сокращение денежной массы, снижение совокупного спроса и уменьшение совокупного выпуска в экономике. Ее инструментами являются:

2) Сдерживающая (политика дорогих денег) (обратный график) направлена на сокращение денежной массы, снижение совокупного спроса и уменьшение совокупного выпуска в экономике. Ее инструментами являются: