Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Индекс нового максимума и нового минимума дает свои лучшие сигналы, когда он расходится с ценами. Этот график показывает, что произошло перед мини-крахом 1989 года и как началось восстановление.Содержание книги

Поиск на нашем сайте

Рынок достиг нового максимума в августе (А), который сопровождался новым пиком NH-NL, что указывало на то, что рынок поднимется еще выше. Подъем сентября (В) сопровождался дивергенцией "медведей", дававшим сигнал к продаже. Рынок добился нового максимума в октябре (С), но NH-NL дал менее высокий пик, повторив сигнал к продаже. NH-NL стал отрицательным за один день до краха, решительно подтвердив сигнал продавать. За минимум октября (D) последовал рефлекторный подъем («конвульсии дохлой кошки») и цены дважды повторили октябрьский минимум. В обоих случаях NH-NL давал менее глубокие спады, чем в октябре. Эти дивергенции "быков" давали сигнал к покупке и новый восходящий тренд действительно начался. 2. Если NH-NL дает менее глубокий минимум, когда рынок падает до нового дна, создается дивергенция "быков". Это говорит о том, что руководство "медведей" сокращается, хотя рынок и пошел вниз. Если последний минимум NH-NL около -100, то это значит, что руководство "медведей" исчерпало себя и близок крупный разворот рынка. Если минимум NH-NL много ниже, чем -100, значит руководство "медведей" сохранило достаточно сил и нисходящий тренд может притормозить, но вспять не пойти. Помните, что дивергенция "быков" на дне рынка ценных бумаг обычно формируется быстрее, чем дивергенция "медведей" на вершине рынка. Покупайте быстро и, продавайте медленно. Наклон NH-NL в каждый день определяется ходом его столбиков за последние несколько дней. Если рынок растет и NH-NL повышается, то это подтверждает восходящий тренд. Если NH-NL падает вместе с рынком, то это подтверждает нисходящий тренд. 3. Подъем NH-NL говорит о том, что держать позицию или добавлять к ней безопасно. Если NH-NL падает, когда рынок в целом остается ровным или поднимается, значит пора извлекать прибыль по краткосрочным открытым позициям. Если NH-NL падает, это говорит о силе руководства "медведей" и о том, что держать открытые позиции на продажу и добавлять к ним безопасно. Если рынок продолжает падать, а NH-NL растет, то нисходящий тренд под вопросом, пора закрывать позиции на продажу. 4. Если NH-NL поднимается при ровном дне на рынке, загорается сигнал для "быков", приглашающий к покупке. Это говорит о том, что офицеры движутся к вершине, а солдаты пока отсиживаются в своих окопах. Когда NH-NL падает, а рынок в этот день не двигается, то это дает сигнал для продажи. Это говорит о том, что офицеры дезертируют, а солдаты все еще удерживают свои позиции. Солдаты не дураки, если офицеры сбежали, они не будут продолжать сражаться. Положение NH-NL относительно средней линии показывает, кто, "быки" или "медведи", у власти. Если NH-NL выше средней линии, значит большее число лидеров рынка ближе к "быкам", чем к "медведям". Выгоднее покупать и пытаться играть на повышение. Когда NH-NL ниже средней линии, это значит, что руководство "медведей" сильнее и разумнее играть на понижение. Во время рынка "быков" NH-NL может месяцами оставаться над средней линией, а во время рынка "медведей" месяцами оставаться под ней. 5. Если NH-NL несколько месяцев остается под средней линией, а потом поднимается над ней, то вероятно, что начинается время "быков". Значит, нужно искать возможности для покупки, используя осцилляторы для выбора точного момента. Если NH-NL был положительным несколько месяцев, а затем упал ниже нуля, значит вероятно начало рынка "медведей". Пришло время искать возможности для продажи, выбирая момент при помощи осцилляторов. Еще о NH-NL Раньше аналитики использовали сглаженный NH-NL (Smoothed NH-NL), полученный при помощи 10 или 30-дневного МА. Когда 10-дневное МА от NH-NL поднимается выше 30-дневного МА, то подается сигнал к покупке. Когда 10-дневное МА падает ниже 30-дневного МА, то это сигнал к продаже. Просто NH-NL дает более ясные сигналы, но если вы все же хотите сгладить NH-NL, то лучше использовать ЕМА. Число нового максимума и нового минимума ежедневно сообщается Нью-Йоркской фондовой биржей. Американской фондовой биржей. Биржей Овер Каунтер и Лондонской фондовой биржей. Большинство зарубежных фондовых бирж не дают таких данных, но оснащенный компьютером аналитик легко построит NH-NL для любого рынка. Игроки, использующие NH-NL вне США, получают преимущество перед теми конкурентами, у которых нет таких данных. Вам нужно получить файл дневных данных для каждой акции на бирже и обновлять его ежедневно. Запрограммируйте ваш компьютер на просмотр всей базы данных и поиск тех акций, которые достигли абсолютного максимума или минимума за последние 52 недели. NH-NL не работает там, где доминирует незначительное число акций. Например, на Миланской фондовой бирже в Италии зарегистрированы сотни акций, но только две из них, FIAT и General Motors, отвечают за 70 процентов оборота. Эти гиганты подавляют весь остальной рынок. 6.2. Индикатор игрока и другие индикаторы рынка ценных бумаг Индикатор игрока (Trader Index) - TRIN является ведущим индикатором рынка ценных бумаг. Он показывает, когда основные подъемы и спады созрели для обращения вспять, измеряя степень оптимизма доминирующей на рынке группы. Излишний оптимизм связан с вершинами рынка, а излишний пессимизм с его дном. TRIN измеряет отношение числа растущих акций к падающим и соотносит его с отношением растущего объема к падающему. Этот индикатор распространялся Ричардом Армсом и включен в большинство справочных систем. Любой брокер, у которого на столе установлен терминал, может получить последний TRIN нажатием нескольких клавиш. В конце каждого дня торгов легко вычислить TRIN от руки или на компьютере. С течением времени возникали различные модификации TRIN: индекс листинговых акций, индекс арбитража, индекс возвратности дивидендов и так далее. Первоначальная интерпретация TRIN изменилась, но сам TRIN по прежнему остается одним из лучших рыночных индикаторов. Он помогает выбрать момент для игры как с акциями, так и с фьючерсами и опционами по индексам рынка ценных бумаг. Как построить TRIN Для того, чтобы построить индекс игрока, нужно четыре вида данных: число растущих и падающих акций и объем обеих групп. После каждого дня торгов эти данные объявляются Нью-йоркской фондовой биржей и некоторыми другими биржами.

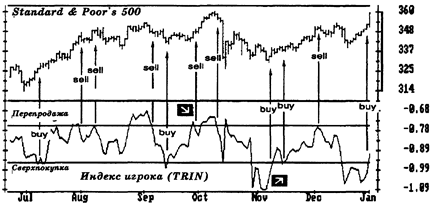

TRIN сравнивает отношение частного от числа растущих и падающих акций, и частное от объемов растущих и падающих акций (рис. 44). Если 1000 акций растет с объемом в 100 миллионов акций и 1000 акций падает с объемом 100 миллионов акций, то TRIN равен 1. Если 1500 акций растет с объемом 150 миллионов акций и 500 акций падает с объемом 50 миллионов акций, то TRIN остается равным 1. S&P 500

Рис. 44. Расчет индекса игрока (TRIN) TRIN отслеживает отношение числа растущих акций к числу падающих и сравнивает его с отношением растущего и падающего объемов. Он работает лучше, если его сгладить экспоненциальным показателем среднего движения, например, 13-дневным ЕМА. TRIN падает, когда объем растущих акций непропорционально велик по сравнению с их числом. TRIN растет, когда объем падающих акций непропорционально велик по сравнению с их числом. Объем растущих акций часто становится непропорционален их числу во время подъема. Если отношение числа растущих акций к падающим равно 2:1, а отношение растущих объемов к падающим равно 4:1, то TRIN равен 0,50 (2/1: 4/1). Низкий TRIN показывает, что "быки" излишне оптимистичны, подъем чрезмерен и рынок приближается к вершине. Объем падающих акций часто становится непропорционален их числу во время спада. Если отношение числа растущих акций к падающим равно 1:2, а отношение растущих объемов к падающим равно 1:4, то TRIN равен 2,00 (1/2: 1/4). Высокий TRIN показывает, что "медведи" излишне оптимистичны, спад чрезмерен и рынок приближается ко дну. TRIN может резко меняться ото дня ко дню. TRIN дает лучшие результаты, если его сгладить через показатель среднего движения. Вы можете использовать 13-дневное ЕМА от дневных значений TRIN (см. главу 4.2). Оно устранит шум дневных колебаний и покажет истинный тренд индикатора. Далее в этой главе термин TRIN используется как сокращение от 13-дневного ЕМА от дневного TRIN. Нарисуйте TRIN с вертикальной осью, направленной вниз. Низкие значения вверху покажут пики рынка, а высокие значения внизу - его спады. Две горизонтальные справочные линии покажут уровни сверхпокупки и перепродажи. Когда TRIN поднимается выше верхней справочной линии, он указывает на сверхпокупку на рынке и на то, что вероятно приближение вершины. Когда TRIN опускается ниже нижней справочной линии, он указывает на перепродажу и на то, что вероятно приближение к рыночному дну. Уровень справочных линий зависит от того, идет ли рынок "быков" или "медведей", или тянется коридор цен. Линия сверхпокупки обычно проводится на уровне от 0,65 до 0,70 при рынке "быков" и на уровне 0,70 или 0,75 при рынке "медведей". Линия перепродажи проводится на уровне 0,90 или 0,95 при рынке "быков" и на уровне 1,00 или 1,10 при рынке "медведей". Зато время, пока вы читаете эту книгу, уровни могут измениться. Используйте приведенные значения только как стартовую точку для вашего собственного исследования. Лучше всего определить уровень справочных линий путем сравнения графика индекса, такого, как S&P 500, и графика TRIN за последние шесть месяцев. Определите все важные максимумы и минимумы на S&P 500 и проведите две справочные линии так, чтобы они отсекали соответствующие минимумы и максимумы TRIN. Когда TRIN вновь войдет в эти экстремальные зоны, вы будете знать, что рынок входит в зону разворота. Корректируйте линии сверхпокупки и перепродажи каждые три месяца. Психология толпы У рынка ценных бумаг маниакально-депрессивный психоз, он бросается от мании возбуждения в глубину депрессии. Настроение маниакально-депрессивного пациента меняется циклически. Когда он достигает дна депрессии, его настроение начинает улучшаться. Когда он достигает пика своей мании, он начинает успокаиваться. Игроки могут использовать TRIN для диагностики маниакальных и депрессивных состояний рынка и делать ставку на обратное движение (рис. 45).

Рис. 45. Индекс игрока (TRIN) Когда объем растущих акций становится слишком велик для их числа, это указывает на энтузиазм "быков" и TRIN дает сверхпокупку. Он сначала подскакивает, а затем дает сигнал к продаже, когда покидает область сверхпокупки. Когда объем падающих акций становится слишком велик для их числа, TRIN дает перепродажу. Он дает сигнал к покупке, когда покидает область перепродажи. TRIN дает самые сильные сигналы к покупке и продаже, когда его рисунок расходится с поведением индекса S&P 500. В октябре рынок вырос выше, чем в сентябре, а максимум TRIN оказался ниже и дал сильный сигнал к продаже. После падения цен в октябре, рынок вновь достиг того же минимума в ноябре, но минимум TRIN был много мельче и говорил о том, что и у "медведей" кончилось дыхание. Эта дивергенция "быков" давала сильный сигнал покупать. На правом краю графика рынок силен, но TRIN вовсе не близок к области сверхпокупки: удерживайте позиции игры на повышение. Толпа эмоциональна и ориентирована на короткие промежутки времени. Тренды часто длятся дольше, чем вы ожидаете, потому что толпа действует, подчиняясь чувствам, а не поступает разумно. Тренды обращаются вспять тогда, когда массы торговцев устают от процесса. TRIN показывает, когда они выдыхаются. Когда "быки" становятся слишком жадными, они покупают так много акций, что объем растущих акций становится непропорциональным их количеству. Если TRIN поднимается выше верхней справочной линии, это говорит о том, что оптимизм поднялся до уровня, обычно связанного с вершинами. Когда "медведи" сбрасывают акции во время спаде., тогда объем падающих акций становится непропорциональным их количеству. Если TRIN падает ниже нижней справочной линии, это указывает на то, что "медведи" перестарались и близок поворот вверх. Изменения TRIN похожи на происходящее на остановке пригородного поезда. Утром переполнена платформа отправления, а вечером толпа заполняет платформу прибытия. Наибольшая толпа показывает пик тренда: или в город, или назад домой. Вы можете определить изменение направления движения, следя за числом пассажиров на платформах. Это и делает TRIN на рынке ценных бумаг. TRIN показывает часы пик восходящих и нисходящих трендов. Он указывает на экстремизм "быков" на вершине рынка и на экстремизм "медведей" на его дне. TRIN отражает изменения настроения рыночной толпы. Профессионалы пользуются этими сведениями, потому что тяготеют играть против экстремизма и ставят на возврат к норме. Правила игры TRIN рисуется с максимумом внизу. Высокие значения отражают дно, а низкие показывают на вершину рынка. На нейтральном рынке TRIN колеблется между 0,75 и 0,85. Он меньше 1, поскольку в норме объем растущих акций больше, чем объем падающих. Люди обычно ближе к "быкам", чем к "медведям". Пользоваться TRIN механически нельзя. При разных рыночных условиях одни и те же значения имеют разный смысл. Значения сверхпокупки и перепродажи ниже при рынке "медведей" и выше при рынке "быков". Например, значение TRIN 0,60 говорит о большой силе "быков" на ранних стадиях их рынка. Оно говорит вам о том, что нужно использовать все возможности удвоить открытые позиции. То же самое значение во время подъема цен на рынке "медведей" говорит о прекрасной возможности продавать. Вот почему нужно корректировать уровни перепродажи и сверхпокупки каждые три месяца. 1. Покупайте, когда TRIN вышел из области перепродажи. Когда он поднимается над нижней справочной линией, это показывает на то, что у "медведей** кончился запал. Покупать в это время - все равно, что ставить на изменение направления перевозок после часа пик. 2. Продавайте, когда TRIN вышел из области сверхпокупки. Когда он опускается ниже верхней справочной линии, это показывает на то, что у "быков" сбилось дыхание. Продавать в это время безопаснее, чем пытаться дождаться точного максимума. 3. TRIN работает лучше, если пользоваться им вместе с индексом нового максимума и нового минимума (см. главу 6.1). Если TRIN показывает перепродажу и NH-NL в новом минимуме, то это признак силы руководства "медведей" и продолжение спада вероятно. Если TRIN в перепродаже, а NH-NL дает дивергенцию "быков", то вероятно, что это важное дно. Комбинированный сигнал от TRIN и NH-NL позволяет закупить больше позиции. 4. Если TRIN показывает сверхпокупку и NH-NL в новом максимуме, то это говорит о силе руководства подъема и о вероятности продолжения подъема. Если TRIN в перепродаже и NH-NL образует дивергенцию "медведей", то это часто соответствуют важной вершине рынка. В таком случае вы можете продать больше. TRIN дает самый сильный сигнал о покупке или продаже, когда расходится с ценами. 5. Когда рынок выходит на новую высоту, а TRIN дает меньший максимум, чем в прошлый раз, то это показывает, что "быки" слабеют. Если "быки" не могут покупать так же много акций, как раньше, то у роста проблемы. Расхождение "медведей" между ценами рынка и TRIN дает сильный сигнал к продаже. 6. Когда рынок ценных бумаг падает до нового минимума, а TRIN застывает в менее глубоком минимуме» чем при предыдущем спаде, это говорит о том, что у "медведей" меньше акций для продажи. Когда "медведи" теряют силы, рынок готов к подъему. Дивергенция "быков" между ценами рынка и TRIN дает сильный сигнал к покупке. Еще о TRIN Нью-Йоркская фондовая биржа объявляет данные о растущих и падающих акциях и их объеме в ходе каждой торговой сессии. Внутридневный TRIN может быть использован теми, кто играет на быстрых колебаниях цен. TRIN можно использовать на любой бирже, сообщающей число растущих и падающих акций и их объем. Если зарубежная биржа начинает сообщать эти данные, то преимущество перед конкурентами получат те, кто начнет использовать их первым. Подъем/падение Линия подъема/падения (Advance/Decline), линия A/D, отражает участие масс в подъемах и падениях цен. Если новые максимумы и минимумы - это офицеры, а индекс Доу-Джонса - генерал на рынке, то линия A/D показывает, следуют ли солдаты за своими командирами. Спад или подъем имеют лучшие шансы на продолжение, если линия А/ D идет в ногу с индексом Доу-Джонса. Чтобы вычислить A/D в данный день, отнимите число падающих акций от числа растущих и не обращайте внимание на те акции, которые стоят на месте. Результат будет положительным или отрицательным в зависимости от того, число каких акций больше. Например, если на бирже торговали 1900 акциями и 900 пошло вверх, 700 вниз и 300 остались на месте, то A/D равно +200 (900-700). Значения A/D каждого дня складываются, что и дает куммулятивную линию A/D. Игрокам нужно рассматривать новые пики и провалы линии A/D, поскольку ее абсолютное положение зависит прежде всего от момента начала вычислений. Подъемы и спады, поддерживаемые массами, имеют больше шансов на продолжение. Если новый максимум цен сопровождается новым максимумом линии A/D, то это говорит о широкой поддержке масс подъем, вероятно, будет продолжаться. Если рынок достигает новых высот, а линия A/D дает меньший максимум, чем при предыдущем подъеме, то в подъеме участвовало меньше акций, и он может быть подходит к концу. Если рынок падает в новый минимум, а линия A/D дает менее глубокий минимум, чем при предыдущем падении цен, то это означает исчерпание спада и вероятную близость дна. Эти сигналы обычно предвещают повороты цен за недели, если не за месяцы. Самые активные акции Индикатор самых активных акций (Most Active Stocks-MAS) - это линия подъема/падения 15 самых активных акций на Нью-Йоркской фондовой бирже. Эти акции приводятся ежедневно в большинстве газет. Несколько крупных эмитентов, таких, как IBM, появляются в этом списке часто. Остальные акции попадают в список только тогда, когда особенно хорошие или плохие новости привлекают к ним внимание публики. MAS - это индикатор больших денег, он показывают, склоняются ли большие деньги к "быкам" или к "медведям". MAS за данный день равен разнице между числом растущих, наиболее активных акций и числом падающих. Например, если 9 из наиболее активных акций выросли, 4 упали и 2 остались на прежнем уровне, то MAS за этот день равен 5 (9-4). Каждое значение MAS прибавляют к вчерашней сумме, что дает куммулятивную линию MAS. Когда MAS идет в ногу с рынком в целом, это означает, что большие деньги поддерживают тренд и он, скорее всего, продлится. Когда рынок дает одну картину, а MAS другую, то это служит указанием на то, что большие деньги делают ставку на обращение тренда вспять. Если тренд MAS противоположен тренду цен, то разворот рынка особенно вероятен. Другие индикаторы рынка ценных бумаг Лишь немногие из индикаторов рынка ценных бумаг выдержали испытание временем. Индекс нового максимума и нового минимума и индекс игрока, пожалуй, самые лучшие индикаторы на рынке ценных бумаг, а за ними идут подъем/падение и индекс самых активных акций. Старые книги по рынку ценных бумаг полны удивительных индикаторов, но сегодня ими нужно пользоваться очень осторожно. Несколько лет изменения рынка покончили с многими индикаторами. Индикаторы, основанные на объеме дешевых акций (Volume of Low Priced Stocks), стали бесполезны, когда средний объем рынка ценных бумаг в США вырос десятикратно и средний уровень индекса Доу-Джонса вырос в шесть раз. Отношение продаж участниками (Member Short Sale Ratio) и отношение продаж специалистами (Specialist Short Sale Ratio) перестали работать после того, как стали популярны опционы. Сейчас эти отношения используются только при межрыночном арбитраже. Статистика мелких игроков (Odd-Lot Statistics) потеряла свое значение после того, как появились взаимные фонды. Индекс продаж мелких игроков (Odd-Lot Short Sale Ratio) перестало работать после того, как игроки обнаружили опционы 'pur'.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-06-06; просмотров: 164; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.227.183.161 (0.01 с.) |