Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Коротко напомню (Repitito est mater studiorum).Содержание книги

Поиск на нашем сайте

Цена игры= - SL x psl+TР1x p1+TP2 x p2. (2.2) Где p – вероятности, взятые из таблицы 1.1; SL – величина стоп-лосса в пипсах TP1 и ТР2 - величины целей 1 и 2 соответственно Если данная величина получится менее 30 пипсов при интрадей торговле - сделку открывать не рекомендуется. (Подробно об этом смотри в части 1).

6 .ПРОВЕРКА. Перед тем как принять решение о входе в сделку необходимо провести проверку будущей позиции на соответствие следующим вещам: 1.Канал Боллинджера – не играть от верхней границы канала вверх и от нижней – вниз, если границы канала уже разошлись от средней линии. Рекомендуемые параметры: девиация (отклонение от средней линии):» – 3», ЕМА -21). (Наоборот, если граница канала была проколота, и цена вернулась в канал, рекомендуется подумать об обратном входе). 2.На соответствие 14 заповедям трейдера. 3.Проверить: не упущено ли из виду какое-либо фундаментальное событие? В особенности обратить внимание на возможные выходящие новости. 4.Спросить себя: Что делать, если фундаментальные данные, которые выйдут, окажутся лучше или хуже прогнозных и на сколько велико должно быть отклонение, чтобы сразу (не дожидаясь изменения ситуации на графике), можно было открыть или закрыть позицию? 5. Интуитивная проверка: не открывать позицию, если внутренний голос подсказывает тебе, что этого не надо делать (заповедь: «Не уверен – не обгоняй!»).

7 .КОНТРОЛЬ ОТКРЫТОЙ ВАЛЮТНОЙ ПОЗИЦИИ. 1 .Индикатор OBV (цены ходят за OBV). При игре интрадей – отслеживаем его на 15-минутных графиках. Дивергенция на этом индикаторе – важный сигнал к закрытию позиции. 2.Перенос SL при прохождении очередного уровня для фиксации прибыли. Переносим за уровни, указанные в п.4. 3. При подходе к цели 1: повторный расчет позиции, дабы либо закрыть позицию, либо перенести стоп-лосс и ждать цель 2. В этом случае мы опять обращаемся к таблице вероятностей и раскидываем вероятность цели 2 в соотношении 2 к 1 на стоп-лосс и тейк-профит соответственно. (Например, если параметры будут: 20 – стоп-лосс, 50 – цель 1 и 30 – цель 2 – то вероятность стоп-лосса считаем равным 20+(30/3)х2=40% и соответственно 60% для тейк-профита).

АНАЛИЗ СДЕЛКИ. По окончании сделки провести анализ: что сделано, какие были ошибки, что можно было избежать, где достижения? Можно ли было извлечь большую прибыль? Какие пункты технологии не были соблюдены? Почему?

Упражнения Откройте «Сталкер» Откройте часовые графики по основным 4 валютным парам. Поставьте на экран ADX. Если его значение больше 20 – выведите на экран трендовые индикаторы (MACD (9-12-26), три скользящие средние (можно 5-13-34), линию чикоу – спан); если меньше – RSI и систему трех индикаторов (напомним, что она работает всегда, но для того, чтобы не загромождать экран – рекомен-дуется разбить индикаторы на два окна). Найдите 5 сигналов индикаторов на каждом графике. Проанализируйте: что показывал свечной анализ в это время? Был ли в момент сигнала приемлемый уровень входа (если на часовом графике его нет – перейдите на 15 или 10-минутный график – там уровни слабее, но на коротком интервале времени – игре интрачас – они также работают)? Если бы Вы входили в рынок в момент сигнала системы, то где был бы Ваш стоп-лосс и цели 1 и 2? Что показывал в момент входа канал Боллинджера с параметрами (3,21)?. Спланируйте по 3 позиции интрадей по каждой из описанных выше систем и проведите сделки на виртуальном счете по каждой системе. (При планировании не забывайте о расчете цены игры и соотношении лосс/профит, а также анализе свечей и каги (если будете использовать чикоу-спан). Это задание займет у Вас несколько дней. Если Вы успешно справитесь с ним, то материал данной части Вами усвоен (с точки зрения теории). Все остальное – это Ваша самодисциплина и психология, а также опыт, который Вы будете набирать, работая на финансовых рынках).

ЧАСТЬ III ИНДИКАТОР ИШИМОКИ КИНКО ХЁ. МЕТОДИКА РАБОТЫ. Aut Caesar aut nihil 3 .1. Необходимое предуведомление.

Многие игроки на рынке Форекс пытались и пытаются найти беспроигрышную систему игры. Но для тех, кто знаком с теорией игр, очевидно, что абсолютно беспроигрышных вариантов игры не существует. Можно только с одной стороны пытаться уменьшить риски, а с другой увеличить величину выигрыша. Из постулатов той же теории игр следует, что задачи эти находятся в обратной пропорции друг с другом. Если Вы не входите в рынок, то цена Вашей игры равна «0», но и риск является нулевым. Если Вы входите в рынок очень часто, то Ваш выигрыш может оказаться очень большим, но и вероятность проигрыша также возрастает. Где же та золотая середина, которая может позволить Вам достичь гармонии между разумным риском и достаточной величиной выигрыша? На этот счет предложено немало решений. И одно из них – торговля с использованием индикатора Ишимоки Кинко Хё (в дальнейшем сокращено ИИ). Настоящая часть курса посвящена данному индикатору. Она базируется на исследованиях автора, которые, впрочем, подтверждаются использованием данного индикатора другими людьми. Очевидно, что каждый человек имеет свой опыт на рынке. Но как показывает моя практика и практика достаточно опытных игроков рынка Форекс при использовании данного метода работы еще никто не получил отрицательный результат, если брать за единицу измерения год (конечно, при соблюдении правил манименеджмента, о которых было рассказано во второй части курса). Таким образом, можно смело рекомендовать изложенную ниже методику к использованию ее для работы на рынке Форекс. При изложении материала автор предполагает, что читатель знаком со свечным анализом, ибо данный индикатор дает наилучшие результаты при совместном применении со свечным анализом, для чего в свое время и был создан. Для начала небольшая историческая справка. Япония. Древняя цивилизация со своим укладом и подходом к жизни. Размеренное неторопливое течение жизни. Традиции и обычаи самураев, выкованные веками. Именно ей мы обязаны появлением одной из первых теорий торговли на рынке, а именно свечному анализу. Еще в середине 18 века происходивший из древнего Самурайского рода человек по имени Мунехиса (Сокю) Хонма, торговавший рисом, вывел основные принципы этого анализа для торговли на рисовой бирже. Естественно, что свои исследования он проводил для торговли на достаточно «медленном» (по современным понятиям) рынке. Однако, дожив и до настоящего времени, эта теория достаточно успешно применяется современными трейдерами (Вероятность успеха при игре на дейли и выше – примерно 70 на 30). С точки зрения современной математики свеча представляет собой графическое выражение 4 цен –открытия периода, закрытия периода, его высшей и низшей точки (Периодом может быть любой временной интервал – год, месяц, неделя, час и.т.д.). Таким образом, если на графике мы рассматриваем ряд свечных фигур, то мы пытаемся экстраполировать функцию (цена-время) на ближайший такой же период (иногда 2 или три). Как справедливо заметил в своей работе «Таинства японских свечей» Стив Нисон (американец японского происхож-дения), свечной анализ дает наилучшие результаты именно в приложении к ближайшему развитию событий. То есть на 1-2 свечи вперед. Но он не дает ответа на вопрос о так называемых «выбросах» (то есть случайных котировках, по которым может быть исполнен ордер стоп-лосс). Отметим, что он и не предназначался для этого. Вопрос, на который отвечает свечной анализ: каково будет направление движения графика цены? Также он не дает точного ответа на вопрос: в какой момент и на какой интервал следует вставать в рынке, то есть: точная точка входа в рынок, величина тейк-профита и стоп-лосса. Хотя, надо отметить, что в классическом свечном анализе, японцы употребляют три «магические числа»: 0,5 1,0 и 1,5 от предыдущего движения, на величину которых, как рассказывали мне японские трейдеры, и надо планировать цели, если на графике свечей нет четких уровней, задаваемых свечными конфигурациями (типа «окон», ручек бумажных зонтиков, пинцетов и.т.д). При прохождении ценой последней величины просто добавляется 0,5 (то есть 2,0, 2,5 и.т.д.) (Заметим, что для Хонмы это не имело значения. Основной вопрос для него был – продать ли рис сейчас, если цена на него уменьшится в дальней-шем, или стоит попридержать его, если есть надежда на увеличение цены). …Японский аналитик Хосода решил развить свечной анализ. Для этого он создал индикатор, который представлял собой систему игры, дающую ответ на вопросы: когда входить в рынок, где ставить стоп-лосс, где фиксировать прибыль? Свою систему он создавал для торговли контрактами по индексу Никей. И там индикатор показал отличные результаты. Далее будет дано его подробное описание. Сейчас же отметим только, что основным достоинством математики данного индикатора является то, что он позволяет отличить рейндж от тренда, а в тренде получить пусть иногда небольшой, но уверенный профит. Сам Хосода отмечал, что хорошо индикатор работает именно в тренде, позволяя улавливать достаточные откаты и после их окончания продолжать играть по тренду. Когда же график находится в рейндже (а тем паче во флете) Хосода предлагал использовать простейшую тактику игры: сверху –вниз, а снизу-вверх, ставя стоп-лоссы за границами облака (подробнее об этом смотри далее). После опубликования работ Хосоды на английском языке (где-то лет 20 назад) ИИ прочно вошел в арсенал многих аналитиков рынка (мы будем пользоваться им в программе «Сталкер», предлагаемой «Форекс клубом»). Использование его различными людьми показали, что при несомненных достоинствах для использования на рынке Форекс, он обладает одним недостатком для торговли интрадей: выставление стоп-лосса за облаком цен зачастую смещает цену игры не в нашу сторону. В то же время и выход при изменении тенденции не позволяет зафиксировать достаточную прибыль. Поэтому я предпочитаю работать с ним только на графиках daily и weekly. Наилучшее применение дает этот индикатор, когда он не противоречит свечному анализу и методу каги, что замечал в своих работах и сам Хосода. Свечной анализ я использую в том варианте, как его описал Стив Нисон в своих книгах «Japanese Candlesticks. Charting Techniques” и «Beyond Candlesticks” и Грегори Л.Моррис в книге «Японские свечи». Для тех, кто хотел бы торговать интрадей, далее будет показано, как разумно выставлять стоп-лоссы и тейк-профиты для такой торговли. Заметим также, что не все сигналы индикатора равноценны. Поэтому, согласно той же теории игр, разумно увеличивать цену игры, ставя больший лот на более сильный сигнал (когда имеется определенное расположение цены на графике, а также имеется определенная направленность тренда и свечная комбинация) и меньший лот на более рискованный (пусть и имеющий хорошие шансы на выигрыш). Этим вопросам будет посвящена отдельная часть курса. Далее я покажу полный алгоритм работы для дейтрейдинга и работы на дневных и недельных графиках. Итак, коротко остановившись на истории создания индикатора, перейдем к описанию оного.

3.2. Индикатор Ишимоку, как система игры.

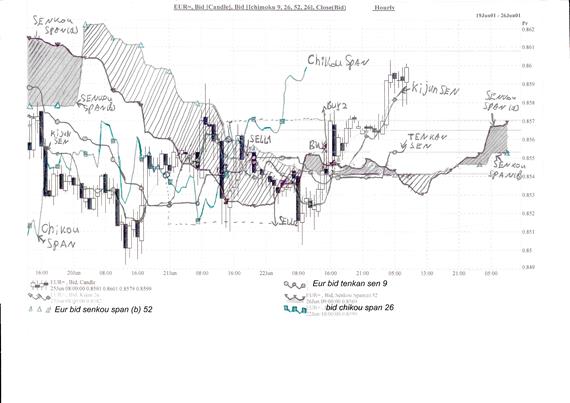

ИИ - трендовый индикатор. Улавливает зарождающийся или уже начавшийся тренд или хороший откат от него. Во флете работает хуже. Позволяет определить: в каком состоянии находится валюта - рейндж или тренд, и куда идет движение. Индикатор состоит из пяти линий (см. рис.3.1).

Сигнал “Sell 1” получен при пересечении графиком линии Cенкоу-спан B и получении фигуры «медвежья харами» Сигнал “Sell 2” получен при пересечении линией Чикоу-спан графика под нужным углом, подтвержден методом каги и отсутствием противопоказаний по свечному анализу. (Обратите внимание: движение вниз составило 10 пипс, затем был откат, но правильно выставленный стоп-лосс –в данном случае за облаком цен – позволит нам зафиксировать прибыль). Рис 3.1. Рисунок индикатора Ишимоку Кинко Хё с сигналами на покупку и продажу на hourly графике Евродоллар.

|

||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 300; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.21.12.122 (0.009 с.) |