Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Экономическая оценка строительства и эксплуатации котельнойСодержание книги

Поиск на нашем сайте

Экономическая оценка строительства и эксплуатации любого объекта энергоснабжения на предварительных этапах принятия решений обычно производится на основе составления бизнес-плана, а в случае его положительного вывода разрабатывается инвестиционный проект. Это современный метод оценки принятия технико-экономических решений, учитывающий изменение стоимости денег по времени и весь комплекс затрат на реализацию проекта: цены и ценовая политика на перспективу; объем реализации продукции; доход и прибыль от реализации проекта; часть прибыли, идущая на возврат кредита; процентная ставка банка, под которую предприятие берет кредит; срок кредита. Сложность финансово-экономической оценки строительства и эксплуатации крупных энергетических объектов связана с тем, что инвестиции поступают в несколько этапов, и имеет место длительность срока получения результатов от реализации проекта. Длительность таких операций приводит к неопределённости оценки инвестиций и риску ошибок. Поэтому в практике используются методы оценки инвестиционных проектов, чтобы свести к минимуму уровень погрешности проектов. Это методы: определения чистой текущей стоимости (NPV), срока окупаемости проекта (PP), расчета внутренней нормы прибыли (IRR), расчета рентабельности инвестиций (PI), определения бухгалтерской рентабельности инвестиций (ROI). Естественно, что в практике не всегда применяются все пять методов оценки инвестиционных проектов, поэтому и данной работе будут использованы только первые три метода. Строительство таких крупных объектов, как котельная требует значительных финансовых затрат и обычно происходит при финансовой поддержке государства или областных (районных) акиматов. Остальная часть денежных средств обеспечивается за счет акционерных обществ, строящих и эксплуатирующих объект теплоснабжения. В нашем случае определимся так: 70% величины суммарных капитальных вложений в строительство котельной (стоимость котельной, тепловых сетей, оборудования жилых домов, хранения топлива) обеспечивает районныйакимат, а остальные 30% от суммарных капвложений обеспечивает АО «Энергия». Сумма затрат на эксплуатацию схемы теплоснабжения (топливо и его транспорт, зарплата, амортизация, ремонт, общие расходы) распределяется между акиматом и АО поровну, по 50%. Т.е. АО «Энергия» берет кредит в банке (Iо) в размере 30% от основных производственных фондов и 50% от оборотных средств котельной. АО «Энергия» обеспечивает свою долю финансирования путем кредита в банке под 10% годовых.

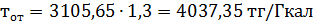

Известно, что при оценке инвестиционного проекта используются всего четыре показателя: Iо – первоначальные инвестиции; CF – денежный поток, направляемый на возврат кредита; r – процентная ставка банка по кредиту (10%); n – календарный год кредита. При разработке и анализе инвестиционных проектов наиболее сложным является расчет прибыли и денежного потока CF, направляемого на возврат кредита. Отпускной тариф на тепловую энергию от АО «Энергия» будет иметь рентабельность 20%, т.е.

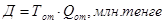

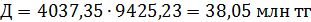

Доход от реализации тепловой энергии АО составит:

Суммарные затраты определяются по выражению:

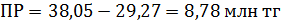

Разница между ними даст прибыль:

ПР = Д – З, млн. тенге. (29)

После оплаты налога на прибыль, в размере 20%, образуется чистая прибыль:

которая целиком идет на возврат кредита в банк, т.е. это и будет денежный поток CF.

1.6 Метод определения чистой текущей стоимости NPV

Это метод анализа инвестиций, показывающий, на какую ценность фирма может прирасти в результате реализации инвестиционного проекта, и определяется:

I0 – первоначальное вложение средств Результаты расчета занести в таблицу, аналогичную таблице 3. Пример расчета: фирма берет кредит на сумму 18000 под 10% годовых сроком на четыре года:

Таблица 3 - Расчет NPV

Расчёт NPV идёт до первого положительного значения PV. Если расчёт не устраивает по годам, то нужно пересмотреть стратегию проекта – увеличить CF или найти банк, с меньшим r. Если NPV в нужные фирме сроки положителен, то, значит, в результате проекта ценность фирмы возрастает, и его следует принять. Широкое использование этого метода объясняется тем, что он устойчив в разных комбинациях исходных условий, позволяя во всех случаях находить экономически рациональное решение.

|

||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-21; просмотров: 417; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.5.164 (0.008 с.) |

(26)

(26)

(27)

(27)

(28)

(28)

(30)

(30)

(31)

(31)