Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

ПК 2.3. Осуществлять сопровождение выданных кредитов.Содержание книги

Поиск на нашем сайте

После заключения кредитного договора и получения кредита деятельность Заемщика должна находиться под постоянным контролем работников Кредитного подразделения. Проценты за пользование кредитом начисляются по формуле простых процентов на остаток задолженности по кредиту (основному долгу), отражаемый на ссудном счете Заемщика на начало операционного дня в соответствии с расчетной базой, в которой количество дней в году и количество дней в месяце соответствует количеству фактических календарных дней. В автоматизированном режиме обеспечивается ежедневное начисление (расчет) процентов по ссудной задолженности Заемщика. Расчетный период для определения суммы подлежащих уплате процентов устанавливается: первый процентный период– со дня, следующего за днем предоставления кредита по день, определенный кредитным договором для уплаты процентов, или по дату полного погашения кредита (основного долга) в зависимости от того, какая дата наступит раньше; последующие процентные периоды– со дня, следующего за днем окончания предыдущего процентного периода, по день очередной уплаты процентов, определенный кредитным договором, или по дату полного погашения кредита (основного долга) в зависимости от того, какая дата наступит раньше. Уплата Заемщиком причитающихся процентов производится в сроки, установленные кредитным договором, а за последний процентный период – одновременно с погашением суммы основного долга. Погашение ссудной задолженности осуществляется заемщиками в соответствии с условиями заключенных кредитных договоров. Кредитное подразделение после предоставления кредита направляет Заемщику уведомление о сроках и суммах уплаты начисленных процентов и основного долга. В уведомлении указываются номера балансовых счетов (ссудный счет и счета по учету процентов и комиссионного сбора). В случае возникновения просрочки по погашению основного долга Бухгалтерская служба Банка не позднее следующего дня информирует об указанном факте руководителя Кредитного подразделения Банка служебной запиской, в которой указывается: наименование Заемщика, номер кредитного договора, сумма просроченной задолженности, номер счета для учета просроченной задолженности.

Решения об изменении условий действующих кредитных договоров путем заключения дополнительных соглашений или в одностороннем порядке принимаются Уполномоченным органом Банка, принявшим решение о предоставлении кредита в рамках установленных полномочий, с обязательным предварительным рассмотрением соответствующим Уполномоченным органом предыдущего уровня. Принятие решения осуществляется на основании анализа следующего пакета документов: - контрольный лист за ходом исполнения кредитного договора (договора об открытии кредитной линии); - оценка хода реализации проекта; - акт проверки залогового имущества на текущую дату; - заключение о финансовом положении Заемщика (и, при необходимости, Залогодателя – третьего лица) на последнюю отчетную дату в сравнении с положением на момент принятия решения о предоставлении кредита; - заключение по обеспечению кредитного проекта с обоснованием возможности его изменения: уменьшения – без снижения ликвидности обеспечения, а также установленного на момент принятия решения о предоставлении кредита коэффициента увеличения суммы обязательств; увеличения – при соблюдении требований, установленных нормативными документами по кредитованию; - заключение Юридической службы по Залогодателю и обеспечению; - решение Уполномоченного органа регионального филиала.

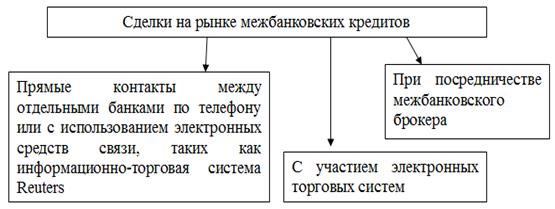

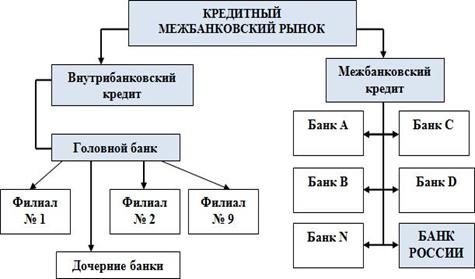

ПК 2.4. Проводить операции на рынке межбанковских кредитов. Система межбанковского кредитования имеет два уровня: первый отражает движение средств между Банком России и коммерческими банками, второй — между различными коммерческими банками. Привлечение межбанковского кредита осуществляется либо самостоятельно банками путем прямых переговоров, либо через финансовых посредников. Если банки сами договариваются о межбанковском кредите, то их отношения оформляются специальными договорами, которые заключаются в основном на определенный срок. Привлечение ресурсов осуществляется также в виде централизованных кредитов. Кредиты Банка России предоставляются коммерческим банкам в порядке финансирования и на конкурсной основе.

В зависимости от срока различают межбанковские кредиты до востребования и срочные. Срочные межбанковские кредиты привлекаются и размещаются на следующие сроки: 1 день, 2-7 дней, 8-30 дней, 31-90 дней, 91-180 дней, 181 день — 1 год, 1-3 года, свыше 3 лет. Форма межбанковского кредита до востребования предусматривает предоставление межбанковского кредита на минимальный установленный договором срок, по истечении которого кредит переходит в разряд бессрочных и может быть востребован кредитором в любой момент по предварительному уведомлению. Цена кредитных ресурсов — процентная ставка по кредиту на рынке МБК — складывается под воздействием спроса и предложения. Представление о состоянии рынка МБК дают специальные показатели, к числу которых относятся: § MIBOR (Moscow Interbank Offered Rate) — средняя ставка по предложениям на продажу; § MIBID (Moscow Interbank Bid) — средняя ставка по предложениям на покупку; § MIACR (Moscow Interbank Actual Credit Rate) — средневзвешенная фактическая процентная ставка по МБК. Перечисленные выше показатели исчисляются по крупнейшим банкам России — участникам рынка МБК. Уровень процентных ставок на рынке МБК дифференцируется в зависимости от сроков кредитования. Чтобы начать работу на рынке МБК, коммерческий банк должен рассчитать лимит для банка-контрагента. Существуют специальные методики расчета лимита на банки-контрагенты, позволяющие адекватно оценить состояние любого банка на основании анализа данных балансов, экономических нормативов, расшифровок отдельных балансовых счетов, взятых в динамике. Чаше всего лимит рассчитывается на основе данных о собственном капитале банка-контрагента с помощью специального синтетического коэффициента. отражающего финансовое положение банка. Данный коэффициент разрабатывается самим банком-контрагентом. Уполномоченные сотрудники (дилеры) банка-кредитора и банка-заемщика ведут переговоры и заключают сделки по телефону, телефаксу, а также через систему REUTERS DEALING-2000. Кредит считается полученным, когда средства зачислены на корреспондентский счет стороны, получающей российские рубли, в одном из РКЦ, клиринговом центре или в банке, через который осуществляются расчеты.

Рис. 10. Межбанковские кредиты. Для оформления и осуществления деятельности стороны предоставляют друг другу следующие документы: § нотариально заверенные копии учредительных документов (учредительный договор, устав); § нотариально заверенные копии лицензий на осуществление банковских операций; § нотариально заверенную копию карточки с образцами подписей уполномоченных сотрудников банка; § развернутый баланс по счетам 2-го порядка и расчет нормативов по состоянию на последнюю отчетную дату, подписанные уполномоченными на то лицами и скрепленные печатью банка; § нотариально заверенную копию свидетельства о государственной регистрации банка. Пролонгация МБК в рамках генерального договора не предусматривается. При наличии взаимной договоренности задержка кредитных ресурсов у заемщика оформляется с согласия кредитора как новая сделка с началом действия, приходящимся на дату окончания предыдущей, с обязательной выплатой процентов по предыдущей сделке. Погашение межбанковского кредита производится одной суммой в конце срока кредита. В случае если полученная от заемщика сумма средств, направленная на погашение задолженности по кредиту, недостаточна для погашения задолженности и выплаты начисленных процентов, кредитор имеет право в первую очередь погасить сумму по неустойке, затем основные проценты по МБК. а оставшуюся сумму направить в погашение МБК, независимо от порядка погашения, указанного в платежном поручении заемщика.

Межбанковское кредитование также может осуществляться в виде взаимного кредитования корреспондентских счетов. При временном недостатке средств на расчетном счете ЛОРО банка-корреспондента ему предоставляется овердрафтный кредит, условия которого обычно оговариваются в корреспондентском соглашении.

Рис. 11. Межбанковский рынок.

|

|||||||

|

Последнее изменение этой страницы: 2016-04-20; просмотров: 3176; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.15.35.129 (0.007 с.) |