Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ чувствительности инвестиционного проектаСодержание книги Поиск на нашем сайте

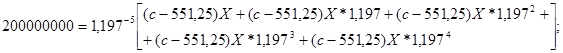

Произведём оценку чувствительности инвестиционного проекта к одновременному изменению отпускных цен и объёма продаж. Необходимо определить множество комбинаций соотношения цен и объёма продаж, которые обеспечат получение как минимум неотрицательного значения чистой приведённой стоимости, т.е. NPV ≥ 0. В целях оценки данным методом расширим формулу чистой приведённой стоимости, т.е. учтём в ней переменные: цены и объём продаж. Формула NPV принимает вид:

Где S0 – инвестиционные затраты; r – ставка дисконтирования; k – приведённые издержки на единицу продукции Значения с и Х – это неизвестные переменные «цена» и «объём продаж» соответственно. Далее необходимо определить множество допустимых комбинаций выбранных неопределённых переменных: отпускной цены и объёма продаж. Для формирования этих комбинаций используется указанная выше расширенная формула расчёта NPV (зависящего главным образом от этих двух неопределённых переменных) при условии, что NPV = 0. Числовые значения, необходимые для расчёта используем в соответствии с данными аналитического отдела (S0 и k) и нашими расчётами выше ®: S0 – 200 000 000; r – 0,197; k – 551,25. При подстановке числовых значений получаем равенство:

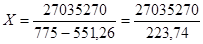

Рассчитаем равенство, которое позволит выделить искомые комбинации с и Х, получим с помощью следующих алгебраических преобразований:

Последнее равенство позволит рассчитать объёмы продаж при заданных уровнях отпускной цены. При этом необходимо учесть уровень цены, рассчитанный аналитиками – 735 руб. и относительно этой цены представить те варианты цен, которые будут отличаться от данной как в сторону снижения, так и в сторону увеличения. Расчёты представлены в таблице 3.

Таблица 3 Расчёт объёмов продаж при заданных уровнях цен

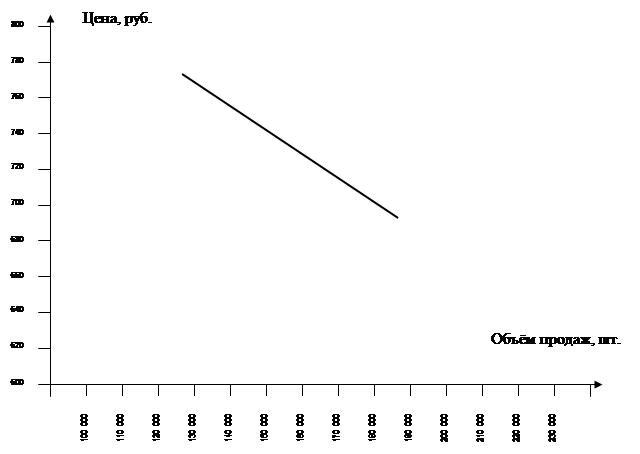

Результаты расчёта позволяют графически изобразить искомые комбинации Х и с (рис. 3). На оси ординат отмечены уровни цен, а на оси абсцисс – объёмы продаж. На основании данных таблицы 3 построена кривая, отображающая комбинации отпускных цен и продаж, при которых NPV = 0.

Рис. 3. Зависимость объёма продаж от отпускной цены Выше кривой рис. 3 находится область, в которой любые комбинации с и Х гарантируют получение положительных дисконтированных потоков денежных средств в период эксплуатации инвестиций. Т.е. в этой области соблюдается неравенство: NPV > 0. Согласно утверждениям специалистов, наклон кривых чувствительности к оси абсцисс на графиках, составленных при соответствующем анализе даёт представление о величине и направлении чувствительности проекта к изменению каждой из анализируемых базовых переменных. Чем больше угол наклона прямой к оси абсцисс, тем более чувствительно значение NPV к любым изменениям базовых переменных.[20] В нашем случае угол наклона кривой составляет менее 900. То есть эффективность проекта, измеряемая значением NPV не слишком чувствителен к изменению объёмов продаж. Далее дополним анализ чувствительности инвестиционного проекта нахождением порога рентабельности (точки безубыточности) – в количественном и стоимостном аспектах. Определение порога рентабельности математическим методом: Определим объём реализации (WS):

Далее рассчитаем совокупные издержки (КС):

Определим порог рентабельности (ВЕР): - в количественном выражении:

- в стоимостном выражении:

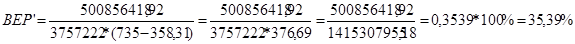

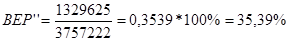

Таким образом, при объёме продаж в 1329625 шт. и объёме реализации в 977 274 375 руб. компания не будет иметь ни прибылей, ни убытков. Далее вычислим порог рентабельности как степени использования производственного потенциала или степени удовлетворения ожидаемого спроса. Он выражается в процентах:

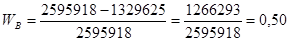

Таким образом, при достижении безубыточно-бесприбыльного уровня производства производственный потенциал компании будет использоваться только 35,39%. Что говорит о том, что оставшиеся 64,61% производственных мощностей являются уже прибыльным потенциалом. Теперь определим точку безубыточности с помощью графического метода, что позволит сравнить график продаж с графиком совокупных издержек (рис. 4). За основу объёма продаж можно взять как показатель максимально возможного количества проданных изделий (Im), так и показатель, рассчитанный на основании бизнес-плана инвестиционного проекта, основанный на анализе спроса. В построение графика безубыточности использован второй показатель. Определим значение коэффициента безопасности (WВ): - для объёма продаж, рассчитанного на основании анализа спроса:

- для объёма продаж, основанного на производственных мощностях:

Рис. 4. Определение порога рентабельности графическим методом Показатели коэффициента безопасности дают оптимистичные прогнозы: значение показателя для объёма продаж на основании спроса, значение показывает, что падение спроса даже на 50% не принесёт ни убытков, ни доходов. Значение показателя, основанного на возможностях производства ещё выше.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 310; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.190.253.224 (0.008 с.) |