Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Правовое регулирование налоговых отношений.Содержание книги

Поиск на нашем сайте

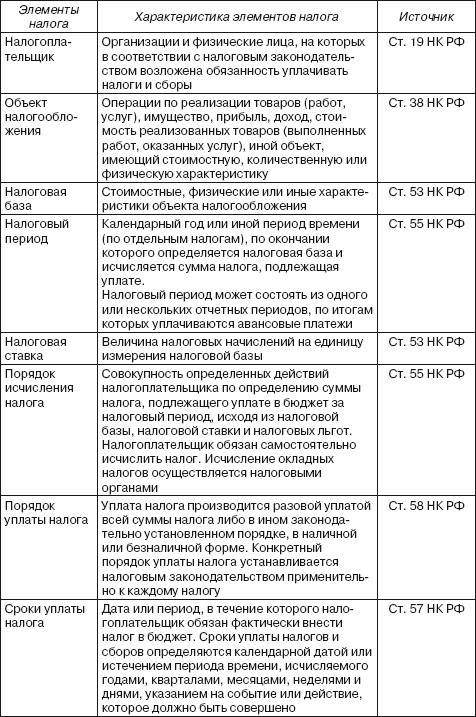

Понятие и значение элементов налогообложения. Обязательные элементы налогообложения. Факультативные элементы налогообложения. Элементы - – это установленные в законодательном порядке принципы организации и действия налоговой системы. основные (обязательные) элементы налогообложения: 1) объект налогообложения; 2) налоговая база; 3) налоговый период; 4) налоговая ставка; 5) порядок исчисления налога; 6) порядок и сроки уплаты налога; Они всегда должны быть установлены в законодательном акте при установлении налогового обязательства. Факультативные элементы необязательны, но могут быть определены законодательным актом по налогам: 1) порядок удержания и возврата неправильно удержанных сумм налога; 2) ответственность за налоговые правонарушения; 3) налоговые льготы. 4) порядок и сроки уплаты по сборам 5) форма отчетности

Резиденты и нерезиденты для целей налогообложения. Резидентом является гражданин России или любого иностранного государства, находящиеся на территории России 183 дня и более в течение последовательных 12 календарных месяцев. При этом период нахождения в России не прерывается на кратковременные выезды за границу до 6 месяцев с целью лечения и обучения. Если вы находитесь на территории России менее 183 дней в течение 12 последующих календарных месяцев, то для расчета НДФЛ вы являетесь нерезидентом. Однако в этом правиле есть и исключения. Вне зависимости от времени нахождения на территории РФ налоговыми резидентами признаются следующие категории граждан: - российские военнослужащие, проходящие службу за границей - сотрудники государственных органов власти и органов местного самоуправления, находящиеся в служебных командировках за пределами Российской Федерации. Лица, являющиеся сотрудниками консульств, торговых представительств определяют свой статус в общем порядке. Налоговыми агентами признаются лица, на которых в соответствии с настоящим Кодексом возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации. 2. Налоговые агенты имеют те же права, что и налогоплательщики, если иное не предусмотрено настоящим Кодексом.

Обеспечение и защита прав налоговых агентов осуществляются в соответствии со статьей 22 настоящего Кодекса. 3. Налоговые агенты обязаны: 1) правильно и своевременно исчислять, удерживать из денежных средств, выплачиваемых налогоплательщикам, и перечислять налоги в бюджетную систему Российской Федерации на соответствующие счета Федерального казначейства; 2) письменно сообщать в налоговый орган по месту своего учета о невозможности удержать налог и о сумме задолженности налогоплательщика в течение одного месяца со дня, когда налоговому агенту стало известно о таких обстоятельствах; 3) вести учет начисленных и выплаченных налогоплательщикам доходов, исчисленных, удержанных и перечисленных в бюджетную систему Российской Федерации налогов, в том числе по каждому налогоплательщику; 4) представлять в налоговый орган по месту своего учета документы, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления налогов; 5) в течение четырех лет обеспечивать сохранность документов, необходимых для исчисления, удержания и перечисления налогов. 3.1. Налоговые агенты несут также другие обязанности, предусмотренные настоящим Кодексом. 4. Налоговые агенты перечисляют удержанные налоги в порядке, предусмотренном настоящим Кодексом для уплаты налога налогоплательщиком. 5. За неисполнение или ненадлежащее исполнение возложенных на него обязанностей налоговый агент несет ответственность в соответствии с законодательством Российской Федерации. Отсрочка и рассрочка. Порядок и условия предоставления отсрочки или рассрочки по уплате налога и сбора

1. Отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога при наличии оснований, предусмотренных настоящей главой, на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности. Отсрочка или рассрочка по уплате федеральных налогов в части, зачисляемой в федеральный бюджет, на срок более одного года, но не превышающий три года, может быть предоставлена по решению Правительства Российской Федерации. В случае, предусмотренном статьей 64.1 настоящего Кодекса, отсрочка или рассрочка по уплате федеральных налогов на срок, не превышающий пять лет, может быть предоставлена по решению министра финансов Российской Федерации.

2. Отсрочка или рассрочка по уплате налога может быть предоставлена заинтересованному лицу, финансовое положение которого не позволяет уплатить этот налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникнет в течение срока, на который предоставляется отсрочка или рассрочка, при наличии хотя бы одного из следующих оснований: 1) причинение этому лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы; 2) непредоставление (несвоевременное предоставление) бюджетных ассигнований и (или) лимитов бюджетных обязательств заинтересованному лицу и (или) недоведение (несвоевременное доведение) предельных объемов финансирования расходов до заинтересованного лица - получателя бюджетных средств в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, а также неперечисление (несвоевременное перечисление) заинтересованному лицу из бюджета в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, денежных средств, в том числе в счет оплаты оказанных этим лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд; 3) угроза возникновения признаков несостоятельности (банкротства) заинтересованного лица в случае единовременной уплаты им налога; 4) имущественное положение физического лица (без учета имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание) исключает возможность единовременной уплаты налога; 5) производство и (или) реализация товаров, работ или услуг заинтересованным лицом носит сезонный характер; 6) при наличии оснований для предоставления отсрочки или рассрочки по уплате налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза, установленных таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле. 2.1. При наличии оснований, указанных в подпунктах 1, 3 - 6 пункта 2 настоящей статьи, отсрочка или рассрочка по уплате налога может быть предоставлена организации на сумму, не превышающую стоимость ее чистых активов, физическому лицу - на сумму, не превышающую стоимость его имущества, за исключением имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание. 3. Отсрочка или рассрочка по уплате налога может быть предоставлена по одному или нескольким налогам. 4. Если отсрочка или рассрочка по уплате налога предоставлена по основаниям, указанным в подпунктах 3, 4 и 5 пункта 2 настоящей статьи, на сумму задолженности начисляются проценты исходя из ставки, равной одной второй ставки рефинансирования Центрального банка Российской Федерации, действовавшей за период отсрочки или рассрочки, если иное не предусмотрено таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле в отношении налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза.

Если отсрочка или рассрочка по уплате налогов предоставлена по основаниям, указанным в подпунктах 1 и 2 пункта 2 настоящей статьи, на сумму задолженности проценты не начисляются.

5. Заявление о предоставлении отсрочки или рассрочки по уплате налога подается заинтересованным лицом в соответствующий уполномоченный орган. Копия указанного заявления в пятидневный срок со дня его подачи в уполномоченный орган направляется заинтересованным лицом в налоговый орган по месту его учета. К заявлению о предоставлении отсрочки или рассрочки по уплате налога прилагаются следующие документы: 1) справка налогового органа по месту учета этого лица о состоянии его расчетов по налогам, сборам, пеням и штрафам; 2) справка налогового органа по месту учета этого лица, содержащая перечень всех открытых указанному лицу счетов в банках; 3) справки банков о ежемесячных оборотах денежных средств за каждый месяц из предшествующих подаче указанного заявления шести месяцев по счетам этого лица в банках, а также о наличии его расчетных документов, помещенных в соответствующую картотеку неоплаченных расчетных документов, либо об их отсутствии в этой картотеке; 4) справки банков об остатках денежных средств на всех счетах этого лица в банках; 5) перечень контрагентов - дебиторов этого лица с указанием цен договоров, заключенных с соответствующими контрагентами - дебиторами (размеров иных обязательств и оснований их возникновения), и сроков их исполнения, а также копии данных договоров (документов, подтверждающих наличие иных оснований возникновения обязательства); 6) обязательство этого лица, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый им график погашения задолженности; 7) документы, подтверждающие наличие оснований изменения срока уплаты налога, указанные в пункте 5.1 настоящей статьи. 5.1. К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 1 пункта 2 настоящей статьи, прилагаются заключение о факте наступления в отношении заинтересованного лица обстоятельств непреодолимой силы, являющихся основанием для его обращения с этим заявлением, а также акт оценки причиненного этому лицу ущерба в результате указанных обстоятельств, составленные органом исполнительной власти (государственным органом, органом местного самоуправления) или организацией, уполномоченными в области гражданской обороны, защиты населения и территорий от чрезвычайных ситуаций.

К заявлению о предоставлении отсрочки или рассрочки по уплате налога заинтересованному лицу - получателю бюджетных средств по основанию, указанному в подпункте 2 пункта 2 настоящей статьи, прилагается документ финансового органа и (или) главного распорядителя (распорядителя) бюджетных средств, содержащий сведения о сумме бюджетных ассигнований и (или) лимитов бюджетных обязательств, которые не предоставлены (несвоевременно предоставлены) указанному лицу, и (или) о сумме предельных объемов финансирования расходов, которые не доведены (несвоевременно доведены) до этого лица в объеме, достаточном для своевременного исполнения им обязанности по уплате налога. К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 2 пункта 2 настоящей статьи, заинтересованному лицу, которому не перечислены (несвоевременно перечислены) денежные средства из бюджета в объеме, достаточном для своевременного исполнения им обязанности по уплате налога, в том числе в счет оказанных этим лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд, прилагается документ получателя бюджетных средств, содержащий сведения о сумме денежных средств, которая не перечислена (несвоевременно перечислена) этому лицу из бюджета в объеме, достаточном для своевременного исполнения им обязанности по уплате налога, либо документ государственного, муниципального заказчика, содержащий сведения о сумме денежных средств, которая не перечислена (несвоевременно перечислена) этому лицу в объеме, достаточном для своевременного исполнения им обязанности по уплате налога, в счет оплаты оказанных таким лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд. Наличие основания, указанного в подпункте 3 пункта 2 настоящей статьи, устанавливается по результатам анализа финансового состояния хозяйствующего субъекта, проведенного федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в соответствии с методикой, утверждаемой федеральным органом исполнительной власти, уполномоченным осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере несостоятельности (банкротства) и финансового оздоровления. К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 4 пункта 2 настоящей статьи, прилагаются сведения о движимом и недвижимом имуществе физического лица (за исключением имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание). К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 5 пункта 2 настоящей статьи, прилагается составленный заинтересованным лицом документ, подтверждающий, что в общем доходе от реализации товаров (работ, услуг) такого лица доля его дохода от отраслей и видов деятельности, включенных в утверждаемый Правительством Российской Федерации перечень отраслей и видов деятельности, имеющих сезонный характер, составляет не менее 50 процентов.

5.2. В заявлении о предоставлении отсрочки или рассрочки по уплате налога заинтересованное лицо принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности в соответствии с настоящей главой. 5.3. По требованию уполномоченного органа заинтересованным лицом представляются документы об имуществе, которое может быть предметом залога, либо поручительство. 6. Решение о предоставлении отсрочки или рассрочки по уплате налога или об отказе в ее предоставлении принимается уполномоченным органом в течение 30 дней со дня получения заявления заинтересованного лица. По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом. Копия такого решения представляется заинтересованным лицом в налоговый орган по месту его учета в пятидневный срок со дня принятия решения. Решение о предоставлении отсрочки или рассрочки по уплате налога принимается уполномоченным органом в срок, установленный абзацем первым настоящего пункта, по согласованию с финансовыми органами в соответствии со статьей 63 настоящего Кодекса. 8. Решение о предоставлении отсрочки или рассрочки по уплате налога должно содержать указание на сумму задолженности, налог, по уплате которого предоставляется отсрочка или рассрочка, сроки и порядок уплаты суммы задолженности и начисляемых процентов, а также в соответствующих случаях документы об имуществе, которое является предметом залога, либо поручительство. Решение о предоставлении отсрочки или рассрочки по уплате налога вступает в действие со дня, установленного в этом решении. При этом причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления этого решения в силу. Если отсрочка или рассрочка по уплате налога предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном статьей 73 настоящего Кодекса. 9. Решение об отказе в предоставлении отсрочки или рассрочки по уплате налога должно быть мотивированным. Решение об отказе в предоставлении отсрочки или рассрочки по уплате налога может быть обжаловано заинтересованным лицом в порядке, установленном законодательством Российской Федерации. 10. Копия решения о предоставлении отсрочки или рассрочки по уплате налога или об отказе в ее предоставлении направляется уполномоченным органом в трехдневный срок со дня принятия такого решения заинтересованному лицу и в налоговый орган по месту учета этого лица. 12. Законами субъектов Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований могут быть установлены дополнительные основания и иные условия предоставления отсрочки и рассрочки уплаты соответственно региональных и местных налогов, пеней и штрафов. 13. Правила настоящей статьи применяются также в отношении порядка и условий предоставления отсрочки или рассрочки по уплате сборов, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах. Пеня. Статья 75. Пеня 1. Пеней признается установленная настоящей статьей денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов, в том числе налогов, уплачиваемых в связи с перемещением товаров через таможенную границу Таможенного союза, в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. 2. Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах. 3. Пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора, если иное не предусмотрено главами 25 и 26.1 настоящего Кодекса. Не начисляются пени на сумму недоимки, которую налогоплательщик (участник консолидированной группы налогоплательщиков, к которому в соответствии со статьей 46 настоящего Кодекса были приняты меры по принудительному взысканию налога) не мог погасить в силу того, что по решению налогового органа был наложен арест на имущество налогоплательщика или по решению суда были приняты обеспечительные меры в виде приостановления операций по счетам налогоплательщика (участника консолидированной группы налогоплательщиков, к которому в соответствии со статьей 46 настоящего Кодекса были приняты меры по принудительному взысканию налога) в банке, наложения ареста на денежные средства или на имущество налогоплательщика (участника консолидированной группы налогоплательщиков). В этом случае пени не начисляются за весь период действия указанных обстоятельств. Подача заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисления пеней на сумму налога, подлежащую уплате. 4. Пеня за каждый день просрочки определяется в процентах от неуплаченной суммы налога или сбора. Процентная ставка пени принимается равной одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

5. Пени уплачиваются одновременно с уплатой сумм налога и сбора или после уплаты таких сумм в полном объеме. 6. Пени могут быть взысканы принудительно за счет денежных средств налогоплательщика на счетах в банке, а также за счет иного имущества налогоплательщика в порядке, предусмотренном статьями 46 - 48 настоящего Кодекса. Принудительное взыскание пеней с организаций и индивидуальных предпринимателей производится в порядке, предусмотренном статьями 46 и 47 настоящего Кодекса, а с физических лиц, не являющихся индивидуальными предпринимателями, - в порядке, предусмотренном статьей 48 настоящего Кодекса. Принудительное взыскание пеней с организаций и индивидуальных предпринимателей в случаях, предусмотренных подпунктами 1 - 3 пункта 2 статьи 45 настоящего Кодекса, производится в судебном порядке. 7. Правила, предусмотренные настоящей статьей, распространяются также на плательщиков сборов, налоговых агентов и консолидированную группу налогоплательщиков. 8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа). Положение, предусмотренное настоящим пунктом, не применяется в случае, если указанные письменные разъяснения основаны на неполной или недостоверной информации, представленной налогоплательщиком (плательщиком сбора, налоговым агентом). Статья 76. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей 1. Приостановление операций по счетам в банке и переводов электронных денежных средств применяется для обеспечения исполнения решения о взыскании налога, сбора, пеней и (или) штрафа, если иное не предусмотрено пунктом 3 настоящей статьи и подпунктом 2 пункта 10 статьи 101 настоящего Кодекса. Приостановление операций по счету означает прекращение банком всех расходных операций по данному счету, если иное не предусмотрено пунктом 2 настоящей статьи. Приостановление операций по счету не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством Российской Федерации предшествует исполнению обязанности по уплате налогов и сборов, а также на операции по списанию денежных средств в счет уплаты налогов (авансовых платежей), сборов, страховых взносов, соответствующих пеней и штрафов и по их перечислению в бюджетную систему Российской Федерации. Приостановление переводов электронных денежных средств означает прекращение банком всех операций, влекущих уменьшение остатка электронных денежных средств, если иное не предусмотрено пунктом 2 настоящей статьи. 2. Решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств принимается руководителем (заместителем руководителя) налогового органа, направившим требование об уплате налога, пеней или штрафа в случае неисполнения налогоплательщиком-организацией этого требования. При этом решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств может быть принято не ранее вынесения решения о взыскании налога. Приостановление операций по счетам налогоплательщика-организации в банке в случае, предусмотренном настоящим пунктом, означает прекращение банком расходных операций по этому счету в пределах суммы, указанной в решении о приостановлении операций налогоплательщика-организации по счетам в банке, если иное не предусмотрено абзацем третьим пункта 1 настоящей статьи.

Приостановление переводов электронных денежных средств налогоплательщика-организации в случае, предусмотренном настоящим пунктом, означает прекращение банком операций, влекущих уменьшение остатка электронных денежных средств, в пределах суммы, указанной в решении налогового органа. 2.1. Решения о приостановлении операций по счетам в банке и переводов электронных денежных средств в целях обеспечения обязанностей по уплате налогов и сборов участником договора инвестиционного товарищества - управляющим товарищем, ответственным за ведение налогового учета (далее в настоящей статье - управляющий товарищ, ответственный за ведение налогового учета), в связи с выполнением договора инвестиционного товарищества принимаются руководителем (заместителем руководителя) налогового органа по месту нахождения такого управляющего товарища. В целях обеспечения обязанностей по уплате налогов и сборов управляющим товарищем, ответственным за ведение налогового учета, в связи с выполнением договора инвестиционного товарищества (за исключением налога на прибыль организаций, возникающего в связи с участием данного товарища в договоре инвестиционного товарищества) в первую очередь приостанавливаются операции по счетам в банке и переводы электронных денежных средств инвестиционного товарищества. Если средства на счетах инвестиционного товарищества отсутствуют или их недостаточно, решение о приостановлении операций по счетам в банке и переводов электронных денежных средств может быть принято в отношении счетов управляющих товарищей. При этом в первую очередь такое решение принимается в отношении счетов управляющего товарища, ответственного за ведение налогового учета. При отсутствии или недостаточности средств на счетах управляющих товарищей решение о приостановлении операций по счетам в банке и переводов электронных денежных средств товарищей может быть принято в отношении счетов товарищей на сумму, пропорциональную доле каждого из них в общем имуществе товарищей, определяемой на дату возникновения задолженности. 4. Решение о приостановлении операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств передается налоговым органом в банк на бумажном носителе или в электронном виде. Решение об отмене приостановления операций по счетам налогоплательщика-организации и переводов его электронных денежных средств вручается должностным лицом налогового органа представителю банка по месту нахождения этого банка под расписку или направляется в банк в электронном виде или иным способом, свидетельствующим о дате его получения банком, не позднее дня, следующего за днем принятия такого решения. 7. Приостановление операций налогоплательщика-организации по его счетам в банке и переводов его электронных денежных средств действует с момента получения банком решения налогового органа о приостановлении таких операций, таких переводов и до получения банком решения налогового органа об отмене приостановления операций по счетам налогоплательщика-организации в банке, решения налогового органа об отмене приостановления переводов его электронных денежных средств. Дата и время получения банком решения налогового органа о приостановлении операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств указываются в уведомлении о вручении или в расписке о получении такого решения. При направлении в банк решения о приостановлении операций по счетам налогоплательщика-организации в банке и переводов его электронных денежных средств в электронном виде дата и время его получения банком определяются в порядке, устанавливаемом Центральным банком Российской Федерации по согласованию с федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. В случае, если после принятия решения о приостановлении операций по счетам налогоплательщика-организации в банке изменились наименование налогоплательщика-организации и (или) реквизиты счета налогоплательщика-организации в банке, операции по которому приостановлены по этому решению налогового органа, указанное решение подлежит исполнению банком также в отношении налогоплательщика-организации, изменившей свое наименование, и операций по счету, имеющему измененные реквизиты.

В случае, если после принятия решения о приостановлении переводов электронных денежных средств налогоплательщика-организации в банке изменились наименование налогоплательщика-организации и (или) реквизиты корпоративного электронного средства платежа налогоплательщика-организации, переводы электронных денежных средств с использованием которого приостановлены по этому решению налогового органа, указанное решение подлежит исполнению банком также в отношении налогоплательщика-организации, изменившей свое наименование, и переводов электронных денежных средств с использованием корпоративного электронного средства платежа, имеющего измененные реквизиты.

Налоговая декларация. 1. Налоговая декларация представляет собой письменное заявление или заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением электронной цифровой подписи, налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога. Налоговая декларация представляется каждым налогоплательщиком по каждому налогу, подлежащему уплате этим налогоплательщиком, если иное не предусмотрено законодательством о налогах и сборах. Расчет авансового платежа представляет собой письменное заявление или заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением электронной цифровой подписи, налогоплательщика о базе исчисления, об используемых льготах, исчисленной сумме авансового платежа и (или) о других данных, служащих основанием для исчисления и уплаты авансового платежа. Расчет авансового платежа представляется в случаях, предусмотренных настоящим Кодексом применительно к конкретному налогу. Расчет сбора представляет собой письменное заявление или заявление, составленное в электронном виде и переданное по телекоммуникационным каналам связи с применением электронной цифровой подписи, плательщика сбора об объектах обложения, облагаемой базе, используемых льготах, исчисленной сумме сбора и (или) о других данных, служащих основанием для исчисления и уплаты сбора, если иное не предусмотрено настоящим Кодексом. Расчет сбора представляется в случаях, предусмотренных частью второй настоящего Кодекса применительно к каждому сбору. Налоговый агент представляет в налоговые органы расчеты, предусмотренные частью второй настоящего Кодекса. Указанные расчеты представляются в порядке, установленном частью второй настоящего Кодекса применительно к конкретному налогу. 2. Не подлежат представлению в налоговые органы налоговые декларации (расчеты) по тем налогам, по которым налогоплательщики освобождены от обязанности по их уплате в связи с применением специальных налоговых режимов, в части деятельности, осуществление которой влечет применение специальных налоговых режимов, либо имущества, используемого для осуществления такой деятельности. Лицо, признаваемое налогоплательщиком по одному или нескольким налогам, не осуществляющее операций, в результате которых происходит движение денежных средств на его счетах в банках (в кассе организации), и не имеющее по этим налогам объектов налогообложения, представляет по данным налогам единую (упрощенную) налоговую декларацию. Форма единой (упрощенной) налоговой декларации и порядок ее заполнения утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Министерством финансов Российской Федерации. Единая (упрощенная) налоговая декларация представляется в налоговый орган по месту нахождения организации или месту жительства физического лица не позднее 20-го числа месяца, следующего за истекшими кварталом, полугодием, 9 месяцами, календарным годом. 3. Налоговая декларация (расчет) представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента) по установленной форме на бумажном носителе или по установленным форматам в электронном виде вместе с документами, которые в соответствии с настоящим Кодексом должны прилагаться к налоговой декларации (расчету). Налогоплательщики вправе представить документы, которые в соответствии с настоящим Кодексом должны прилагаться к налоговой декларации (расчету), в электронном виде. Налогоплательщики, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, а также вновь созданные (в том числе при реорганизации) организации, численность работников которых превышает указанный предел, представляют налоговые декларации (расчеты) в налоговый орган по установленным форматам в электронном виде, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации. Сведения о среднесписочной численности работников за предшествующий календарный год представляются налогоплательщиком в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации - не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована). Указанные сведения представляются по форме, утвержденной федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в налоговый орган по месту нахождения организации (по месту жительства индивидуального предпринимателя). Налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют все налоговые декларации (расчеты), которые они обязаны представлять в соответствии с настоящим Кодексом, в налоговый орган по месту учета в качестве крупнейших налогоплательщиков по установленным форматам в электронном виде, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством Российской Федерации. Бланки налоговых деклараций (расчетов) предоставляются налоговыми органами бесплатно. 4. Налоговая декларация (расчет) может быть представлена налогоплательщиком (плательщиком сбора, налоговым агентом) в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронном виде по телекоммуникационным каналам связи.

Налоговый орган не вправе отказать в принятии налоговой декларации (расчета), представленной налогоплательщиком (плательщиком сборов, налоговым агентом) по установленной форме (установленному формату), и обязан проставить по просьбе налогоплательщика (плательщика сбора, налогового агента) на копии налоговой декларации (копии расчета) отметку о принятии и дату ее получения при получении налоговой декларации (расчета) на бумажном носителе либо передать налогоплательщику (плательщику сбора, налоговому агенту) квитанцию о приеме в электронном виде - при получении налоговой декларации (расчета) по телекоммуникационным каналам связи. При отправке налоговой декларации (расчета) по почте днем ее представления считается дата отправки почтового отправления с описью вложения. При передаче налоговой декларации (расчета) по телекоммуникационным каналам связи днем ее представления считается дата ее отправки. 5. Налоговая декларация (расчет) представляется с указанием идентификационного номера налогоплательщика, если иное не предусмотрено настоящим Кодексом. Налогоплательщик (плательщик сбора, налоговый агент) или его пре

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 269; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.107.148 (0.012 с.) |