Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сопоставление ликвидных средств и обязательств также позволяет рассчитать следующие показатели.Содержание книги

Поиск на нашем сайте Коэффициент абсолютной ликвидности является наиболее жестким критерием платежеспособности и показывает, какую часть краткосрочной задолженности организации может погасить в ближайшее время (немедленно). Величина его должна быть не ниже 0,2—0,5. Данный коэффициент характеризует платежеспособность организации на дату составления баланса и интересует прежде всего кредиторов. Каб.лик = А1: (П1 + П2) Коэффициент быстрой ликвидности показывает, какая часть текущих активов за минусом запасов и дебиторской задолженности более 12 месяцев покрывается текущими обязательствами. Такой коэффициент отражает прогнозируемые платежные возможности при условии своевременного проведения расчетов с дебиторами. Он характеризует ожидаемую платежеспособность организации на период, равный средней продолжительности одного оборота дебиторской задолженности, а также оценивает способность организации к погашению краткосрочных обязательств в случае ее тяжелого финансового положения, когда нет возможности продать запасы (нормативное значение 0,7-0,8). Кб.лик=(А1 + А2): (П1 + П2) или Общую оценку платежеспособности дает коэффициент текущей ликвидности. Он показывает, сколько денежных единиц текущих активов приходится на одну денежную единицу текущих обязательств. Если соотношение меньше, чем 1:1, то текущие обязательства превышают текущие активы. Если коэффициент покрытия высокий, то это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности, нерациональным использованием ресурсов, недостаточным привлечением внешних источников финансирования и пр. Постоянное его снижение означает возрастающий риск неплатежеспособности. Ктек.лик = (А1 + А2 + А3): (П1 + П2)

Подходы к измерению и управлению денежным потоком.

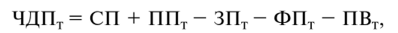

Денежные потоки представляют собой один из показателей финансового состояния хозяйствующего субъекта, правда в большей мере это является показателем деятельности торговых организаций, поскольку практически весь их капитал, выраженный в финансовых средствах, заключен в дебиторской и кредиторской задолженности. Говоря о денежных потоках как о показателе, отражающем реальное финансовое положение, следует отметить, что их объемы, структура и динамика позволяют организации отслеживать действительный уровень ее платежеспособности. ИЗМЕРЕНИЕ ДЕНЕЖНЫХ ПОТОКОВ 1.Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый денежный поток в отчетном периоде, отражает объем поступлений и расходования денежных средств по видам деятельности и в целом по организации. При использовании такого метода расчета денежных потоков используются данные бухгалтерского учета, в которых отражены поступления и расходования денежных средств. Формула для расчета суммы чистого денежного потока по операционной деятельности прямым методом следующая:

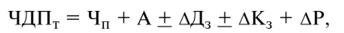

где ЧДПХ — сумма чистого денежного потока по операционной деятельности; СП — сумма денежных средств, полученных от реализации продукции (услуг); ППТ — сумма прочих поступлений денежных средств; ЗПТ — сумма заработной платы, выплаченная персоналу; ФПтп — финансирование предупредительных мероприятий; ПВТ — сумма прочих выплат денежных средств. 2. Косвенный метод предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь финансового результата (прибыли) с изменением величины денежных средств. Расчет денежных потоков косвенным методом ведется от показателя чистой прибыли с ее корректировками на статьи, не отражающие движение реальных денег по соответствующим счетам. Данный метод направлен на получение данных, характеризующих чистый денежный поток в отчетном периоде. Расчет чистого денежного потока косвенным методом осуществляется по каждому виду деятельности и по организации в целом. По операционной деятельности основой расчетов чистого денежного потока выступает чистая прибыль, которая после соответствующих корректировок преобразуется в показатель чистого денежного потока. Формула для расчета этого показателя по операционной деятельности следующая:

где ЧДПХ — сумма чистого денежного потока по операционной деятельности; Чп — сумма чистой прибыли; А — сумма амортизации; ДД3 — прирост (снижение) суммы дебиторской задолженности; ДК3 — прирост (снижение) суммы кредиторской задолженности; ДР — прирост (снижение) суммы резервного и других фондов. По инвестиционной деятельности сумма чистого денежного потока определяется как разница между суммой реализации внеоборотных активов и суммой их приобретения. Формула для расчета этого показателя по инвестиционной деятельности следующая:

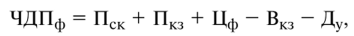

где ЧДПИ — сумма чистого денежного потока по инвестиционной деятельности; Рос — сумма реализации выбывших основных средств; Рна — сумма реализации выбывших нематериальных активов; Рфа — сумма реализации финансовых инструментов инвестиционного портфеля; Рса — сумма повторной реализации ранее выкупленных собственных акций; Дп — сумма дивидендов (процентов), полученных по финансовым инструментам инвестиционного портфеля; Пос — сумма приобретенных основных средств; Пма — сумма приобретенных нематериальных активов; Пфа — сумма приобретенных финансовых инструментов инвестиционного портфеля; Вса — сумма выкупленных собственных акций. По финансовой деятельности сумма чистого денежного потока определяется как разница между суммой финансовых ресурсов, привлеченных из внешних источников, и суммой основного долга, а также дивидендов (процентов), выплаченных собственникам. Формула для расчета этого показателя по финансовой деятельности следующая:

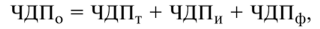

где ЧДПф — сумма чистого денежного потока по финансовой деятельности; Пск — сумма дополнительно привлеченного из внешних источников собственного акционерного или паевого капитала; Пкз — сумма дополнительно привлеченных кредитов и займов; Цф — сумма средств, поступивших в порядке безвозмездного целевого финансирования; Вкз — сумма выплаты (погашения) основного долга по кредитам и займам; Ду — сумма дивидендов (процентов), уплаченных собственникам (акционерам) на вложенный капитал (акции, паи и т.п.). На основе суммы чистого денежного потока по операционной, инвестиционной и финансовой деятельности можно определить общий его размер по организации с использованием следующей формулы:

где ЧДП0 — общая сумма чистого денежного потока. 3. Кроме прямого и косвенного методов измерения денежных потоков есть метод ликвидного денежного потока, который позволяет оперативно рассчитать поток денежных средств в организации. Данный метод может быть использован для экспресс-диагностики финансового состояния. Ликвидный денежный поток (Лдп), или изменение в чистой кредитной позиции[1], является показателем избыточного или дефицитного сальдо денежных средств организации, возникающего в случае полного покрытия всех его долговых обязательств по заемным средствам. Формула расчета ликвидного денежного потока следующая:

где ДК| и ДКо — долгосрочные кредиты на конец и начало расчетного периода; КК] и ККо — краткосрочные кредиты на конец и начало расчетного периода; ДС] и ДСо — денежные средства, находящиеся в кассе на расчетном, валютном и иных счетах на конец и начало периода.

|

||

|

Последнее изменение этой страницы: 2021-07-18; просмотров: 126; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.220 (0.006 с.) |