Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Расчеты по купонным облигациямСодержание книги

Поиск на нашем сайте

Цель задачи: ознакомиться с технологиями расчетов дохода по купонным облигациям, сравнительного анализа рентабельности инвестиций и расчетов текущей стоимости 1 облигации, реализованными в Excel. Предлагается, пользуясь встроенными функциями Excel: 1) рассчитать: · цену покупки пакета облигаций; · цену продажи пакета облигаций; · сумму купонных выплат по пакету облигаций за весь период обращения; 2) рассчитать рентабельность инвестиций и сравнить ее с альтернативной инвестицией при депозитном вкладе той же суммы на тот же календарный срок (учитывать простые проценты); 3) рассчитать текущую стоимость 1 облигации при указанной норме доходности.

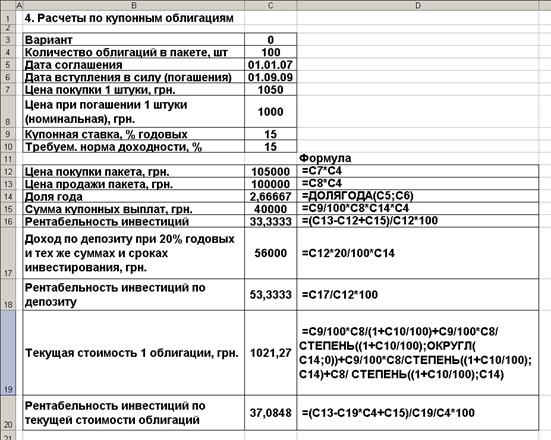

Для расчетов понадобятся следующие функции Excel: · СТЕПЕНЬ() – для нахождения степени числа; · ОКРУГЛ() – для нахождения округления числа; · ДОЛЯГОДА() – для нахождения количества лет от даты покупки до даты погашения. ПРИМЕЧАНИЕ: Порядок использования функций – см. в мастере функций, который находится на листе Excel в закладке Вставка в подзакладке Функция (fx). Исходные данные для задания 4 представлены в таблице 1.3: Таблица 1.3

Алгоритм расчетов Начнем с расчета цены покупки пакета облигаций в Excel по формуле: =C7*C4, где С7 – ячейка Excel, в которой хранится значение цены покупки 1 облигации; С4 – ячейка Excel, в которой хранится значение количества облигаций в пакете. Рассчитаем цену продажи пакета облигаций в Excel по формуле: =C8*C4, где С8 – ячейка Excel, в которой хранится значение цены при погашении 1 облигации; С4 – ячейка Excel, в которой хранится значение количества облигаций в пакете. Рассчитаем количество лет за анализируемый период в Excel по формуле: =ДОЛЯГОДА(C5;C6), где С5 – ячейка Excel, в которой хранится значение даты приобретения пакета облигаций; С6 – ячейка Excel, в которой хранится значение даты погашения пакета облигаций. Рассчитаем сумму купонных выплат по пакету облигаций за анализируемый период в Excel по формуле: =C9/100*C8*C14*C4, где С9 – ячейка Excel, в которой хранится значение купонной ставки по пакету облигаций в годовых процентах; С8 – ячейка Excel, в которой хранится значение номинальной цены 1 облигации; С14 – ячейка Excel, в которой хранится значение количества лет до погашения пакета облигаций; С4 – ячейка Excel, в которой хранится значение количества облигаций в пакете. Рассчитаем рентабельность инвестиций по пакету в Excel по формуле: =(C13-C12+C15)/C12*100, где С13 – ячейка Excel, в которой хранится значение цены продажи пакета облигаций; С15 – ячейка Excel, в которой хранится значение суммы купонных выплат по пакету облигаций за анализируемый период; С12 – ячейка Excel, в которой хранится значение цены приобретения пакета облигаций (или сумма первоначальных инвестиций). Рассчитаем размер дохода по депозиту при 20% годовых и тех же суммах и сроках инвестирования в Excel по формуле: =C12*20/100*C14, где С14 – ячейка Excel, в которой хранится значение количества лет в анализируемом периоде; С12 – ячейка Excel, в которой хранится значение цены приобретения пакета облигаций (или сумма первоначальных инвестиций). Рассчитаем рентабельность инвестиций по депозиту при 20% годовых и тех же суммах и сроках инвестирования в Excel по формуле: =C17/C12*100, где С17 – ячейка Excel, в которой хранится значение размера дохода по депозиту; С12 – ячейка Excel, в которой хранится значение цены приобретения пакета облигаций (или сумма первоначальных инвестиций). Текущую стоимость 1 купонной облигации с постоянной величиной купона нужно рассчитывать по формуле: где Робл – текущая стоимость 1 купонной облигации; К – годовая купонная ставка; N – номинальная стоимость 1 купонной облигации; r – требуемая норма доходности; n – число лет до погашения облигации. Рассчитаем текущую стоимость 1 облигации при указанной норме доходности в Excel по формуле (в сумме по формуле (8) три слагаемых, так как количество лет расчета равно 2⅔, то есть не более 3): =C9/100*C8/(1+C10/100)+C9/100*C8/СТЕПЕНЬ((1+C10/100);ОКРУГЛ(C14;0))+ +C9/100*C8/СТЕПЕНЬ((1+C10/100);C14)+C8/СТЕПЕНЬ((1+C10/100);C14), где С9 – ячейка Excel, в которой хранится значение купонной ставки по пакету облигаций в годовых процентах; С8 – ячейка Excel, в которой хранится значение номинальной цены 1 облигации; С10 – ячейка Excel, в которой хранится значение указанной нормы доходности; С14 – ячейка Excel, в которой хранится значение количества лет до погашения пакета облигаций. Рассчитаем рентабельность инвестиций по текущей стоимости облигации в Excel по формуле (по всему пакету): =(C13-C19*C4+C15)/C19/C4*100, где С13 – ячейка Excel, в которой хранится значение цены продажи пакета облигаций; С19 – ячейка Excel, в которой хранится значение рассчитанной текущей стоимости 1 облигации; С15 – ячейка Excel, в которой хранится значение суммы купонных выплат по пакету облигаций за анализируемый период; С4 – ячейка Excel, в которой хранится значение количества облигаций в пакете. Алгоритм расчетов на листе Excel с указанием используемых формул и полученными результатами представлен на рисунке 4. Результаты расчетов позволяют сделать следующие выводы: · Цена покупки рассматриваемого пакета облигаций равна 105000 руб. Цена продажи рассматриваемого пакета облигаций равна 100000 руб. Сумма купонных выплат по рассматриваемому пакету облигаций за весь анализируемый период равна 40000 руб.; · Общая рентабельность операции равна 33⅓%, что позволяет сделать вывод о невысокой эффективности инвестиций по сравнению с размещением (например) денег, потраченных на приобретение пакета облигаций, на депозит; · По состоянию на 01.01.2007 депозитная ставка в коммерческих банках была не менее чем 20%. За анализируемый период доход – даже при начислении простых процентов – по такому вкладу составил бы 56000 руб., что существенно больше, чем сумма полученной выгоды по рассматриваемой операции: 40000 руб. При вкладе инвестируемой суммы (105000 руб.) на депозит рентабельность операции за рассматриваемый период была бы более 53%, что больше полученного в задаче значения рентабельности по приобретению пакета облигаций; · Расчет текущей стоимости одной облигации показал, что по состоянию на 01.01.2007 ее цена должна была составить 1021,27 руб. за штуку. При этом рентабельность таких инвестиций составила 37,08%, что объясняется меньшей закупочной ценой одной облигации.

Рис. 4. Алгоритм расчетов по 4 заданию

|

||||||||||||||||||

|

Последнее изменение этой страницы: 2021-05-27; просмотров: 95; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.117.71.213 (0.006 с.) |

(8)

(8)