Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка качества данных рискаСодержание книги

Поиск на нашем сайте

Для того, чтобы результаты качественного анализа рисков были надежны, необходимы точные и непредвзятые данные. Анализ качества данных риска представляет собой технологию оценки полезности данных о рисках для управления проектом. Анализ включает в себя изучение глубины понимания риска, а также точности, качества, надежности и целостности данных о риске. Использование низкого качества данных о риске может привести к тому, что результаты качественного анализа рисков окажутся малопригодными для использования в проекте. При отсутствии качественных данных, возможно, потребуется сбор новых, более высоких по качеству данных. Часто сбор информации о рисках вызывает немало трудностей и требует большего по количеству времени и ресурсов, нежели предусмотрено первоначальным планам. Количественный анализ производится в отношении тех рисков, которые в процессе качественного анализа рисков были квалифицированы как потенциально или существенным образом влияющие на конкурентоспособные свойства проекта. В процессе количественного анализа рисков оценивается эффект от таких рисковых событий и таким рискам присваивается цифровой рейтинг. Данный анализ также представляет количественный подход к принятию решений в условиях неопределенности. В ходе этого процесса используются такие методы, как моделирование Монте-Карло и анализ дерева решений; они используются для: · Определения количества возможных выходов проекта и степени их вероятности · Оценки вероятности достижения конкретных целей проекта · Идентификации рисков, требующих наибольшего внимания, путем количественной оценки их относительного вклада в общий риск проекта · Определения реалистичных и достижимых целей по стоимости, расписанию или содержанию с учетом рисков проекта · Определения лучшего решения по управлению проектом в ситуации, когда некоторые условия или выходы остались неопределенными Количественный анализ рисков обычно выполняется после качественного анализа рисков, хотя опытные менеджеры проектов иногда проводят количественный анализ сразу после идентификации рисков. В некоторых случаях для разработки эффективных ответных мер реагирования на риски, проведение количественного анализа рисков не требуется. Выбор метода (методов) анализа в каждом конкретном проекте определяется наличием времени и бюджетом, а также потребностью в качественной или количественной констатации рисков и их последствий. Чтобы определить, насколько успешно (и успешно ли) снизился общий риск проекта, после планирования реагирования на риски необходимо провести повторный количественный анализ рисков, а также часть мониторинга и управления рисками. Анализ трендов может указать на необходимость проведения большей или меньшей по масштабу операции по управлению рисками. Это является входом процесса планирования реагирования на риски. Наиболее распространенными методами количественного анализа являются: · Анализ чувствительности Анализ чувствительности помогает определить, какие риски обладают наибольшим потенциальным влиянием на проект. В процессе анализа устанавливается, в какой степени неопределенность каждого элемента проекта отражается на исследуемой цели проекта, если остальные неопределенные элементы принимают базовые значения. Один из типичных способов отображения результатов анализа чувствительности – это диаграмма торнадо, которая полезна при сравнении относительной важности переменных, обладающих высокой степенью неопределенности, с другими, более стабильными переменными. · Анализ ожидаемой денежной стоимости. Анализ ожидаемой денежной стоимости (ОДС) – это статистическое понятие, при помощи которого рассчитывается средний результат для случаев, когда будущее включает в себя сценарии, которые нельзя с уверенностью предсказать (т. е. анализ в условиях неопределенности). Обычно ОДС благоприятных возможностей выражается в положительных величинах, а риски – в отрицательных величинах. Расчет ОДС производится путем умножения значения каждого возможного результата на вероятность его появления, а затем полученные значения суммируются. Чаще всего такой тип анализа используется в анализе дерева решений. Для анализа рисков стоимости и расписания рекомендуется применять моделирование, так как этот метод более эффективен и менее подвержен вероятности неправильного применения, чем анализ ожидаемой денежной стоимости. · Анализ дерева решений. Обычно структура анализа дерева решений строится на основе диаграммы дерева решений, которая описывает рассматриваемую ситуацию с учетом каждой из имеющихся возможностей выбора и возможного сценария. Она объединяет стоимость каждой возможности выбора, вероятность возникновения каждого возможного сценария, а также вознаграждения за каждый альтернативный логический путь. Построение дерева решений дает возможность провести анализ ОДС (или иные мероприятия, представляющие интерес для организации) по каждой альтернативе при условии, что все вознаграждения и соответствующие решения уже имеют количественное выражение. · Моделирование и имитация. При моделировании проекта используется модель для определения последствий от воздействия подробно описанных неопределенностей на результаты проекта в целом. Моделирование обычно проводится с помощью метода Монте-Карло. При анализе стоимости рисков в качестве модели при моделировании можно использовать традиционную ИСР или иерархическую структуру стоимости. Для анализа рисков расписания используется диаграмма, построенная по методу предшествования.

Анализ и оценка рисков. 1.Под анализом рисков понимается процесс определения, идентификации и группировки (ранжирования) тождественных рисков (на стадии подготовки решения; 2.Под оценкой рисков понимается определение возможных потенциальных последствий от них (на стадии подготовки решения); 3.Под анализом и оценкой риска после выработки возможных вариантов решений конкретной проблемы понимается их анализ и оценка с учетом возможных выгод и потерь (негативных последствий), т. е. Выявление оптимальной альтернативы Анализ рисков: -это процесс требующий комплексного исследования экономических, управленческих, социальных и других факторов; -это, прежде всего, получение необходимой информации о рисках, причинах их возникновения, факторах, влияющих на увеличение или уменьшение уровня рисков при принятии решений по управлению рисками. Анализ риска начинается с выявления источников (причин) возникновения риска, факторов риска. Различают факторы 1-го и 2-го порядка. Факторы 1-го порядка - это первичные причины, вызывающие риск как таковой, они как правило носят объективный характер и являются неуправляемыми. Факторы 2-го порядка (объективные и субъективные), сами по себе, не являются причиной ущерба, однако влияют на вероятность возникновения ущерба и его величину. Объективные факторы — это наличие охранной сигнализации, местонахождение объекта, возраст и пол человека и др. Субъективные факторы связаны с особенностями поведения и характером человека; именно они оказывают решающее воздействие на развитие ситуации риска. Общими принципами анализа риска являются: • всеобщность покрытия исследовательского поля; • учет стратегии предприятия; • учет временного фактора; • достоверность получаемой информации; • экономичность применяемых методов выявления риска. Процесс анализа риска включает в себя следующие этапы: 1. Постановка цели и задач анализа риска. 2. Определение необходимого массива информации и разработка форм отчетности. 3. Сбор информации: -анализ и прогноз внешней среды предприятия; -анализ и прогноз внутренней среды предприятия. 4. Предоставление собранной информации в специальных формах отчетности для проведения анализа. 5. Анализ полученной информации: * проведение укрупненного и детального анализа; * выявление источников возникновения конкретных видов рисков; * выявление и анализ внутренних и внешних факторов, увеличивающих (уменьшающих) конкретный вид риска. 6. Выявление возможных рисков в вариантах решения конкретной проблемы (на стадии выработки решения). 7. Определение наличия рисков в альтернативе решения конкретной проблемы (на стадии принятия решения). 8. Составление перечня результатов анализа рисков с целью их определения и классификации. В целях экономии средств и времени следует определить необходимый для целей анализа риска массив информации и разработать требуемые формы отчетности для предоставления нужной информации. Анализ риска основан на сборе и обработке информации различного рода: информации о состоянии внешней среды, внутренней среды предприятия и пр. Необходим, как уже отмечалось выше, комплексный процесс сбора, передачи и распространения нужной информации (надежной, достоверной и своевременной), для соответствующих управленческих звеньев и уровней. Собранную информацию для удобства использования необходимо предоставлять в специальных формах отчетности; каждое предприятие может вырабатывать свои собственные формы отчетности. Они зависят от масштабов и направлений деятельности предприятия, его организационной структуры, численности аппарата управления и персонала и пр. Анализ и прогноз состояния внешней среды предприятия включает в себя исследование и прогноз состояния смежных предприятий (относятся ли они пожаровзрывоопасным, химически опасным, радиационно опасным и ОПО и какой категории и т.д.) и окружающей природной среды (возможны ли природные пожары, наводнения и т.д.). При проведении анализа и прогноза внутренней среды предприятия анализируются положение предприятия, его устойчивость и способность предпринимать рискованные действия. Для анализа и прогнозирования состояния внешней и внутренней среды, а также поведения предприятий в ситуации риска эффективно применять моделирование. Оно позволяет изучить динамику состояния внешней и внутренней среды предприятия еще до ее реального воплощения, воспроизвести действие различных факторов и условий среды, исследовать эффективность альтернативного варианта решения, вскрыть возможные ошибки и исправить их, не неся при этом реальных материальных потерь. Анализ хозяйственной деятельности позволяет не только правильно оценить эффективность использования экономического потенциала, но и выработать стратегию и тактику хозяйственного развития, выявить проблемы экономического и социального развития, перспективные пути их решения, разработать возможные варианты управленческих решений и оценить их возможные последствия (в том числе и в ситуации риска). Таким образом, наиболее важными этапами анализа рисков являются выявление возможных рисков в вариантах решения конкретной проблемы и определения наличия рисков в альтернативе решения и их анализ.

Методы оценки риска. Методы оценки рисков можно разделить на прямые и косвенные, а те на качественные и количественные. Прямые методы предполагают использование статистической информации по выбранным показателям рисков или непосредственно показатели ущерба и вероятности их наступления. Косвенные методы оценки рисков не предполагают непосредственного выявления и идентификации опасностей на рабочих местах при выполнении производственных операций. Они позволяют оценить риск с помощью показателей (параметров), характеризующих отклонение существующих условий от норм и имеющих причинно-следственную связь с рисками. К таким показателям относят: • отклонение значений вредных или опасных производственных факторов (концентрация, доза, уровень и т. д.) от предельно допустимых концентраций, уровней и других известных предельных значений; • отношение не выполненных на рабочем месте нормативных требований охраны труда к их общему количеству и т. д Не вызывает сомнения тот факт, что оценка профессиональных рисков, основанная на фактической статистике травматизма, заболеваемости и летальных исходов, представляет более объективную картину, чем результаты, полученные с использованием косвенных методов. Вместе с тем использование прямых методов в настоящее время вызывает значительные трудности в связи с отсутствием статистических данных, которые дают возможность оценить вероятность и тяжесть последствий несчастных случаев для работников различных профессий и/или профессиональных групп. Количественные, те методы в которых оценка риска производится по количественным показателям (кол-во травм, профзаболеваний) и результат количество чего-либо (цифра), даже если это будут весовые коэффициенты, то этот метод относится к количественным. Качественные методы, когда значения тяжести и вероятности характеризуются словесными описаниями (например, тяжелые, средние, легкие последствия; вероятные, маловероятные, невероятные несчастные случаи или микротравмы). Основным достоинствами данного метода является возможность анализа и оценки самых различных вариантов развития событий и учет определенных факторы рисков в рамках единого подхода. Главным недостатком данного метода является необходимость применения вероятностных характеристик. При помощи аналитических методов можно выявить вероятность появления потерь. Это делается на основе математических моделей и применяется в основном для анализа риска инвестиционных проектов. Возможно, применения таких методов, как анализ чувствительности и метод сценариев. Метод экспертных оценок включает в себя целый комплекс логических, математических, статистических методов и процедур, которые направленные на обработку результатов опроса группы экспертов. Важно отметить, что результаты опроса являются единственным источником информации. В данном случае появляется возможность применения интуиции, своего жизненного, а также профессионального опыта каждого участника опроса. Данный метод применяется тогда, когда существует недостаточное, или полное отсутствие сведений, а также в случае, в котором нет возможности применения других методов. В основе данного метода находится проведении опроса нескольких независимых экспертов, например, для того чтобы определить оценку степени риска или выявление степени влияния различных факторов на уровень риска. Далее полученные сведения подвергаются анализу и применяются для достижения намеченной цели. Главным ограничением в применении данного метода является сложность в выборе нужной группы экспертов. Вероятностью называется мера объективной возможности случайного события, которая колеблется от 0 до 1. Вероятностные методы сводятся к оценке двух параметров риска: 1) к вербальному, когда степень риска оценивается в соответствующих понятиях; 2) количественной оценке вероятности, соответствующей вербальной оценке степени риска. На основании обобщения результатов исследований многих авторов по проблеме количественной оценки риска разработана эмпирическая шкала риска (табл. 16.1), рекомендуемая при использовании в качестве количественной оценки риска вероятность наступления рискового события. Существует два метода определения вероятности нежелательных событий: 1) объективный метод основан на вычислении частоты, с которой тот или иной результат ценовых решений был получен в аналогичных условиях. Расчет вероятности осуществляется путем соотношения числа событий с успешным (или неуспешным) исходом с общим числом аналогичных событий, включающих как успешный, так и неуспешный исходы:

где P - расчет вероятности; n - число событий с успешным или неуспешным исходом; N - общее число событий. 2) субъективный метод используется при невозможности применения объективного метода оценки вероятности нежелательного исхода. Субъективная вероятность является предположением относительно определенного результата ценовых решений. Некоторые подходы, отражающие применение вероятностного метода оценки степени риска. 1. При использовании отчетных данных критерий риска можно исчислить по формуле

где C р - степень риска; D пл - планируемое (требуемое) значение результата; D - фактическое значение результата. 2. Степень риска можно определить на основе оценки его величины по математическому ожиданию, которое равно абсолютной величине этого события, умноженной на вероятность его наступления. В этом случае степень риска определяется по формуле где У - ожидаемый ущерб (ден. ед.);

P (У) - вероятность ущерба. 3. Риск при принятии управленческого решения можно рассчитать по формуле

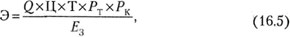

где П - возможная прибыль от принятия решения (ден. ед.); P(П) - вероятность получения прибыли. При этом допускается принятие управленческого решения, если C рне превышает 1, а при значении C рот 1 и более лучше воздержаться от принятия такого решения. 4. Определенный интерес для выяснения степени риска (как вероятности технического и коммерческого успеха) представляет собой подход, предложенный американскими экономистами при оценке технических нововведений:

где Э - эффективность реализации нововведений; Q - ежегодный объем продаж нового изделия; Ц - цена реализации изделия; T - жизненный цикл новшества (предполагаемый срок производства нового изделия или период от его освоения до снятия с производства); P T - вероятность технического успеха (вероятность практического претворения исследовательских идей в новой продукции); P к - вероятность коммерческого успеха (вероятность сбыта продукции на рынке и получения ожидаемой прибыли); E з - сумма затрат на реализацию, включая затраты на разработку, освоение производства и текущие производственные затраты.

|

||||

|

Последнее изменение этой страницы: 2021-04-04; просмотров: 169; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.85.96 (0.01 с.) |