Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Понятие и цели денежно-кредитной политики

Под денежно-кредитной (монетарной) политикой подразумевают совокупность мероприятий, осуществляемых в денежно-кредитной сфере с целью регулирования экономики. Разрабатывает и реализует ее центральный банк страны, который при этом действует в русле проводимой правительством экономической политики. Объектами регулирования являются денежная масса и связанные с ней параметры. Основными субъектами денежно-кредитной политики выступают центральный банк, коммерческие банки и другие кредитно-финансовые учреждения. Поскольку денежно-кредитная политика – важнейшее направление макроэкономического регулирования, их конечные цели совпадают. Таковыми являются: устойчивые темпы экономического роста; высокий уровень занятости; стабильный уровень цен; равновесие платежного баланса страны. Одновременно достичь всех целей невозможно, так как если одни из них согласуются между собой, то другие находятся в состоянии противоречия. Например, обеспечение высоких, устойчивых темпов экономического роста, несомненно, приведет к повышению уровня занятости. Вместе с тем действия, направленные на стабилизацию уровня цен, могут сопровождаться увеличением безработицы. Поэтому необходимо установить иерархию целей монетарной политики, учитывая, что приоритет, как правило, отдается поддержанию стабильного уровня цен. Особенность денежно-кредитного регулирования состоит в том, что центральный банк не в состоянии напрямую влиять на объем выпуска, уровень занятости, но может способствовать достижению конечных целей, воздействуя на определенные параметры денежно-кредитной сферы, которые непосредственно связаны с реальным сектором экономики. Именно они являются промежуточными целями денежно-кредитной политики. Основными промежуточными целями, как правило, являются денежная масса (предложение денег) и процентная ставка. В качестве других возможных целей могут выступать: обменный курс национальной валюты, разница между долгосрочными и краткосрочными ставками процента, объем кредита, индексы товарных цен. Проблема состоит в выборе центральным банком одной из них, так как он не в состоянии одновременно достичь двух автономно поставленных целей, поскольку, согласно кривой функции спроса на деньги, каждой ставке процента соответствует определенная величина денежной массы, и наоборот. Поэтому центральный банк должен определить, что он будет контролировать: предложение денег или процентную ставку.

Перед тем как приступить к достижению промежуточных целей, центральный банк устанавливает набор тактических (операционных) целей. Ими могут быть денежная база, денежные агрегаты, межбанковская процентная ставка или ставка процента по государственным ценным бумагам и др. Тактическая цель обычно определяется в соответствии с промежуточной. Например, если в качестве последней выбрана денежная масса, центральный банк может избрать операционной целью денежную базу или конкретный денежный агрегат. Если же он намерен регулировать процентную ставку, то тактической целью логично выбрать межбанковскую ставку процента. Таким образом, центральный банк ставит перед денежно-кредитной политикой комплекс целей, контроль за которыми позволяет ему оперативно отслеживать правильность выбранной политики, корректировать ее в нужном направлении, определяемом планируемыми конечными результатами. Следует отметить, что центральный: банк не придерживается единожды выбранных целей, он может изменять их в зависимости от состояния экономики и задач, стоящих перед обществом.

Создание денег банковской системой. Банковский и денежный Мультипликаторы

Для понимания механизма денежно-кредитной политики следует рассмотреть процесс формирования предложения денег, которое зависит от политики центрального банка, деятельности коммерческих банков, поведения других экономических субъектов. Центральный банк осуществляет эмиссию денег, регулирует деятельность банковской системы. Коммерческие банки влияют на предложение денег, поскольку они способны создавать новые деньги, используя имеющиеся депозиты. Фирмы, домохозяйства, принимая решения о том, какую часть своих сбережений будут хранить в банках, а какую держать в виде наличности, тоже участвуют в формировании Центральный банк требует, чтобы коммерческие банки определенную часть своих депозитов сохраняли в качестве обязательных резервов, которые должны содержаться либо в виде кассовой наличности, либо на его счетах. Он также определяет в процентах объем обязательных резервов. Такой процент называется резервной нормой (нормой обязательного резервирования). Разница между всеми резервами банка и обязательными есть избыточные резервы. Именно их объем определяет возможности создания денег банковской системой.

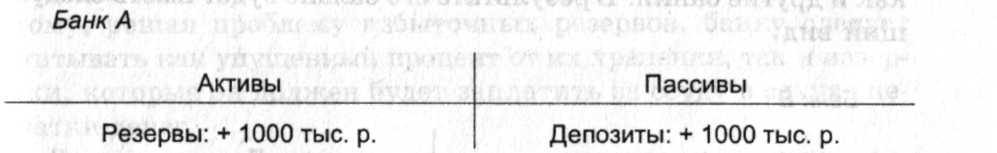

Рассмотрим процесс создания денег коммерческими банками при следующих условиях: • в балансах банков отражаются лишь изменения; • существуют только депозиты до востребования; • норма обязательных резервов для всех банков одинакова и равна 10 %; • сохраняемые банками резервы равны обязательным, находятся на их счетах в центральном банке; • появившиеся избыточные резервы банки полностью используют для выдачи ссуды одному лицу. Самым простым способом получения депозита коммерческим банком является вклад в банк наличных денег. Предположим, экономический субъект вкладывает в банк А 1000 тыс. р. Эта операция будет отражена в балансе банка:

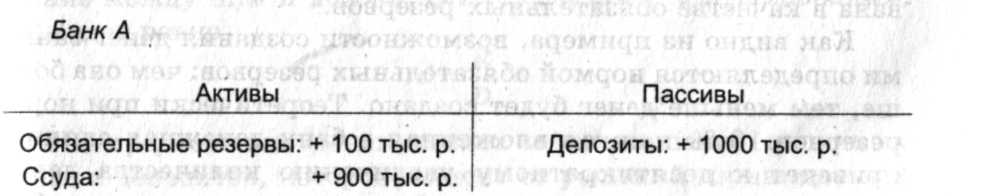

Часть своих резервов (100 тыс. р.) банк А должен хранить на счетах центрального банка в качестве обязательных. Другую часть (900 тыс. р.) он будет использовать, так как хранение избыточных резервов не принесет ему дохода. Согласно оговоренным условиям банк отдает 900 тыс. р. в ссуду одному лицу – экономическому субъекту. В результате баланс банка А примет следующий вид:

Таким образом, на счетах банка А значатся депозиты на 1000 тыс. р. и ссуда на 900 тыс. р. Общая сумм; а денег, имеющаяся на счетах, составляет 1900 тыс. р. До этого предложение денег соответствовало сумме вклада и составляло 1000 тыс. р. Следовательно, банк А увеличивает предложение денег на 900 тыс. р. Допустим, что, получив ссуду, экономический субъект использовал ее для оплаты сырья, положив деньги на счет поставщика в банке Б. Последний, получив вклад, тоже оставит резерв в 10 %, а остальные деньги отдаст в ссуду. Таким образом, баланс банка Б, в котором отражаются только изменения, станет следующим:

Итак, банк Б создал дополнительно 810 тыс. р. Процесс создания денег продолжается до тех пор, пока практически вся сумма первоначального депозита не будет использована в качестве обязательных резервов. Как видим, возможности создания денег банками определяются нормой обязательных резервов: чем она больше, тем меньше денег будет создано. Теоретически при норме резервов 10 % каждая вложенная в банк денежная единица приведет к десятикратному увеличению количества денег. И наоборот, каждая изъятая из банка денежная единица обусловит десятикратное сокращение денежной массы, т.е. имеет место мультипликационный эффект. Банковский (депозитный) мультипликатор рассчитывается по формуле

где rr – норма обязательных резервов; т – максимальное количество денег, которое может быть создано одной денежной единицей при данной величине rr.

Определить общее количество денег MS 1 возникшее в результате появления нового депозита D 1 можно следующим образом:

Итак, возможности создания коммерческими банками новых денег зависят как от общей суммы депозитов, так и от нормы обязательных резервов. Однако банки могут хранить резервы, превышающие обязательные. Причиной этого обычно являются соображения безопасности, связанные с непредсказуемостью спроса вкладчиков на деньги.

Если обозначить объем всех хранимых банками резервов, определяемый как политикой центрального банка, так и решениями самих коммерческих банков, через R, то соотношение между ним и депозитами (т.е. норма резервирования, rd ) будет равно

На предложение денег влияет и соотношение наличных денег и депозитов, которое зависит от решений, принимаемых экономическими субъектами. Каждый из них самостоятельно определяет, какую часть денег сохранять в виде наличности, и какую – положить в банк. Отношение наличности к депозитам (коэффициент депонирования, cd ) составит

где CU — наличные деньги. Чтобы определить денежный мультипликатор с учетом rd и cd, введем понятие денежной базы. Денежная база (деньги высокой эффективности, сильные деньги) равна сумме наличных денег, находящихся в обращении, и банковских резервов: МН = CU + R

Как известно, в экономической теории в основном рассматривается денежный агрегат Ml. Поэтому предложение денег MS определяют как сумму наличных денег CU и депозитов до востребования D:

MS = Ml = CU + D

Денежная база меньше предложения денег, поскольку банки способны создавать новые деньги. Денежный мультипликатор с учетом rd и cd, рассчитывается по формуле

где mm – денежный мультипликатор В таком случае предложение денег будет равно

MS = mm · МН.

Данное уравнение называют функцией предложения денег. Оно показывает, что на каждую денежную единицу прироста денежной базы приходится mm единиц прироста предложения денег. Следовательно, предложение денег находится в прямой зависимости от величины денежной базы и мультипликатора.

|

|||||||

|

Последнее изменение этой страницы: 2021-03-09; просмотров: 95; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.17.150.89 (0.012 с.) |