Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ рынка лизинговых услуг в РоссииСодержание книги

Поиск на нашем сайте

В 2005 г. лизинг продемонстрировал значительные и даже неожиданные темпы роста. Казалось бы, чем больше становится объем рынка, тем меньше прирост в процентном выражении. Однако создается впечатление, что ежегодные темпы прироста рынка лизинга более 50% в течение послекризисных лет были лишь разминкой, а настоящий рост только начинается. Рынок вступает в новую фазу развития: когда правовое поле относительно устоялось, технологии сделок отработаны, накопилась арбитражная практика, выросло поколение специалистов по лизингу. На смену пионерам-первопроходцам лизингового бизнеса приходят российские и международные компании-тяжеловесы. В 2005 г.объем всего российского рынка лизинга составил 10 млрд. долл. Выручка лизинговых компаний за год составила несколько меньшую сумму - 4 млрд. долл. по всему рынку. За год суммарная стоимость новых сделок выросла на 79% (за 2004 г. - на 71%), а объем выручки - на 82%, за 2004 г.- на 57%. Таким образом, темпы роста лизинговых компаний опережают практически все основные секторы финансовой системы страны и существенно превосходят темп роста экономики в целом. Поэтому растет не только абсолютный размер лизинговых сделок, но и их роль в экономике России. Россия становится одной из ведущих лизинговых стран; если по итогам 2004 г. в мировом рейтинге она заняла 11-е место, то по результатам 2005 г., она вошла в первую десятку, обогнав Австрию и Австралию. В 2001 г. доля лизинга в ВВП составляла 0,5%, а в инвестициях в основные средства - 3%, к 2005 г. эти цифры выросли в 2,5 раза, достигнув 1,3 и 8,2% соответственно. Лизинг все более прочно занимает подобающее ему место в качестве одного из главных финансовых механизмов обновления основных фондов в экономике. Уже сейчас лизинг в России стал главным каналом приобретения ряда важнейших видов основных средств, таких как сельскохозяйственная техника, племенная продукция, авиация, авто- и железнодорожный транспорт. Подтверждением роли лизинга в экономике страны стал тот факт, что лизинг, хотя и косвенно, оказался включен в приоритетные национальные проекты. Основным оператором по реализации приоритетного нацпроекта «Развитие АПК» стало ОАО «Росагролизинг». В соответствии с главной задачей этого проекта - развитием молочного животноводства _ «Росагролизинг» передает в лизинг племенной скот и животноводческие комплексы. Выбор именно лизинга как основного финансового механизма реализации нацпроекта неслучаен: данный финансовый инструмент уже доказал свою высокую надежность и гарантию контроля за целевым использованием бюджетных средств. Основной тенденцией рынка лизинга в 2005 г. было явное усиление конкуренции между лизингодателями. Именно это явление, неприятное для каждого лизингодателя в отдельности, способствовало заметному оживлению всего рынка в целом. Главным событием года стал приход на российский рынок сразу пяти международных гигантов лизинга. Это австрийский «ФБ Лизинг», итальянский «Локат Лизинг Руссия» (при Uni Credit), нидерландский «ИНГ Лизинг», французский «Arval» (при BNP Paribas) и латвийский «Парекс Лизинг». Следует сказать, что до сих пор международные финансовые группы, лизинговые компании и банки относились к России весьма сдержанно: число лизингодателей с иностранным капиталом можно было пересчитать по пальцам. К наиболее крупным универсальным компаниям относятся «Райффайзен Лизинг», «ММБ Лизинг» и «Европлан», а также несколько специализированных компаний при поставщиках, такие как «Скания Лизинг», «Вольво Финанс Групп», «Даймлер Крайслер Лизинг Автомобили». Но высокие темпы роста рынка при хорошей рентабельности и низких кредитных рисках не оставили иностранцев равнодушными. Привлекательность российского лизинга оказалась столь велика, что некоторые решили именно с него начать свое продвижение. Если компании «ИНГ Лизинг» и «Arval» (BNP Paribas) созданы на базе относительно давно работающих в России иностранных банков, то «ФБ Лизинг» и финансовая группа Uni Credit, стоящая за «Локат Лизинг Руссия», решили начать бизнес здесь именно с лизинговых компаний. Это неудивительно, ведь лизинг во всем мире считается одним из наиболее надежных финансовых инструментов. Веру в надежность лизинга было решено подкрепить эффективным менеджментом. Руководители обеих компаний хорошо известны в России. Новые компании заявляют амбициозные планы: «ФБ Лизинг» намерена довести ежегодный размер лизингового портфеля до 600 млн. долл., «ИНГ Лизинг» - до 1 млрд. долл. уже в ближайшие год-два. На практике пока дальше всех продвинулся «Локат Лизинг», за год нарастив портфель с нуля до 55 млн. долл. и заняв 26-е место в нашем рейтинге. Эти планы выглядят реалистичными, учитывая доступ компаний к огромным и дешевым финансовым ресурсам материнских структур. Правда, сдерживающим фактором могут стать повышенные требования к надежности сделок: компании планируют работать лишь с наиболее ликвидными объектами, такими как авто- и железнодорожный транспорт. А конкуренция в этих сегментах уже сейчас довольно высока и будет продолжать расти. На рынок выходят и новые российские лизинговые компании. В 2005 г. о начале работы заявили Лизинговая компания малого бизнеса Республики Татарстан, лизинговые компании «Камаз» и «Прадо» (при одноименной финансово-консалтинговой группе), компания «Интеграл Лизинг» (при банке «Интеграл»), Однако эти компании не располагают таким ресурсом, как «дочки» иностранных гигантов, и вряд ли окажут заметное влияние на рынок лизинга. Высокая конкуренция на рынке лизинга иллюстрируется значением индекса Херфиндаля-Хиршмана. Его значение составляет 0,03. То есть компаний на рынке достаточно много, и доля каждой из них не очень высока. Для российского рынка лизинга по показателю объема новых сделок суммарная доля 10% крупнейших компаний составляет около 50% рынка. По сравнению с рынками лизинга европейских стран такой уровень концентрации невысок. Так, 75% российского рынка лизинга принадлежит 61 компании, в то время как в Европе количество компаний, на чью долю приходится 75% рынка лизинга, - от 2 до 33 компаний, в зависимости от страны. В среднем в развитых странах Европы 75% рынка приходится лишь на 11 компаний. Растущая конкуренция заставила лизинговые компании искать новые рыночные ниши. И многие в этом заметно преуспели. Если раньше оперативный лизинг упоминался преимущественно в дискуссиях о зарубежном опыте, то в 2005 г. он появился в ассортименте многих лизинговых компаний (см. рис. 2). От традиционного для России финансового лизинга он отличается тем, что по окончании договора финансовой аренды объект лизинга не переходит в собственность лизингополучателя, а возвращается лизингодателю. В связи с этим договоры оперативного лизинга обычно более краткосрочны, чем финансового.

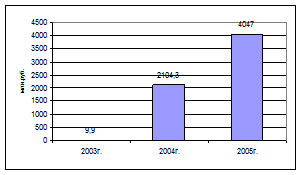

Рис. 2. Стоимость новых сделок оперативного лизинга Оперативный лизинг имеет определенную и довольно обширную рыночную нишу. Во-первых, это поставки высокотехнологичного оборудования, которое быстро устаревает, и поэтому для клиента выгоднее обновлять его каждые 2-3 года, чем получать в собственность. Во-вторых, это поставки оборудования для выполнения разовых или сезонных работ, например, в строительстве или в сельском хозяйстве. Особенно высок спрос на краткосрочную аренду транспортных средств, что весьма актуально в контексте острой конкуренции в автолизинге. Сделки возвратного лизинга также заняли достойное место в портфелях лизинговых компаний (рис.3).

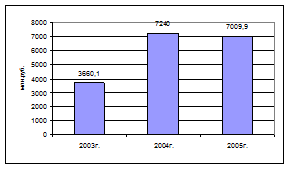

Рис. 3. Стоимость новых сделок возвратного лизинга

В соответствии с договором возвратного лизинга лизинговая компания выкупает у клиента основные фонды, имеющиеся у него в наличии, а затем передает их ему в финансовую аренду. Это особенно востребовано теми компаниями, которые уже располагают оборудованием, необходимым для производства, но испытывают дефицит свободного капитала. Высокая конкуренция ведет к расширению региональных сетей лизинговых компаний. О тенденции развития бизнеса в регионах говорит сокращение доли московских офисов лизинговых компаний в общем их количестве и увеличение их доли в других регионах. Так, по количеству офисов лизинговых компаний Москва все же остается на 1-м месте (18% от общего количества). Незначительно отстает Приволжский федеральный округ, на который приходится 17,7% офисов. Довольно равномерно распределены центральные офисы и филиалы лизинговых компаний по другим регионам России. Рейтинг городов по количеству центральных офисов лизинговых компаний и их филиалов выглядит следующим образом: 1-е место занимает Москва - 68; 2-е - Санкт-Петербург - 33; 3-е и 4-е - Екатеринбург и Самара - 13; 5-7-е - Новосибирск, Ростов-на-Дону, Челябинск -12; 8-е - Воронеж -10; 9-е и 10-е - Краснодар и Ярославль - 9; 11-14-е Волгоград, Н. Новгород, Ставрополь, Тюмень - 8; 15-17-е - Иркутск, Казань, Пермь - 7. И последние места в рейтинге занимают 37 городов, имеющих по одному офису или филиалу. Среди них Барнаул, Брянск, Курск, Орел, Череповец и другие. 2005 г. был отмечен структурными сдвигами на рынке - как по сегментам рынка, так и по положению ведущих компаний в рейтинге. В лидеры вышли сделки с легковым и грузовым автотранспортом, в сумме значительно опережающие остальные объекты лизинга. Исторически этот сегмент наиболее привлекателен для лизингодателей: в нем работают почти все российские лизинговые компании. Это обусловлено высокой ликвидностью автомобилей, что превращает их в очень удобное и надежное средство обеспечения сделки. Большинство новых лизинговых компаний, выходя на рынок, начинают работать именно в этом сегменте. Затем, накопив опыт, двигаются в более сложные и рискованные ниши. Эта же причина - высокая ликвидность - лежит в основе выдвижения железнодорожного транспорта на лидирующие позиции. Однако здесь имели место и дополнительные стимулы, прежде всего растущий спрос со стороны ОАО «РЖД». Так, в 2003 г. ОАО «РЖД» был проведен тендер на лизинг 1000 полувагонов, в 2004 г. их число возросло до 4600, а в 2005 г. - до 7000 штук. Увеличению стоимостного объема суммарного портфеля сделок лизинга железнодорожного транспорта способствовал и рост цен на него более чем вдвое в течение последних двух лет. Развитию лизинга подвижного состава послужили также изменения в законодательстве, позволившие сократить сроки амортизации на подвижной состав. С учетом коэффициента ускорения это сделало его доступным для лизингового оборота. Именно благодаря быстрому росту этого сегмента в лидеры рынка выдвинулись относительно недавно созданные компании, такие как «Магистраль Финанс», «Ханса Лизинг», «Брансвик Рейл Лизинг». На этот сегмент делают ставку и крупные участники рынка - Русско-германская лизинговая компания, «Альфа Лизинг». Новые компании, выходящие на рынок лизинга, особенно иностранные, также собираются сделать акцент на лизинге железнодорожного и автотранспорта. В совокупности на этот лизинг приходится не менее полвины всего рынка лизинга. И это позитивная тенденция: она свидетельствует о взрослении и стабилизации рынка, так как именно такая его структура характерна для лизинговых рынков развитых стран. Заметные изменения произошли и в составе лидеров рынка. Появление нового лидера рейтинга - компании «Магистраль Финанс» - обусловлено опять же развитием лизинга подвижного состава, и в первую очередь заказами ОАО «РЖД», тендер которого выиграла эта компания. На 2-е место вышла лизинговая компания «Уралсиб», за год стремительно увеличив портфель в 3 раза - до 9,2 млрд. руб. В основе этого роста лежит, по-видимому, процесс консолидации финансовой группы «Уралсиб», в результате чего эта группа стала одной из крупнейших в стране, что не могло не отразиться и на ее лизинговом бизнесе. В ходе консолидации в одну лизинговую структуру - лизинговая компания «Уралсиб» - были объединены «Регион Лизинг», «НИКОЙЛ-Лизинг» и «Капитал», что стало крупнейшим слиянием на российском рынке лизинга. Кстати, подобные причины лежат в основе быстрого восхождения к вершине рейтинга еще одного игрока - компании «Европлан», которая в 2004 г. поглотила «Рольф-лизинг» - крупнейшего оператора на рынке автолизинга. Еще один новичок в первой десятке - «Ханса Лизинг», дочерняя структура крупнейшей скандинавской финансовой группы - демонстрирует, насколько велик потенциал зарубежных тяжеловесов на российском рынке. Работая здесь всего лишь 2,5 года и занимаясь преимущественно лизингом железнодорожного транспорта (высококонкурентный сегмент), эта компания нарастила портфель до 6,5 млрд. руб. Весьма похожа ситуация и еще у одного новичка в верхушке рейтинга. Это «Брансвик Рейл Лизинг», созданная лишь в апреле 2004 г. и специализирующаяся также на лизинге подвижного состава. Пример этих двух компаний, за два-три года обогнавших тяжеловесов российского лизинга, имеющих более чем десятилетнюю историю, позволяет довольно точно спрогнозировать состав лидеров лизингового рынка через несколько лет. Тем более что, как говорилось выше, свои претензии на такие же достижения только в 2005 г. заявили еще пять иностранных гигантов. Рейтинг по показателю объема нового бизнеса за год позволяет отслеживать изменения в положении компаний на рынке именно в этот период. Такой анализ демонстрирует, каким компаниям удалось в течение года заключить наибольший объем сделок. Однако недостаток данного методического подхода состоит в том, что в таком рейтинге на самую вершину могут подняться ранее никому не известные лизингодатели, заключившие в течение года большие сделки. Именно так произошло в 2006 году с компаниями «Магистраль Финанс» и «Петербургская лизинговая компания». Опыт прошлых лет показывает, что такие взлеты обычно носят конъюнктурный характер и уже через год позиции этих компаний в рейтинге опять оказываются невысокими. Чтобы нивелировать подобные взлеты и падения в рейтинге, мы составляем рейтинг и по другому показателю _ объем полученных за год лизинговых платежей (т.е. выручки лизинговых компаний). Этот показатель представляет более комплексную и фундаментальную оценку бизнеса и устойчивости лизинговой компании, поскольку получаемые сейчас лизинговые платежи являются результатом ее деятельности за последние 3-5 лет. Данный рейтинг в существенно меньшей степени отражает успехи компаний в течение отдельно взятого 2005 г. В то же время нельзя сказать, что имеются радикальные отличия в составе лидеров рейтингов по двум разным показателям. В рейтинге по показателю объема полученных лизинговых платежей несколько выше оказались позиции компаний, имеющих более длительную историю на рынке и крупные объемы бизнеса в прошлом. Это такие компании, как «РТК Лизинг», «Авангард Лизинг», «Центр Капитал», КАМАЗ, «Промсвязьлизинг». Приход зарубежных гигантов - это не только встряска лидеров лизингового рынка, но и начало принципиально нового этапа развития российского рынка лизинга. Дело в том, что до сих пор лизинговые компании действовали преимущественно «под банками». Привлекая ресурсы от банков, они обслуживали отдельные сегменты рынка, по ряду причин труднодоступные для самих банков. Предоставляя кредит, банки часто оценивали не лизинговую компанию как заемщика, а конечного лизингополучателя. Это ставило лизинговые компании в неприглядное положение агентов при банках. Однако в последние годы постепенно стала формироваться новая парадигма лизингового бизнеса. Ведущие лизинговые компании уже достигли объемов бизнеса, позволяющих им выйти из подчиненного положения по отношению к банкам и конкурировать сними на равных. Важнейшее значение в этом смысле имеет размер собственного капитала, поскольку он является главным ориентиром для инвесторов. По этому показателю многие лизинговые компании уже не уступают банкам (рис. 4).

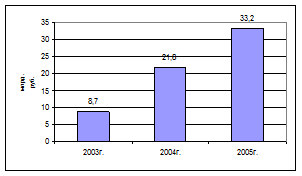

Рис. 4. Капитал и резервы лизинговых компаний (по данным 75 компаний)

Другие важные показатели, такие как объем портфеля, региональная сеть, диверсификация источников финансирования, у ряда ведущих лизингодателей также уже не хуже, чем у банков. Приход иностранных лизинговых компаний закрепляет эту тенденцию. С одной стороны, потому, что эти компании сами - крупные игроки, способные на равных конкурировать с банками. С другой стороны - потому, что их приход стимулирует дальнейшее укрупнение российских лизинговых компаний. Высокая надежность лизинговых сделок, независимость компаний от банков, значительная конкуренция, экономия на масштабе у крупных лизингодателей уже скоро приведут к тому, что условия лизинга в среднем будут значительно выгоднее условий кредитов.Чистая прибыль поданным, представленным 68 компаниями, составила в 2002 г. 1,5 млрд. руб., в 2004 г. -2,5, а в 2005 г. - 3,8 млрд. руб. По оценке рейтингового агентства Эксперт РА лизинговый рынок в 2006г. побил все рекорды, рост основных показателей оказался самым большим за последние 5 лет. Объем нового бизнеса составил 14,7 млрд. долл. (8 млрд. в 2005 г.), а суммарный портфель лизинговых компаний - 19,5 млрд. долл. Доля лизинга в ВВП достигла 1,5% (в 2005 г. - 0,99%). В объеме средств, инвестированных в основной капитал, лизинг занял 8,7% (в 2005 г. - 5,7%). Лизинговые платежи, полученные лизингодателями в 2006 году, превысили 5 млрд. долл. Прирост объема нового бизнеса составил 83% - и это означает, что рынок вышел на новую стадию роста; первый цикл, начавшийся в 1999-2000 году, закончился в 2005 году - волна инвестиционного спроса и обновления основных фондов завершилась. Впечатляющий прирост объема новых сделок и профинансированных средств в 2006 году – фундамент устойчивого и быстрого роста на ближайшие несколько лет.[9]

Таблица 4 Основные показатели состояния рынка лизинга

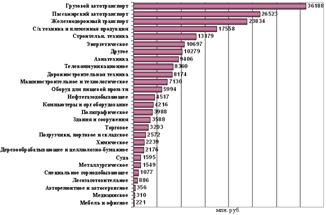

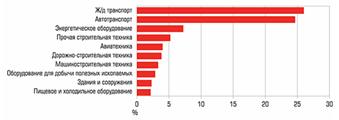

Среди наиболее важных тенденций на рынке - диверсификация источников финансирования деятельности, оптимизация управления рисками и бизнес-процессами и экспансия лизинговых компаний в регионы. Диверсификация источников финансирования заставляет лизинговые компании активнее повышать свою кредитоспособность и подтверждать ее высокий уровень рейтинговыми оценками. Рост рынка в значительной степени был обусловлен избытком ликвидности у банков и необходимостью размещения ими своих свободных средств. А это значит, что увеличилось кредитование инвестиционных проектов, в том числе и лизинга, который является довольно надежным вариантом инвестиций. Во-вторых, существенно улучшилась осведомленность потенциальных клиентов о лизинге. Множество предприятий по достоинству оценили преимущества лизинга как удобного и выгодного финансового инструмента, и количество обращений в лизинговые компании росло в геометрической прогрессии. Основная доля нового бизнеса в 2006 году пришлась на лизинг железнодорожного тягового и подвижного состава, лизинг грузового и легкового автотранспорта. Указанные сегменты почти удвоили свою долю на рынке по сравнению с 2005 годом и в совокупности составили более 50% рынка. Данное соотношение характерно для многих стран с развитым рынком лизинга. Лизинг железнодорожного транспорта остается лидирующим сегментом рынка. На фоне роста позитивных ожиданий и определенности на рынке у предприятий-собственников железнодорожного подвижного состава в прошедшем году многие компании стали работать в направлении финансовой аренды подвижного состава. От лизингодателя при этом требовалась только готовность к крупным сделкам с минимальным авансом и возможность контролировать перемещение предмета лизинга в общероссийском масштабе. Объем нового бизнеса на сегменте лизинга автотранспортных средств составил в 2006 году около 95 млрд. руб. или 3,5 млрд. долл., прирост показателя за год в абсолютном выражении - примерно 1,7 млрд. долл. (более 50%). Ситуация в данном сегменте рынка остается благоприятной для лизинговых компаний, так как парк пассажирского автотранспорта во многих регионах сильно изношен, и региональные власти готовы активно содействовать процессу его обновления, поскольку заинтересованы в более высоком качестве предоставляемых населению транспортных услуг. Существенный рост в 2006 году показал также сегмент энергетического оборудования. Это связано с ростом потребности предприятий в самостоятельной электрогенерации, а также с развитием программ частно-государственного партнерства. В рамках такого партнерства, например, при участии ХМЛК «Открытие» в 2006 году началось осуществление крупной сделки по поставке гидроагрегатов и другого оборудования для Бурейской ГЭС.

Рис.5. Суммарная стоимость сделок по видам объектов лизинга в 2006г.

Рис.6. Доля отраслей в новом бизнесе в 2006г.

Кроме лидирующих сегментов - автолизинга, энергетического оборудования и железнодорожного транспорта - хорошие перспективы для развития, имеют сегменты недвижимости и сельскохозяйственной техники и продукции. Дополнительным стимулом для развития последнего должно стать освобождение от обложения НДС в 2007-2008 гг. некоторых видов ввозимой в страну сельскохозяйственной продукции; для сегмента недвижимости - устранение некоторых трудностей с регистрацией сделок (в частности, появившаяся возможность одновременной регистрации лизинговой сделки и договора). В условиях взросления рынка изменяются характеристики лизинговых сделок, проекты становятся более сложными по структуре, удлиняются сроки сделок. 2006 год, по словам представителей многих компаний, стал годом снижения маржи по лизинговым сделкам. Усиление конкуренции вынуждает лизинговые компании предлагать клиентам новые программы и оптимизировать бизнес-процессы. Скорость принятия кредитного решения, сокращение издержек на обслуживание сделки, региональное присутствие являются важными конкурентными преимуществами лизинговой компании, которые напрямую зависят от использования IT-технологий и системы комплексной автоматизации управления. Также важнейшим фактором конкурентоспособности лизинговой компании является возможность диверсифицировать источники финансирования деятельности и поиск более дешевых источников «длинных» денег. Для привлечения долгосрочных средств используется зарубежное финансирование, а также выпуск векселей и облигаций. Пока объем финансирования на рынке с помощью облигаций составляет чуть более 4%, однако, в 2007 году его доля может удвоиться. Выпуск облигаций - удобная альтернатива банковскому финансированию лизинговых сделок. Привлечение средств с фондового рынка является долгосрочным и, как правило, более дешевым способом финансирования деятельности компании, не влекущим за собой зависимость ее бизнеса от кредиторов и способствующим повышению ликвидности проводимых операций. Выпуск облигаций - серьезный шаг в развитии любой компании и требует тщательной подготовки. Инвесторы в процессе размещения оценивают и доходность инструмента, и кредитоспособность эмитента. Здесь очень важно понимать специфику деятельности лизинговых компаний. Прежде всего это долгосрочность их бизнес-цикла: в отличие от банков, страховых компаний и других финансовых институтов, у которых, как правило, он соответствует одному году, у лизинговых компаний бизнес-цикл составляет 3-5 и более лет. Поэтому в оценке кредитоспособности на первый план выходят показатели, характеризующие среднесрочную финансовую устойчивость - сбалансированность денежных потоков, качественный риск-менеджмент, диверсификация бизнеса и конкурентное положение компании. В то же время показатели классического финансового анализа (достаточность капитала, ликвидность, рентабельность) не так информативны. Необходимую информацию, в адаптированном для широкого круга пользователей виде, дает независимая рейтинговая оценка надежности компании. Единая шкала рейтингования позволяет сравнить оцениваемую компанию не только с уже состоявшимися эмитентами-лизинговыми компаниями, но и с предприятиями других сфер деятельности, также привлекающими средства на фондовом рынке и имеющими индивидуальный рейтинг. Несколько компаний уже получили индивидуальный рейтинг надежности агентства «Эксперт РА» - это ОАО «ГЛАВЛИЗИНГ» (В++), ЗАО «Клиентская Лизинговая Компания» (В) и ОАО «Муниципальная Инвестиционная Компания» (В++). Эти компании используют рейтинг при работе с партнерами, кредиторами и, собственно, при размещении облигационных займов. Они позиционируют себя как транспарентные и открытые для работы с широким кругом партнеров. И более того, такие компании, основываясь на подробном рейтинговом отчете, получают возможность комплексно оценить риски своей деятельности. А значит, именно они будут расти и развиваться более эффективно, чем конкуренты.

|

|||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-01-08; просмотров: 97; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.18.135 (0.022 с.) |