Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Экономьте время, перечисляя средства через номинальный счет.

На большинстве российских краудинвестинговых площадок выплаты процентов и тела долга происходят напрямую со счета компании на счет инвестора. Перечисление же средств инвестора на счет компании обычно идет через площадку, что снижает риски мошенничества. Довольно часто трансакции «зависают» на несколько дней из‑за того, что все три стороны – инвестор, компания, площадка – обслуживаются в разных банках. В это время не начисляются проценты, деньги не работают. Хороший способ этого избежать – использовать так называемый номинальный счет. Его владельцем является площадка, а бенефициаром назначается инвестор. Это удобно, когда вы часто инвестируете через конкретную площадку. Инвестор заранее перечисляет средства на номинальный счет и при необходимости может быстро отреагировать на предложение заемщика, а вернувшиеся на номинальный счет деньги можно быстро реинвестировать. Средства на номинальном счете не принадлежат площадке и никаким образом не могут быть отчуждены у инвестора. Кстати, использование номинальных счетов предусмотрено в упомянутом ранее законопроекте о регулировании рынка краудинвестинга.

ВАЖНО! Перед инвестициями в те или иные инструменты уточните у вашего брокера, какие из них вам доступны, исходя из вашей принадлежности к квалифицированному или неквалифицированному инвестору, а также какие требуются от вас действия, чтобы приобрести желаемые инструменты, если они вам недоступны по умолчанию (например, пройти тест либо подписать соответствующий документ, что вы понимаете риски).

Глава 10 Акции: всегда ли это риск?

Акция – это доля в бизнесе той или иной компании. Покупая акцию, вы становитесь, фактически, одним из ее акционеров, совладельцев, участвуя в ее прибыли. В отличие от облигаций, по акциям вам никто не гарантирует возврат тех средств, которые вы в них инвестировали: здесь нет ни даты, ни цены погашения. Вы можете как получить существенный прирост ваших средств, так и потерять большую их часть. Именно поэтому акции и облигации одной и той же компании будут иметь разную потенциальную доходность и риск: акции – более рискованный инструмент, но и более доходный, чем облигация. Чтобы сразу окунуть вас в возможности и риски акций, приведу два полярных при‑ мера.

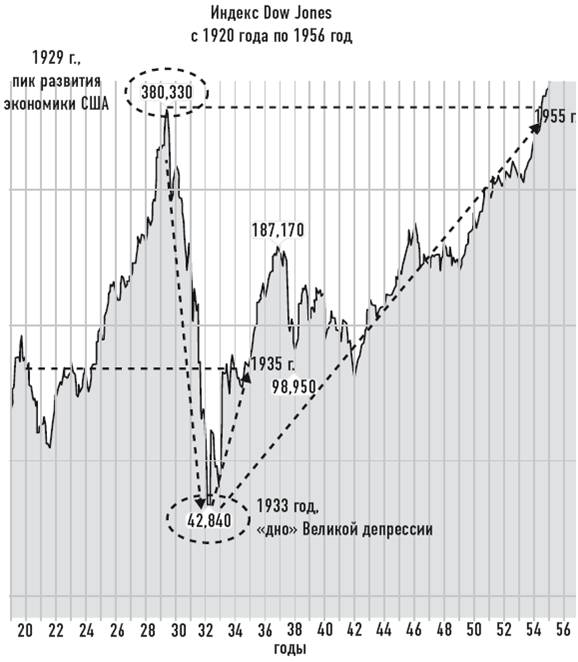

Первый – если бы вы вложились в индекс американского рынка S&P 500 в самом начале 2019 года, то на 1 мая 2019‑го вы бы заработали +18 % в долларах всего за 4 месяца, а это более 50 % годовых! Второй – если бы вы вложились в акции американских компаний накануне Великой депрессии 1929 года, то вам пришлось бы ждать 25 лет (!!!), пока они восстановятся в цене, причем без учета инфляции (см. диагр. 10.1). Теперь, когда вы представляете, какие существуют возможности и риски в отношении акций, поговорим о них подробнее, а также рассмотрим способы инвестиций в акции, которые подходят как агрессивным, так и консервативным инвесторам.

Диаграмма 10.1 Индекс Dow Jones в период Великой депрессии США [19]

Инвестиции в акции

Самый простой способ инвестировать в акции – покупать их напрямую через брокерский счет, а не через фонд, доверительное управление и т. д. Для этого вам сначала потребуется определиться, какой тип акций для вас предпочтителен: Обыкновенные – акции, которые дают вам право голоса на собрании акционеров, но при этом дивиденды (то есть распределение прибыли компании между владельцами акций) по ним не гарантированы, а в случае ликвидации компании выплаты владельцам обыкновенных акций происходят только после выплаты владельцам привилегированных акций. Привилегированные – акции, которые не дают права голоса (кроме случаев внесения изменений в устав, реорганизации, ликвидации компании, а также когда дивиденды не выплачиваются), но дают право на дивиденды (фиксированная сумма или формула расчета от чистой прибыли компании, это прописано в уставе). При ликвидации компании выплаты владельцам привилегированных акций происходят перед выплатами владельцам обыкновенных.

ИСТОЧНИК СТАТИСТИКА ПО ДИВИДЕНДНОЙ ДОХОДНОСТИ АКЦИЙ НА РОССИЙСКОМ РЫНКЕ: www.moex.com/ru/listing/dividend‑yield.aspx ЛИДЕРЫ ДИВИДЕНДНОЙ ДОХОДНОСТИ: www.investfunds.ru/stocks‑leaders

Таким образом, доход от инвестиций в акции будет складываться из двух вещей. Разница в цене на акцию: чем больше неопределенность в отношении компании, выпустившей акции, тем больше риск и потенциальный рост цены на ее акции.

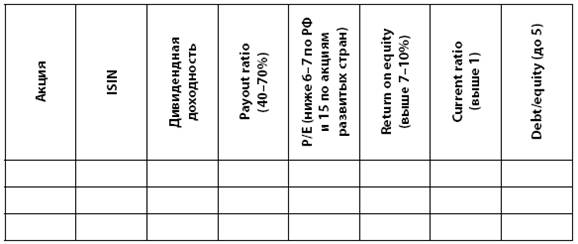

Доход в виде дивидендных выплат. Если для вас важнее регулярный доход, имеет смысл сконцентрироваться на привилегированных акциях. Те акции, по которым из года в год платятся привлекательные и стабильные дивиденды, называются дивидендными аристократами. Для выбора дивидендных аристократов (российских) на рынке РФ я предлагаю следующий алгоритм: 1. Зайти на сайт www.investfunds.ru, в разделе «Акции – Лидеры рынка» вы найдете лидеров дивидендной доходности на сегодня. Выберите бумаги, которые имеют дивидендную доходность не ниже, чем годовой депозит в банках системной значимости. Акции, помимо дивидендов, еще имеют потенциал роста, поэтому не обязательно смотреть только акции с дивидендами намного выше депозита, не всегда такие бумаги имеют потенциал роста цены. 2. Далее на странице раздела выберите из списка Московскую биржу и посмотрите дивидендную статистику за последние 3 года: www.investfunds.ru/stocks‑leaders. Оцените динамику тех акций, которые вы отобрали в первом пункте: насколько стабильны их дивиденды, всегда ли так было? История дивидендных выплат компании крайне важна, хотя, конечно, есть исключения, когда меняется законодательство и компании, скажем, с госучастием становятся обязаны направлять установленную часть прибыли на дивиденды. Кроме того, уточните у вашего брокера коэффициент выплат дивидендов по интересующей вас бумаге (payout ratio). Он должен быть примерно 40–70 %, чтобы, с одной стороны, не вся прибыль компании направлялась на дивиденды, а что‑то оставалось на развитие, но в то же время, чтобы при наличии прибыли весомая ее часть все же уходила на дивиденды. 3. Если дивидендная доходность вас устраивает, причем не только за последний год, но и за предыдущие периоды, тогда важно оценить устойчивость компании. Для этого вам нужно проверить основные показатели, которые свидетельствуют о стабильности бизнеса: a. Показатель текущей ликвидности (соотношение текущих активов, то есть наиболее ликвидных активов компании, и текущих пассивов, то есть обязательств компании, которые она должна погасить в течение года): чтобы не возник риск кассового разрыва, он должен быть 1 и выше. b. Показатель финансовой устойчивости: соотношение долга и собственного (акционерного) капитала. Здесь нет каких‑то стандартных ориентиров, так как многое зависит от отрасли, но в среднем, если мы не говорим про финансовый сектор, это соотношение не должно превышать 5, лучше меньше. c. Показатель рентабельности собственного капитала (хотя бы операционной): очевидно, что компания должна быть прибыльной, чтобы иметь потенциал роста, поэтому рентабельность должна быть выше, чем, как минимум, ставка по годовому депозиту в банках системной значимости. 4. Когда вы убедитесь в устойчивости компании, чьи акции хотите купить, нужно оценить еще и потенциал их роста. Для этого нужно узнать коэффициент рыночной цены акции к чистой прибыли на одну акцию (коэффициент называется price‑to‑earnings, или Р/Е). Для развитых рынков перекупленной бумагой, то есть без потенциала дальнейшего роста, слишком дорогой будет акция с показателем выше 15, а для российского – обычно выше 6–7.

ИСТОЧНИК КОЭФФИЦИЕНТЫ ПО ИНОСТРАННЫМ БУМАГАМ: www.tradingview.com www.investing.com

Показатели текущей ликвидности, финансовой устойчивости, рентабельности собственного капитала компании, коэффициент Р/Е, а также рыночный прогноз и рекомендации по интересующей бумаге можно найти, например, на сайте ru.tradingview.com или запросить у вашего брокера (см. рис. 10.1).

Рисунок 10.1 Пример финансовых показателей АФК «Система» на сайте ru.tradingview.com

Если же вам хочется купить акции иностранных компаний, то алгоритм будет схожим: 1. Начните с акций иностранных компаний, которые торгуются на Санкт‑Петербургской бирже, так как для них действует льготное налогообложение, о котором будет сказано ниже (см. гл. 10). Вы можете увидеть весь доступный перечень компаний и выбрать акции с наибольшей дивидендной доходностью здесь: www.investcab.ru/ru/inmarket/torg_instruments. 2. Если вы хотите работать на зарубежных рынках, а ассортимента Санкт‑Петербургской биржи вам уже недостаточно, тогда воспользуйтесь поиском дивидендных аристократов на сайте www.tradingview.com/screener/. 3. Проверьте коэффициент выплат дивидендов payout ratio, он должен быть от 40 % до 70 %. 4. Удостоверьтесь в финансовой устойчивости компании по трем коэффициентам: текущей ликвидности (current ratio) выше 1, финансовой устойчивости (debt/equity) ниже 5 и рентабельности (operating margin) выше 5–6 % годовых. 5. Оцените потенциал роста, посмотрев на коэффициент Р/Е, он должен быть ниже 15. Все эти коэффициенты вы можете найти на рекомендуемых сайтах (см. рис. 10.2) либо запросить у вашего брокера (см. табл. 10.1).

Рисунок 10.2 Пример финансовых показателей компании Apple на сайте www.tradingview.com

Таблица 10.1 Форма запроса данных по акции для брокера

Если же дивиденды вам не важны, то тогда вы можете просто выбирать акции, которые оцениваются как наиболее перепроданные, а далее проверять устойчивость эмитентов так же, как и дивидендных акций, в соответствии с алгоритмом выше.

ИСТОЧНИК ПЕРЕПРОДАННЫЕ АКЦИИ НА РОССИЙСКОМ И ЗАРУБЕЖНЫХ РЫНКАХ: www.tradingview.com

Если для вас выбор конкретных акций – слишком сложный и трудозатратный процесс, тогда вы можете инвестировать в акции через инвестиционные фонды так же, как в облигации, что мы уже рассматривали с вами выше. Если же вас интересуют инвестиции в акции с целью достаточно быстрого роста, но вы при этом готовы к серьезным рискам, то можно рассмотреть еще один вид инвестиций – вложения в акции компаний, выходящих на первичное размещение (IPO – initial public offering). Основной смысл данного вида акций таков: некоторая компания проводит road show, то есть презентации в крупнейших странах мира, объявляя о том, что ее акции скоро будут доступными для покупки. Если компания перспективная, а презентация проведена успешно, то в первые дни и даже недели после того, как ее акции станут торговаться на бирже, они могут существенно вырасти в цене, ведь спрос на них будет высок.

Вы можете оставить заявку на приобретение этих акций по цене размещения, а потом, если цена резко пойдет вверх, выйти из них и зафиксировать существенную прибыль. Но помните, никто не гарантирует вам какую‑либо прибыль, бывает и так, что цена на акции после размещения начинает падать, причем нет никаких гарантий, что она когда‑нибудь вернется к прежним значениям. На российском рынке акции компаний, выходящих на первичное размещение, встречаются нечасто, да и IPO ВТБ, по‑моему, отбило у многих инвесторов желание осуществлять подобные вложения на российском рынке. Однако инвестиции в IPO на зарубежных рынках, в основном на американском, весьма популярны и происходят достаточно часто: практически каждый квартал, бывает и не по одному разу.

ИСТОЧНИК ПОСМОТРЕТЬ СТАТИСТИКУ IPO НА АМЕРИКАНСКОЙ БИРЖЕ NASDAQ МОЖНО ЗДЕСЬ: www.nasdaq.com/markets/ipos/performance.aspx

Наиболее известными брокерами, которые позволяют участвовать в IPO на зарубежных рынках, являются Freedom Finance, United Traders, QBF, «Атон» и т. д. Есть несколько ограничений для инвестиций в IPO, о которых нужно знать: • Lock‑up период: это период, когда вы можете зафиксировать прибыль, но при этом технически не можете вывести деньги из данной бумаги (обычно это 3 месяца с момента размещения). Перед инвестициями следует непременно уточнить о наличии lock‑up периода. • Возможность фиксировать прирост до истечения lock‑up периода: уточняйте у вашего брокера, можно ли будет зафиксировать рост цены на бумагу. IPO‑бумаги отличаются крайней нестабильностью: в первые дни начала торгов цена может взлететь, а потом сразу упасть ниже суммы размещения. • Высокие комиссии: уточняйте комиссии за вход и выход, а также % от прибыли, который себе забирает брокер. Часто комиссии за вход в бумагу и выход из нее составляют 3–5 %. Прибавьте к этому еще и % от прироста. • Порог входа: некоторые компании позволяют инвестировать в акции на этапе IPO от 50 тыс. долл., другие – от нескольких тысяч.

Учитывая уровень риска, присущий подобным инвестициям, я советую, чтобы они составляли не более 10–15 % от вашего портфеля, но это рекомендация лишь для тех, кто готов к риску. Выделите на инвестиции в IPO такую сумму, чтобы хватило минимум на 5, а лучше на 10 компаний (см. рис. 10.3).

Рисунок 10.3 Статистика IPO на американском рынке за последние 6 месяцев [20]

Фьючерсы, опционы

Можно инвестировать в акции, фактически не покупая их, но тоже зарабатывая на изменении цен. Как?

На финансовом рынке есть 2 вида ценных бумаг для таких целей: • Фьючерс – это производный финансовый инструмент (его еще называют дериватив, от англ. derive – происходить), сделка купли‑продажи конкретного товара в конкретном объеме по конкретной цене в конкретный момент времени в будущем, утвержденная участниками сделки. Например, вы можете приобрести фьючерс на покупку 10 акций Сбербанка через неделю по цене 225 руб. за штуку. В этом случае вы приобрели, по сути, обязательство купить, но не саму акцию. Если через неделю рыночная цена акции стала равняться 230 руб., то вы заработали 5 руб. Фьючерсы бывают поставочные (когда вам реально нужно продать или купить конкретный актив) и расчетными (когда вам просто выплачивают разницу между ценой по контракту и рыночной, их большинство). Покупатель фьючерса платит лишь некоторый % от суммы сделки (гарантийное обеспечение), то есть в нашем примере вам не нужно кому‑то платить 225 руб. за 10 акций Сбербанка, за покупку такого фьючерса с вас возьмут около 10–15 %, но прибыль или убыток по контракту рассчитывается с полной стоимости сделки. Цена на фьючерс меняется в зависимости от стоимости базового актива, то есть в зависимости от цены на тот товар, на который фьючерсный контракт и выпущен. Так что вы можете продать фьючерс и раньше его окончания, заработав на этом. • Опцион – в отличие от фьючерса это право, а не обязанность купить или продать товар по определенной цене в определенном объеме в определенную дату в будущем. Если вы в назначенную дату понимаете, что это будет вам в убыток, то вы его не реализовываете. И все, что вы теряете при таком исходе, – это стоимость самого опциона.

Эти инструменты я обычно рекомендую более опытным инвесторам, но тем не менее они позволяют вам зарабатывать на разных активах, в том числе акциях, не покупая их, а приобретая контракт на их покупку или продажу.

Инвестиционные фонды акций

Как и в случае с облигациями, вы можете инвестировать в акции не напрямую, а через инвестиционный фонд, который представляет собой готовый портфель из акций разных компаний, контролируемый профессиональной управляющей компанией.

ИСТОЧНИК ETF И ПИФ: www.investfunds.ru ДОСТУПНЫЕ ETF, БИРЖЕВЫЕ ФОНДЫ НА РОССИЙСКОМ РЫНКЕ: www.moex.com/s221 ETF НА ЗАРУБЕЖНОМ РЫНКЕ: www.etfdb.com, www.morningstar.com

Через фонды вы можете инвестировать в акции компаний: • отдельной отрасли (отраслевые фонды); • разных отраслей, но одной страны; • разных стран и т. д.

Если вы начинающий инвестор, то я рекомендую не создавать точечные стратегии в своем портфеле, так как если у вас будут акции только 1–2 отраслей, то диверсификация окажется недостаточной, портфель будет не слишком устойчивым и станет зависеть от благополучия лишь только этих двух отраслей. Обычно у начинающего инвестора все же не такой большой объем инвестиций, чтобы ему хватило и на инвестиции в акции индекса страны, где представлены все отрасли, и на точечные инвестиции в отдельную отрасль. Поэтому, если капитал недостаточен, я бы рекомендовала сосредоточиться на диверсификации по странам и на инвестициях в фонды акций разных стран, чем на инвестициях в отдельные отраслевые фонды. Инвестиционные фонды акций я также разделяю на 2 категории: • фонды активного управления, которые стремятся превзойти рынок; • фонды пассивного управления, которые следуют за выбранным рыночным индексом, не предполагают активной торговли и не ставят целью превзойти тот индекс, за которым они следуют. Это фонды ETF и биржевые фонды. Уоррен Баффетт [21], инвестор с мировым именем, является приверженцем именно пассивных инвестиций, так как считает, что в долгосрочной перспективе обыграть рынок невозможно. А если в долгосрочной перспективе обойти рынок нельзя, а фонды активного управления имеют более высокие комиссии, чем ETF и биржевые фонды, то стоит ли платить больше?

Здесь я скорее сторонник Баффетта: считаю, что делать ставку на то, что фонд сможет в долгосрочной перспективе переиграть рынок, не стоит. • Во‑первых, если сменится управляющий, то стратегия фонда может лишиться прежней эффективности. • Во‑вторых, ситуация на рынке непредсказуема и всегда угадывать его движение невозможно. • В‑третьих, далеко не факт, что прибыль сверх рынка окупит повышенные комиссии фонда активного управления.

Так что новичкам я советую остановить свой выбор на ETF и биржевых фондах, причем не отраслевых, а именно широкого охвата рынка, которые инвестируют в индекс страны. Я рекомендую также начинать с фондов, доступных на российском рынке, особенно если речь про инвестиции в зарубежные акции и в иностранной валюте. В этом случае вы получаете существенные налоговые льготы, про которые я расскажу в отдельной главе (см. гл. 10).

Доверительное управление, личный брокер, торговые роботы, автоследование, robo‑advisors

Как и в случае с облигациями, если вы не готовы сами выбирать акции, а инвестиции в фонды для вас слишком скучны, вам хочется более динамичной стратегии, то у вас есть следующие варианты инвестиций в акции, причем как на российском, так и зарубежном рынках: • Доверительное управление – услуга управляющих компаний, когда вы отдаете ваш капитал в управление в соответствии с выбранной стратегией. Обычно порог входа – от 1 млн руб. Ассортимент стратегий и свобода управляющего выше, чем в случае с инвестиционными фондами. Бывает, что в рамках этой услуги вы можете решать, принимать или не принимать рекомендации управляющего, а бывает, что вы не можете влиять на структуру портфеля, все делает управляющий. Это подходящее решение для владельцев достаточно крупного капитала, которые не хотят самостоятельно выбирать акции или фонды. • Личный/персональный брокер – услуга брокерской компании, когда вам на регулярной основе даются рекомендации сотрудника такой компании, а вы принимаете решение, реализовывать их или нет. Порог входа достаточно высок, подходит для владельцев крупного капитала, которые стремятся к более активному взаимодействию с брокером, более активной торговле, но в одиночку работать на рынке акций нет желания/компетенций/времени. • Торговые роботы – автоматические программы с торговыми алгоритмами, созданными специалистами финансовых компаний. Вам нужно только выбрать подходящего по стратегии, сумме, риску и ожидаемой доходности робота, приобрести его и подключить к счету. Подходит для малых сумм тем, кто не хотел бы сам принимать инвестиционные решения. • Автоследование – выбор стратегии, созданной тем или иным трейдером в социальной сети трейдеров (например, www.comon.ru). Стратегию вы выбираете, исходя из состава портфеля, минимальной суммы входа, соотношения риска и доходности. Затем вы подключаете свой счет к выбранной стратегии, и он начинает автоматически копировать те сделки, которые трейдер совершает на своем счете. Данное решение подходит тем, кто не очень доверяет роботам, кому нужна дополнительная диверсификация, у кого не очень крупная сумма, кто хочет разнообразия выбора стратегий, но при этом не хочет сам принимать инвестиционные решения. • robo‑advisors – создание для вас портфеля финансовой компанией онлайн по итогам анкетирования, а далее его ведение и отправка рекомендаций по корректировке, которые вы можете принимать полностью или частично или не принимать вовсе. Данный вариант является полуавтоматическим роботом: вы можете сами корректировать стратегию и рекомендации, а можете принимать уже готовые решения, и тогда эта услуга будет схожа с автоследованием или торговым роботом. Идеально для тех, кто хочет обладать гибкостью и возможностью выбирать, следовать рекомендациям или нет, но при этом хотел бы начать с комфортных не очень крупных сумм.

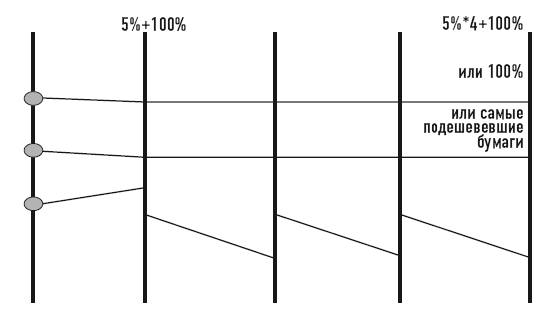

Структурные продукты, БСО

Пока что мы рассматривали варианты инвестиций в акции только для тех, кто готов к риску. Но предположим, вы совсем не хотите рисковать либо готовы лишь к минимальному риску, неужели в этом случае вам придется обойти акции стороной? Нет, это совсем не так. Вы можете инвестировать в акции, но с подстраховкой. Первый вариант: математически посчитайте, сколько вам нужно вложить в консервативные облигации, а сколько – в акции, чтобы, если даже все акции вашего портфеля упадут в цене больше чем на 50 %, вы, как минимум, остались бы при своих деньгах, которые изначально инвестировали в облигации и акции. Как это сделать практически? Допустим, у вас есть 100 тыс. руб., и вы готовы их вложить на 2–3 года, но не готовы потерять из них ни копейки. Вы инвестируете 90 тыс. в гособлигации с погашением в 2021 году с доходностью к погашению 8 % (итого в 2021‑ом у вас будет почти 105 тыс. из имеющихся 90 тыс., если вы будете реинвестировать получаемые купоны в те же облигации), ну а 10 тыс. – в акции. Даже если акции просядут в цене на 90 %, и у вас останется не 10, а 1 тыс. руб., то все равно к 2021 году у вас будет 105 тыс. в облигациях + 1 тыс. от просевших акций. Если вы это прочли и поняли, что ничего не поняли, то второй вариант – это инвестиции в акции через структурный продукт с полной защитой капитала. Такие продукты, как мы уже знаем из главы про облигации, формируют брокеры, банки и управляющие компании. Смысл структурного продукта с полной, то есть 100 %‑ной, защитой капитала в том, что это уже готовый портфель: финансовая компания посчитала за вас, в какой пропорции, какую сумму нужно вложить и в какие облигации, а какую часть от имеющегося капитала – в акции и в какие именно. Вам останется только выбрать стратегию, которую вы хотите реализовать: например, структурный продукт на рост только российских акций либо только американских, либо одной отдельной акции и т. д. Работает такой продукт следующим образом: большая часть вложенной в него суммы инвестируется в условно безрисковые инструменты (облигации, реже депозиты), а меньшая часть – в рискованные, то есть акции, фонды, опционы и т. д. Если рискованная часть не сработает, то процентный доход по безрисковой части покроет убытки, так что в худшем случае вы просто вернете себе 100 % вложенных средств (см. сх. 10.1). А если сработает – вы получите назад сумму, вложенную в безрисковый актив, доход от него и доход от инвестиций в рискованный актив, правда, вы поучаствуете в нем в лишь частично: это плата за защиту. Скажем, если у вас структурный продукт со 100 %‑ной защитой на рост акций Сбербанка, то, скорее всего, при росте акций на 50 % у вас будет какой‑то коэффициент участия в этом приросте, то есть вы по структурному продукту на рост акции Сбербанка не получите тот же рост 50 %, а какую‑то его часть, скажем, 20 %. Коэффициент участия известен заранее, вы до инвестиций в структурный продукт будете знать, какой % от прибыли вам будет положен в случае успеха.

Схема 10.1 Структурный продукт с полной защитой

Структурные продукты доступны у ведущих брокеров, их также можно купить на российском рынке в форме БСО. Пороги входа в подобные продукты могут быть разными, в среднем это около 200–300 тыс. руб., но бывает и ниже. В плане порога входа БСО могут быть еще дешевле. Важные моменты, на которые нужно обратить внимание перед инвестициями в структурные продукты: • Кто является эмитентом, то есть, проще говоря, какая финансовая компания данный продукт выпускает. Ведь вы покупаете не сами облигации и акции, а продукт, выпущенный некоторым банком, брокером и т. д., и, если с эмитентом что‑то случится, вы можете потерять часть или весь вложенный в продукт капитал. • Какие облигации и депозиты находятся внутри продукта. Ведь если облигация «дефолтнет», то и 100 %‑ной защите такого продукта придет конец.

Найти структурные продукты со 100 %‑ной защитой капитала легко: на сайте брокера в разделе про структурные продукты. Если вы все же готовы к риску, но хотите иметь некоторую подстраховку на случай, если акции просядут или практически не изменятся в цене, и за год вы заработаете меньше депозита, то вам имеет смысл обратить внимание на другой вид структурных продуктов – с барьерной защитой и фиксированным или условным купоном (см. схема 10.2). Смысл продукта: он привязан к выбранным базовым активам (в нашем примере – к акциям либо к индексам акций). В каждый период наблюдения (обычно это каждый квартал) проверяются следующие условия: • Соблюдается ли условие для выплаты купона? Если структурный продукт с безусловным купоном, то он в любом случае платится, а если с условным, то проверяется, соблюдается ли для него условие. Обычно условие таково, что все акции, к которым привязан структурный продукт, должны торговаться выше определенного уровня (выше начального уровня или иного значения, зависит от условий структурного продукта). Если есть условие memory effect (запоминание купона), это означает, что, даже если в период наблюдения условие для купона не выполнено, а в следующий период выполнено, вам выплатят купон за оба периода. • Соблюдается ли условие автоотзыва (autocall), если он предусмотрен? Автоотзыв осуществляется в том случае, когда срок структурного продукта заканчивается, а вам выплачивают назад 100 % вложенной суммы. Обычно условие для этого заключается в том, чтобы все акции торговались выше начальных значений.

И так – до окончания срока структурного продукта, который для подобных стратегий составляет обычно от 1 до 3 лет. Когда срок продукта заканчивается, но он не был автоотозван ранее, возможны варианты: • если все акции торгуются выше начальных значений, вам выплачивают 100 % вложенной суммы + купоны; • если хотя бы одна акция просела, но защитный барьер не пробит (то есть она просела в рамках допустимых условиями продукта значений), то вы все равно получаете 100 % вложенных средств; • если же хотя бы одна акция просела слишком сильно, защитный барьер пробит, то в этом случае все зависит от условий продукта. Вы можете получить назад сумму за вычетом максимальной просадки. Предположим, что допустимая просадка – 30 %, а одна из акций просела на 40 %, тогда вам вернут 60 % от вложенной суммы, даже если все остальные акции торгуются выше начальных значений. Вы можете на всю сумму получить самые просевшие акции, но из расчета начальной цены. Возможны и иные варианты, все зависит от условий продукта, которые нужно внимательно изучить до его покупки.

Схема 10.2 Структурный продукт с регулярным условным купоном и автоотзывом

Данный структурный продукт интересен сразу по нескольким причинам: • Даже если акции, к которым он привязан, несущественно вырастут в цене, вы получаете довольно привлекательный купонный доход, чего бы не произошло, если бы вы просто купили акции напрямую. Сравним оба варианта. Первый: вы приобрели акции компании, и за год они выросли на 1 %. Второй: вы купили структурный продукт с условным купоном 5 % в квартал, привязанный к акциям той же компании, тогда, если они торгуются выше начальной цены, вы имеете 5 % в квартал, а по итогам года получаете 20 % годовых. • Даже если акции просядут в цене, но не выйдут за барьер, вы ничего не потеряете. А если бы вы купили эти же самые акции напрямую, то могли бы уйти в убыток. Давайте сравним. Вы купили в равных долях акции компаний А, Б и В. По итогам года акции А и Б выросли на 1 % и 2 % соответственно, а В упали на 20 %. Итого по итогам года – –5,61 %. А если бы вы купили структурный продукт с условной защитой и барьером, который равняется, скажем, 30 % (то есть допустима просадка до 30 % от начальной цены), то по итогам года вы бы ничего не потеряли. Важные моменты, на которые нужно обратить внимание перед инвестициями в подобные продукты: • Как и в случае со структурным продуктом с полной защитой капитала, нужно узнать, кто эмитент, то есть какая финансовая компания данный продукт выпускает. Вы можете уйти в убыток или вовсе потерять капитал, если с эмитентом что‑то случится. • Внимательно ознакомьтесь с условиями выплаты купона, автоотзыва, а также погашения структурного продукта в конце срока, если хотя бы одна акция просядет в цене. • Детально изучите акции, к которым привязан продукт, и проанализируйте, есть ли вероятность существенной просадки или вообще банкротства эмитента, чтобы не получилось так, что в итоге вам на всю сумму вернут акции «дефолтнувшего» эмитента, которые не будут ничего стоить.

Как и все структурные продукты, продукты с барьерной защитой и фиксированным или условным купоном можно купить в момент их выпуска, обратившись к брокеру, в банк или в управляющую компанию, либо через брокерский счет в форме БСО. На сайтах ведущих брокеров подобные структурные продукты обычно указаны как продукты с купоном или с фиксированной доходностью.

|

|||||||||

|

Последнее изменение этой страницы: 2021-01-14; просмотров: 52; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.218.184 (0.105 с.) |