Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основные процессы в металлургииСодержание книги

Поиск на нашем сайте

Можно привести следующую хронологию этапов развития российской металлургии: · Получение полного контроля над предприятием одним собственником. Формирование основных групп. · Борьба за сырьевые активы. Обеспечение сырьевой независимости. · Внешняя экспансия, обусловленная тем, что развитие холдингов внутри страны сдерживается внешними по отношению к отрасли ограничениями, снижающими темпы роста внутреннего металлопотребления, и ростом конкуренции в основных сегментах рынка. Сегодняшняя структура производства стального проката в значительной мере была сформирована на первом этапе и не претерпела серьезных изменений. Для этого периода было характерно наращивание экспорта, даже низкорентабельного. Значительный объем экспорта составляли продукты низкой степени переработки — сляб, заготовка. По мере наращивания экспортных возможностей в экспорте увеличивалась доля горячекатаного и холоднокатаного листового проката, листового проката с покрытиями, сортового проката. Расширение экспорта в Китай серьезно улучшило сортаментную структуру экспорта, поскольку в Китай экспортировалась в основном продукция глубокой переработки. Однако по мере сокращения китайского импорта ситуация восстанавливается. Соотношение затрат и добавленной стоимости на первых и последующих переделах, наличие избыточного количества прокатных мощностей приводит к тому, что наиболее востребованной на мировом рынке является унифицированная продукция низких переделов.

Годы перестройки характеризовались разрушением традиционных хозяйственных связей. Возникновение государственных границ, колебания цен и ряд других причин привели к миграции потребителей (в том числе трубных и метизных предприятий, как части металлургической отрасли) между поставщиками внутри России и по маршруту Россия Украина дальнее зарубежье. Да и опыт самих металлургов, например ММК, показывает, что при росте цен можно менять поставщиков сырья, даже если это требует серьезных изменений в технологии.

Позитивным является то, что процесс интеграции в отрасли можно считать практически завершенным. Возможности эффективного присоединения к крупным металлургическим холдингам новых предприятий практически исчерпаны. В то же время, по крайней мере, формально, остается возможность формирования альянсов крупных металлургических групп. В частности еще недавно обсуждался вопрос о слиянии предприятий группы Усманова-Анисимова и ММК. Тот факт, что это слияние не произошло, а переросло в конфликт, свидетельствует не о невозможности подобных слияний, а о том, что на этом уровне более вероятным является вариант партнерства, в противовес недружественному поглощению. К негативу следует отнести то, что рост цен, выручки и прибыли металлургических предприятий, усиление конкуренции на внутреннем рынке обострили внутренние противоречия между основными группами. Безусловно, наличествуют исторически сложившиеся диспропорции. Например, в России существуют избыточные мощности трубных заводов. Однако, несмотря на их зависимость от поставок трубной заготовки и штрипса с металлургических предприятий, вертикальная интеграция в этом направлении не идет. Трубная отрасль развивается в направлении горизонтальной интеграции, и, как показывает опыт ТМК, при достижении доминирующего положения на рынке это развитие может быть весьма успешным.

Выбор стратегий Компании Главная задача, которую должна решать металлургическая компания, это адекватное рынку наращивание производства, укрепление позиций на существующих рынках сбыта и завоевание новых рынков, увеличение продаж продукции с высокой добавленной стоимостью. Соответственно вырабатываемая стратегия должна усиливать существующие конкурентные преимущества и создавать новые. Из существующих преимуществ отметим: · Обеспеченность сырьевыми ресурсами. Наличие в составе крупных металлургических групп источников сырья является мощным рычагом управления себестоимостью продукции. Увеличение производства сырья сверх собственных потребностей может использоваться для хеджирования рисков, связанных с колебаниями цен на металлургическую продукцию. · Унифицированная металлопродукция (коммерческий прокат), составляющая основу производственных программ крупных металлургических групп, высоколиквидна на внешних рынках. Нарастающая конкуренция и рост затрат диктуют необходимость ускоренного внедрения ресурсе и энергосберегающих технологий и оборудования, оптимизации структуры себестоимости (снижение доли затрат на сырье и энергию, увеличение амортизационных отчислений). Альтернатива — постепенная утрата конкурентоспособности на внешнем, а впоследствии на внутреннем рынке. · Эффективный менеджмент в металлургии. Однако расширение существующих групп, покупка зарубежных предприятий, включение в состав предприятий других отраслей создает дефицит управленческих кадров. · Стабильное экономическое положение предприятий, позволяющее без проблем нарастить уровень заимствований на реализацию масштабных проектов. Незначительный объем ценных бумаг металлургических компаний, находящихся в свободном обращении на финансовом рынке, что является дополнительным резервом привлечения акционерного капитала. Одна из главных долгосрочных проблем российского рынка стали в том, что это ярко выраженный рынок производителя. В перспективе это ведет к технологической стагнации. Производство современной высокотехнологичной высококачественной металлопродукции возможно только как ответ на соответствующий запрос рынка. Отсутствие масштабного спроса на высокотехнологичную продукцию приводит к тому, что малые партии такой продукции закупаются по импорту, а российские предприятия не готовы вкладываться в освоение их производства при малых объемах сбыта. Воля потребителя на российском рынке выражается только в установлении справедливой рыночной цены. В 2005 году и в России, и на мировых рынках неоднократные попытки производителей поднять цены, обосновываемые ростом цен на сырье и тарифы, фактически провалились. Потребитель отказался платить за металл более высокую цену. Что же касается более высоких требований к качеству продукции, ее потребительским свойствам, то такой диктат доступен только сильному потребителю. Такие примеры Россия тоже знает — «Газпром», «Транснефть», АвтоВАЗ и т. д., однако и эти компании в большей степени используют свои возможности давления на металлургов для получения более низких цен, а не более высокого качества. В результате постепенно нарастает технологическое отставание, ликвидация которого со временем потребует практически полной замены основных производственных фондов. Кроме того, часть предприятий должна быть размещена ближе к морским портам, для снижения затрат на транспортировку сырья и готовой продукции. По сути — должна будет быть выстроена новая металлургическая отрасль.

Теоретически это возможно — наглядный пример Китая перед глазами. За тричетыре года производство стали возросло в 3,5 раза, при этом рост достигнут в основном за счет строительства новых мощностей. Однако первоначальный толчок этому процессу был дан бурным ростом китайской перерабатывающей промышленности. Экспансия на внешние рынки Развитие российских металлургических холдингов за счет приобретения предприятий в перспективных для экспорта регионах — это наиболее защищенный путь сохранения возможных объемов экспорта на эти рынки. Кроме того, приобретая предприятия, специализирующиеся на определенных видах продукции, российские компании не только получают возможность выхода на новые группы потребителей, но и получают доступ к современным технологическим наработкам. Возможности приобретения предприятий в России невелики, основные эффективные предприятия уже входят в состав металлургических холдингов. С учетом тех препятствий, которые возникают при попытке приобретения российскими компаниями предприятий в США, Турции, Италии и т. д., при жесткой конкуренции со стороны активно развивающихся компаний, таких как Mittal Steel, большинство этих приобретений может рассматриваться как успех российских компаний в вопросах завоевания и удержания внешних рынков. Для металлургической отрасли, у которой объем поставок на внутренний рынок составляет менее 50%, сохранение экспорта на достаточно длительную перспективу — это залог выживания. Поскольку даже на внутреннем рынке при самых благоприятных прогнозах его роста конкуренция будет усиливаться, как со стороны российских компаний (действующих и новых), так и со стороны зарубежных компаний (особенно украинских). Примечание 1 До недавнего времени стратегия развития всех российских металлургических холдингов строилась вокруг наращивания производства стали. Однако запредельно высокие темпы развития китайской металлургии, усиление конкуренции на всех без исключения традиционных экспортных рынках в 2005 году, замедление темпов роста российской экономики привели к тому, что этот экстенсивный путь развития стал чреват высокими рисками. Современная коррекция стратегий заключается в повышении эффективности производства, снижении ресурсе и энергозатрат, создании защищенных каналов проникновения на внешние рынки, развитии собственной системы дистрибьюции на внутреннем рынке, оптимизации сортамента производимой продукции и переходе на долгосрочные контракты с ключевыми потребителями (например, контракт ОАО «Северсталь» и фирмы «Мерлони», контракт «Евразхолдинга» с ОАО РЖД, долгосрочные контракты с трубными компаниями и автомобильными заводами).

Можно предположить, что одной из главных задач в краткосрочной перспективе является обеспечение ритмичной загрузки в первую очередь прокатного производства, поскольку сталеплавильное и доменное производство имеют достаточно высокий уровень загрузки. Задача решается достаточно успешно, если судить по результатам экспортной деятельности. Не смотря на снижение цен и обострение конкуренции на внешних рынках, экспорт проката вырос как в стоимостном, так и в натуральном выражении. К недостаткам следует отнести тот факт, что рост экспорта полуфабрикатов составил 12%, а проката — только 2,7%. Однако при явно ухудшившейся конъюнктуре результат можно считать положительным. Примечание 2 Рост цен на сырье, безусловно, влияет на рентабельность работы металлургических предприятий, однако его влияние на конкурентоспособность слабее, поскольку этот рост — общемировая тенденция. В случае же с российской металлургией, это, скорее, фактор повышения конкурентоспособности. Европа и Китай, в частности, практически не обеспечены собственным сырьем и поэтому имеют меньше рычагов управления себестоимостью стали. Уровень цен на основное сырье и материалы для производства стали на конец 2007г. представлен в таблице (на примере ОАО «Северсталь»).

Примечание 3 Существует проблема постепенного истощения источников сырья. Она может быть решена несколькими способами: покупкой и разработкой новых месторождений, покупкой сырья у сторонних производителей. Это вопрос цены. Если говорить о необходимости разведки и освоения новых месторождений, то стоимость решения инфраструктурных задач такова, что силами металлургических компаний (особенно по принципу «каждый за себя») решить проблему нельзя.

Пример ММК показывает, что, хотя и с определенными проблемами, при поддержке государства (в виде льготных тарифов на перевозку руды) предприятие может работать на покупном сырье и быть высокорентабельным. Можно добавить, что в 2005 году НЛМК приобрел пробную партию бразильской руды. В то же время развиваемые Стальной группой «Мечел» и «Евразхолдингом» угольные проекты изначально ориентированы на экспортные поставки продукции (коксующегося угля). То есть, несмотря на то что сырьевые и металлургические активы объединены в рамках вертикальноинтегрированных групп, между металлургической и горнорудной отраслями можно провести некий водораздел. Каждая из этих отраслей развивается в достаточной степени самостоятельно, подчиняясь собственной конъюнктуре.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-03-26; просмотров: 115; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 13.59.5.179 (0.009 с.) |

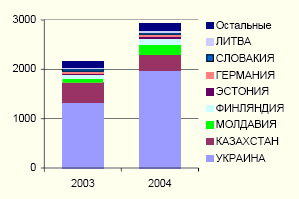

Источник: «анализ ВЭД»

Источник: «анализ ВЭД»