Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Типичная структура управления американской корпорациейСодержание книги

Поиск на нашем сайте

Высшим органом управления корпорацией является общее собрание акционеров, которое проводится регулярно, не реже одного раза в год. Акционеры принимают участие в управлении корпорацией путем участия в голосовании по вопросам внесения изменений и дополнений в устав корпорации, избирания или смещения директоров, а также по другим наиболее важным для деятельности корпорации решениям, таким, как реорганизация и ликвидация корпорации и др. При этом собрания акционеров носят в большой степени формальный характер, поскольку акционеры имеют довольно ограниченные возможности участвовать в управлении корпорацией, так как основная нагрузка реального управления корпорацией ложится на совет директоров, на который обычно возлагается выполнение следующих основных задач: § решение наиболее важных общекорпоративных вопросов; § назначение и контроль за деятельностью администрации; § контроль финансовой деятельности; § обеспечение соответствия деятельности корпорации действующим нормам права. Главной обязанностью совета директоров является защита интересов акционеров и максимальное увеличение их богатства. Он должен обеспечить уровень управления, гарантирующий рост стоимости корпорации. В последние годы стала все более заметной тенденция возрастания роли совета директоров в управлении корпорацией. Это проявляется прежде всего в контроле за финансовым состоянием дел. Финансовые результаты работы корпорации рассматриваются на заседаниях совета директоров, как правило, не реже одного раза в квартал. Члены совета директоров, являясь представителями акционеров, несут ответственность за состояние дел в корпорации. Они могут привлекаться к административной и уголовной ответственности в случае банкротства корпорации или совершения действий, направленных на получение собственной выгоды в ущерб интересов акционеров корпорации. Количественный состав совета директоров определяют исходя из потребностей эффективного управления, а его минимальное число в соответствии с законами штатов может быть от одного до трех. Совет директоров избирается из внутренних и внешних (независимых) членов акционерного общества. Большую часть совета директоров составляют независимые директора. Внутренние члены выбираются из числа корпоративной администрации, выступают одновременно исполнительными директорами и менеджерами компании. Независимые директора — это лица, не имеющие интересов в компании. Ими становятся представители банков, других компаний, имеющие тесные технологические или финансовые связи, известные юристы и ученые. Обе группы директоров, или, иначе говоря, все директора несут равную ответственность за дела компании. Структурно совет директоров американских корпораций делится на постоянные комитеты. Количество комитетов и направления осуществляемой ими деятельности в каждой корпорации свои. Их задача заключается в выработке рекомендаций по принимаемым на совете директоров вопросам. В советах директоров наиболее часто встречаются комитеты по вопросам управления и заработной платы, комитет по аудиту (ревизионный комитет), финансовый комитет, избирательный комитет, комитет по оперативным вопросам, в крупных корпорациях — комитеты по связям с общественностью и др. По требованию американской Комиссии по ценным бумагам и биржам комитеты по аудиту и вопросам вознаграждения должны быть в каждой корпорации. Исполнительный орган корпорации — ее дирекция. Совет директоров осуществляет подбор и назначение президента, вице-президентов, казначея, секретаря и других руководителей корпорации, предусмотренных ее уставом. Назначенный руководитель корпорации имеет очень большие полномочия и подотчетен только совету директоров и акционерам.

аутсайдерская системы: широкая акционерная собственность, которая достаточно распыленной, принятие решений зависит от менеджеров, применение различных форм перехвата контроля за корпорацией (США, Англия) Американская, или аутсайдерская, модель — это модель управления акционерными обществами, основанная на высоком уровне использования внешних по отношению к акционерному обществу, или рыночных, механизмов корпоративного контроля, или контроля над менеджментом акционерного общества. Англо-американская модель характерна для США, Великобритании, Австралии, Канады, Новой Зеландии. Интересы акционеров представлены большим количеством обособленных друг от друга мелких инвесторов, которые находятся в зависимости от менеджмента корпорации. Увеличивается роль фондового рынка, через который осуществляется контроль над менеджментом корпорации

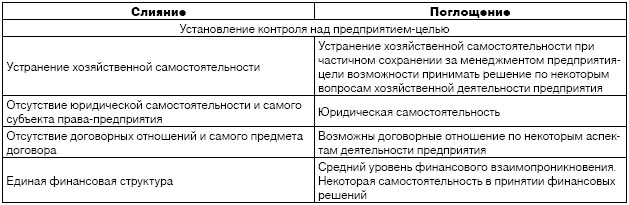

25. Управление корпорацией рынками: слияния и поглощения.

1.2. Причины сделок по слиянию и поглощению 1.3. Результаты сделок по слияниям и поглощениям По данным аналитиков в 70% случаев менеджмент компании-покупателя оценивает результаты сделки по поглощению как посредственные. Ожидаемый синергетический эффект наблюдается только в 23% сделок. В чем причина таких результатов?

26. Управление корпорацией акционерами-аутсайдерами. .(см. в американской)

27. Место и роль фондовых бирж в системе инсайдерского управления корпорацией. • Во-первых, одной из основных целей деятельности биржи, как организатора торгов на рынке ценных бумаг, является предоставление покупателям качественного биржевого товара. Высокое качество торгуемых активов, на наш взгляд, возможно только при соответствующем уровне открытости компаний-эмитентов, и при отсутствии инсайдерской торговли активами компаний. • Во-вторых, биржи обладают возможностью влиять на компании-эмитенты. Для этого биржи имеют встроенные, присущие только им механизмы установления и контроля стандартов раскрытия информации и пресечения инсайдерской торговли. Анализ действующих нормативных положений позволяет определить незаконную инсайдерскую торговлю как покупку или продажу ценных бумаг лицом, которое владеет существенной неопубликованной (не преданной широкой огласке) информацией о ценных бумагах, являющихся объектом сделок, либо передачу такой информации другим лицам. При этом лицо, осуществляющее торговлю или передающее информацию, нарушает фидуциарную обязанность.

??????????????????

28. Эмиссионная политика корпорации и порядок её формирования. Эмиссионная политика корпорации включает широкий спектр организационно-технических, информационных, консультативных и иных процедур, входящих в сферу деятельности финансового директора. Данная политика ограничена только вопросами выпуска акций как основного источника формирования уставного капитала акционерного общества на фондовом рынке. Эмиссия корпоративных облигаций относится к управлению заемным капиталом. С позиции финансового права эмиссия ценных бумаг представляет собой последовательность действий эмитента по размещению эмиссионных ценных бумаг. Стандартная процедура эмиссии включает следующие этапы:

При регистрации проспекта эмиссии ценных бумаг процедура выпуска дополняется следующими этапами:

Раскрытие информации, содержащейся в отчете об итогах выпуска акций, осуществляется после регистрации отчета. Размещение акций осуществляется путем:

Эмитент вправе начать размещение выпускаемых им акций только после регистрации их выпуска. Следует подчеркнуть, что в условиях России привлечение дополнительного капитала за счет новой эмиссии акций длительный и дорогостоящий процесс. Поэтому к данному источнику привлечения финансовых ресурсов следует прибегать осторожно, детально оценив последствия эмиссии нового пакета акций. С позиции корпоративных финансов основной целью эмиссионной политики является привлечение с рынка ценных бумаг необходимого объема денежных ресурсов в минимально возможные сроки. Исходя из поставленной цели эмиссионная политика акционерного общества выражает часть общей инвестиционной стратегии по привлечению дополнительного объема денежных средств за счет выпуска и размещения на фондовом рынке собственных акций. Разработка эффективной эмиссионной политики включает ряд шагов. Во-первых, изучение возможностей эффективного размещения предполагаемой эмиссии акций. Решение о первичной или дополнительной эмиссии акций (если акционерное общество нуждается в дополнительном притоке собственного капитала) можно принять на основе предварительного анализа конъюнктуры фондового рынка и оценки инвестиционной привлекательности своих акций. Анализ конъюнктуры рынка ценных бумаг (биржевого и внебиржевого) включает констатацию спроса и предложения акций, динамику уровня цен их котировки, объема продаж новых эмиссий акций и ряда других показателей. Результатом осуществления подобного анализа является определение уровня чувствительности реакции фондового рынка на появление новой эмиссии акций и на возможность их реализации инвесторам. Оценка инвестиционной привлекательности собственных акций проводится с позиции учета перспектив развития отрасли, к которой относится эмитент; конкурентоспособности выпускаемой им продукции (услуг), а также величины показателей своей финансовой устойчивости по сравнению с параметрами аналогичных эмитентов. В процессе такой оценки устанавливается возможная степень инвестиционной привлекательности акций своего акционерного общества по сравнению с акциями других эмитентов. В условиях фондового рынка России при неразвитости рыночных методов оценки курсов эмиссионных ценных бумаг наиболее предпочтителен фундаментальный анализ инвестиционной ситуации. Он включает три условия:

Результаты фундаментального анализа оформляются в виде исследовательского отчета. Для оценки потенциала собственных акций используется система показателей: В ходе анализа проводится сравнение значений этих показателей с данными по аналогичным акционерным компаниям, а также с их величинами, которые сложились за предыдущие периоды. Во-вторых, определение целей эмиссии. Исходя из высокой стоимости привлечения собственного капитала из внешних источников цели эмиссии должны быть достаточно обоснованными с позиции будущего развития эмитента и возможностей весомого повышения его рыночной стоимости. Ключевыми целями, которыми руководствуются эмитенты, прибегая к данному источнику формирования собственного капитала, являются:

Синергизм — дополнительные экономические преимущества, которые возникают при успешном объединении фирм (их слиянии и поглощении). Эти преимущества образуются за счет более рационального использования их общего производственного и финансового потенциала, взаимодополнения технологий и выпускаемой продукции, возможностей сокращения их текущих издержек и других анналогичных факторов; г) иные, требующие быстрой мобилизации значительного объема собственного капитала. В-третьих, определение объема эмиссии. При установлении объема эмиссии целесообразно исходить из ранее рассчитанной потребности в собственных финансовых ресурсах за счет внешних источников. В-четвертых, установление номинала, видов и количества эмитируемых акций. Количество и номинальная стоимость приобретаемых акционерами (размещаемых) акций фиксируется в уставе акционерного общества. В этом документе могут быть определены количество и номинал акций, которые общество вправе размещать дополнительно к ранее размещенным акциям (объявленные акции). Порядок и условия размещения объявленных акций также устанавливаются уставом общества. Изменение номинальной стоимости и количества акций, находящихся в обращении, допускается при увеличении (уменьшении) уставного капитала. Такое решение вправе принять общее собрание акционеров или Совет директоров общества. Количество эмитируемых акций устанавливается исходя из объема эмиссии и номинала одной акции (в процессе одной эмиссии может быть установлен лишь один вариант номинала акций). В-пятых, оценка стоимости привлекаемого акционерного капитала. Подобная оценка осуществляется по двум параметрам:

В-шестых, изучение эффективных форм андеррайтинга. Открытое размещение акций, как правило, производится с помощью финансового посредника (дилера), который организует первичную реализацию ценных бумаг эмитента на фондовом рынке. В роли дилеров выступают коммерческие банки, инвестиционные фонды и компании. Чтобы быстро и эффективно осуществлять открытое размещение эмитируемого объема акций, целесообразно:

Взаимоотношения между эмитентом и андеррайтером регулируются договором о выпуске и размещении ценных бумаг. В нем указываются: вид андеррайтинга (твердое соглашение, максимум усилий по размещению бумаг, мини-макси); размер вознаграждения посреднику (СПРЭД) и прочие условия. Таким образом, эмиссионная политика корпорации направлена на быстрое и максимально выгодное привлечение дополнительного акционерного капитала для целей ее развития и укрепления позиций на товарном и финансовом рынках.

29. Эмиссия ценных бумаг и этапы эмиссии: решение о выпуске, выпуск и размещение эмиссионных ценных бумаг, регистрация выпуска. Стандартная эмиссия ценных бумаг предполагает следующие этапы: · принятие решения о размещении эмиссионных ценных бумаг; · утверждение решения о выпуске эмиссионных ценных бумаг; · государственную регистрацию выпуска эмиссионных ценных бумаг; · размещение эмиссионных ценных бумаг (то есть передачу ценных бумаг первичным владельцам); · государственную регистрацию отчета об итогах выпуска эмиссионных ценных бумаг или представление в регистрирующий орган уведомления об итогах выпуска эмиссионных ценных бумаг. 2. Порядок присвоения выпускам (дополнительным выпускам) эмиссионных ценных бумаг государственных регистрационных номеров или идентификационных номеров и порядок их аннулирования устанавливаются Банком России. 3. При учреждении акционерного общества размещение акций осуществляется до государственной регистрации их выпуска, а государственная регистрация отчета об итогах выпуска акций - одновременно с государственной регистрацией выпуска акций. Особенности процедуры эмиссии акций при учреждении акционерных обществ, являющихся кредитными организациями, определяются Банком России в соответствии с законодательством Российской Федерации о банках и банковской деятельности. 4. Процедура эмиссии государственных и муниципальных ценных бумаг, а также условия их размещения регулируются федеральными законами или в порядке, установленном федеральными законами. 5. Процедура эмиссии ценных бумаг может сопровождаться, а в случаях, предусмотренных настоящим Федеральным законом, должна сопровождаться регистрацией проспекта ценных бумаг. В случае, если процедура эмиссии ценных бумаг не сопровождалась регистрацией проспекта ценных бумаг, он может быть зарегистрирован впоследствии. ГАРАНТ: См. комментарии к статье 19 настоящего Федерального закона

Статья 20. Государственная регистрация выпусков (дополнительных выпусков) эмиссионных ценных бумаг ГАРАНТ: О государственной регистрации выпусков акций, размещенных до вступления в силу настоящего Федерального закона без государственной регистрации, см. Федеральный закон от 10 декабря 2003 г. N 174-ФЗ Информация об изменениях: Федеральным законом от 23 июля 2013 г. N 210-ФЗ в пункт 1 статьи 20 настоящего Федерального закона внесены изменения, вступающие в силу с 1 июля 2014 г. См. порядок применения изменений См. текст пункта в предыдущей редакции 1. Государственная регистрация выпусков (дополнительных выпусков) эмиссионных ценных бумаг осуществляется Банком России, а также регистрирующим органом, определенным федеральным законом (далее - регистрирующий орган). Регистрирующий орган определяет порядок ведения реестра и ведет реестр эмиссионных ценных бумаг, содержащий информацию о зарегистрированных им выпусках (дополнительных выпусках) эмиссионных ценных бумаг и об аннулированных индивидуальных номерах (кодах) выпусков (дополнительных выпусков) эмиссионных ценных бумаг, а регистрирующий орган, являющийся федеральным органом исполнительной власти по рынку ценных бумаг, - также о выпусках (дополнительных выпусках) эмиссионных ценных бумаг, не подлежащих в соответствии с настоящим Федеральным законом и иными федеральными законами государственной регистрации. Указанный реестр должен также содержать сведения о представителях владельцев облигаций. Регистрирующий орган вносит изменения в реестр эмиссионных ценных бумаг в течение трех дней после принятия соответствующего решения или получения документа, являющегося основанием для внесения таких изменений. Положения настоящего пункта не распространяются на государственные, муниципальные ценные бумаги и облигации Банка России. ГАРАНТ: Указом Президента РФ от 25 июля 2013 г. N 645 Федеральная служба по финансовым рынкам упразднена с 1 сентября 2013 г. с передачей ее функций Центральному банку РФ (Банку России) Ведение реестра государственных, муниципальных ценных бумаг осуществляется регистрирующим органом в порядке, им установленном. Информация об изменениях: Федеральным законом от 23 июля 2013 г. N 251-ФЗ в пункт 2 статьи 20 настоящего Федерального закона внесены изменения, вступающие в силу с 1 сентября 2013 г. См. текст пункта в предыдущей редакции 2. Государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг осуществляется на основании заявления эмитента. К заявлению о государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг прилагаются решение о выпуске (дополнительном выпуске) ценных бумаг, документы, подтверждающие соблюдение эмитентом требований законодательства Российской Федерации, определяющих порядок и условия принятия решения о размещении ценных бумаг, утверждения решения о выпуске ценных бумаг, и других требований, соблюдение которых необходимо при осуществлении эмиссии ценных бумаг, и в случае, если регистрация выпуска (дополнительного выпуска) ценных бумаг в соответствии с настоящим Федеральным законом должна сопровождаться регистрацией проспекта ценных бумаг, проспект ценных бумаг. Исчерпывающий перечень таких документов определяетсянормативными актами Банка России. Информация об изменениях: Федеральным законом от 23 июля 2013 г. N 251-ФЗ в пункт 2.1 статьи 8.6 настоящего Федерального закона внесены изменения, вступающие в силу с 1 сентября 2013 г. См. текст пункта в предыдущей редакции 2.1. В случае, если государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг сопровождается регистрацией проспекта ценных бумаг, по заявлению эмитента Банк России обязан осуществить предварительное рассмотрение документов, необходимых для осуществления государственной регистрации такого выпуска (дополнительного выпуска). При этом указанные документы могут быть представлены без их утверждения уполномоченным органом эмитента. По результатам предварительного рассмотрения указанных документов Банк России в течение 30 дней с даты их получения обязан принять решение о соответствии или несоответствии указанных документов требованиям законодательства Российской Федерации. Информация об изменениях: Федеральным законом от 23 июля 2013 г. N 251-ФЗ в пункт 3 статьи 20 настоящего Федерального закона внесены изменения, вступающие в силу с 1 сентября 2013 г. См. текст пункта в предыдущей редакции 3. Банк России обязан осуществить государственную регистрацию выпуска (дополнительного выпуска) эмиссионных ценных бумаг или принять мотивированное решение об отказе в его государственной регистрации в следующий срок: 1) в течение 20 дней или, если государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг сопровождается регистрацией проспекта ценных бумаг, в течение 30 дней с даты получения документов, представленных для государственной регистрации; 2) в течение 10 рабочих дней с даты получения документов, представленных для государственной регистрации, в случае их предварительного рассмотрения в соответствии с пунктом 2.1 настоящей статьи, если: Банком России было принято решение о соответствии таких документов требованиям законодательства Российской Федерации; эмитентом устранены все несоответствия требованиям законодательства Российской Федерации, выявленные регистрирующим органом по результатам предварительного рассмотрения представленных документов. Информация об изменениях: Федеральным законом от 23 июля 2013 г. N 251-ФЗ в пункт 3.1 статьи 20 настоящего Федерального закона внесены изменения, вступающие в силу с 1 сентября 2013 г. См. текст пункта в предыдущей редакции 3.1. Банк России вправе провести проверку достоверности сведений, содержащихся в документах, представленных для государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг. В этом случае течение срока, предусмотренного подпунктом 1 пункта 3 настоящей статьи, может быть приостановлено на время проведения проверки, но не более чем на 30 дней. Информация об изменениях: Федеральным законом от 29 декабря 2012 г. N 282-ФЗ пункт 4 статьи 20 настоящего Федерального закона изложен в новой редакции, вступающей в силу со 2 января 2013 г. См. текст пункта в предыдущей редакции 4. При государственной регистрации выпуска эмиссионных ценных бумаг ему присваивается индивидуальный государственный регистрационный номер. При государственной регистрации каждого дополнительного выпуска эмиссионных ценных бумаг ему присваивается индивидуальный государственный регистрационный номер, состоящий из индивидуального государственного регистрационного номера, присвоенного выпуску эмиссионных ценных бумаг, и индивидуального номера (кода) этого дополнительного выпуска эмиссионных ценных бумаг. Индивидуальный номер (код) не присваивается дополнительному выпуску эмиссионных ценных бумаг в случае, если такие ценные бумаги допущены или допускаются к организованным торгам и размещаются путем открытой подписки с их оплатой деньгами и (или) допущенными к организованным торгам эмиссионными ценными бумагами. Индивидуальный номер (код) аннулируется по истечении трех месяцев с момента государственной регистрации отчета об итогах дополнительного выпуска эмиссионных ценных бумаг. ГАРАНТ: О принятии решения об аннулировании государственных регистрационных номеров выпусков ценных бумаг и присвоении новых см. также письмо ЦБР от 27 мая 2003 г. N 78-Т

Информация об изменениях: Федеральным законом от 23 июля 2013 г. N 251-ФЗ в пункт 5 статьи 20 настоящего Федерального закона внесены изменения, вступающие в силу с 1 сентября 2013 г. См. текст пункта в предыдущей редакции 5. Банк России отвечает только за полноту информации, содержащейся в документах, представленных для государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг.

Система ГАРАНТ: http://base.garant.ru/10106464/6/#ixzz3Mhds1rm4

30. Понятие «хорошего корпоративного управления» и его принципы.

Первый принцип: максимизация приб |

||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 292; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.133.251 (0.012 с.) |