Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Зарубежный опыт и история пластиковых карт в РоссииСодержание книги

Поиск на нашем сайте

СОДЕРЖАНИЕ

ВВЕДЕНИЕ Обслуживание налично-безналичного оборота денежной системы любой страны обходиться достаточно большими затратами. Безналичный платежный оборот в России составляет более 60 % а в экономически развитых странах — до 90%. Причинами этого являются: сокращение издержек обращения; ускорение денежного оборота; удобство безналичных расчетов. Однако в некоторых сферах экономической жизни не все виды безналичных расчетов универсальны и требуют времени на подготовку документов и другие услуги. В таких условиях все большее предпочтение отдается сравнительно новой форме безналичного расчета – расчетов по пластиковым картам. Пластиковая карта – это персонифицированный платежный инструмент, предоставляющий владельцу возможность безналичной оплаты товаров и услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Пластиковая карточка представляет собой пластину стандартных размеров (85.6 мм 53.9 мм 0.76 мм) Сегодня рынок пластиковых карт представлен следующими разновидностями карт: кредитные и дебетовые; индивидуальные и корпоративные; пластиковые карты с магнитной полосой или со встроенной микросхемой; пластиковые карты, основанные на разных механизмах хранения данных, обычные пластиковые карты, серебряные и золотые. Рынок пластиковых карт – это совокупность операций по выпуску, обращению различных видов карт и круг учреждений по их обслуживанию, включающий в себя все платежные системы. Для благополучного функционирования платежной системы необходимы и специализированные нефинансовые организации, осуществляющие техническую поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания и т.п. Рассматривая банковскую пластиковую карту как платежный инструмент нужно выделить основные ее достоинства и преимущества. Для самого клиента - это удобство в использовании, уменьшение риска потери средств, льготы при получении услуг в предприятиях торговли и сервиса, уменьшение затрат при проведении финансовых операций, автоматическая конвертация, финансовая привлекательность - начисление процентов, удаленное управление счетами и многое другое; - для предприятий - расширение продаж и привлечение новых покупателей, снижение затрат на инкассацию выручки, повышение безопасности работы с использованием подписей владельцев, престиж и ряд других преимуществ; - для банков - расширение спектра услуг, появление новых клиентов, снижение стоимости операций за счет безбумажной технологии, взимание дополнительных комиссий - и как следствие, увеличение дохода, повышение конкурентного потенциала банка. пластиковый карточка банковский В курсовой работе рассмотрены основные понятия и принципы использования пластиковых карточек как современного платежного инструмента на международном и российском рынках. Цель работы – охарактеризовать банковские пластиковые карты. Задачи работы: 1. Описать основные характеристики банковских пластиковых карт; 2. Описать рынок банковских пластиковых карт 3. Анализ современного состояния развития пластиковых карт на примере ОАО «Сбербанк России»; 4. Оценка рисков и пути их решения. Настоящая работа призвана обобщить как исторические корни расчетных систем пластиковых карт, так и их финансовую основу, перспективу развития. Основные понятия использования пластиковых карт

Понятие пластиковых карт

Пластиковая карта – это персонифицированный платежный инструмент, предоставляющий владельцу возможность безналичной оплаты товаров и услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Принимающие карточку предприятия и отделения банков образуют сеть точек обслуживания карточки (или приемную сеть). Пластиковая карточка представляет собой пластину стандартных размеров (85.6 мм 53.9 мм 0.76 мм), изготовленную из специальной, устойчивой к механическим и термическим воздействиям, пластмассы. Для обеспечения идентификации владельца используются [7]: 1. логотипы банка-эмитента и платежной системы, обслуживающей карточку; 2. имя держателя карточки, номер его счета; 3. срок действия карточки; 4. может присутствовать фотография держателя и его подпись и прочие данные. Графические данные обеспечивают возможность визуальной идентификации карточки. В пластиковых картах со штрих - кодом в качестве идентифицирующего элемента используется штриховой код, аналогичный коду, применяемому для маркировки товаров. Карточки со штрих - кодом весьма дешевы и, по сравнению с другими типами карт, относительно просты в изготовлении. Последняя особенность обуславливает их слабую защищенность от подделки и делает, поэтому малопригодными для использования в платежных системах. Карточки с магнитной полосой являются на сегодняшний день наиболее распространенными - в обращении находится свыше двух миллиардов карт подобного типа.

Платежная система и ее участники

Платежная система – это совокупность методов и реализующих их субъектов, обеспечивающих в рамках системы условия для использования банковских пластиковых карточек оговоренного стандарта в качестве платежного средства. Одна из основных задач, решаемых при создании платежной системы, состоит в выработке и соблюдении общих правил обслуживания карточек входящих в систему эмитентов, проведения взаиморасчетов и платежей. Эти правила охватывают как чисто технические аспекты операций с карточками - стандарты данных, процедуры авторизации, спецификации на используемое оборудование и пр., так и финансовые стороны обслуживания карточек - процедуры расчетов с предприятиями торговли и сервиса, входящими в состав приемной сети, правила взаиморасчетов между банками, тарифы. Платежную систему составляют: 1. Банк-эмитент; 2. Держатель карты; 3. Банк-эквайер; 4. Расчетный банк; 5. Процессинговый центр и коммуникации. Банк-эмитент. Банк, который выпускает пластиковые карточки и предоставляет их в распоряжение клиентов, называется банк-эмитент. Банк-эмитент выпускает пластиковую карту, обеспечивая при этом технические, персональные и иные ее характеристики и выдает ее клиенту под личную роспись. Банк-эмитент ведет учет выданных пластиковых карт и операции при помощи пластиковой карты по зачислению на счет средств, их списания и по детализированию счета, взимая за обслуживание пластиковой карты от 0,5 – 1,5 % от сделки. Держатель карты. Держатель пластиковой карты – это лицо, которому передается карта на основе подписанного договора с эмитентом. Держателями банковских карт в России могут быть физические и юридические лица, как резиденты, так и нерезиденты, согласно Положения Банка России «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использование» от 24 декабря 2004 года №226-П [4].Владелец карты может использовать ее для оплаты товаров и услуг, предлагаемых другими участниками платежной системы, а также для получения наличных. Банк-эквайер. Банк-эквайер осуществляет весь спектр операций по взаимодействию с точками обслуживания карточек: обработку запросов на авторизацию, перечисление на расчетные счета точек средств за товары и услуги, предоставленные по карточкам, прием, сортировку и пересылку документов (бумажных и электронных), фиксирующих совершение сделок с использованием карточек, распространение стоп-листов (перечней карточек, операции по которым по тем или иным причинам на сегодняшний день приостановлены) и др. Банк может и совмещать выполнение функций эквайера и эмитента. Следует отметить, что основными, неотъемлемыми функциями банка-эквайера являются финансовые, связанные с выполнением расчетов и платежей точкам обслуживания. Расчетный банк. Выполнение эквайерами своих функций влечет за собой расчеты с эмитентами. Оперативное проведение взаиморасчетов между эквайерами и эмитентами обеспечивается наличием в платежной системе расчетного банка (одного или нескольких), в котором банки - члены системы открывают корреспондентские счета. Процессинговый центр. Процессинговый центр – это организация, обеспечивающая техническую обработку поступающих от эквайеров (или непосредственно из точек обслуживания) запросов на авторизацию и/или протоколов транзакций - фиксируемых данных о произведенных посредством карточек платежах и выдачах наличных. Для этого центр ведет базу данных, которая, в частности, содержит данные о банках - членах платежной системы и держателях карточек. Центр хранит сведения о лимитах держателей карточек и выполняет запросы на авторизацию в том случае, если банк-эмитент не ведет собственной базы. В противном случае Процессинговый центр пересылает полученный запрос в банк-эмитент авторизуемой карточки. Кроме того, на основании накопленных за день протоколов транзакций процессинговый центр готовит и рассылает итоговые данные для проведения взаиморасчетов между банками-участниками платежной системы, а также формирует и рассылает банкам-эквайерам (а, возможно, и непосредственно в точки обслуживания) стоп-листы. Следует отметить, что разветвленная платежная система может иметь несколько процессинговых центров, роль которых на региональном уровне могут выполнять и банки-эквайеры. Коммуникационные центры. Коммуникационные центры обеспечивают субъектам платежной системы доступ к сетям передачи данных. Использование специальных высокопроизводительных линий коммуникации (например, сети Интернет) обусловлено необходимостью передачи больших объемов данных между географически распределенными участниками платежной системы при авторизации карточек в торговых терминалах, при обслуживании карточек в банкоматах, при проведении взаиморасчетов между участниками системы и в других случаях. С организационной точки зрения ядром платежной системы является основанная на договорных обязательствах ассоциация банков. Для успешного функционирования платежной системы необходимы и специализированные нефинансовые организации, осуществляющие техническую поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания [4].

ЗАКЛЮЧЕНИЕ В условиях обострившейся конкуренции на рынке розничных услуг, банки и платежные системы стали больше внимания уделять повышению качественных характеристик своих продуктов, стимулируя клиентов совершать покупки с использованием карт, в том числе путем предоставления овердрафта по счетам для расчетов с использованием платежных карт. И банки ищут новые пути завоевания рынка, они пытаются заинтересовать клиента с тем, чтобы он пользовался картой как можно чаще. С 1949 года, времени создания первой массовой расчетной системы, технология этих операций усовершенствована настолько, что сегодня без них невозможно себе представить финансовые системы большинства стран мира. Cтимулом к использованию пластиковых карт в России будет сочетание двух условий. Первое: механизм расчетов по карте должен быть не менее удобен, чем с использованием наличных денежных средств. Второе: пользование картами должно быть доступным, то есть минимальным по стоимости и выгодным клиенту. Тем не менее, несмотря на наличие препятствий и трудностей, а также на довольно крупные начальные затраты, связанные с запуском и отработкой технологий использования пластиковых карт, российские банки всё активнее используют этот инструмент для реализации стратегических целей по развитию ритейлового бизнеса. Если банк рассчитывает удержаться в какой-либо нише на рынке частных вкладов, ему не обойтись без выпуска платежных карт. В курсовой работе рассмотрены основные понятия и принципы использования пластиковых карточек как современного платежного инструмента на международном и российском рынках. Целью курсовой работы является рассмотрение банковских пластиковых карты. Для достижения поставленной цели в работе решили ряд задач:

1. рассмотрены теоретические основы пластиковых банковских карточек; 2. провели анализ современного состояния развития пластиковых карт на примере ОАО «Сбербанк России»; 3. рассмотрели оценки рисков и пути их решения. Объектом исследования в данной работе является ОАО «Сбербанк России». Подводя итоги, можно сделать вывод, что положительные тенденции, складывающиеся на рынке пластиковых карт, несмотря на имеющиеся проблемы, позволяют строить оптимистичные прогнозы на ближайшую перспективу, как по количественным показателям, так и по качественным характеристикам. Дальнейшее сохранение активной маркетинговой политики кредитных организаций и платежных систем, расширение функциональности банковских продуктов с использованием пластиковых карт повысит популярность этого платежного инструмента среди населения, следовательно, интенсивность его применения в и вседневной жизни. Все это позволит увеличить объемы безналичных платежей с использованием карт и сократить имеющиеся диспропорции в объемах наличного и безналичного оборота в сфере розничных платежей в Российской Федерации.

Приложение 1 Основные понятия Пластиковая карта – это персонифицированный платежный инструмент, предоставляющий владельцу возможность безналичной оплаты товаров и услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Платежная система – это совокупность методов и реализующих их субъектов, обеспечивающих в рамках системы условия для использования банковских пластиковых карточек оговоренного стандарта в качестве платежного средства. Банк-эмитент – это банк, который выпускает пластиковые карточки и предоставляет их в распоряжение клиентов. Держатель пластиковой карты – это лицо, которому передается карта на основе подписанного договора с эмитентом. Банк-эквайер – это банк, осуществляющий эквайринг. Эквайринг - деятельность банка по сбору и обработке информации. Процессинговый центр – это организация, обеспечивающая техническую обработку поступающих от эквайеров (или непосредственно из точек обслуживания) запросов на авторизацию и/или протоколов транзакций. Транзакции - фиксируемые данные о произведенных посредством карточек платежах и выдачах наличных. Карт – счет – банковский счет, открываемый банком-эмитентом клиенту, на котором отражаются операции, произведенные с использованием карточки. Клиент (владелец счета) – юридическое лицо, его филиалы, другие обособленные подразделения, выделенные этим юридическим лицом на отдельный баланс, физическое лицо, индивидуальный предприниматель, заключившие с банком договор карт – счета.

Приложение 2 Приложение 3

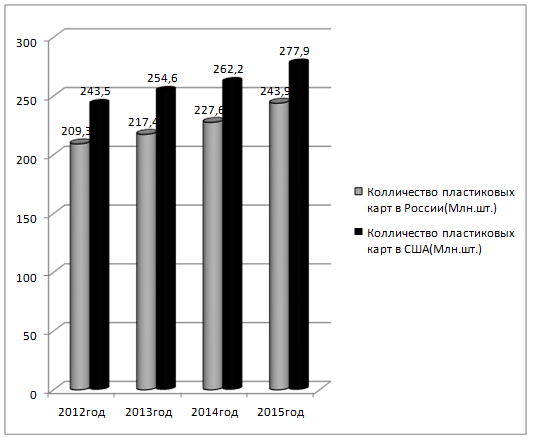

Сравнительный анализ количества выпущенных пластиковых карт в России и США

Приложение 4

СОДЕРЖАНИЕ

ВВЕДЕНИЕ Обслуживание налично-безналичного оборота денежной системы любой страны обходиться достаточно большими затратами. Безналичный платежный оборот в России составляет более 60 % а в экономически развитых странах — до 90%. Причинами этого являются: сокращение издержек обращения; ускорение денежного оборота; удобство безналичных расчетов. Однако в некоторых сферах экономической жизни не все виды безналичных расчетов универсальны и требуют времени на подготовку документов и другие услуги. В таких условиях все большее предпочтение отдается сравнительно новой форме безналичного расчета – расчетов по пластиковым картам. Пластиковая карта – это персонифицированный платежный инструмент, предоставляющий владельцу возможность безналичной оплаты товаров и услуг, а также получения наличных средств в отделениях (филиалах) банков и банковских автоматах (банкоматах). Пластиковая карточка представляет собой пластину стандартных размеров (85.6 мм 53.9 мм 0.76 мм) Сегодня рынок пластиковых карт представлен следующими разновидностями карт: кредитные и дебетовые; индивидуальные и корпоративные; пластиковые карты с магнитной полосой или со встроенной микросхемой; пластиковые карты, основанные на разных механизмах хранения данных, обычные пластиковые карты, серебряные и золотые. Рынок пластиковых карт – это совокупность операций по выпуску, обращению различных видов карт и круг учреждений по их обслуживанию, включающий в себя все платежные системы. Для благополучного функционирования платежной системы необходимы и специализированные нефинансовые организации, осуществляющие техническую поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания и т.п. Рассматривая банковскую пластиковую карту как платежный инструмент нужно выделить основные ее достоинства и преимущества. Для самого клиента - это удобство в использовании, уменьшение риска потери средств, льготы при получении услуг в предприятиях торговли и сервиса, уменьшение затрат при проведении финансовых операций, автоматическая конвертация, финансовая привлекательность - начисление процентов, удаленное управление счетами и многое другое; - для предприятий - расширение продаж и привлечение новых покупателей, снижение затрат на инкассацию выручки, повышение безопасности работы с использованием подписей владельцев, престиж и ряд других преимуществ; - для банков - расширение спектра услуг, появление новых клиентов, снижение стоимости операций за счет безбумажной технологии, взимание дополнительных комиссий - и как следствие, увеличение дохода, повышение конкурентного потенциала банка. пластиковый карточка банковский В курсовой работе рассмотрены основные понятия и принципы использования пластиковых карточек как современного платежного инструмента на международном и российском рынках. Цель работы – охарактеризовать банковские пластиковые карты. Задачи работы: 1. Описать основные характеристики банковских пластиковых карт; 2. Описать рынок банковских пластиковых карт 3. Анализ современного состояния развития пластиковых карт на примере ОАО «Сбербанк России»; 4. Оценка рисков и пути их решения. Настоящая работа призвана обобщить как исторические корни расчетных систем пластиковых карт, так и их финансовую основу, перспективу развития. Основные понятия использования пластиковых карт

Зарубежный опыт и история пластиковых карт в России

Символической точкой отсчета в мировой истории пластиковых карт принято считать встречу внука основателя одного из крупнейших американских универмагов Альфреда Блумингдейла, главы небольшой финансовой компании Hamilton Credit Corporation Фрэнка Макнамары и юриста этой компании Ральфа Шнайдера, которая случилась в 1949 году в одном из ресторанов Манхэттена (Нью-Йорк, США). В результате этой дружеской беседы за столом и появилась на свет карточка Diners Club – первая массовая платежная карточка в мире как считают многие исследователи. Что именно подсказало друзьям идею выпуска платежной карты – на этот счет история не дает однозначного ответа. По одной версии это был опыт некоего американца, позволявшего знакомым за определенный процент пользоваться его счетом в банке для оплаты покупок, по другой – опыт японских предприятий, которые после окончания Второй мировой войны, когда Япония оказалась в кризисной ситуации, выдавали сотрудникам сначала «расписки», по которым люди могли получить в определенных магазинах и столовых товары и продукты в счет будущей зарплаты, а потом вместо расписок ставшие выдавать картонные карточки. Вполне возможно, что на самом деле процесс открытия платежных карт как любого другого открытия протекал одновременно и независимо как в США, так и в Японии, а возможно и еще в какой-либо стране, как это часто бывает в мировой истории. Так или иначе, но именно карта Diners Club стала первой массовой платежной карточкой[6]. Вслед за DC на массовый американский рынок успешно вышла компания American Express, а затем и многие американские банки со своими локальными карточными продуктами (в том числе два крупнейших на тот момент банка США - Bank of America и Chase Manhattan Bank). В итоге целого ряда достаточно сложных процессов слияний карточных программ различных американских банков, поглощений одних карточных программ другими, уже во второй половине 70-х годов прошлого века и были созданы Visa International и Master Card - две крупнейшие на сегодня международные платежные системы на карточках. Это далеко не единственные существующие в мире платежные системы. Практически в каждой из развитых стран есть масштабные национальные карточные проекты, но ни одна из этих платежных систем пока не вышла за национальные рамки. Современная история появления пластиковых карт в России не содержит такого живописного, запоминающегося эпизода с дружеским застольем в ресторане как в случае с Diners Club. Вместе с тем эта, пока еще достаточно краткая история, была и очень динамичной, и моментами драматичной. Итак, первые пластиковые карты появились в России в начале 90-х годов прошлого века и были по сути своей банковскими платежными инструментами. К тому времени банковские пластиковые карты уже были широко распространены на Западе, но для России это было новшество (как, впрочем, и сами коммерческие банки). Для рядового советского человека, привыкшего расплачиваться за товары исключительно наличными рублями, банковская карта, позволявшая рассчитываться безналичным способом, получать зарплату не в бухгалтерии в определенный день из маленького зарешеченного окошечка, а через банкомат, была еще и символом комфортной жизни, организованной по западным стандартам. Наверно поэтому в первые годы банковского бума в России одно только появление в арсенале банка пластиковых карт воспринималось клиентами как символ западных стандартов банковского обслуживания (что далеко не всегда было так, конечно). Не стоит забывать и о том, что сами владельцы банков, топ-менеджеры - те люди, кто создавал в России банковскую систему, в большинстве своем были в недалеком прошлом такими же рядовыми советскими людьми – сотрудниками научно-исследовательских институтов, офицерами, партийными, комсомольскими работниками. Они испытывали своеобразное чувство гордости, что их банк предлагает клиентам не только стандартный кредит на расширение производства, но и «настоящие» банковские карточки. Несмотря на все сложности, банковские платежные карты с момента их появления в России получали все большее распространение. Российские банки нашли простой и правильный путь к их массовому распространению – т.н. зарплатные проекты. Суть зарплатных проектов проста - между банком и предприятием заключается договор, согласно которому банк открывает работникам предприятия специальные карточные счета, выдает им банковские карты, а предприятие перечисляет в банк зарплату своих работников (для зачисления на открытые карточные счета). В результате банк получал в свое распоряжение остатки на карточных счетах, которые в случае крупных предприятий становились существенным дополнительным источником ресурсов, а предприятие экономило на упрощении процедуры выдачи зарплаты, уменьшении расходов на кассовых работников и ряд других преимуществ (в зависимости от типа зарплатного проекта). Разумеется, банк брал на себя обязательство организовать выдачу наличных по картам. Способов выдачи наличных могло быть несколько – установка банкомата на территории предприятия (для крупных предприятий), организация выдачи наличных по картам в дни выдачи зарплаты (выезд на предприятие сотрудников банка с импринтерами и слипами – для малых и средних предприятий), выдача наличных в помещении банка (если предприятие и банк находились рядом). Карты, выданные в рамках зарплатных проектов, конечно, в основном использовались для обналичивания и первые годы мало способствовали расширению сферы безналичных расчетов. Тем не менее, сам факт, что на руках у населения находилось все больше банковских карточек, оказывал определенное давление на рынок, способствовал расширению сети обслуживающих карты магазинов, ресторанов, пунктов выдачи наличных. Большие возможности для реализации многофункциональных зарплатных проектов давали карты с микропроцессором, которые в середине 90-х гг. XX века получили в России широкое распространение. С помощью чиповых карт на крупном предприятии уже в середине 90-х гг. возможно было реализовать локальные платежные системы. И такие локальные платежные системы действительно были созданы на промышленных предприятиях, особенно на Урале, в Сибири и других крупных промышленных регионах России. Работники предприятий с помощью таких карт могли не только получать зарплату в банкоматах, но и безналичным способом рассчитываться за обеды в заводских столовых, за коммунальные услуги и даже в магазинах за товары повседневного быта – когда речь шла о крупном градообразующем предприятии, торговые терминалы часто устанавливались и в магазинах города. Надо сказать, что такая возможность безналичного начисления зарплаты и последующих безналичных расчетов за потребительские товары, была очень востребована в России середины 90-х годов, поскольку обычным явлением в регионах был острый дефицит наличности. Другим важным клиентским сегментом – потенциальными держателями карт в новейшей истории России стали, конечно же, туристы. После того, как бывшие граждане Советского Союза получили возможность выезжать заграницу, без особых проблем оформив паспорт в ближайшем ОВИРе, миллионы россиян воспользовались этой возможностью. Естественно, что в этом клиентском сегменте пользовались спросом карточки международных платежных систем. Туристы быстро оценили удобства пользования международной карточкой - возможность снять наличные в валюте страны пребывания (причем, часто по лучшему обменному курсу, чем менять наличные доллары, к примеру), удобство и скидки при расчетах за прокат автомобилей [10]. На начальном этапе российские банки выдавали карточки международных платежных систем с большой осмотрительностью и на достаточно жестких условиях. В середине 90-х годов в тарифах по выдаче и обслуживанию пластиковой карточки международной платежной системы любого банка обязательно присутствовала такая позиция как «страховой депозит» или «гарантийное покрытие». Как известно, страховой депозит – это сумма, размещаемая на отдельном счете клиента (ее размер зависит от платежного лимита по карте), которая не доступна клиенту для расчетов с использованием выданной ему карты и возвращается клиенту только в случае закрытия карточного счета. Предполагается, что страховой депозит в определенной степени гарантирует банк от овердрафта по специальному карточному счету (СКС). Фактически же, это были дополнительно привлекаемые банком денежные средства клиента, причем приличного размера и к тому же размещаемые в банке под пониженный процент (под предлогом, что это специальный депозит - страховой). Достаточно высокой (2-3%) была на начальной стадии и комиссия за обналичивание по карте (снятие наличных в чужих банкоматах «каралось» еще большей комиссией). Плата за годовое обслуживание была тоже немаленькой. Так, за Visa Classic, или продукт того же ряда - Master Card Mass, годовая плата была на уровне 40-50 долларов США, а для таких карточных продуктов, считавшихся элитными, как Visa Gold или Master Card Gold - на уровне 100-120 долларов США. Даже за продукты класса «Electron» порой взималась плата на уровне 10 условных единиц. Описанная выше ситуация была нормальной на начальном этапе, когда российских банков, выпускающих карты международных платежных систем было немного, а желающих получить их для поездки заграницу достаточно. Ситуация стала меняться, когда все больше российских банков получили возможность распространять карты среди своих клиентов на правах агентов. Очень скоро российские банки – полноправные члены международных платежных систем открыли для себя новый бизнес – распространение своих карт через банки - агенты. При распространении карт по агентской схеме, банк-агент, заключив специальный договор с банком–эмитентом, получал право распространять среди своих клиентов карточки этого банка. Здесь следует подчеркнуть, что с точки зрения международных платежных систем российский банк-агент не был эмитентом карт, поскольку не имел никаких договоров с платежными системами, не являлся их членом. Более того – платежные системы могли не подозревать о его существовании, поскольку с их точки зрения все выпущенные банком-агентом карты являлись картами банка-эмитента. Что касается позиции Центрального банка РФ, тут ситуация была несколько иная. В соответствии с нормативным документом Банка России банк-агент считался эмитентом карт, если в банке-агенте открывались и велись карточные счета клиентов. Поскольку некоторые банки - полноправные члены международных систем предоставляли своим агентам такую возможность, а некоторые – нет, то именно в соответствии с этим критерием Банк России и определял, является банк-агент эмитентом или нет. Перед клиентами банки-агенты, как правило, не афишировали свою посредническую роль. Клиентам всегда объявлялось, что банк эмитирует международные карточки, даже если на самом деле банк-агент всего лишь принимал наличные от клиентов и перечислял их в банк-эмитент на специальные карточные счета. В любом случае – велись карточные счета у агента, или у эмитента – все расчеты между банками по операциям с выданными карточками производились через корреспондентские счета, открытые в банке-эмитенте (таких счетов могло быть несколько – расчетный рублевый, расчетный валютный, специальный корсчет со страховым депозитом). В процессе развития агентского бизнеса некоторые банки пошли на создание специальных партнерских программ (например, программа "Альянс" Мост-Банка). В этом случае банки-агенты получили возможность выпускать карты нейтрального дизайна, содержащего наименование программы, и с указанием с названия банка-агента. Следует отметить, что на определенном этапе бурное развитие агентских схем в России стало вызывать беспокойство у Visa International. Данная платежная система стала вести планомерную целенаправленную работу по выявлению таких неофициальных «эмитентов» и приданию им официального статуса в рамках своей платежной системы. Связано это было с двумя важными факторами. Во-первых, законное беспокойство у Visa вызывал рост числа неофициальных участников платежной системы, которые активно пользовались престижным международным брендом и фактически ничего не платили за это. И, во-вторых, что тоже было существенно, этот рост «банков-неплательщиков» привел к реальному снижению уровня сервиса держателей карточек. И вот, примерно со второй половине 90-х годов у банков-эмитентов появились программы, позволявшие банкам-агентам вступать в международные платежные системы на правах ассоциированных членов при спонсорстве полноправных членов. Агентские же схемы (по крайней мере по линии Visa Int) фактически сошли на нет. К 2005 году, в итоге более чем десятилетнего развития карточного бизнеса в российских банках, во-первых, существенно снизились тарифы на получение и обслуживание всех видов карт (показателен хотя бы пример с картами класса «Electron» – в рамках зарплатных проектов, да и не только, они давно уже выдаются бесплатно). Во-вторых - расширился продуктовый ряд (в этом ряду появились и заняли прочное место полноценные кредитные карты – «кредитки» - в некотором роде, заветная мечта советского обывателя). В-третьих, расширилась сфера применения карточек - банки стали выпускать карты в рамках так называемых ко-брендинговых или совместных с не банковскими компаниями программ – сетями торговых магазинов, а

|

||||||||||||

|

Последнее изменение этой страницы: 2016-08-12; просмотров: 527; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.222.179.96 (0.013 с.) |