Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Институт информационных системСодержание книги

Поиск на нашем сайте

Институт информационных систем Кафедра математических методов в экономике и управлении

Отчет по домашнему заданию №1 «Прогнозирование временного ряда с помощью моделей ARIMA»

по дисциплине: «Эконометрика (продвинутый курс)»

Вариант № 11

Выполнила студентка очной формы обучения программы магистратуры «Бухгалтерский, налоговый, управленческий учет и финансовый анализ бизнеса» 1 курса 1 группы ________ Егорова А.А. (личная подпись) (инициалы, фамилия)

Руководитель работы: _______________ ___________ _______________ (ученая степень, звание) (личная подпись) (инициалы, фамилия) Москва 2016 год Оглавление Задание…………………………………………………………………………….3 Краткое описание исходных данных…………………………………………….4 1. Импорт данных в Statgraphics ………………………………………………...4 Разделители целой и дробной части……………………………………………..4 Копирование данных в Statgraphics……………………………………………...5 2. Сохранение результатов……………………………………………………….8 3. Встроенная экспертная система «StatAdvisor»……………………………….8 4. Анализ временного ряда……………………………………………………….8 Процедура дескриптивного анализа временного ряда…………………………8 Проверка гипотез о дисперсии и о среднем временного ряда………………..12 Интегрирование ряда (взятие разностей)………………………………………15 5. Построение моделей ARIMA………………………………………………...20 6. Прогноз по лучшей модели…………………………………………………..23

Задание Цель работы: дать прогноз временного ряда на три момента времени вперед. Исходные данные: статистика по цене закрытия акций компании на бирже NASDAQ за последние 300 дней. Необходимо: 1. Построить график временного ряда (цены закрытия на акции компании, долл. США, далее Y). Построить АКФ и ЧАКФ ряда Y. Сделать вывод о стационарности. 2. Проверить ряд на наличие структурных переломов, которые значительно изменили динамику ряда (например, единственное за весь интервал резкое сокращение/взлет цены). При необходимости сократить временной интервал, чтобы моделировать динамику ряда после этого перелома. 3. Проанализировать характеристики ряда: среднее, дисперсию, АКФ, ЧАКФ и сделать вывод о стационарности.

4. Опираясь на график и на результаты тестов, обосновать степень интеграции ряда (параметр d модели ARIMA). 5. Построить АКФ, ЧАКФ для проинтегрированного ряда (если это необходимо). Обосновать глубину лагов авторегрессии и скользящего среднего модели ARIMA (параметры p, q). 6. Построить конкурирующие модели ARIMA в соответствии с предположениями о максимальных значениях параметров p, d, q. 7. Проверить соответствие остатков моделей процессу «белый шум». Сравнить модели по характеристикам качества. Выбрать лучшую модель. 8. Построить интервальный прогноз по лучшей модели на 3 момента времени вперед. Проверить фактическую точность прогноза: http://finance.yahoo.com/. Например, запрос по строке: «NASDAQ:EBAY historical prices» выдаст ссылку на статистику последних дней. Мы прогнозируем цену закрытия (Close).

Краткое описание исходных данных Название компании (Полное название компании, акции которой торгуются на NASDAQ): NVIDIA Corporation Тикер.NASDAQ (Символьный код компании на бирже): NVDA Сектор (К какому сектору промышленности относится компания (одна и та же может относиться к нескольким)): Semiconductors – NEC (производство полупроводников) Место по доле рынка фев 2016: Цена акции компании с данным тикером на момент закрытия биржи указана в долл.США за акцию Исходные данные: цены закрытия акций компании NVIDIA Corporation (долл. США) за период с 20.04.2015 по 12.02.2016.

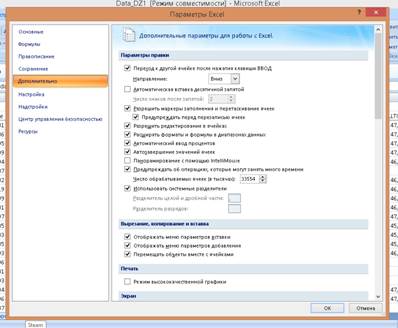

Импорт данных в Statgraphics Разделители целой и дробной части В Excel разделителем целой и дробной части является запятая. Убедиться в этом можно в окне дополнительных настроек Excel (Рис. 1).

Рис 1. Настройка разделителя целой и дробной части в Excel Проверить, что значения показателей воспринимаются Excel как числа, можно, отключив выравнивание по центру в ячейках с данными (рис.2)

Рис. 2 Настройка выравнивания в ячейках по типам значений в Excel

Для того чтобы импортировать данные в Statgraphics необходимо, чтобы данные соответствовали следующим требованиям: · Разделитель целой и дробной части – запятая · Даты записываются в формате «ГГ.ММ.ДД» · В первой строке стоят имена переменных: уникальные, латинскими буквами, без арифметических символов и знаков препинания.

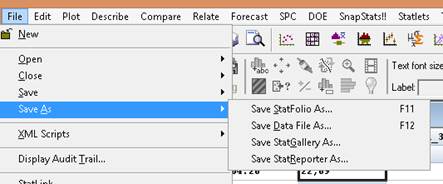

Сохранение результатов Все результаты Statgraphics сохраняет в двух файлах (рис. 9): файл данных с расширением «.sf6» и папка со всеми отчетами, или StatFolio, с расширением «.sgp». Оба файла нужно записывать в одну директорию и перемещать вместе.

Рис. 9 Сохранение данных

Анализ временного ряда Tests for Randomness of Y

(1) Runs above and below median Критерий серий на основе медианы выборки Нулевая гипотеза: ряд случаен Альтернативная гипотеза: ряд не является случайным Median = 23,35 Number of runs above and below median = 8 Expected number of runs = 105,0 Large sample test statistic z = 13,4146 P-value = 0,0 Поскольку P-value < α (α = 0,05), нулевая гипотеза отклоняется

(2) Runs up and down Критерий восходящих и нисходящих серий Нулевая гипотеза: ряд случаен Альтернативная гипотеза: ряд не является случайным Number of runs up and down = 104 Expected number of runs = 138,333 Large sample test statistic z = 5,58824 P-value = 2,29992E-8 Поскольку P-value < α (α = 0,05), нулевая гипотеза отклоняется

(3) Box-Pierce Test Пакетный тест на автокорреляцию (тест Бокса-Пирса) Нулевая гипотеза: все коэффициенты автокорреляции до 24 лага незначимы Альтернативная гипотеза: хотя бы один из автокорреляционных коэффициентов значим Test based on first 24 autocorrelations Large sample test statistic = 3752,28 P-value = 0,0 Поскольку P-value < α (α = 0,05), нулевая гипотеза отклоняется

Comparison of Means for Y Тест на постоянство среднего Нулевая гипотеза: среднее в начале ряда равно среднему в конце, т.е. постоянно Альтернативная гипотеза: среднее ряда не постоянно 95,0% confidence interval for mean of SH=1: 21,1328 +/- 0,234715 [20,898; 21,3675] 95,0% confidence interval for mean of SH=2: 27,1874 +/- 0,686793 [26,5006; 27,8742] 95,0% confidence interval for the difference between the means not assuming equal variances: -6,05466 +/- 0,723993 [-6,77865; -5,33066]

t test to compare means Null hypothesis: mean1 = mean2 Alt. hypothesis: mean1 NE mean2 not assuming equal variances: t = -16,5106 P-value = 0 Reject the null hypothesis for alpha = 0,05. P-Value < α (α = 0.05), поэтому нулевая гипотеза отвергается, принимается альтернативная: (среднее не постоянно)

Вывод по отчету: среднее ряда не постоянно. Таким образом, предположения, которые мы сделали по графику, подтвердились. Прежде чем строить модели, необходимо перейти к первым разностям, чтобы убрать нестационарность по среднему.

Построение моделей ARIMA Оценку параметров и расчет характеристик качества моделей проведем в процедуре: «Forecast» à «Automatic Model Selection…». (рис. 36,37)

Рис. 36 Процедура автоматического подбора модели

Прогноз будем строить на основе всех 208 наблюдений. Укажем, что нужно построить прогнозы на 3 периода времени вперед в поле «Number of Forecasts» и зададим 3наблюдения для тестовой выборки в поле «Withhold for Validation»

Рис.37 Диалоговое окно процедуры автоматического подбора модели

Процедура строит по умолчанию большое количество различных видов моделей. Оставим только модели ARIMA и установим максимальные значения параметров p, d, q. Щелчок правой кнопкой мыши в любом разделе отчета по процедуре à «Analysis Options…» откроет настройки видов моделей. Оставим флажки только у ARIMA и введем значения в поля: – AR Terms, Max Order p: 0; – MA Terms, Max Order q: 0; – Differencing, Max Order d: 1; – Differencing, Флажок «Include Constant». После чего процедура оценит параметры всех вариантов моделей ARIMA с параметрами p, d, q от нуля до заданных нами значений, с константами и без. Лучшая, т.е. наиболее точная и простая модель выбирается автоматически по минимальному значению информационного критерия Акаике (AIC). Во Врезке 7 даны таблицы с характеристиками моделей из раздела отчета «Model Comparison». Ниже приведены таблицы с характеристиками остатков и с ошибками моделей (Врезка 7). В таблицах с ошибками выделены лучшие значения в каждом столбце.

Врезка 7. Тесты остатков и ошибки моделей Models Список моделей (A) ARIMA(0,1,0) (B) ARIMA(0,1,0) with constant (C) ARIMA(0,0,0) with constant Estimation Period Обучающая выборка

Тесты остатков моделей:

RMSE – среднеквадратическая ошибка MAE – средняя абсолютная ошибка MAPE – средняя абсолютная процентная ошибка ME – средняя ошибка MPE – средняя процентная ошибка AIC – информационный критерий Акаике Validation Period Тестовая выборка

Key: RMSE = Root Mean Squared Error Среднеквадратическая ошибка RUNS = Test for excessive runs up and down Критерий нисходящих и восходящих серий RUNM = Test for excessive runs above and below median Критерий серий на основе медианы AUTO = Box-Pierce test for excessive autocorrelation Тест Бокса-Пирса на автокорреляцию MEAN = Test for difference in mean 1st half to 2nd half Тест на постоянство среднего VAR = Test for difference in variance 1st half to 2nd half Тест на постоянство дисперсии OK = not significant (p >= 0,05) Остатки прошли тест (соответствуют белому шуму) * = marginally significant (0,01 < p <= 0,05) Остатки не прошли тест для α = 0,05 ** = significant (0,001 < p <= 0,01) Остатки не прошли тест для α = 0,01 *** = highly significant (p <= 0,001) Остатки не прошли тест для α = 0,001

Модель ARIMA(0, 1, 0) с константой оказалась лучшей по большинству критериев. У нее наименьшие значения средней абсолютной, средней абсолютной процентной ошибок, средней ошибки и средней процентной ошибки на обучающей выборке, а также у нее наименьшие значения среднеквадратической, средней и средней процентной ошибки на тестовой выборке. Также данная модель является ненамного хуже модели ARIMA(0, 1, 0) без константы по результату теста остатков моделей. Поскольку эта модель была признана лучшей процедурой «Automatic Model Selection», все графики в отчете по процедуре относятся именно к ней.

Прогноз по лучшей модели Интервальный прогноз рассчитывается в разделе отчета «Forecast Table» (Рис. 38). Результат показан во Врезке 8.

Рис. 38. Включаем расчет интервального прогноза

Врезка 8. Интервальный прогноз по модели ARIMA(0, 1, 0) с константой

Таким образом, согласно модели ARIMA(0, 1, 0) с константой, цена закрытия на акцию компании NVDA в момент времени №209 с вероятностью 95% будет лежать в интервале от 24,5704 до 26,9235 долл. США. Фактическое значение составило 26,99 долл. США. цена закрытия на акцию компании NVDA в момент времени №209 с вероятностью 95% будет лежать в интервале от 24,1001 до 27,4278 долл. США. Фактическое значение составило 27,66 долл. США. цена закрытия на акцию компании NVDA в момент времени №209 с вероятностью 95% будет лежать в интервале от 23,7431 до 27,8188 долл. США. Фактическое значение составило 30,04 долл. США. График факта, модели и прогноза показан на Рис. 39.

Рис. 39. График факта, модели и интервального прогноза для лучшей модели

Институт информационных систем Кафедра математических методов в экономике и управлении

Отчет по домашнему заданию №1 «Прогнозирование временного ряда с помощью моделей ARIMA»

по дисциплине: «Эконометрика (продвинутый курс)»

Вариант № 11

Выполнила студентка очной формы обучения программы магистратуры «Бухгалтерский, налоговый, управленческий учет и финансовый анализ бизнеса» 1 курса 1 группы ________ Егорова А.А. (личная подпись) (инициалы, фамилия)

Руководитель работы: _______________ ___________ _______________ (ученая степень, звание) (личная подпись) (инициалы, фамилия) Москва 2016 год Оглавление Задание…………………………………………………………………………….3 Краткое описание исходных данных…………………………………………….4 1. Импорт данных в Statgraphics ………………………………………………...4 Разделители целой и дробной части……………………………………………..4 Копирование данных в Statgraphics……………………………………………...5 2. Сохранение результатов……………………………………………………….8 3. Встроенная экспертная система «StatAdvisor»……………………………….8 4. Анализ временного ряда……………………………………………………….8 Процедура дескриптивного анализа временного ряда…………………………8 Проверка гипотез о дисперсии и о среднем временного ряда………………..12 Интегрирование ряда (взятие разностей)………………………………………15 5. Построение моделей ARIMA………………………………………………...20 6. Прогноз по лучшей модели…………………………………………………..23

Задание Цель работы: дать прогноз временного ряда на три момента времени вперед. Исходные данные: статистика по цене закрытия акций компании на бирже NASDAQ за последние 300 дней. Необходимо: 1. Построить график временного ряда (цены закрытия на акции компании, долл. США, далее Y). Построить АКФ и ЧАКФ ряда Y. Сделать вывод о стационарности. 2. Проверить ряд на наличие структурных переломов, которые значительно изменили динамику ряда (например, единственное за весь интервал резкое сокращение/взлет цены). При необходимости сократить временной интервал, чтобы моделировать динамику ряда после этого перелома. 3. Проанализировать характеристики ряда: среднее, дисперсию, АКФ, ЧАКФ и сделать вывод о стационарности. 4. Опираясь на график и на результаты тестов, обосновать степень интеграции ряда (параметр d модели ARIMA).

5. Построить АКФ, ЧАКФ для проинтегрированного ряда (если это необходимо). Обосновать глубину лагов авторегрессии и скользящего среднего модели ARIMA (параметры p, q). 6. Построить конкурирующие модели ARIMA в соответствии с предположениями о максимальных значениях параметров p, d, q. 7. Проверить соответствие остатков моделей процессу «белый шум». Сравнить модели по характеристикам качества. Выбрать лучшую модель. 8. Построить интервальный прогноз по лучшей модели на 3 момента времени вперед. Проверить фактическую точность прогноза: http://finance.yahoo.com/. Например, запрос по строке: «NASDAQ:EBAY historical prices» выдаст ссылку на статистику последних дней. Мы прогнозируем цену закрытия (Close).

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 278; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.153.232 (0.012 с.) |