Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Послідовність опрацювання комерційної інформаціїСодержание книги Поиск на нашем сайте

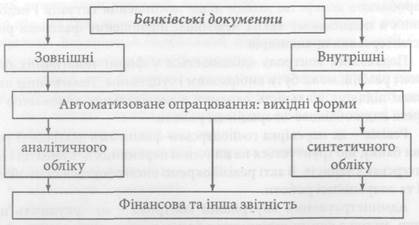

Облікова система, незалежно від розмірів банку, призначена для збору, опрацювання фінансової інформації про установу банку та періодичного звітування. Фінансові звіти складають наприкінці кожного звітного періоду, який часто також називають обліковим періодом. Для зовнішньої звітності звітним періодом є один рік (тобто від 1 січня до 31 грудня). Крім того, в межах річного облікового циклу банки складають проміжні фінансові звіти за менші періоди (квартальні, місячні). У банках опрацювання облікової інформації здійснюється в автоматизованому режимі з використанням інформаційних комп'ютерних технологій. В обліковій системі банків застосовується меморіально-ордерна форма обліку (рис. 1.).

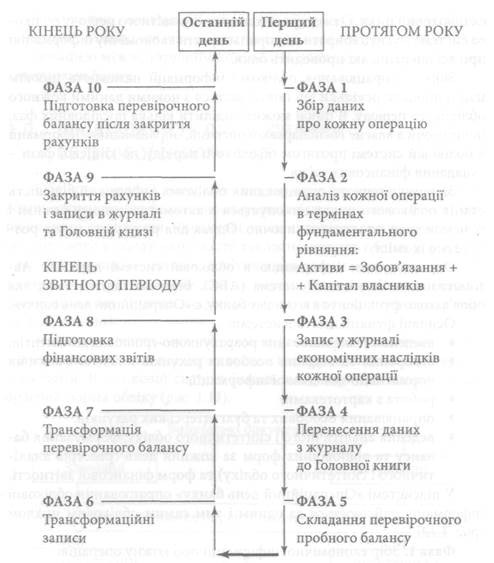

Рис. 1. Схема автоматизованої меморіально-ордерної форми обліку На відміну від підприємств, банки складають баланс щоденно і день є для них найменшим обліковим періодом, в якому повторюється обліковий цикл. Отже, протягом кожного звітного періоду облікова система мусить збирати та опрацьовувати економічну інформацію про всі операції, які проводить банк. Збір та опрацювання облікової інформації називають циклом цього процесу, оскільки він повторюється з новими даними кожного облікового періоду. В циклі можна виділити кілька послідовних фаз, починаючи з власне господарської операції, опрацювання інформації в обліковій системі протягом облікового періоду, до кінцевої фази - складання фінансових звітів. За комп'ютерного опрацювання облікової інформації більшість етапів облікового циклу виконується в автоматизованому режимі і їх неможливо простежити наочно. Однак для розуміння цього розглянемо їх зміст. Опрацьовувати інформацію в обліковій системі дозволяє Автоматизована банківська система (АБС). Базовою підсистемою, яка обов'язково функціонує в кожному банку, є «Операційний день банку». Основні функції цієї підсистеми: ► введення та опрацювання розрахунково-грошових документів; ► створення та ведення особових рахунків клієнтів і масивів нормативно-довідкової інформації; ► робота з картотеками; ► опрацювання особових та бухгалтерських рахунків; ► ведення аналітичного і синтетичного обліку, формування балансу та відповідних форм за кожний день (реєстрів аналітичного і синтетичного обліку) та форм фінансової звітності.

У підсистемі «Операційний день банку» опрацювання облікової інформації здійснюється за одним і тим самим обліковим циклом (рис. 2).

Рис. 2. Цикл опрацювання облікової інформації Фаза 1. Збір економічної інформації про кожну операцію Початкова фаза циклу опрацювання інформації - це збір первинної інформації щодо кожної операції. Фаза 2. Аналіз операцій Аналіз операцій - це термін, що вживається для опису в термінах облікової моделі процесу вивчення її подвійного впливу на установу. Аналіз операції починається тоді, коли з'являється документ, який вказує на завершеність операції. Відповідно до характеру операції і застосування фундаментальної облікової моделі наслідки операції реєструють у системі бухгалтерського обліку. Фаза 3. Запис операцій у журнал Після аналізу економічні наслідки кожної операції вводяться з документа або окремого меморіального ордера в комп'ютерну систему. Фаза 4. Перенесення даних до Головної книги В автоматичному режимі всі операції розносяться за бухгалтерськими рахунками. Фаза 5. Складання перевірочного балансу На підставі даних Головної книги складають перевірочний баланс. Це робиться для перевірки правильності записів та для подальшого використання. Перевірочний баланс складається як робочий баланс за всією номенклатурою бухгалтерських рахунків. Фаза 6. Трансформаційні записи Виправлення помилкових записів, виявлених у процесі складання перевірочного балансу. Виконується звірка даних аналітичного обліку (особових рахунків) з даними синтетичного обліку (обігово-сальдова відомість, відомість за залишками та ін.) Виправлення виконується шляхом здійснення зворотних записів за бухгалтерськими рахунками, тобто методом зворотного сторно на підставі виправних ордерів. Передбачено виконання коригувальних проведень, які використовують для обліку нарахованих процентних та інших доходів і нарахованих процентних та інших витрат. Списується також безнадійна заборгованість. Фаза 7. Трансформація перевірочного балансу Після складання виправних та коригувальних проведень та їх реєстрації й відображення в Головній книзі складається трансформований перевірочний баланс для контролю за правильністю коригувальних записів.

Фаза 8. Підготовка фінансових звітів. Після складання коригувальних проведень Головна книга містить усі відповідні рахунки та їх сальдо, необхідні для складання звіту про фінансові результати, а також бухгалтерського балансу. Фінансові звіти, які складаються протягом облікового періоду (денні, місячні, квартальні), називаються проміжними. Фаза 9. Закриття рахунків Наприкінці річного облікового періоду виконуються заключні проведення. За допомогою заключних проведень закриваються тимчасові рахунки, до яких належать рахунки з обліку доходів і витрат і відкривається рахунок «Результат поточного року». Підсумовуються залишки за кожним бухгалтерським рахунком. Фаза 10. Підготовка повного перевірочного балансу Ця фаза має процедурний характер. її мета - перевірка сальдо рахунків після перенесення всіх заключних проведень до Головної книги. У комп'ютеризованій обліковій системі це може бути зроблено автоматично. Цей повний пробний баланс складають до початкунового облікового періоду. Оскільки всі рахунки звіту про фінансові результати закриваються наприкінці облікового періоду на рахунок фінансового результату поточного року, то повний пробний баланс складається тільки з постійних рахунків (тобто рахунків активів, зобов'язань та капіталу власників). Кінцеві сальдо рахунків Головної книги після здійснення заключних проведень будуть початковими сальдо цих рахунків у новому обліковому періоді. Необхідність запровадження контррахунків та їх використання під час обліку Принципи оцінки та обачності — основоположні принципи міжнародних стандартів бухгалтерського обліку. Так, за принципом обачності активи й зобов'язання мають бути оцінені та відображені в обліку розумно, з достатньою мірою обережності. Це дасть змогу не переносити існуючих фінансових ризиків, що потенційно загрожують фінансовому стану установи, на наступні звітні періоди. В українській практиці цей принцип реалізовано через процедури формування резервів під можливі втрати банків при здійсненні операцій. Для обліку резервів призначено контрактивні рахунки резервів. Вони є рахунками, які використовуються для регулювання показників активних рахунків. Відображення операцій за цими рахунками здійснюється за методами відображення операцій за пасивними рахунками. Відрахування у резерви є витратною статтею для банку, що свідчить про об'єктивні зміни у капіталі через пропорційне зниження фінансового результату за звітний період у процесі закриття рахунків класу 6 «Доходи» та класу 7 «Витрати». Суми відрахувань до резервів, що обліковуються за відповідними контррахунками резервів, спричиняють зменшення балансової вартості відповідного активу, а саме: кредитного портфеля, портфеля цінних паперів на продаж та до погашення, сумнівної заборгованості за нарахованими доходами, сумнівної дебіторської заборгованості. Водночас відкоригована балансова вартість зазначених активів дає реальне уявлення про їх вартість. Наприклад, сальдо рахунка 2400 КА «Резерв під нестандартну заборгованість за кредитами, що надані клієнтам» визначає розрахункову суму невпевненості банку у погашенні кредитної заборгованості позичальниками, а сальдо за рахунком 2490 КА «Резерв під заборгованість за нарахованими доходами за операціями з клієнтами» засвідчує міру невпевненості, виражену у грошовій формі, щодо погашення належних до сплати сум доходів банку.

Рахунки резервів передбачено за всіма видами активних операцій, при здійсненні яких банк зазнає ризику втрат. Крім рахунків резервів за кредитними операціями, контракти-вні рахунки передбачено за групами рахунків для обліку операцій банку з цінними паперами, як у класі З, так і в класі 1. Вони стосуються процедури обліку неамортизованого дисконту. Крім контрактивних, у Плані рахунків виділено також контр-пасивні рахунки, які використовуються для регулювання показників пасивних рахунків. Відображення операцій за цими рахунками здійснюється за методами відображення операцій за активними рахунками. Контрпасивні рахунки передбачено у класі 5 «Капітал» за таким переліком: 5001 КП «Несплачений зареєстрований статутний капітал банку»; 5002 КП «Власні акції (частки, паї), що викуплені в акціонерів (учасників)». Механізм записів за контрпасивними рахунками резервів окреслює правило обліку статутного капіталу. Відповідно до нього облік статутного капіталу банку ведеться у розрізі таких елементів: несплаченого зареєстрованого статутного капіталу, власних акцій, викуплених в акціонерів, а загальний обсяг статутного капіталу обліковується за рахунком 5000 «Зареєстрований статутний капітал». Періодично до плану рахунків вносяться контрпасивні рахунки, що пояснюється оновленням методик обліку. Так, з 1 січня 2005 р. запроваджено такі рахунки: 1316 КП «Неамортизований дисконт за короткостроковими кредитами, що отримані від Національного банку України»; 1326 КП «Неамортизований дисконт за довгостроковими кредитами, що отримані від Національного банку України»; 1626 КП «Неамортизований дисконт за кредитами, що отримані від інших банків». їх внесення до Плану рахунків пов'язане зі змінами правил обліку кредитних операцій, згідно з якими дозволяється отримувати суми комісій та/або процентів за користування кредитами наперед, тобто на початкову дату здійснення кредитної операції. Це підтверджує, що план рахунків є технічним засобом обліку фактів і процесів банківської діяльності, а тому змінюється відповідно до зміни характеру здійснюваних операцій. За принципом оцінки активи і пасиви обліковуються переважно за вартістю їх придбання чи виникнення. Активи та зобов'язання в іноземній валюті мають переоцінюватися на звітну дату.

Важливо розуміти, що в умовах ринкових механізмів вартість активів може змінюватися. Це зумовлює зменшення корисності активів, тобто втрату економічної вигоди банку на суму перевищення балансової вартості активу над сумою очікуваного відшкодування або ж навпаки. Унаслідок цього виникає об'єктивна потреба у виконанні процедури переоцінки (уцінки чи дооцінки) з подальшим обліком суми переоцінки за відповідними рахунками переоцінки, що їх виокремлено у класі 5 «Капітал» за групою 510 «Результати переоцінки» При виконанні облікових правил принципів обачності та оцінки слід оперувати такими вартісними категоріями: — балансова вартість — вартість, за якою актив обліковується у балансі банку; —ринкова вартість — сума коштів, яку можна отримати від продажу активу на конкретну дату; —собівартість — ціна придбання активу, у тому числі комісійна винагорода, мито, податки, збори, обов'язкові платежі та інші витрати, що безпосередньо пов'язані з придбанням відповідного активу; — справедлива вартість — сума, за якою може бути здійснений обмін активу або оплата зобов'язання внаслідок операції між обізнаними, зацікавленими та незалежними сторонами. Контрольні питання: 1. Які ви знаєте види комерційних банків? 2. Перерахуйте основні банківські операції. 3. Які операції називають активними? 4. Які операції називають пасивними? 5. Якими бувають банки за формою власності? 6. Що таке банківські ресурси? 7. Назвіть найбільші банки України. 8. Назвіть принципи функціонування комерційних банків. 9. Назвіть мінімальний розмір статутного капіталу банківської установи 10. Що таке «рахунок бухгалтерського обліку»? 11. Що означає «відкрити рахунок обліку»? 12. Які елементи має рахунок? 13. Як визначити залишок на кінець періода по рахунку обліку? 14. Охарактеризуйте синтетичні рахунки бухгалтерського обліку 15. Охарактеризуйте аналітичні рахунки бухгалтерського обліку 16. Охарактеризуйте активні та пасивні рахунки обліку 17. За яким принципом (правилом) здійснюються записи на рахунки обліку? 18. В чому полягає суть подвійного запису? 19. Що таке бухгалтерська проводка?

|

||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 260; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.41.10 (0.01 с.) |