Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Что такое Центробанки стран.Содержание книги

Поиск на нашем сайте

Наблюдать за ними занятие более чем увлекательное. Исторический обзор о том, как частные банки различных стран дрались за право стать «эмиссионными центрами», прообразами современных Центробанков можно прочесть в книге Веры Смит «Происхождение центральных банков» в разделе «Классические статьи по экономике» Изумительно хороший текст по истории банковского дела и возникновению Федеральной Резервной Системы здесь. Вы из кожи вон лезете и ищите доказательств существования «мирового правительства»? Не нужно ходить далеко. Вам не нужно лезть в дурные дебри конспирологии и рассуждать на попахивающие паранойей темы о «масонстве» и «всемирном еврействе». Представьте себя «хозяином мира». Что бы Вам понадобилось для управления им? Наверное, надежные рычаги воздействия на страны, которые не зависят от демократической дурости толпы и от избираемых ею правительств? Обязательно нужна единая денежная единица подчиненная Вам на всей управляемой территории и строжайший запрет на осуществление собственной денежной политики в колониях. Крайне полезна безответственность за свои действия. Да и вообще лучше всего поменьше привлекать к себе внимания.

Возьмите совершенно открытый закон о Центробанке Вашей страны и просто прочтите. Для простоты восприятия возьмите, к примеру, русскоязычный закон о Банке России. Копия текста на этом сайте здесь (В этом разделе для сравнения собраны законы о Центробанках России, Украины, Беларуси, Казахстана, Кыргызстана, Узбекистана и Таджикистана. (Кроме закона о Нацбанке Украины, - все на русском языке)) В принципе, чтобы не запутываться в утомительном списке всех благоглупостей закона, можно просто открыть правовой статус Банка России на том же сайте Центробанка Здесь все описано «по существу». Цитирую: «Ключевым элементом правового статуса Центрального банка Российской Федерации является принцип независимости, который проявляется прежде всего в том, что Банк России выступает как особый публично-правовой институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения.»

Все верно. Только одно уточнение. Банк не осуществляет независимой(!) денежной эмиссии. Эмитировать рубль, например, по требованию правительства, он не имеет права. Опять же. По закону. «Статья 22. Банк России не вправе предоставлять кредиты Правительству Банк России не вправе предоставлять кредиты для финансирования дефицитов

Все, что он может сделать - это выпустить новые рубли под пришедшую «снаружи» денежную массу по задекларированному курсу. (Точнее говоря "технически" он конечно может предоставлять "рубль" для внутренних субъектов экономики. Вот только внутреннему субъекту проще и дешевле занять "доллар" у внешнего кредитора и обменять в своем Центробанке на рубль.) Работать ларьком-обмеником. Тоже крайне интересный процесс: Представьте себе. Россия продает нефть. (Опустим то, что разворовывается и оседает в оффшорах). Около 200 млрд. долларов приходят в страну. Экспортер продает их на внутреннем рынке. Что должно произойти? Угадали. Должна включиться "невидимая рука рынка" (по Адаму Смиту. А по человечески, - "отрицательная обратная связь"). От переизбытка долларов внутри страны рубль начинает расти относительно доллара. Или, что то же самое, - доллар падает внутри страны. И паритет валют выравнивается до выравнивания торгового баланса страны. Но не тут-то было. Сразу же выбегает заботливый Центробанк и ссылаясь на: - договоренности с МВФ о поддержании курсов, - на «поддержку своих экспортеров», - на «макроэкономическую нестабильность» и необходимость создания резервов начинает спасать падающий доллар. Для собственного государства он не имеет права печатать денежную массу. Но для падающего доллара… - это святое. Центробанк печатает рубли и по заявленному им самим курсу (который в разы ниже реальной покупательной способности местной денежной единицы. См. ниже статистку Мирового Банка), начинает скупать избыток доллара, удерживая его от падения. Он разрывает цепь "отрицательной обратной связи" направляя ее в "сливной бачок" Стабфонда. (напомню: Деньги изъятые из обращения не оказывают инфляционного воздействия на экономику) В результате этой эмиссии мы наблюдаем уменьшение долларовой массы в обороте страны и увеличение рублевой. И соответственно инфляцию не доллара, а наоборот - рубля. В результате этой деятельности обратная операция. Например, приобретение оборудования вне страны обойдется резиденту дороже. Так как ему сначала придется купить «твердый» доллар за свой уже обесценившийся рубль. Таким образом, накопление «валютных резервов» центральными банками не только лишает возможности внутреннюю экономику обменять эти доллары на реальные товары, но и поддерживает заниженный обменный курс внутренней валюты, что приводит к повышению внутренних цен на сырье (ведь даже если сырье не является импортным товаром, - его продажа внутри страны будет не выгодна, пока его стоимость не сравняется с "внешней" ценой согласно поддерживаемой Центробанком курсовой разницей. Сырье выгоднее вывезти, - что автоматически вызовет внутренний рост его цены в связи с нехваткой.) и на импортное оборудование. (!) Небольшое но важное замечание: Занижение курса своей валюты не обязательно плохо для экономики. При грамотной государственной политике таким способом можно отлично развивать страну. Но тут уже становится важна структура экспорта-импорта и становится обязателен контроль за границами (таможня) и движением капиталов. Подробнее об этом пишет в своей замечательной работе "Фиктивные деньги" (Обязательно прочтите!) Александр Исаев: "До настоящего времени одним из наиболее дискуссионных в экономической литературе остается вопрос о целесообразности искусственного занижения курса национальной валюты с целью подъема экономики. Не углубляясь в эту проблему, все же следует заметить, что занижение курса национальной валюты оправдано лишь в том случае, если это в конечном счете ведет к увеличению совокупного реального национального богатства, которое данная страна приобретает за определенный промежуток времени. В целом, искусственное занижение курса национальной валюты позволительно в двух случаях: 1. когда страна-экспортер испытывает исключительную потребность в импортных товарах (например, в сырье, интеллектуальных технологиях или высокопроизводительном оборудовании); 2. когда страна-экспортер, занижая курс национальной валюты, компенсирует потери национального богатства благодаря увеличению экспорта в те страны, которые занижают курс национальной валюты еще больше, чем данная страна-экспортер. При этом совершенно недопустима ситуация, когда курсом национальной валюты манипулируют предприятия-экспортеры в частнособственнических целях." ) Может быть в Украине обстоят дела иначе? Передаем еще раз слово Анатолию Шаповалову (первому заместителю председателя Национально Банка Украины) …фактор, серьезно влияющий на динамику расширения денежной массы в 2007 году, — значительные объемы интервенций по покупке валюты на межбанковском рынке с целью поддержания курса гривни. Сейчас мы не будем касаться вопроса, целесообразно или нецелесообразно вводить уже сейчас большую гибкость обменного курса, — это тема для отдельной большой статьи. Отметим только, что за девять месяцев текущего года чистый объем таких интервенций составлял почти 7 млрд. долл. США. Эти средства Национальный банк частично нейтрализовал через проведение мобилизационных операций, объем которых за этот период составлял 58,7 млрд. грн. Это ни много ни мало 10% ВВП страны. И слово «поддержание» (курса гривни) нужно заменить на «обрушение». А в остальном все верно. Обращаясь к сайту Нацбанка к докладу "Основные принципы денежно-кредитной политики на 2008 год" можно понять насколько денежная масса в стране определяется внешними валютами. " Через валютный канал в январе-октябре (2007 г.) в обращение выпущено 37 млрд. грн., тогда как через кредитный - всего лишь 149 млн. грн. (Почувствуйте разницу!) .... такое интенсивное наполнение экономики деньгами при условии значительного дефицита торгового баланса происходит впервые. " (перевод economics) Другими словами Нацбанк выполняет не прямую свою задачу по поддержанию стабильности национальной денежной единицы. Задачи которая прописана ему в статье 6-й закона "О национальном банке Украины". А строго противоположную задачу. Он дестабилизирует внутреннюю денежную единицу поддерживая заниженный курс обмена в угоду чужой ему валюты. И он также не занимается кредитованием собственной экономики, предоставляя это "внешним" кредиторам. Что приводит к вымыванию товарной массы из страны на оплату процентов по кредиту. Сам же Нацбанк занят лишь "рестрикционной" политикой по стерилизации гривневой массы в стране, чтобы хоть как-то обуздать разгорающуюся гривневую инфляцию. Следствием этого происходит подавление собственного производства в стране. Из-за того, что производство требует "длинного" и потому непомерно дорогого кредитного цикла. (Никто не станет брать кредит на производство завода по 10% годовых, когда прибыль от этого завода пойдет не раньше чем через несколько лет). Поэтому развиваются только спекулятивные операции "купи-продай". С очень коротким (и потому недорогим) кредитным циклом (дни-месяцы) и максимальной прибылью. Защищая интересы своей страны Центробанк не должен пускать деньги напрямую, работая "ларьком-обменником". Входить в страну должен только товарный поток а не денежный, его легко контролировать средствами таможни. А необходимый объем денег для обслуживания внутренней экономики Центробанк должен контролировать и создавать сам. Если снаружи идут инвестиции, - замечательно! Пусть приходят в виде современных заводов, производственных, технологических линий. Под залог этих заводов вы легко получите внутреннюю денежную единицу, необходимую для пополнения оборотных средств. Если инвестор хочет вывести из страны «прибыль», - он должен выводить ее не в виде «денег», а в виде произведенных товаров и реализовывать на внешнем рынке не затрагивая и не дестабилизируя внутреннюю финансовую систему страны. Но вернемся к Центробанку России. Дальше еще интереснее: Выкупленную валюту Центробанк вкладывает (инвестирует), возвращая ее «на родину» в основание описанной нами выше финансовой пирамиды. То есть, оживляя экономику чужой ему страны(!). Прямые инвестиции за границу на 1.01.2007 705 983 (млн. долл. США) Прямые инвестиции в Россию на 1.01.2007 271 590 (млн. долл. США)

Но и это еще не все. Напечатанная рублевая масса «уже ни в какие ворота не лезет» и чтобы полностью не обвалить рубль, (который в основном скопился у экспортеров нефти на вершине местной финансовой пирамиды), Центробанк повышает ставку рефинансирования субъектов внутренней экономики до нереальных величин. В результате чего они лишаются дешевого кредита и, как следствие, удушается все внутреннее производство. Выживает только торговля, с ее коротким кредитным циклом и операции по обналичке. Но появление, к примеру, нового завода, у которого кредитный цикл – несколько лет, становится просто невозможным. В такой ситуации "кредитором последней инстанции" становится не российский (местный) Центробанк. Из-за своей высокой процентной ставки он просто прекращает кредитовать собственную экономику. Ситуация доходит до абсурда. Взять кредит за рубежом становится дешевле. И "проценты" по нему в виде того же сырья, также уходят за рубеж.(У Центробанка в общем и вариантов других не остается при финансово открытых границах. Либо его экономику будет обслуживать просто другая денежная единица. Зачем тогда вообще нужен Центробанк? Но он нужен. Иначе источник инфляции был бы просто очевиден.) "От занижения национальной валюты прежде всего выигрывают экспортеры, а расходы несёт всё общество. Чтобы общество не нервничало от такой несправедливости, ему объясняют, что деньги не уничтожены, а «заморожены» в Стабилизационном фонде на чёрный день. На самом деле все гораздо хуже: ЦБ вообще не в состоянии управлять динамикой денежной массы, потому что львиная доля рублевой эмиссии осуществляется Банком России под покупку иностранной валюты. Каковы цены на нефть - таков экспорт, каков приток валюты в страну - такова и денежная масса. Есть или нет достаточный спрос на эти эмитированные, а на самом деле просто обмененные на валюту рубли, ЦБ уже просто не волнует."

Как такое возможно и почему так происходит?

РАЗДЕЛ 2. Обязательство избегать ограничений по текущим платежам Фонд собственно и создавался для недопущения правительственной практики ограничения текущих валютных операций. Потому что, как только возникала угроза девальвации, правительства ограничивали импорт и валюту "распределяли по карточкам". (Что в общем совершенно логично для страны.) Для недопущения этого и создавался Фонд. При этом эта статья имеет правовую силу внутри страны. Фонд за этим очень внимательно следит! Вступая в Фонд, страна подписывает международный договор, а в большинстве стран, включая США и Россию, международные договора имеют преимущество перед национальными законами(!). Статья восьмая является неотъемлемой его частью. (На практике вступающим странам разрешается задерживать признание этой статьи. Но Россией она уже была признана в середине 1996 г.)

Подробнее смотрите статьи в этом разделе. Думаете все это выдумки бездельников умирающих от зависти - трудолюбивому народу Соединенных Штатов? И доказательств заниженности курса местной валюты Центробанком нет и быть не может? Все идет строго по формуле спрос-предложение? Ошибаетесь. Все подсчитано и приводится в экономической статистике. Не на поверхности конечно. Но и не очень глубоко. Статистика Мирового Банка: Выберите в выпадающем меню «Российскую Федерацию» нажмите «Go» и прочтите в графе «PPP conversion factor to official exchange rate ratio» во сколько раз занижен " официальный курс " к " паритету покупательной способности ". (На сегодняшний день - 0,5. Хотя статистика устаревшая. 2005 год. Следующий раунд международных сопоставлений ВВП (ICP) Всемирный Банк "обещает" только в 2011 году.) То есть реальный курс даже по мнению Мирового банка должен быть в два раза выше. (Аналогичные данные но по паритетам валют можно посмотреть в Федеральной службе государственной статистики в аналитической записке "О результатах Глобального раунда международных сопоставлений ВВП". Последняя колонка таблицы.) Можете проделать ту же операцию с другими развивающимися странами. Россия – 0,5 Украина – 0,3 Грузия – 0,4 Польша – 0,6 Китай – 0,3 (! А вот это интересное исключение. Чуть ниже мы подробно разберем, как можно развивать страну занижением курса.) Египет – 0,3 Чили – 0,6 Бразилия – 0,5

И если Китай поддерживает свой Юань на столь низком уровне вполне сознательно. Так как развивает свои производственные мощности, жестко защищая внутренний рынок. (см. ниже замечания по структуре экспорта-импорта, которая ведет к развитию страны) Благодаря этой политике его ВВП уже на втором месте после США пересчитанном по паритету покупательной способности. (Статистика Всемирного Банка.) (Структура экспорта-импорта страны, - это кстати крайне важный вопрос. Гораздо более важный, чем "завышенность-заниженность" валютного курса. Так как развитие или деградация экономики страны происходят именно от ее ориентации на сырье или высокоразвитую промышленность. Валютный курс может только усиливать или ослаблять эти эффекты. Об этом немного ниже.) Подробнее о Китае можно прочесть здесь: «Зубы Дракона – Мифы и реальность «китайского чуда» То все остальные, с открытыми для перетоков капитала границами, являются в большей или меньшей степени марионеточными трудо-сырьевыми придатками «метрополий». В которых не развивается ничего, кроме рынка потребительского кредитования с привлечением обязательно(!) иностранных кредитов, трубы по выкачке сырья и «грязных» крайне трудозатратных, энергоемких, основанных на местных дешевых энергоресурсах полусырьевых производств, - вроде выплавки стали или алюминия. И из-за беззащитных перед вывозом капитала границ, - темпы вывоза капитала год от года растут: в 2001 году из России на западные счета утекло 6 млрд. долларов, в 2002 – 11 млрд., в 2003 – 18 млрд., в 2004 – 27 млрд., в 2005 – 74 млрд., а только в первой половине 2006 – уже 61 млрд.; в целом же в банках, отчитывающихся перед BIS, размещено около 220 млрд. долларов, принадлежащих дорогим россиянам – это уже больше трети из общей суммы депозитов всех экспортёров нефти, составляющей 632 млрд. долларов. Картина будет тем разительнее, что к этим самым «банкам, отчитывающимся перед BIS», не относятся американские: штатовская статистика почему-то описывает лишь взаимоотношения с ближневосточными странами, игнорируя все остальные – так что эти 220 млрд. находятся на счетах российских резидентов только в европейских, азиатских, латиноамериканских, австралийских и африканских банках.

А это прямые потери.

Небольшое отступление:

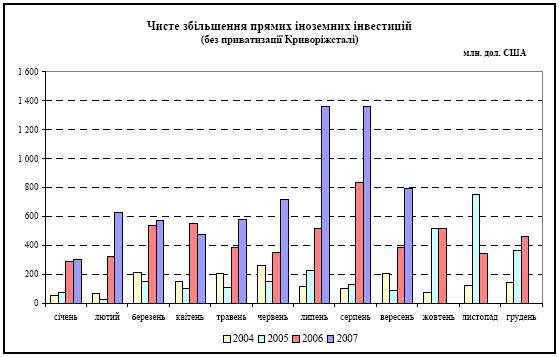

- Почему Порошенко так защищает курс доллара? Доллар же опять упал. А Нацбанк упорно скупает его за счет эмиссии, держа курс и обесценивая гривну. Зачем? - Потому что опустить доллар, - для него прямые потери его экспорта. Это значит дорожание внутренней рабочей силы в долларах (а значит себестоимости продукции) внутри страны и как следствие меньшая (или нулевая) маржа при продаже на экспорт. А затоваривание "шоколадок" внутри страны еще больше опустит цены и его прибыль. -Ему тогда надо обсудить этот вопрос с председателем нацбанка. Какая бы у него ни была высокая зарплата, он наверняка сумеет сделать ему предложение, от которого тот не сможет отказаться. Кстати кто у нас сейчас председатель? Ведущая в телевизоре: После рекламного блока мы снова предоставляем слово Председателю Совета Национального Банка Петру Порошенко. Хохот. Это все было бы смешно, не будь так грустно. В этом собственно и проявляется «независимость» Центробанков от правительства. Они независимы от выборных демократических органов, но полностью зависимы от компрадоров (местный торговец, посредник между развивающимся национальным рынком и владельцами иностранного капитала, проникающими на этот рынок). Думаете если бы председателем Нацбанка стал бы Ахметов была бы другая политика? Или экспорт стали не подчинен тем же принципам? Ведь намного проще используя труд «бесплатных» шахтеров получать дешевый уголь, платя копейки дешевым сталеварам. Не неся расходов на восстановление экологии, - получать дешевую сталь продавать ее по «мировым ценам», получая приличную прибыль. Напоминаю: По статистике Мирового банка гривна недооценена в три раза. Так что ж ему опустить доллар внутри страны до уровня Паритета Покупательной Способности, утроить свои долларовые затраты на себестоимость продукции и «вылететь в трубу» на экспорте? Он же не сумасшедший. А что до шахтера, у которого реальный доход во столько же раз меньше, чем мог бы быть при той же номинальной зарплате, - так кто этих шахтеров считал? Впрочем, дело, конечно же, не в этих «оранжево-синих» клоунах. От них если что и зависит, так только скорость «приватизации» того, что построили при Союзе, и посылка «ограниченного контингента» в Ирак или Афганистан. Есть «Хозяева» куда более влиятельные. На Украине уже несколько месяцев (где-то с начала лета 2007 года) идет интенсивная инфляция. Особенно быстро она пошла после кризисов недвижимости на американских и европейских рынков остановленных сотнями миллиардов эмитированных ФРС и ЕЦБ кредитов. Казалось бы при чем здесь Украина? Откуда такой рост денежной массы. Шум стоит невообразимый. Местные оранжево-синие средства массовой информации наперебой хвалят (ругают, - в зависимости от принадлежности) власть за «социально-ориентированную» экономическую политику, ведущую к росту пенсий и бюджетных выплат, и соответственно вымыванию товарной массы и росту цен. Само по себе это звучит довольно абсурдно. Смотреть на правительство в этом случае совершенно бессмысленно, если только Вас не интересуют игры в «Царя горы». Там только бесконечное цирковое представление, - «какого Ваньку мы сегодня садим на царство». Смотреть нужно на игры Центробанка. Но если бы Нацбанк и в самом деле самонадеянно начал печатать денежную массу не имея на это соответствующего «золотовалютного покрытия», МВФ бы уже поднял жуткий скандал. Ничего себе! Право на реальную эмиссию есть только у ФРС, - а вы уже привязывайтесь к ней согласно накопленным резервам. Но со стороны МВФ-а все тихо. Может быть на нас упало несчастье, вроде российского? В виде неожиданно найденной «нефти» или «газа» и теперь у нас невероятно большой профицит внешней торговли? Тоже нет. Статистика показывает даже двадцатипроцентный дефицит. То есть, покупаем мы больше чем продаем и соответственно денег у нас должно быть меньше, а товаров больше. Должно быть изобилие, при недостатке покупательной способности. Откуда же тогда деньги? Странно. Денежная масса в стране явно растет и Центробанк это отражает в своей статистике, - а изменений товарного потока покрывающего ее нет. И только в конце отчета по платежному балансу за 9 месяцев 2007 года скромные упоминания о закачиваемых в страну деньгах. (10,4 миллиарда долларов за 9 месяцев. Для сравнения около 10% ВВП страны.) Голубые столбцы на графике показывают рост объемов вливаемых денег по сравнению с предыдущими годами. И какие героические интервенции предпринимает Нацбанк, чтобы не дай бог не упал курс вливаемой валюты, и она смогла купить в стране по полной программе. С трехкратным перевесом покупательной способности. А что гривна? Да то же самое что и с рублем. Пусть падает. Кого это интересует? Скачок объемов интервенций Нацбанка с мая (травня) 2007 г. по замене "долларовой" денежной массы на гривневую. Фиолетовая линия на графике. Можно конечно предположить, что кто-то вливает деньги под выборы. В надежде посадить в кресло нужного «царя». Но что-то уж очень большие объемы. Что там Кучма с Пинчуком! Детский сад, ей богу. Дерибан страны оказывается только начался. К чему в конце-концов приведет такая политика можно уже посмотреть на примере маленьких прибалтийских стран. В силу небольшой инертности их экономик результаты проявляются быстрее. С 2003 по 2008 годы прибалтийские страны быстро наращивали свои внешние долги. Полюбуйтесь какими темпами.

Пока в эти страны вливались деньги, все было красиво, все радовались и веселились... - и разваливали собственные производства под офисы и развлекательные центры. Потом вдруг выяснилось, что все самое вкусное уже "приватизировано" иностранным капиталом. Новые гостиницы, торговые и развлекательные центры уже просто не нужны. А проституток, менеджеров и официантов для обслуживания уже построенных, - нужно совсем немного. Что делать с остальным населением, просто непонятно. Подробнее можно прочитать в статье Эрнеста Буйвида здесь. Более подробно и с большим количеством аналитического материала изложено в статье "Восточноевропейский кризис 2008-2009".

В 1999 году парламент Исландии решил, что хватит ловить рыбу, они тоже не пальцем деланы и принял закон № 31/1999 об International Trading Companies (ITC), который устанавливал новые правила налогообложения и регулирования для иностранных компаний. Согласно этому закону иностранные фирмы облагаются крайне малым доходом на прибыль — 5% а также освобождаются от уплаты налога на собственность и таможенных сборов. А плата за регистрацию — всего $1400 ежегодно. При этом Исландия не считается оффшором—зарегистрированные на ее территории иностранные компании имеют статус обычных исландских международных бизнесов. Таким образом, Исландия стала, с одной стороны, налоговым раем, сравниться с которым могут разве что другие оффшоры, но с другой стороны — избегала внимания международных финансовых контролеров и центральных банков. Тут им карта и пошла. Исландия заняла пятое место в мире по национальному доходу и покупательной способности на душу населения. При этом заметьте, что в ней нет никаких природных ресурсов, кроме геотермальных источников и она зависит только от рыболовства (40% экспорта). Сельское хозяйство, - парниковая картошка и овощи. Немного молока. Но зато 5-е место в мире по уровню экономической свободы (2006 г.). Обратите внимание как поскакал вверх внешний долг страны с 2000-го года. Вот он эмпирически нащупанный путь к вечному процветанию! "Исландия - это наиболее развитая страна в мире. Она поставлена на первое место в мире по Индексу Человеческого Развития ООН - "United Nations’ Human Development Index". И... что? В 2008 году активы банковского сектора Исландии в 10 раз превысили ВВП страны. Мышиная возня в попытках оттянуть ситуацию и взять еще какой-нибудь кредит хотя бы и в России закончилась ничем. В сентябре 2008 года банки обрушились и страна стала банкротом.

--------------------

Но вернемся к рассмотрению "внешней экономической политики" стран. Например, для России политика китайского Центробанка (Занижение стоимости внутренней денежной единицы, интенсивный экспорт и накопление больших валютных резервов) для завоевания рынков тоже была бы великолепной (по крайней мере неплохой), но при экономически закрытых (или хотя бы контролируемых) границах и - другой структуре экспорта (!). Не сырьевой, а промышленной. Помимо структуры экспорта о занижении курса своей валюты нужно знать, что: "...существуют два принципиально разные подхода к искусственному занижению курса национальной валюты. Первый подход опирается на продажу экспортируемых товаров за инвалюту по демпинговым ценам (в частности, такой подход характерен для современного Китая). Указанный подход предполагает продажу всей полученной экспортерами инвалютной выручки на внутреннем валютном рынке по установленному властями заниженному курсу национальной валюты. При таком подходе убытки от недопоставки на рынок реальных импортных товаров распределяются между экспортерами и неэкспортерами равномерно, т.е. ни одна из этих групп относительных преференций от искусственного занижения курса национальной валюты не извлекает. Второй подход базируется на частичной продаже инвалютной выручки экспортерами на внутреннем валютном рынке (такой подход характерен для России). При этом официальный курс национальной валюты власти устанавливают по результатам торгов на внутренней валютной бирже. Например, в 2000 г. в России, по данным С.Ю. Глазьева, непосредственно на ММВБ экспортерами было продано лишь 42 % инвалютной выручки от экспорта. При этом, по оценке ряда экспертов (включая автора), в этом же году установленный по результатам торгов на ММВБ рыночный курс рубля составлял примерно 20-25 % паритетного. Частичная продажа экспортерами инвалютной выручки становится инструментом перераспределения реальной собственности между экспортерами и неэкспортерами в пользу первых, поскольку позволяет экспортерам обеспечить себе как практически неизменный рублевый доход (при устойчивом спросе на инвалюту на рынке), так и накопления в виде недопоставленной на внутренний валютный рынок части инвалютной выручки." Но вернемся к разговору о структуре внешней торговли: "в распространенных Минкоммерции КНР "Направлениях привлечения иностранных инвестиций на 2007 год", приоритет должен отдаваться вложениям в энергосберегающие и экологичные проекты. Власти предупреждают о необходимости предотвращать "враждебные" поглощения китайских компаний со стороны зарубежных, с тем чтобы "обеспечить контроль за стратегическими отраслями и гарантировать экономическую безопасность государства". По данным министерства, с 2005 года в стране не было одобрено ни одного проекта по иностранным инвестициям в сферы производства стали, цемента, электролизного алюминия, при этом быстрыми темпами растут иностранные капиталовложения в высокотехнологичные области экономики. "

(см. протекционистские принципы развития Британии Фридриха Листа.) Но при существующей (из-за открытых границ) структуре экспорта для России куда более благоприятной была бы политика стран экспортеров нефти (правда за счет окончательных похорон своей промышленности).

|

||||

|

Последнее изменение этой страницы: 2016-07-11; просмотров: 147; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.136.19.136 (0.015 с.) |

Читайте 8-ю статью устава Международного Валютного Фонда по которой члены Фонда обязуются не допускать ограничений текущих операций внешнего платежного баланса, что гарантирует репатриацию доходов внешнему "инвестору" при любых, даже самых неблагоприятных для страны условиях. (Для того чтобы страна не сорвалась с долгового крючка, условия получения кредитов включают в себя подавление внутренних производств, ведущих к самодостаточности экономики. Например сельского хозяйства. И замена продукции таких отраслей на более дешевый импорт. Но импорт возможен только при наличии внешней валюты. Сначала выдаются кредиты "на развитие"(экспортирующих отраслей). По мере разрушения импортозамещающих производств начинают даваться новые кредиты "на стабилизацию". А потом уже просто чтобы выжили (пока нужно)) Попросту говоря слабая страна полностью переходит под внешнее финансовое управление и правительство для сохранения сносных условий жизни в стране вынуждено во всем подстраиваться под внешнего "инвестора", а по сути "хозяина". Иначе капитал будет выведен и... каюк, - "белое безмолвие в грязном подвале ".

Читайте 8-ю статью устава Международного Валютного Фонда по которой члены Фонда обязуются не допускать ограничений текущих операций внешнего платежного баланса, что гарантирует репатриацию доходов внешнему "инвестору" при любых, даже самых неблагоприятных для страны условиях. (Для того чтобы страна не сорвалась с долгового крючка, условия получения кредитов включают в себя подавление внутренних производств, ведущих к самодостаточности экономики. Например сельского хозяйства. И замена продукции таких отраслей на более дешевый импорт. Но импорт возможен только при наличии внешней валюты. Сначала выдаются кредиты "на развитие"(экспортирующих отраслей). По мере разрушения импортозамещающих производств начинают даваться новые кредиты "на стабилизацию". А потом уже просто чтобы выжили (пока нужно)) Попросту говоря слабая страна полностью переходит под внешнее финансовое управление и правительство для сохранения сносных условий жизни в стране вынуждено во всем подстраиваться под внешнего "инвестора", а по сути "хозяина". Иначе капитал будет выведен и... каюк, - "белое безмолвие в грязном подвале ". Разговор у телевизора: На экране Петр Порошенко (Украинский «Шоколадный Заяц») в прямом эфире с пеной у рта доказывает, что политика Нацбанка в отношении курса доллара правильная.

Разговор у телевизора: На экране Петр Порошенко (Украинский «Шоколадный Заяц») в прямом эфире с пеной у рта доказывает, что политика Нацбанка в отношении курса доллара правильная.

Может быть все дело в том, что мы говорим о бывших советских республиках, заселенных недочеловеками, которые в силу врожденной финансовой тупости просто не умеют правильно жить в долг? Ну хорошо. Давайте глянем на лопнувшую недавно Исландию. Она то и вовсе член НАТО с 1949 года.

Может быть все дело в том, что мы говорим о бывших советских республиках, заселенных недочеловеками, которые в силу врожденной финансовой тупости просто не умеют правильно жить в долг? Ну хорошо. Давайте глянем на лопнувшую недавно Исландию. Она то и вовсе член НАТО с 1949 года.