Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Налоговая политика: сущность и инструменты ее реализацииСодержание книги

Поиск на нашем сайте

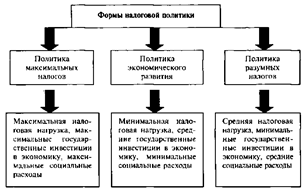

Налоговая политика — комплекс мер в области налогового регулирования экономики, направленных на установление оптимального налогового бремени, в зависимости от стоящих в данный момент макроэкономических задач. Осуществляется законодат и исполнит органами власти. Нал политика это часть финансовой политики. А фин политика это направление соц-экономич пол. Цель налоговой политики рационально использовать национальное богатство, обеспечить гармонизацию интересов всех субъектов общества в целях прогресса. В зависимости от целей налоговой политики, признаваемых на данном этапе социально-экономического развития страны приоритетными, используют ту или иную форму этой политики. В мировой практике сложились три основные формы налоговой политики 1. Политика максимальных налогов характеризуется практикой установления максимального числа налогов и повышением их ставок, сокращением числа льгот, что приводит к увеличению налогового бремени на экономику. Эта политика используется, как правило, в двух случаях. Во-первых, она популярна в период экономических кризисов или военных действий, когда необходимо существенно повысить мобилизацию финансовых ресурсов в государственный бюджет, увеличить объем госзакупок и инвестиций в определенные сектора экономики военного назначения, уменьшая социальные расходы. Во-вторых, эта политика находит применение и в мирное (некризисное) время.Политика экономического развития характеризуется практикой установления минимальной налоговой нагрузки на экономику. Снижение налоговых доходов бюджета сопровождается сокращением государственных инвестиций и значительным уменьшением социальных расходов. Политика разумных налогов является определенным компромиссом между двумя вышеупомянутыми формами и характеризуется достаточно сбалансированным уровнем налоговой нагрузки, позволяющей не подавлять развитие экономики и при этом поддерживать значимый объем социальных расходов. Использование такой политики характерно в период стабильного экономического роста. Приоритетность целей данной политики рассредоточена между фискальными, экономическими и социальными целями. метод налоговой политики регулирование соотношения прямого и косвенного налогообложения;регулирование соотношения федеральных, региональных и местных налогов;регулирование отраслевой налоговой нагрузки, перенос нагрузки с одних категорий налогоплательщиков на другие;регулирование соотношения пропорциональных и прогрессивных ставок налогов и степени их прогрессии;регулирование масштаба и направленности предоставления налоговых льгот и преференций, вычетов, скидок и изъятий из налоговой базы;регулирование состава налогов, объектов налогообложения, налоговых ставок, способов исчисления налоговой базы, порядка и сроков уплаты налогов.

налоговый механизм представляет собой систему правовых норм и организационных мер, определяющих порядок управления налоговой системой страны и ее функционирования. Фундаментом для построения налогового механизма является налоговое законодательство, устанавливающее конкретные субъекты, ответственные за реализацию функций управления налоговой системой страны, саму совокупность налогов и сборов, субъектный состав налоговых правоотношений, конкретные алгоритмы реализации функций этого механизма. Данные функции и их содержание обусловливаются сущностью и функциями самих налогов, они ориентированы на обеспечение эффективного функционирования налоговой системы

15. Определение налога, сбора. Общие и отличительные признаки налога и сбора. Налогом индивидуальный, относительно безвозмездный обязательный платеж. Взимаемый в форме отчуждения находящихся в собственности, операционном ведении или хоз. Управлении денежных средств, которые идут на формирование доходов бюджетов разных уровней. Сбор обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). Признаки налогов: 1) обязательность – налоги вводятся специальным законодательством. 2) Налоги носят исторический характер, они возникли с появлением государства

3) Относительная безвозмездность (безэквивалентность) 4) Налоги взыскиваются преимущественно в денежной форме 5) Налоги являются финансовой категорией 6) В процессе налогообложения происходит либо смена собственника денежными средствами, либо смена управляющего этими средствами.

16. Элементы налогообложения и их характеристика.

налог — это сложная экономико-правовая категория, и имеет свою логику построения, определяемую совокупностью взаимосвязанных между собой обязательных элементов. В ст. 3 НК сказано, что «при установлении налогов должны быть определены все элементы налогообложения». А в ст. 17 НК говорится, что налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:объект налогообложения;налоговая база;налоговый период;налоговая ставка;порядок исчисления налога;порядок и срок уплаты налога.Налогоплательщик (субъект налога) — обязательный элемент налогообложения, характеризующий лицо, на которое по закону возлагается юридическая обязанность уплачивать налоги за счет собственных средств. Точная трактовка ст. 19 НК: налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с НК возлагается обязанность уплачивать соответственно налоги и (или) сборы.Носитель налога — вспомогательный элемент налогообложения, характеризующий лицо, которое в конечном итоге несет бремя данного налога. При использовании прямых налогов субъект и носитель — это, как правило, дно и то же лицо, при косвенном налогообложении — в основном разные лица. В ситуации, когда субъект и носитель налога — разные лица, налоговый платеж за счет средств носителя уплачивается субъектом в бюджет. Итак, обязанность по уплате налога всегда лежит на налогоплательщике. НК запрещает использование различного рода налоговых оговорок, в соответствии с которыми эта обязанность перекладывается на иное лицо. Например, в НДФЛ работодатель (налоговый агент) не имеет права принимать на себя обязанности по несению расходов, связанных с уплатой НДФЛ за своего работника (налогоплательщика).Предмет налогообложения — вспомогательный элемент, характеризующий имущество, прибыль, доход, стоимость реализованных товаров (работ, услуг), юридически значимые действия, которые обусловливают и предопределяют объект налогообложения. Сам по себе предмет налогообложения отражает только свойства фактического характера, он не порождает налоговых последствий. Налоговые обязательства возникают при определенном юридическом состоянии субъекта к предмету налогообложения. Например, земельный участок является предметом, но сам по себе он не приводит к налоговым последствиям, а вот право собственности субъекта на этот земельный участок уже является объектом налогообложения и приводит к возникновению налогового обязательства. Нередко название налога формулируется исходя из предмета налогообложения, например земельный налог, транспортный налог, налог на имущество и т.д.Объект налогообложения — обязательный элемент, характеризующий юридический факт (действие, событие, состояние) по отношению к предмету налогообложения, который обуславливает возникновение обязанности субъекта по уплате налога. К юридическому факту могут относиться не только права собственности на предмет налогообложения, но и любые другие действия или события, относящиеся к предмету, как, например, совершение оборота по реализации товаров (работ, услуг), получение дохода, прибыли и т.д. Крайне важным положением является то, что каждый налог имеет свой самостоятельный объект налогообложения.

Масштаб налога — вспомогательный элемент, характеризующий определенную законом меру измерения (стоимостную, количественную или физическую характеристику) объекта налогообложения. При использовании в качестве меры измерения стоимостной характеристики масштабом налога являются денежные единицы, при использовании количественной характеристики это могут быть, например, мощность или объем двигателя, площадь земельного участка, объем воды; при использовании физической характеристики — крепость напитков, характеристика бензина.Единица налога — вспомогательный элемент, характеризующий условную единицу принятого масштаба налога, используемую для количественного выражения налоговой базы. Выбор единицы налога должен обусловливаться возможностью практического удобства ее использования, например: при обложении доходов, прибыли, добавленной стоимости — 1 руб., при обложении транспортных средств — 1 л.с. (лошадиная сила), при обложении земли — 1 га, при обложении напитков — 1 л, при обложении бензина — 1 т.Знание масштаба и единицы налога позволяет сформировать налоговую базу. Налоговая база — обязательный элемент, характеризующий количественное выражение объекта налогообложения, к которому применяется налоговая ставка. Иными словами, эта только та количественная часть объекта налогообложения, которая является основой для исчисления суммы налога, поскольку именно к этой части применяется налоговая ставка. Следует понимать, что налоговая база может совпадать с количественным выражением объекта налогообложения, а может и не совпадать, как, например, в НДФЛ, НДС, налоге на прибыль организаций. В частности, в НДФЛ налоговая база отличается от объекта налогообложения на сумму налоговых вычетов. В ст. 53 НК, по нашему мнению, дается не совсем полное определение: «Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения». Оно не показывает привязку к налоговой ставке.Для обеспечения временной определенности размера налогового обязательства устанавливается в обязательном порядке налоговый период, состоящий, в свою очередь, из одного или нескольких отчетных периодов.Налоговый период — обязательный элемент, характеризующий срок, по истечении которого окончательно формируется налоговая база и определяется конечный размер налогового обязательства. В ст. 55 НК дается вполне удовлетворительная трактовка этого понятия: «Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате».Отчетный период — факультативный элемент, характеризующий срок, по истечении которого налогоплательщиком уплачиваются авансовые платежи по налогу и предоставляется соответствующая отчетность. В некоторых налогах налоговый и отчетный периоды совпадают (например, НДС, НДПИ), в некоторых — различаются (например, НДФЛ, ЕСН, налог на прибыль организаций).Исчисление налогового обязательства немыслимо без определения налоговой ставки, или, как ее еще характеризуют, нормы налогового обложения. Налоговая ставка — обязательный элемент, характеризующий размер или величину налога на единицу налогообложения. Согласно ст. 53 НК «налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы». Налоговые ставки устанавливаются применительно к каждому налогу: по федеральным — Налоговым кодексом РФ, по региональным — законами субъектов РФ, по местным — нормативно-правовыми актами органов местного самоуправления.Порядок исчисления налога — обязательный элемент, характеризующий методику исчисления налогового оклада. Есть две основные методики исчисления, встречающиеся в российской практике: некумулятивная (обложение налоговой базы предусматривается по частям) и кумулятивная (исчисление налога производится нарастающим итогом с начала налогового периода с определением итоговой суммы по его окончанию). В свою очередь, эти методики представляют собой совокупность законодательно установленных приемов и способов расчета налогового оклада.Налоговая льгота — факультативный элемент, характеризующий предоставление налоговым законодательством отдельным категориям налогоплательщиков (плательщикам сборов) исключительных преимуществ, включая возможность не уплачивать налог (сбор) или уплачивать в меньшем размере, а также иное смягчение налогового бремени для налогоплательщика (плательщика сбора). Подробнее данный элемент будет разобран в следующем параграфе. Здесь лишь заметим, что налоговые льготы могут уменьшать налоговую базу, налоговую ставку, налоговый оклад и производить отсрочку или рассрочку уплаты налога.Налоговый оклад — вспомогательный элемент, характеризующий сумму налога, причитающуюся к уплате налогоплательщиком с одного объекта налогообложения.Порядок и сроки уплаты налога — обязательный элемент, характеризующий законодательно установленные способы и сроки внесения налога его получателю. К возможным способам внесения налога относятся согласно ст. 58 НК уплата его в наличной и безналичной формах. Сроки уплаты налога (сбора) в соответствии со ст. 57 НК могут определяться:

• конкретной календарной датой; • истечением периода времени, исчисляемого годами, кварталами, месяцами и днями; • указанием на событие, которое должно произойти; • указанием действия, которое должно быть совершено. При расчете налоговой базы налоговым органом обязанность по уплате налога возникает не ранее даты получения налогового уведомления. В настоящее время налоговые органы рассчитывают базу самостоятельно по следующим налогам: транспортному (для физических лиц), земельному, на имущество физических лиц.Источник налога — факультативный элемент, характеризующий соответствующий экономический показатель налогоплательщика, за счет которого следует уплачивать налог. Источник налога (выручка, прибыль или доходы) не выбирается налогоплательщиком произвольно, а регламентируется законодательством о налогах и сборах.Получатель налога — факультативный элемент, характеризующий субъекта, которому предназначается сумма налога. Такими субъектами являются государственные внебюджетные фонды и бюджеты различных уровней. Получатель налога может быть установлен как законодательством о налогах и сборах, так и бюджетным законодательством.

17. Виды налоговых ставок и их применение в налогообложении. Налоговая ставка (норма налогового обложения) — величина налоговых начислений на единицу измерения налоговой базы. Является одним из обязательных элементов налога.В случае, когда налоговая ставка выражена в процентах к доходу налогоплательщика, ее обычно называют налоговой квотой. Основные виды: Твёрдые — устанавливаются в абсолютной сумме на единицу (иногда весь объект) обложения независимо от размеров налоговой базы. Пропорциональные (адвалорные) — действуют в одинаковом проценте к налоговой базе без учёта её величины. Пропорциона́льное налогообложе́ние — система налогообложения, при которой налоговые ставки устанавливаются в едином проценте к доходу налогоплательщика независимо от величины дохода (в отличие от прогрессивного обложения). Прогрессивные — возрастают по мере роста налоговой базы. Под прогрессивным налогообложением понимают увеличение эффективной налоговой ставки в ависимости от роста уровня облагаемого дохода. Прогрессивное налогообложение используется главным образом для налогообложения доходов физических лиц.

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-21; просмотров: 359; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.140.195.205 (0.009 с.) |