Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Правило номер 2. Сила появляется на даун-барах.

Когда сила (возможность купить) появится на графике, это произойдетна даун-баре (ценовой баром, который закрылся ниже, чем предыдущий с необычно большим объемом (Ultra Как и в Правиле номер 1, на первый взгляд кажется противоречие при заявлении, что сила будет появляться как на даун-баре с высоким (или предпочтительно, Ультра Высоким) объемом, так и на даун-баре с низким (или Ультра Низким) объемом. Но это заявление также фактически правильно! Так, еще раз, почему это?

Проще говоря, число покупателей больше числа продавцов на определенном уровне цен (это часто замечается на предыдущих уровнях поддержки). Когда такая фаза случается на рынке, цена будет часто двигаться во флете и ожидаемо резко повышаться. Это происходит потому, что «Умные деньги» должны гарантировать, что все их ордера на покупки удовлетворяются, и что они убрали всех Продавцов (Предложение). Это ̶ причина, почему фаза накопления может занять время. Профессионалы убеждаются, что цена держится на определенном уровне ордерами на продажу, и вовлекают неинформированных трейдеров/инвесторов открываться вниз, что они и будут часть делать, когда видят ажиотаж продаж (как они думают). Это происходит потому, что цена падает на очень высоком объеме, и неперофессионалы неправильно предполагают, что высокий объем это НАВЕРНЯКА продажи. Время Для Бычьего Рынка. Время покупать наступает, когда начинается тренд вверх. (Я покажу определенный сетап позже, который объясняет этот принцип более подробно). Когда тренд начинается, мы видим даун бар (бар, цена закрытия которого ниже, чем у предыдущего бара), и на этот раз объем на даун-баре чрезвычайно низок, или, по крайней мере, ниже, чем у предыдущих двух баров. Это говорит нам, что нет давления продаж или нет предложения, (то есть нет больше продавцов) и очевидно заключение, что рынок собирается пойти вверх.

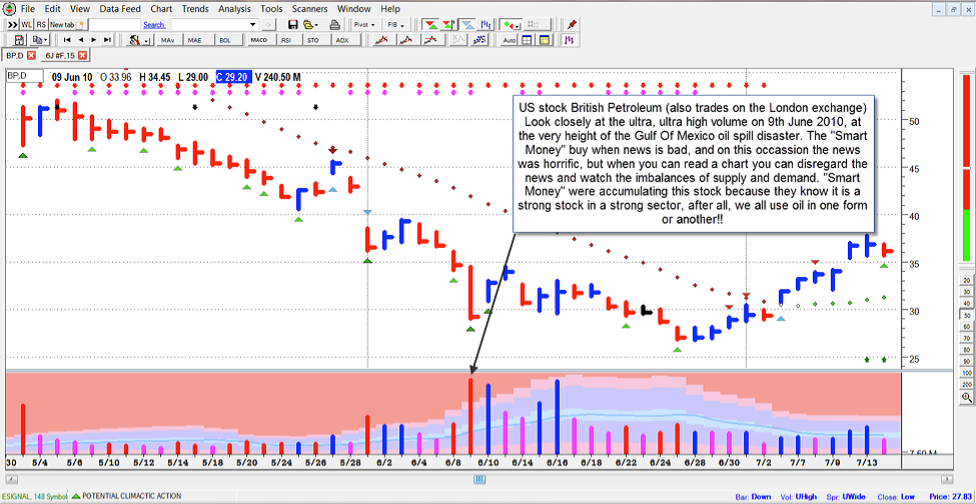

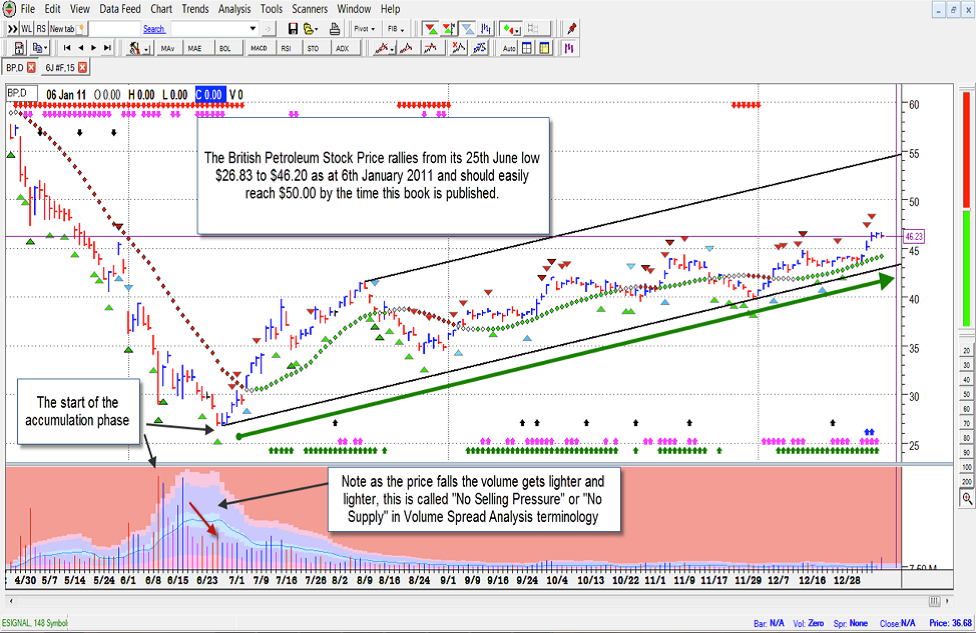

Небольшой совет: даже при том, что идентифицировать вершины рынка и основания возможно, не надо пытаться их торговать, потому что есть входы с намного более низким уровнем риска, которым надо немного времени, чтобы развиться. Таким образом, Вы должны быть терпеливыми! Хороший пример - американская акция, Бритиш Петролеум (BP). Я выбрал этот пример по многим причинам. Индикатор Тома Уильямса, названный «Potential Climactic Action» (Признак Силы 33), является одним из самых сильных признаков того, что «Умные деньги» покупают. Этот Индикатор появился в TradeGuider 9-ого июня 2010. Том позвал меня и сказал, "Гевин, я смотрю новости, и это ужасно! Мы уверены, что объем правилен? Как по мне, это выглядит так, будто крупные игроки толпятся и покупают акции BP, они должны знать что-то, чего мы не знаем. Думаешь, они уже наполнились под завязку, но не говорят нам этого?» Я понятия не имел, что происходило, но я мог прочитать график… Я был должен выступать в Массачусетском технологическом институте в Бостоне через несколько недель после того, как этот Индикатор появился, и я смог использовать ситуацию в качестве живого примера. Когда я начал писать эту книгу в январе 2011, текущие новости по BP были такими, что цена их акции увеличилась, и во время написания, курс акций BP в США вырос с нижнего уровня 25-ого июня 2010 = 26,83$ к верхнему уровню с 6-ого января 2011 = 46,60$. Курс акций BP почти удвоился в цене за 6 месяцев! Во время того промежуточного периода новости были настолько плохи что, когда я общался в Массачусетском технологическом институте с Boston Traders Group в Бостоне, (великие люди и вкусная морская еда!) они спросили меня, какие акции были хорошей сделкой в то время. Когда я сказал BP, они все смеялись, вероятно думая, что это было мое британское чувство юмора, но чей смех теперь?! Это было большой возможностью зарабатывать вместе с «Умными деньгами». Вы можете сказать себе, «Конечно, Гэвин, все это выглядит хорошо на истории, но что относительно будущего?» Все таки, замечательная вещь этот http://www.youtube.com, потому что я смог опубликовать там свой анализ, во время прошлых событий, и дата подверждает это. Когда будет минутка, посмотрите канал TradeGuiders на http://www.youtube. Посмотрите, что я сказал, когда нефтяной рынок, как предполагалось, должен был достигнуть 200$ за баррель в 2008, но только добравшись до 147,27$, рухнул до 33,20$ всего за 6 месяцев?

Остерегайтесь новостей, потому что у всех аналитиков, включая хорошо уважаемого аналитика по вопросам нефтедобывающей индустрии, Arjun Murti из Голдман Сакс, за два месяца до снижения, предупреждали о наивысшем пике 200$ за баррель! Интересно, кто получал прибыль, поскольку нефтяной рынок резко упал? Не авиалинии, это точно, потому что они ожидали более высокие цены и поэтому страховались соответственно. График НИКОГДА НЕ ВРЁТ, как мы будем теперь видеть на графике BP. ГРАФИК VSA 5

ГРАФИК VSA 6

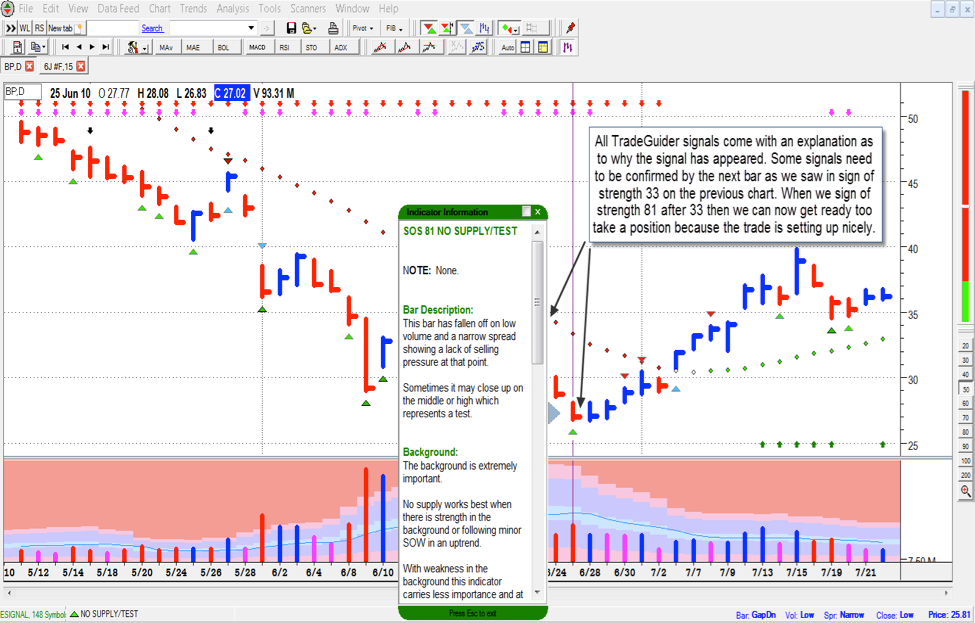

Если мы пристально посмотрим на График VSA 5 и График VSA 6 (график BP Daily), увидим Индикатор 'Признак Силы 33', который является сильным индикатором, потому что, когда это появляется, это ̶ сообщение открытым текстом от «Умных денег», которое объявляет, что они покупают все у паникующего «Стада». Мы обсудим фактическое место того, когда занять длинную торговлю позже, но даже когда я вижу этот Индикатор, я жду. Я не хочу быть слишком поспешным, так как есть все еще предложение (продажи), содержавшиеся в баре 9-ого июня 2010, и это может вести цену ниже. Бар, который сформировался 25-ого июня 2010, является чрезвычайно важным и формирует 2 часть из сетапа для покупки, состоящего из 3 баров. ГРАФИК VSA 7

Теперь давайте исследуем График VSA 7, а именно ̶ бар, который сформировался 25-ого июня 2010. Во-первых, мы замечаем, что Объем намного меньше, чем мы видели 9-ого и 10-ого июня 2010. Это является важным, потому что это показывает, что давление продаж становится всё меньше и меньше. Это ̶ то, почему Предложение (продажи) перекрыто Спросом (покупками) «Умных Денег». Однако, что еще более важно, так это чрезвычайно узкий спред на барах 25-ого и 26-ого июня 2010. Если бы мы перевернули График VSA 3 JP, Морган вверх ногами, мы бы увидели похожую картину. На графике JP, Морган мы наблюдали как предложение перекрывает спрос (продажи поглощают покупки), и на графике BP мы видим противоположность ̶ спрос перекрывает покупку (покупающие поглощают продавцов). Это может только означать один результат ̶ более высокие цены, как мы видим на Графике VSA 6, потому что все графики и все рынки работают одинаково: включая акции, товарные, фьючерсы, и да, даже на FOREXе (но это - другой предмет для другой книги!). ГРАФИК VSA 8

Мы видим на Графике VSA 8 результат Накопления, а именно то, что Спрос преодолел/перекрыл Предложение, и теперь более высокие цены становятся неизбежными. На всем движении вверх, «Умные деньги» понемногу продают немного, чтобы снизить цену снова и «протестировать» Предложение (то есть, они хотят смести с рынка любое имеющееся Предложение, чтобы продвинуть цену вверх, без необходимости поглощения Предложений/Продаж, которые имеются). Если 'тест' будет успешен, то мы можем ожидать более высокие цены, особенно если тест будет даун-бар на низком объеме и узком спреде в ту же самую область, где Вы сначала видели очень высокий объем. Это ̶ сильный Индикатор ПОКУПКИ. Однако, новости, которые вы будете слышать, почти всегда будут чрезвычайно медвежьими, отрицательными, пугающие продавцов, чтобы заблокировать Ваш вход в рынок в правильное время. Том Уильямс учил меня доверять графику и ничему иному. Он также сказал мне, что, если бы у него был свой путь, он заблокировал бы каждого розничного инвестора/трейдера в темной комнате ̶ никаких ТВ, газет, никакой внешней информации и влияний, а только заставил бы их торговать согласно с Индикаторами VSA, когда они появляются.

Как Том говорит, "Если Вы можете прочитать график и проигнорировать Ваш естественный человеческий инстинкт, чтобы следовать за «Стадом», Вы можете сделать много денег на рынках". ГРАФИК VSA 9

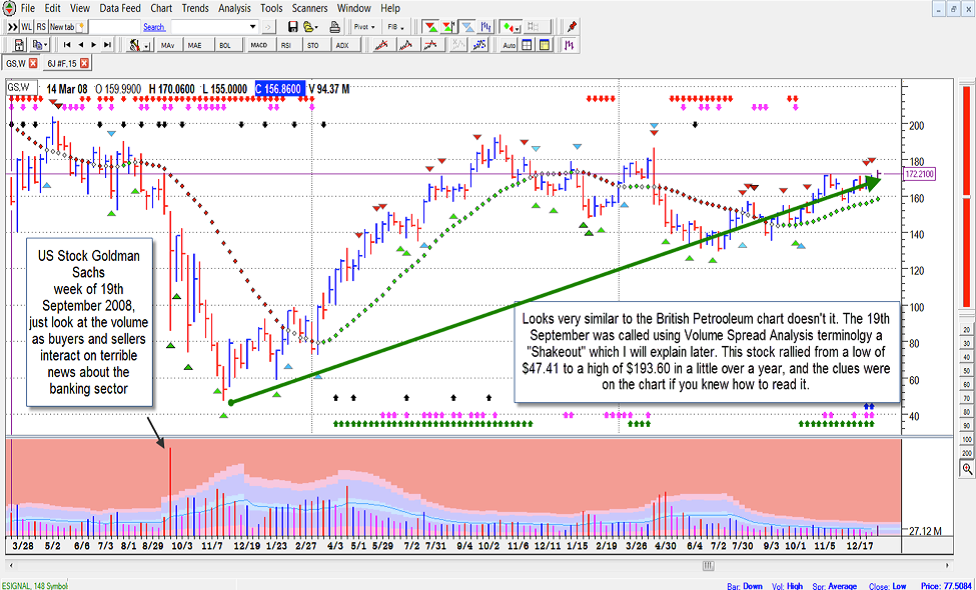

Всегда оглядывайтесь назад на поведение цены в прошлом, настолько далеко, насколько возможно, чтобы увидеть, есть ли какие-либо области чрезвычайно высокого Объема вокруг уровней Поддержки и Сопротивления на заднем фоне. На графике VSA 9, я оглядывался назад на 10 лет на месячных графиках BP. Акции двигаются в цикле. 10 лет = цикл, и, как по волшебству: четкая поддержка в районе от 27,00$ до 30,00$, точно там поддержка была найдена во время утечки на нефтяной скважине в Мексиканском заливе. Не забывайте: Остерегайтесь новостей! Это не обязательно, что СМИ врут; они просто сообщают, то что слышат и видят. Хотя, я все еще хочу услышать объяснение относительно того, почему акции BP подорожали почти в два раза во время худшего кризиса разлива нефти, который Америка когда-либо видела, особенно когда в большом количестве ходили слухи, что BP обанкротится, и что Ливия примет их! Помните, жизненно важно иметь противоположное мышление, если Вы хотите делать деньги на финансовых рынках, даже при том, что это идет вразрез с Вашими естественными инстинктами! Фактически, если Ваше решение будет против Ваших естественных инстинктов, то Вы, вероятно, заключите хорошую сделку или примите правильное инвестиционное решение! Наконец, еще один железный факт. Вспомните финансовый кризис 2008, когда Lehman Brothers обанкротился в конце сентября. И как в течение декабря 2008 и января 2009, банковский сектор (как мы говорили ранее) еле волочил ноги и правительство (как об этом говорили в новостях), оказывался перед необходимостью принять в управление Голдман Сакс (хотя теперь я думаю, вероятно, все было наоборот!) ГРАФИК VSA 10

Давайте посмотрим на недельный график VSA 10, и исследуем Объем и что же фактически произошло с ценой акции Голдман Сакс. Давайте увидим, как «Умные деньги» послали нам телеграмму такую же, как и в случае с Бритиш Петролеум (BP). Мы можем увидеть, что точно так же как и с BP, Накопление имело место на дурных вестях.

После тестирования Предложения в декабре 2008 и январе 2009, акции взлетели, потому что Спрос перекрыл Предложение. Если бы Вы включили телевизор или прочитали газеты в течение декабря 2008 и января 2009, то начали бы думать, что все банки на краю пропасти, а правительство собирается взять банки под контроль, что полностью обесценит их акции. Конечно, такого никогда не произойдёт, а некоторые из самых больших премий, когда-либо заплаченных, были выделены банкирам в 2010, спустя только два года после того, как кризис начался. В 1960-ых номерной знак Ричарда Ни (Richard Ney) на его Роллс-ройсе гласил "Проснись!", и если Вы примете это подсознательное сообщение, то Вы не облажаетесь делая деньги на финансовых рынках. Теперь давайте посмотрим вкратце на вдохновителей этой книги и учителей, которые оказали влияние в свое время помогая другим понять 'игру': Richard Demille Wyckoff (2 ноября 1873 - 19 марта 1934) был авторитетом фондового рынка, основателем и бессменным редактором Журнала Уолл-стрит (Magazine of Wall Street, основан в 1907), и редактором Техники Фондового рынка (Stock Market Technique). Цитата: "... Тысячи из тех, кто работает на рынках теперь, признают факт, что рынок на мгновение указывает на свое собственное ближайшее будущее, и что эти признаки точно зарегистрированы в рыночных сделках посекундно, и поэтому те, кто может интерпретировать, какие сделки имеют место секунда за секундой, имеют явное преимущество над общей торгующей общественностью...."

Цитата: "Чтение ленты значит для нас: 'НАУКА' об 'ОПРЕДЕЛЕНИИ' по 'ЛЕНТЕ' непосредственное направление движения цены. Это - МЕТОД ПРОГНОЗА по тому, что появляется на ленте 'СЕЙЧАС' того, что, вероятно, появится в будущем."

Richard Ney. Актер, Автор, Инвестор, и Педагог (12 ноября 1915 - 18 июля 2004)

"Рынок хитрит, и много раз Вы купите на хороших новостях только, чтобы потерять деньги, и продать на дурных вестях только, чтобы увидеть повышение цены в ближайшее время, и это ̶ это происходит потому, что «Умные деньги» понимают поведение толпы и в полной мере пользуется 'Стадом'!! "Рынок работает, потому что у людей есть две сильных эмоции, которые трудно контролировать, а именно СТРАХ И ЖАДНОСТЬ" "Рынок должен питаться проигравшими. Это хитрости, и то, что Вы слышите, часто не оказывается правдой. Я никогда не слышал правду о фондовом рынке или любом рынке по телевидению.

ГЛАВА 5 КАК ПРОЧИТАТЬ ГРАФИК КАК ПРОФЕССИОНАЛЬНЫЙ ТРЕЙДЕР Когда трейдер или инвестор смотрят на ценовой график инструмента, они, возможно, не знают, насколько может быть ценна информация представленная на графике, если Вы можете правильно ее прочитать. Обучение чтению графика похоже на обучение чтению нот, чтобы играть на музыкальном инструменте. С правильной инструкцией, практикой, терпением, и настойчивостью фактически любого можно научить играть на музыкальном инструменте. Я не забываю уроки игры на фортепиано, когда мне было восемь лет. Я не любил учиться играть на фортепьяно, потому что мне недоставало практики, терпения, и настойчивости. К счастью, мой учитель был очень хорош, и после 3 месяцев, я мог прочитать основную музыку и фактически сыграть мелодию. Торговля и инвестиции очень похожи, хотя нужно еще кое-что, и это - ПЛАН. Вы должны развивать план торговли VSA. Я искренне верю, что большинство розничных трейдеров и инвесторов всех уровней опыта могут быть успешными и прибыльными на финансовых рынках, если им дают правильную инструкцию. Затем, чтобы отшлифовать и развить их навыки мы только должны применить практику+терпение+настойчивость+план. В моих путешествиях я встретил тысячи трейдеров и инвесторов со всех континентов. Я быстро обнаружил, что лучшие трейдеры и прибыльные управляющие фондов, у них всех было определенное общее качество ̶ они все поняли 'игру' играли, и знали, как выиграть! Что наиболее важно огромное большинство было способно прочитать график и использовали анализ объема как ключевую роль их торговли и инвестиционной оценки. Выбор времени также ключевая роль вложения, особенно на фондовом рынке. Поскольку я пишу эту книгу во время 2010 и 2011, много розничных трейдеров и инвесторов сбежали с фондового рынка, только чтобы наблюдать, как он начал ралли от нижнего уровня в марте 2010, и сделал новые двухлетние максимумы в течение февраля 2011. Как сказал великий инвестор Уоррен Баффет: Цитата: "Большинство людей начинает интересоваться акциями, когда ими заинтересованы все. Но время, когда надо ими интересоваться – когда никто ими не заинтересован. Вы не можете преуспеть купив то, что популярно."

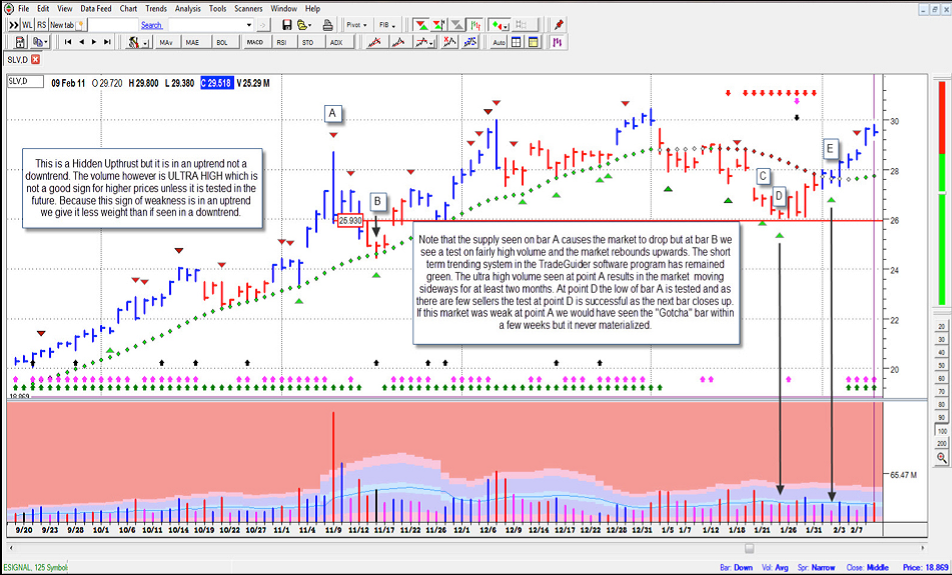

Курс акций Бритиш Петролеум, почти удвоившийся во время кризиса разлива нефти, действительно, доказывает правоту приведенной цитаты. В январе 2011 мы видели много инвесторов и трейдеров, которые гнались за Золотом, Серебром и Облигациям. Я получил электронное письмо от давнишнего клиента нашей компании TradeGuider с заголовком «Золото, Акции и Доллар: Взлет и Падение Корреляции», со статьей написанной Питером Кохэном на AOL Finance Daily 24-ого января 2011. В статье г-н Кохэн описывает банкоматы, которые появились в США и Германии и продавали золотые слитки. 2-ого декабря 2010 я отправил видео на http://www.youtube.com (см. канал TradeGuider), и предупредил, что это было формирование пузыря, и надвигается падение серебра. Как ни странно, все аналитики были также оптимистичны, как и тогда, когда они ГРАФИК VSA 11a

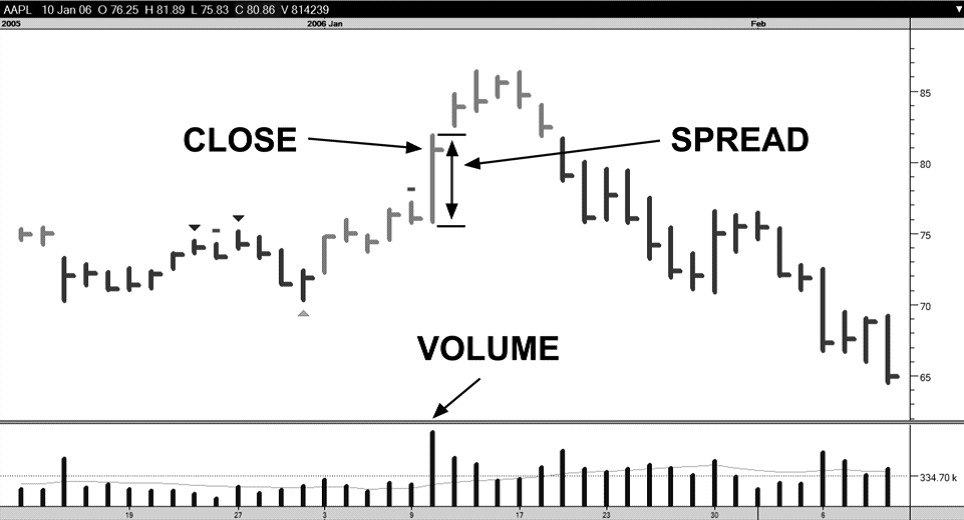

Когда мы пристально смотрим на график то обнаружим много важных моментов. Мы можем видеть в пункте на Графике VSA 11a, что 9-ого ноября 2010 появляется Крайне Высокий объем (Ultra High Volume). Программное обеспечение TradeGuider обнаруживает это и рисует красный Индикатор выше бара. Это Признак Слабости, который называется «Hidden В программном обеспечении TradeGuider у всех индикаторов есть числа и диалоговые окна, которые объясняют условие, которое вызвало появление Индикатора, наряду с описанием того, что высматривать в будущем. Вы найдете глоссарий Индикаторов/индикаторов по номерам и с описаниями в конце этой книги. Отметьте, что рынок проверяет уровень цен в пункте A и никогда не начинает падать, таким образом, это – четкий знак, что более высокие цены все еще вероятны, так что не заключайте здесь сделки на продажу. Очень важно отметить, что если появившийся индикатор является красным, это не значит, немедленно открывать короткую позицию; аналогично – когда появляется зеленый индикатор, это не означает, что надо немедленно занимать длинную позицию. Метод VSA развит, чтобы найти дисбаланс предложения/спроса на любом графике и в периоде, и этот дисбаланс происходит каждую секунду, когда на рынке идут торги. Фактически, это происходит с каждым тиком, вот почему тиковый объем чрезвычайно силен, когда используется во время анализа VSA (как мы будем видеть позже). Три критерия, которые используются, чтобы идентифицировать дисбаланс Спроса и Предложения, основаны на трех универсальных законах, которые управляют рынками. Эти законы сильны как как закон привлечения, который не позволяет людям улететь в космос, и понимание этих законов делает разницу между игроком и профессиональным прибыльным трейдером/инвестором. Эти Три Закона, Управляющие Всем Поведением Рынка: (Есть еще четвертый закон, который не касается графиков, я верю, самый важный закон в определении успеха или провала, и я расскажу о нем в Главе Девять). Чтобы определить дисбаланс Спроса и Предложения, VSA смотрит на следующие 3 критерия:

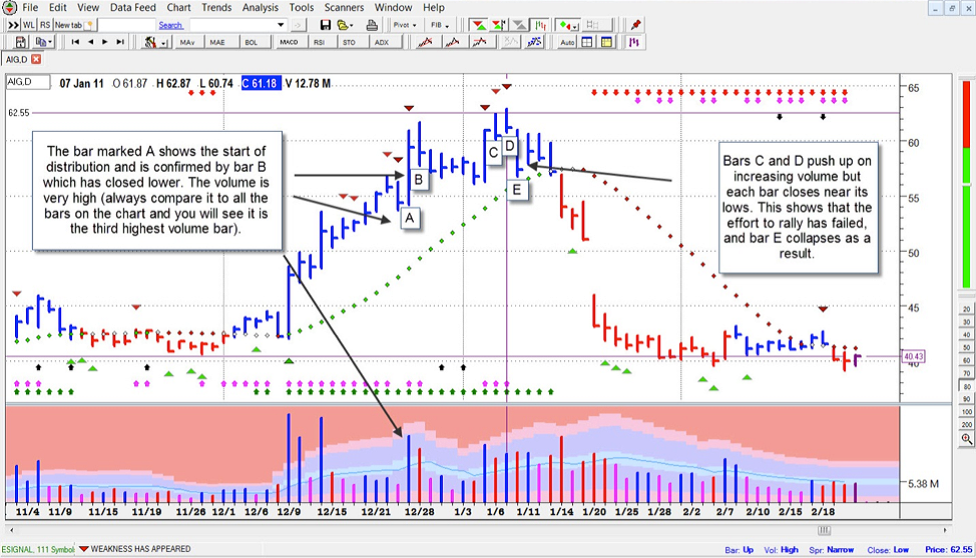

Спрос и Предложение, Причина и Следствие, и Усилие против Результата могут наблюдаться в действии на цене и количестве оживления на рынке в любом данном периоде. Давайте смотреть на пример: ГРАФИК VSA 11b

На графике VSA 11b (американские акции AIG), мы можем видеть, что Крайне Высокий Объем входит на дневном графике в точке A, на ап-баре с широким спредом (или ренжем) и закрытием в верхней части бара (приблизительно 20 процентов от верхнего уровня). Если мы наблюдаем что усилие для роста цены (effort for the price to rise) на таком объеме, тогда нужно смотреть только на следующий бар – бар B, который закрылся с понижением, и мы можем видеть, что там должно были продажи на Крайне Высоком объеме. Это – раннее предупреждение того, что Распределение (продажи) начинается от одного или более профессиональных групп. Это не место для продаж. Даже при том, что у нас есть знак раннего предупреждения, что распределение имеет место, мы находимся все еще в АП-ТРЕНДЕ, и мы хотим найти сделки с лучшей вероятностью. Возможности для заключения коротких сделок на рынке появляются при даун-трендах. В пунктах C и D, мы видим, что акции пытаются подняться. Объем на D выше, чем на C, но как типичный признак, каждый бар закрывается близко к нижнему уровню. Это – «усилия для роста не дали результата («no result from an effort to rally») и может также быть названо – «Ап-траст», который является остановкой охотничьего движения профессионалов. И «усилия для роста не дали результата» и «ап-траст» очень подобны в природе. При Ап-Тренде: Технические аналитики называют это 1-2-3 паттернами. Другой способ понять действия цены состоит в том, чтобы представить восхождение на гору. Путь к вершине обычно - серия пиков и долин, которые чартисты называют 'коррекциями' (откатами, ‘retracements’). При Даун-Тренде: Если построить трендовый канал, то мы бы искали продажи на верхушках откатов/коррекций вблизи верхней границы нисходящего трендового канала используя VSA Индикатор от «Умных Денег» «продажи, или дефицит покупателей/спроса» («selling or lack of buying/demand») При Ап-тренде. При даун-тренде: Это – потому что, как мы уже сказали, Слабость появляется на ап-баре, а Сила появляется на даун-баре, и обретает прекрасный смысл, когда Вы рассуждаете, что «Умные деньги» должны продать по более высоким ценам, чем те, по которым они купили; и купить по более низким ценам, чтобы получить прибыль, когда будут продавать."Покупайте низко, продайте высоко", старая пословица, и это ясно на графике, если Вы можете прочитать его. СХЕМАТИЧЕСКИЙ ПРИМЕР, ПОКАЗЫВАЮЩИЙ

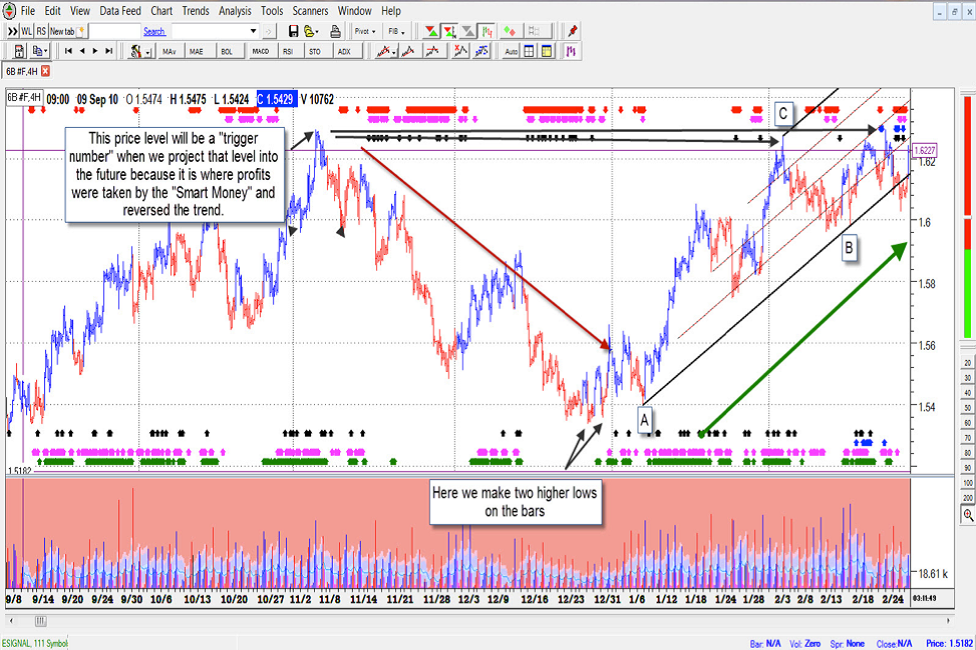

Трендовые каналы Рисование Трендового Канала для Идентификации Вашей Текущей Торговой Зоны. Когда Тома Уильямса попросили присоединиться к торговому синдикату в Беверли Хиллз, его главная работа состояла в том, чтобы строить графики, которые синдикат будет использовать, чтобы анализировать и принмать торговые решения. Тогда не было никаких компьютеров, Том использовал 5-футовою линейку (которая до сих пор у него есть), и рисовал графики на 9-футовом столе. Одна из самых важных и ответственных частей работы Тома, было рисование трендовых каналов тенденции на графиках. Рисование канала позволяет трейдеру или инвестору видеть возможности для покупки или продажи, поскольку рынок приближается или к вершине или к основанию канала. При рисовании Трендового Канала Вайкоффа Том следовал небольшим количеством простых правил: ГРАФИК VSA 12

На Графике VSA 12 мы исследуем контракт Group 6B #F на бирже CME, который является фьючерсным контрактом доллара США к британскому фунту. Я использовал 240-минутный период, что означает, что каждый ценовой бар сформирован за четыре часа. Эта график дает нам четкое представление о большей картине, и мы тогда ищем последний активный тренд, который в данном случае является повышающий, и начался в начале января. В пункте А на Графике VSA 12, мы отмечаем Крайне Высокий объем и начинаем наш канал тенденции, выбирая нижнее основание бара в пункте А, потому что у нас было по крайней мере два более высоких дна ранее. В пункте B, мы снова отмечаем Крайне Высокий объем, так как рынок отступает, и мы выбираем пункт B как наше второе дно. Причина, почему мы выбираем B, а не два других отката в этом тренде к повышению, состоит в том, что пункт B показывает самый высокий объем. Программное обеспечение TradeGuider автоматически выбрало пункт C, потому что там много пересечений, и канал теперь спроектирован и останется на графике, пока он не будет удален или изменен. ГРАФИК VSA 13

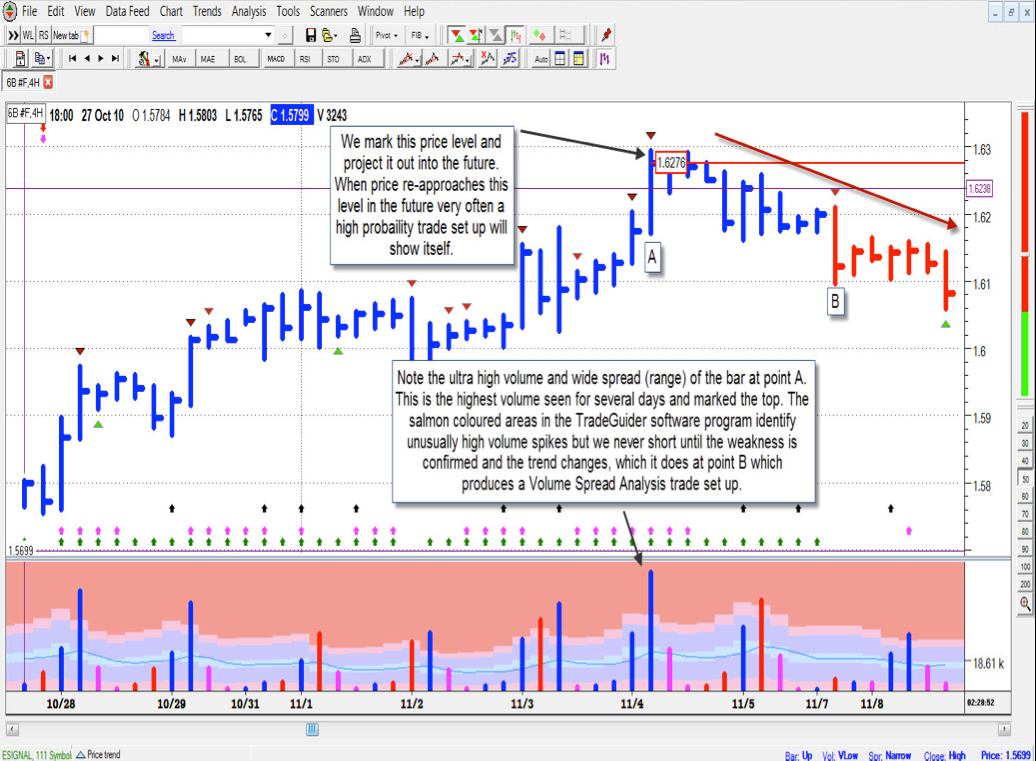

Мы отмечаем на Графике VSA 13, что рынок столкнулся с серьезным сопротивлением 4-ого ноября 2010, и мы видим бар с Крайне Высоким объемом и с широким спредом, который фактически полностью изменяет тренд и приводит к движению вниз на 949 пипсов. Тот уровень цен станет «ключевым числом» («trigger number») по терминологии VSA. И когда цена подойдет к этому уровню в будущем, мы получим превосходный сетап VSA. ГРАФИК VSA 14

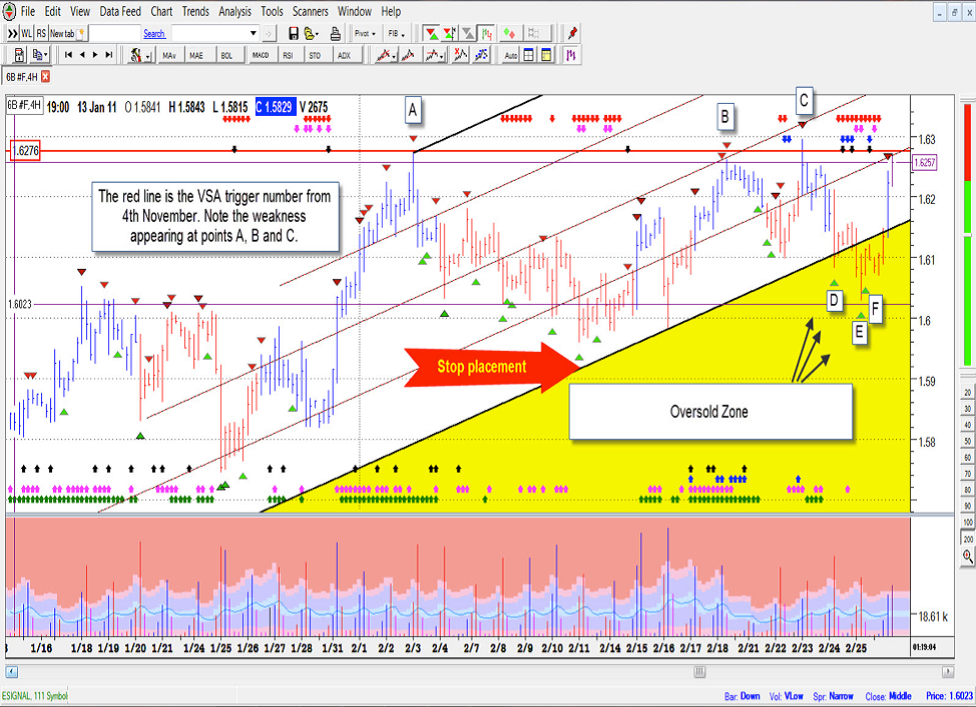

На графике VSA 14 показано лучшее место, чтобы купить инструмент, который находится в перепроданной зоне в восходящем тренде, когда появляется сильный Индикатор VSA. В этом случае у нас есть группа зеленых индикаторов, показанных в D, E, и F. Первый из трех зеленых индикаторов называют, Останавливающий Объем. Этот индикатор часто замечается в ап-тренде, поскольку профессионалы опускают цену для больших покупок. Если бы вошли в длинную позицию в пункте D, Вы не были бы в перепроданной зоне и испытывали бы давление, когда цена опустилась для большего количества покупки в пункте E, который называтся Встряской (Shakeout). Встряска – намного более сильный признак силы, потому что мы в перепроданную зону, бар E имеет Крайний Высокий объем, но закрывается в середине бара, показывая, что покупка должна иметь место, заставляя его закрыться в середине. Но то, что делает этот сетап более сильным – то, что происходит на баре F, который появляется правее, рядом с баром E, вместе с последним зеленым индикатором. Это называется 'Разворот на двух барах' (‘Two Bar Reversal’). Когда заметите 'Разворот на двух барах' после 'Встряски' настраивайтесь чрезвычайно по-бычьи. Рынок корректируется на двух барах после разворота, но объем на этих барах чрезвычайно низок и показывает, что нет никакой профессиональной активности, поскольку цена падает. Это подтверждает бычьи бары в E и F. Это – сильный Индикатор ПОКУПКИ, замеченный у основания трендового восходящего канала. Стоп-лоссы (настоятельно рекомендую) должны быть установлены в последней точке Накопления/Аккумуляции (покупки), которая появляется «в» или «около» нижней границы канала ап-тренда и отмечена с Красной стрелочкой на Графике VSA 14 Установка стопа изменяется от рынка к рынку и также зависит от отношения Риск/Награда (Risk/Reward ratio), допустимых потерь, размера счета, и индивидуального торгового стиля. Как правило, если я использую более широкий стоп, я начинаю уменьшать количество контрактов, а затем редактирую позицию если цена идет в мою пользу. При торговле валютами или на FOREX, часто требуется особенно широкий стоп-лосс, когда новостийные события вызывают массивные движения. Я пытаюсь избегать открытых позиций на валютном рынке, если приближается объявление важных новостей, такие как протоколы FOMC или процент безработицы. Мне нравится торговать по реакции рынка после того, как новости выпущены. Вы будете часто наблюдать, что рынок повысился на оптимистичных новостях, чтобы поощрить трейдеров открывать длинные позиции, чтобы потом увидеть, как рынок быстро поворачивается против них, поскольку продажи имеют место во время потока покупок. Длинные позиции на Поддержке в ап-тренде. Короткие позиции на Сопротивлении в даун-тренде. Если бы Вы вскочили в быструю реку и попытались плыть против потока, то Вы использовали бы большое усилие, и получили небольшие или никакие успехи, если поток сильный. Это подобно продажам при ап-тренде или покпкам при даун-тренде. Однако, когда цена подходит к ключевому числу (VSA trigger number) появляется возможность делать деньги, торгуя против основного тренда (то есть, в контртренде). Используя тот же самый пример, (график фьючерсного контракта валюты 6B #F), мы можем исследовать сетап на продажу против основного тренда, и мы проанализируем два других периода, чтобы идентифицировать хороший вход. Применяя Различные Периоды Открывая короткую позицию против основного тренда, есть пять важных вопросов, на которые Вы должны ответить 'да': Четверти – 4 линии, которые делят канал тенденции на 4 части как показано на Графике VSA 14. Пункт B является правильным на вершине центральной четверти, а Пункт C приближается к центральному сектору, но оба пункта вызвавают интерес из-за сопротивления, замеченного в Пункте A. • Есть ли ясный VSA Индикатор? Мы видели в Графике VSA 14, что сопротивление более высоким ценам было замечено в пунктах A, B, и C около 1.6275. Когда цена повторно приближается к этой области в 1.6275, мы ищем появление признаков слабости, так как профессионалы пытаются поймать трейдеров работающих на пробой. Это очень выгодно для профессионалов, потому что большинство неинформированных трейдеров видят, что появляется высокий объем и цена, пробивающая сопротивление. Чаще всего и неправильно, неинформированные торговцы полагают, что высокий объем должен покупать то, чтобы заставлять цену повыситься. Однако, как мы уже продемонстрировали, профессионалы часто пользуются возможностью, чтобы продать во время роста цен. Мы видим результат этой продажи, поскольку цена отступает в канал в пунктах A, B и C на Графике VSA 14. Теперь мы должны спуститься на однин или два периода, чтобы найти наш оптимальный вход. В этом случае мы исследуем возможность ПРОДАЖИ (shorting) показанную в пункте B на Графике VSA 14. Видя слабость, появляющуюся на большем периоде, мы опускаемся на четырехчасовой график, графике 1 Часа и наконец, на 15-минутный графике, как показано в Графикх VSA 15 и 16. ГРАФИК VSA 15

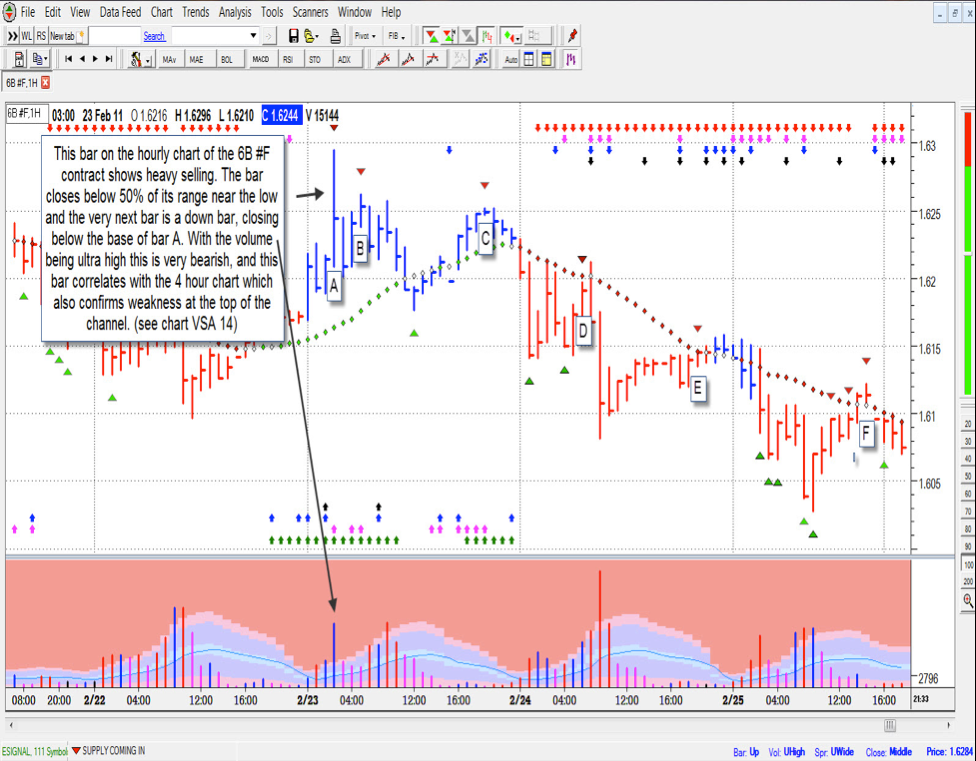

ГРАФИК VSA 15 показывает часовой период 6B #F контракта, та же самый график, что мы видели в Графике VSA 14, но на сей раз мы уменьшили период. В Пункте А мы видим бар Крайне Высокого объема, который имеет очень широкий спред/ренж, но закрывается ниже середины бара и следующий бар подтверждает слабость, поскольку закрывается ниже основания бара A. В баре А, должно быть были продажи и начало распределения профессионалами. В Пункте B, у нас есть VSA Индикатор, под названием 'Нет Спроса' после серьезной слабости. Посмотрите на Пункт B и пристально исследуйте объем и ценовой бар. Мы отмечаем, что бар B пытается подняться в теле бара А, где был замечен Крайне Высокий объем, но в баре B объем уменьшается и очень низок. Бар B является ап-баром (закрывается выше, чем бар ранее). Объем на баре B является меньшим, чем на предыдущих двух барах, таким образом, у нас есть уменьшающийся объем на ап-баре. Спред/ренж бара является очень узким, особенно при сравнении с баром A.

|

|||||||||

|

Последнее изменение этой страницы: 2021-04-04; просмотров: 160; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.89.85 (0.074 с.) |