Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Если NPV является положительной величиной, то это означает возможность получения дополнительного дохода сверх нормативной прибыли (проект является эффективным). ⇐ ПредыдущаяСтр 4 из 4

При отрицательной величине NPV прогнозируемые денежные поступления не обеспечивают получения минимальной нормативной прибыли и возмещения инвестиций (проект неэффективен). При NPV, близкой к 0, нормативная прибыль едва обеспечивается (но только в случае, если оценки денежных поступлений и прогнозируемого экономического срока жизни инвестиций окажутся точными).

Дисконтированный индекс доходности инвестиций Дисконтированный индекс доходности инвестиций (Discounted Profitability Index, D PI) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. Формула для определения DPI имеет следующий вид:

Существуют следующие критерии оценки эффективности инвестиций по индексу доходности: - если DPI > 1 — инвестиционный проект эффективен; - если DPI < 1 — инвестиционный проект неэффективен; - если DPI = 1 — аналогично NPV. Результаты оценки эффективности инвестиций с помощью DPI и NPV находятся в прямой зависимости: с ростом абсолютного значения NPV возрастает и значение DPI, и наоборот. Более того, при NPV = 0, DPI = 1.

Внутренняя норма доходности Под внутренней нормой доходности (другие названия – ВНД, внутренняя норма дисконта, внутренняя норма прибыли, внутренняя ставка доходности, Internal Rate of Return, IRR) понимают процентную ставку дисконтирования, использование которой обеспечивает равенство величины дисконтированных доходов от инвестиционного проекта дисконтированной стоимости инвестиций, то есть IRR – это такая E%, при которой NPV = 0

где IRR – внутренняя норма доходности по проекту, %; NPV – чистый дисконтированный доход по проекту; t – номер шага расчёта; E – ставка дисконтирования, %. Существует ряд трактовок понятия IRR. Его можно рассматривать как минимальный гарантированный уровень прибыльности инвестиционных затрат. Если IRR превышает ставку дисконтирования альтернативных проектов, то этот проект может быть рекомендован к реализации. Выделяют следующие области использования IRR: 1. Как критерий оценки для альтернативных проектов, чем выше IRR, тем больше эффективность инвестиций. Проекты с максимальной величиной IRR более привлекательны, т.е. потенциально способны выдерживать большие нагрузки на инвестированный капитал, связанные с возможным повышением его стоимости.

2. Как критерий оценки для одного инвестиционного проекта. Если величина ставки дисконтирования по проекту больше IRR, то проект может быть выполнен только в убыток, следовательно, его надо отвергнуть: IRR > E – проект следует принять; IRR < E – проект следует отвергнуть; IRR = E – проект не прибыльный, не убыточный. 3. Индикатор степени риска (оценка устойчивости проекта): чем больше IRR превышает принятую норму дисконта (чем больше разность IRR - E), тем больше «запас прочности проекта». По определению внутренняя норма доходности проекта есть решение трансцендентного уравнения. Такое уравнение аналитически решено быть не может, и для его решения требуются численные методы. Однако для случая, когда в уравнении не слишком много членов, его можно решить методом подбора – применить метод последовательных итераций. Для этого два произвольных значения коэффициента дисконтирования должны быть подобраны таким образом, чтобы соответствующие значения функций NPV (E+) и NPV (E-) имели разный знак, например: NPV(E+)>0, a NPV(E-)< 0. Тогда справедлива приближенная формула:

где NPV(E+) – положительное значение NPV при ставке процента E+; NPV(E-) – отрицательное значение NPV при ставке E-;

Пример 7. Рассчитать величину внутренней нормы доходности инвестиционного проекта, структура денежных потоков которого представлена в таблице 6. Таблица 6 – Структура денежного потока инвестиционного проекта

Ставка дисконтирования 10%.

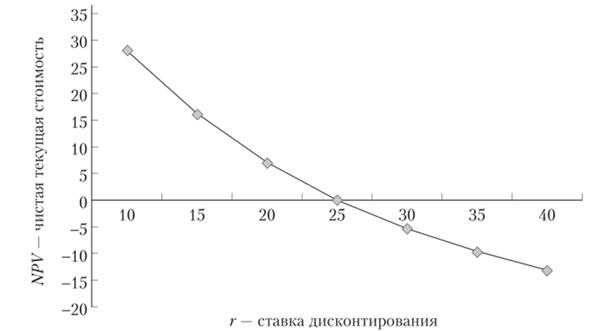

Решение. Для большей наглядности представим графически как изменяется значение NPV при изменении ставки дисконтирования и при прочих равных условиях (рис.1). Значения на графике взяты условно.

Рис. 1. Изменение NPV в зависимости от ставки дисконтирования То есть при прочих равных условиях с увеличением ставки дисконтирования E значение NPV будет снижаться. Для определения IRR методом подбора нужно найти:

1. Значение ставки дисконтирования, которая даёт отрицательное значение NPV; 2. Значение ставки дисконтирования, которая даёт положительное значение NPV; 3. Рассчитать IRR, подставив нужные значения в формулу 11. Рассчитаем значение NPV при заданной ставке дисконтирования 10%:

Мы получили отрицательное значение NPV, согласно рисунку 1, чтобы получить положительное значение NPV, необходимо взять меньшую ставку дисконтирования. Например, 5%. Рассчитаем значение NPV при ставке дисконтирования 5%:

Поскольку при ставке дисконтирования 5% значение NPV положительное, делаем вывод, что IRR лежит в диапазоне от 5 до 10%. Тогда, по формуле 11 рассчитаем значение IRR:

E+=5% NPV=0.98 E-=10% NPV=-0.23

То есть при ставке дисконтирования 9% значение NPV будет равно 0. При ставке дисконтирования больше 9% значение NPV будет отрицательно, соответственно, при ставке дисконтирования меньше 9% значение NPV будет положительно.

|

||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-02-07; просмотров: 72; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.17.150.163 (0.007 с.) |

→ IRR,

→ IRR,

,

,