Змістовий модуль І.

Організація фінансового менеджменту

ТЕМА 1. ТЕОРЕТИЧНІ ТА ОРГАНІЗАЦІЙНІ ОСНОВИ ФІНАНСОВОГО МЕНЕДЖМЕНТУ

1.1. Сутність і принципи фінансового менеджменту

1.2. Мета, задачі і функції фінансового менеджменту

1.3. Стратегія і тактика фінансового менеджменту

Аналіз грошових потоків

Аналіз грошових потоків підприємства є другим етап управління грошовими потоками підприємства і здійснюється за наступними стадіями.

На першій стадії аналізу розглядається динаміка обсягу формування позитивного грошового потоку підприємства в розрізі окремих джерел. У процесі цього аспекту аналізу темпи приросту позитивного грошового потоку зіставляються з темпами приросту активів підприємства, обсягів виробництва і реалізації продукції. Особлива увага на цьому етапі аналізу приділяється вивченню співвідношення залучення коштів за рахунок внутрішніх і зовнішніх джерел, виявленню ступеня залежності розвитку підприємства від зовнішніх джерел фінансування.

На другій стадії аналізу розглядається динаміка обсягу формування негативного грошового потоку підприємства, а також структури цього потоку по напрямках витрат коштів. У процесі цього етапу аналізу визначається наскільки співрозмірно розвивалися за рахунок витрати коштів окремі види активів підприємства, що забезпечують приріст його ринкової вартості; за якими напрямками використовувалися кошти, залучені з зовнішніх джерел; в якій мірі погашалася сума основного боргу за залученими раніше кредитами і позиками.

|

|

На третій стадії аналізу розглядається збалансованість позитивного і негативного грошових потоків за загальним обсягом; вивчається динаміка показника чистого грошового потоку як найважливішого результативного показника фінансової діяльності підприємства й індикатора рівня збалансованості його грошових потоків у цілому. У процесі аналізу визначається роль і місце чистого прибутку підприємства у формуванні його чистого грошового потоку; з’ясовується ступінь достатності амортизаційних відрахувань з позицій необхідного відновлення основних засобів і нематеріальних активів.

Особливе місце в процесі цього етапу аналізу приділяється „якості чистого грошового потоку" - узагальненій характеристиці структури джерел формування цього показника. Висока якість чистого грошового потоку характеризується ростом питомої ваги чистого прибутку, отриманої за рахунок росту випуску продукції і зниження її собівартості, а низьке - за рахунок збільшення частки чистого прибутку, пов'язаного з зростанням цін на продукцію, здійсненням позареалізаційних операцій і т.п.

На четвертій стадії аналізу досліджується синхронність формування позитивного і негативного грошових потоків у розрізі окремих інтервалів звітного періоду; розглядається динаміка залишків грошових активів підприємства, що відображає рівень цієї синхронності і забезпечує абсолютну платоспроможність. У процесі дослідження синхронності формування різних видів грошових потоків розраховується динаміка коефіцієнта ліквідності грошового потоку підприємства в розрізі окремих інтервалів розглянутого періоду. Розрахунок цього показника здійснюється за наступною формулою:

(3.6)

(3.6)

де КЛгп - коефіцієнт ліквідності грошового потоку підприємства в розглянутому періоді;

|

|

ПГП – сума валового позитивного грошового потоку (надходження коштів);

НГП – сума валового негативного грошового потоку (витрати коштів).

Для забезпечення необхідної ліквідності грошового потоку цей коефіцієнт повинний мати значення не нижче одиниці (перевищення одиниці буде генерувати зростання залишку грошових активів на кінець розглянутого періоду, тобто сприяти підвищенню коефіцієнта абсолютної платоспроможності підприємства).

На п'ятій стадії аналізу визначається ефективність грошових потоків підприємства. Узагальнюючим показником такої оцінки виступає коефіцієнт ефективності грошового потоку підприємства, що розраховується за наступною формулою:

(3.7)

(3.7)

де КЕгп – коефіцієнт ефективності грошового потоку підприємства в розглянутому періоді;

ЧГП – сума чистого грошового потоку підприємства в розглянутому періоді;

НГП – сума валового негативного грошового потоку підприємства в розглянутому періоді.

Визначене уявлення про рівень ефективності грошового потоку дозволяє одержати і коефіцієнт реінвестування чистого грошового потоку, що розраховується за наступною формулою:

(3.8)

(3.8)

де КРчгп – коефіцієнт реінвестування чистого грошового потоку в розглянутому періоді;

ЧГПр – сума чистого грошового потоку підприємства, спрямована на інвестування його розвитку в розглянутому періоді;

ЧГП – загальна сума чистого грошового потоку підприємства в розглянутому періоді.

Ці узагальнюючі показники можуть бути доповнені низкою часних показників – коефіцієнтом рентабельності використання середнього залишку грошових активів у короткострокових фінансових вкладеннях; коефіцієнтом рентабельності використання середнього залишку інвестиційних ресурсів, що накопичуються, у довгострокових фінансових вкладеннях тощо.

Результати аналізу використовуються для виявлення резервів оптимізації грошових потоків підприємства і їхнього планування на майбутній період.

Планування грошових потоків

Прогнозування та планування є ключовим елементом фінансового менеджменту, забезпечуючи адекватність моделі управління фінансами суб'єкта господарювання потребам мінливого ринкового середовища та її ефективність. Таке твердження абсолютно справедливе і для моделі управління грошовими потоками підприємства, що дає нам право виділити окреме питання для розгляду базових положень організації прогнозування та планування грошових потоків суб'єкта господарювання в результаті його операційної, інвестиційної та фінансової діяльності. Даний напрямок фінансового менеджменту (а саме, планування та прогнозування грошових потоків) включає наступні проблемні питання, зокрема:

1 – визначення та обґрунтування основних цілей та завдань планування та прогнозування грошових потоків суб'єкта господарювання;

2 – визначення критеріїв прийняття управлінських фінансових рішень щодо прогнозування та планування грошових потоків, які генеруються суб'єктом господарювання у рамках здійснення його операційної, інвестиційної та фінансової діяльності;

|

|

3 – аналіз основних складових елементів моделі планування та прогнозування руху грошових коштів в результаті здійснення господарських операцій суб'єктом господарювання;

4 – визначення поняття та особливостей використання бюджетування для планування та прогнозування грошових потоків;

5 – дослідження процедури формування та аналіз основної фінансової інформації Звіту про рух грошових коштів (Cash Flow Statement), у тому числі - аналіз первинної фінансової інформації формування Звіту та зміст основних його статей.

Так, основуючись на сукупності функціонально-організаційних особливостей та базових характеристик грошових потоків, можна визначити сукупність взаємопов'язаних цілей управління останніми в частині планування та прогнозування. Зокрема, до таких основних цілей планування та прогнозування руху грошових коштів можна віднести наступні:

- своєчасність та достовірність інформаційного забезпечення управління фінансами суб'єкта господарювання, у тому числі, зведення, обробка та узагальнення первинної фінансової інформації щодо руху грошових коштів;

- забезпечення ефективності використання грошових коштів суб'єкта господарювання через оптимальний їх розподіл у часі та просторі;

- підтримання прийнятного рівня ліквідності та платоспроможності суб'єкта господарювання, а також попередження формування чи розвитку фінансової кризи;

- забезпечення своєчасності та повноти покриття потреби підприємства у капіталі для фінансування поточних грошових зобов'язань в рамках операційної, інвестиційної чи фінансової діяльності;

- підтримання адекватного балансу між формування резерву ліквідності (вільних грошових коштів та їх еквівалентів) та втраченими альтернативними можливостями тощо.

Визначена вище сукупність цілей прогнозування та планування грошових потоків конкретизуються у відповідності із індивідуальними потребами суб'єкта господарювання та управління його фінансами. Загалом, адекватна ідентифікація та обґрунтування цілей і завдань планування та прогнозування грошових потоків є вихідним етапом формування самої моделі управління грошовими потоками суб'єкта господарювання.

Досягнення визначених індивідуальними потребами підприємства цілей управління грошовими потоками забезпечується їх конкретизацією та визначенням проміжних (поточних) завдань, наприклад, сукупність таких завдань може мати наступний вигляд:

|

|

- визначення початкового резерву ліквідності;

- визначення та ідентифікація господарських операцій, виконання яких передбачено у плановому періоді;

- оцінка абсолютної величини руху грошових коштів в результаті практичної реалізації таких операцій;

- проведення узгодження грошових потоків та оцінка їх основних (базових) параметрів;

- кількісна оцінка сальдо руху грошових коштів (сукупного грошового потоку суб'єкта господарювання) у плановому періоді;

- визначення очікуваного резерву ліквідності суб'єкта господарювання на кінець планового періоду та порівняння його із рівнем цільового показника;

- визначення переліку напрямків мобілізації грошових коштів (вхідних грошових потоків) для підтримання цільового рівня ліквідності суб'єкта господарювання.

Загалом, модель управління грошовими потоками суб'єкта господарювання у частині їх прогнозування та планування передбачає, окрім визначення та обґрунтування цілей та завдань управління, використання ряду фінансово-математичних методів, які, наряду із критеріями прогнозування та планування руху грошових коштів, забезпечують методологічну основу такої моделі управління.

Загалом, механізми (моделі) прогнозування та планування руху грошових коштів суб'єкта у плановому періоді можна визначити наступним чином: МЕТОД ПРОГНОЗУВАННЯ (ПЛАНУВАННЯ) ГРОШОВИХ ПОТОКІВ – сукупність конкретних методик, способів та прийомів визначення якісних характеристик та проведення кількісної оцінки основних параметрів руху грошових коштів суб'єкта господарювання у плановому періоді.

Так, у сучасній фінансовій літературі до основних методів, які можуть використовуватися при прогнозуванні та плануванні грошовими потоками підприємства належать наступні:

1 – нормативний метод;

2 – розрахунково-аналітичний метод;

3 – метод оптимізації фінансових рішень;

4 – фінансово-математичне моделювання.

Розглянемо кожен із наведених вище методів більш детально.

В основі нормативного методу лежить система фінансових норм та техніко-економічних нормативів, що описують процедуру формування грошових потоків суб'єкта господарювання, а також характеризують джерела їх формування та фінансового забезпечення. Слід зазначити, що згадані норми та нормативи можуть бути розділені за категоріями джерел формування грошових потоків, видів господарських операцій, що генерують рух грошових коштів, строків виникнення та формування грошових потоків тощо.

Прогнозування та планування грошових потоків підприємства на основі нормативного методу є досить простим, даний метод не потребує також значних затрат трудових ресурсів і може бути застосований на підприємствах незалежно від їх організаційно - правової форми, розмірів та сфери діяльності.

Але, все ж таки, спектр його використання обмежений через методологічні його особливості та обмеження. Так, застосування нормативного методу оцінки прогнозних та планових величин руху грошових коштів підприємства можливе лише у випадку можливості встановлення абсолютних та відносних нормативів для організації окремих видів грошових потоків, які можуть бути виражений у кількісній формі.

|

|

Сутність розрахунково-аналітичного методу для оцінки прогнозних та планових величин руху грошових коштів підприємства полягає у тому, що на основі фінансово-економічних характеристик грошових потоків за попередні періоди, які приймаються за базові, та індексів його зміни у плановому періоді відповідно до зміни інших показників операційної, інвестиційної та фінансової діяльності суб'єкта господарювання розрахунків розраховується цільова (прогнозна або планова) величина руху грошових коштів підприємства.

Розрахунково-аналітичний метод застосовується у якості доповнення до нормативного і дозволяє формулювати цільові показника та орієнтири при формуванні стратегії управління грошовими потоками суб'єкта господарювання. Слід відзначити, що використання розрахунково-аналітичного супроводжується певним суб'єктивізмом, адже аналіз і прийняття управлінських фінансових рішень базується на проведенні експертної оцінки базових параметрів рух грошових коштів в результаті здійснення сукупності тих чи інших господарських операцій, основу якої, звичайно, складає особиста думка експертів.

Сутність методу оптимізації фінансових рішень щодо управління грошовими потоками полягає у розробці кількох сценарії з метою вибору найбільш оптимального варіанту за визначених та фіксованих інших умовах. У межах методу оптимізації фінансових рішень при визначені окремих параметрів руху грошових потоків логічним та доцільним бачиться широке використання інших методів та прийомів фінансового менеджменту. Розробка стратегії та тактики, а також обґрунтування окремих параметрів руху грошових потоків суб'єкта господарювання у плановому періоді може здійснюватися, базуючись на різних критеріях здійснення оптимізації параметрів та показників моделі грошових розрахунків на підприємстві, так, враховуючи специфіку фінансово-господарської діяльності в умовах ринкової економіки, при прогнозуванні та плануванні грошових потоків суб'єкта господарювання, а також визначенні та обґрунтуванні розрахункових операцій на основі використання методу оптимізації планових рішень доцільно, на нашу думку, використання наступних критеріїв оптимізації фінансових рішень та реалізації моделі управління грошовими потоками:

- максимізація вартості капіталу підприємства; мінімізації накладних витрат;

- скорочення строку іммобілізації фінансових ресурсів у сферу обігу;

- максимізація використання ефекту фінансового левериджу;

- максимізація абсолютної суми прибутку підприємства та максимізація прибутку на одиницю вкладеного капіталу;

- максимізація рентабельності власного капіталу;

- мінімізація тривалості обороту капіталу, тобто прискорення оборотності капіталу;

- мінімізація податкових зобов'язань тощо.

З іншого боку, широке розповсюдження кількісних методів математики, статистики та економетрії в теорії та практиці управління фінансами відбулося в останні десятиріччя, а також колосальний ривок у інформаційній сфері та розповсюдженість персональних комп'ютерів дозволив задіяти кількісні прийоми, що до того використовувалися тільки у фізиці, паралельно адаптувавши методологічний апарат кількісного аналізу до потреб та специфіки фінансове - економічних процесів та моделей.

Що ж стосується фінансово-математичного моделювання як метода управління грошовими потоками у частині їх прогнозування та планування, то його сутність полягає у тому, що даний метод дозволяє здійснити кількісну оцінку взаємозв'язків між окремими фінансовими показниками та факторами, що впливають на них. цей взаємозв'язок виражається через фінансово-математичну модель, що являє собою максимально наближену до реального життя математичну інтерпретацію фінансових процесів (у нашому випадку - руху грошових коштів суб'єкта господарювання в результаті здійснення операційної, інвестиційної та фінансової діяльності), тобто опис факторів, що характеризують структуру та основні закономірності формування грошових потоків через математичні символи та прийоми - рівняння, нерівності, функції, таблиці, графіки і т.п. До основних методів проведення кількісного аналізу у процесі моделювання прогнозних та планових параметрів грошових потоків суб'єкта господарювання можна віднести наступні:

- теорія проценту та часова вартість грошей; це дозволяє здійснювати порівняння вартості відділених у часі грошових потоків на підприємстві, використовуючи значення теперішньої чи майбутньої вартості грошей, визначеної на основі дисконтування чи компаудинування;

- диференційне та інтегральне числення; цей метод дозволяє, з одного боку, визначити швидкість зміни одного фактора моделі відповідно до зміни другого фактора, а з іншого боку, провести оптимізацію цільової функції через пошук її екстремумів - максимуму та мінімуму;

- теорія ймовірності та статистичні виводи; дозволяє оцінити величину ймовірності настання певної події, на основі оцінювання чи перевірки гіпотези визначити достовірність побудованого на основі минулих періодів тренду зміни величини параметра;

- регресивний аналіз; дозволяє оцінити взаємозв'язок між залежним параметром і одним із незалежних змінних (фактором);

- аналіз часових рядів; дозволяє побудувати та оцінити однофакторний стохастичний процес, тобто стохастичний процес, члени якого знаходяться у функціональній залежності від однієї змінного, що досліджується;

- метод Монте-Карло; є одним із варіантів чисельних методів і являє собою процес знаходження рішень через імітацію випадкових процесів (модель являє собою середнє значення, знайдене на основі здійснення багатократних розрахунків математичної моделі);

- оптимізація рішень на основі математичного програмування;

- багатовимірний аналіз: аналіз головних компонент та факторний аналіз; дозволяє провести аналіз багатофакторних моделей шляхом оцінки взаємозв'язку між внутрішніми параметрами моделі – мінливість багатофакторної структури та кореляцію чи коллініарність параметрів.

ТЕМА 4. ВИЗНАЧЕННЯ ВАРТОСТІ ГРОШЕЙ У ЧАСІ ТА ЇЇ ВИКОРИСТАННЯ У ФІНАНСОВИХ РОЗРАХУНКАХ

4.1. Причини втрачання вартості грошей

4.2. Компаундування, методи обчислення

4.3. Дисконтування, методи розрахунку

Змістовий модуль ІІ.

Управління фінансовими ресурсами підприємства

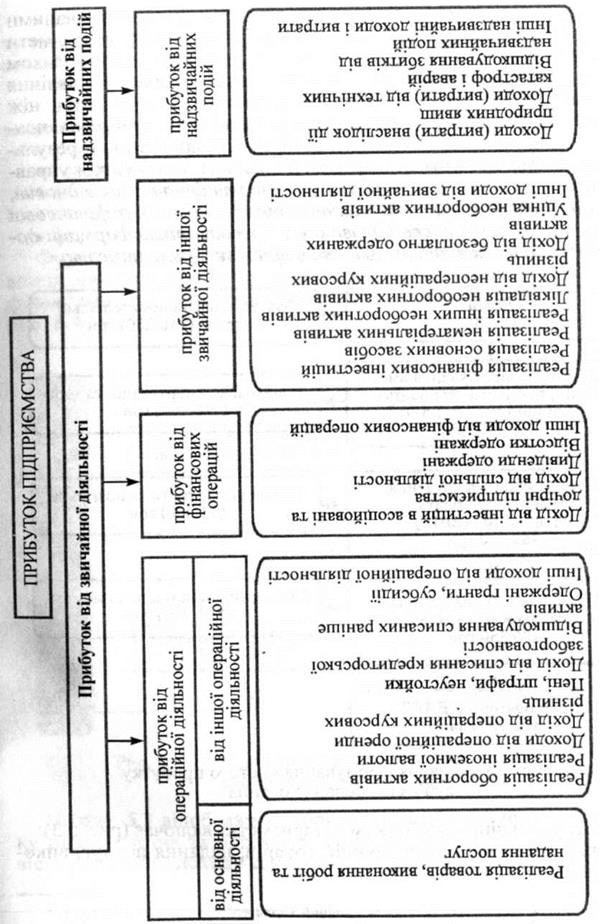

ТЕМА 5. УПРАВЛІННЯ ПРИБУТКОМ

5.1. Сутність та завдання управління прибутком підприємства

5.2. Управління формуванням доходів

5.3. Управління витратами підприємства

5.4. Управління використанням прибутку

Прибутком підприємства

Прибуток суб'єкта господарювання відіграє провідну роль у системі управління його фінансами, а тому незмінно привертає значну увагу дослідників із академічних кіл та практиків фінансового менеджменту. Звичайно прибуток розглядається в трьох основних аспектах:

§ прибуток як вираження результату фінансово-господарської діяльності суб'єкта господарювання та винагорода за підприємницький ризик;

§ прибуток як вираження ефективності управління операційною, інвестиційною та фінансовою діяльністю суб'єкта господарювання;

§ прибуток як джерело самофінансування підприємства (при цьому чистий прибуток розглядається як найдешевше джерело фінансування потреби підприємства у капіталі і посідає основне місце у так званій ієрархії фінансування).

Особливості прибутку суб'єкта господарювання за кожним із зазначених напрямів визначають об'єктивну необхідність виділення у фінансовому менеджменті функціонально-організаційного блоку, спрямованого на управління прибутком підприємства з метою формування, підтримання та зростання конкурентоспроможності як у короткостроковому, так і в довгостроковому періоді та забезпечення доходу власників корпоративних прав такого підприємства.

Так, ПРИБУТОК підприємства являє собою результуючий фінансовий показник, що унеможливлює його безпосереднє використання як прямого об'єкта управління і вимагає формування важелів впливу на величину прибутку через управління факторами його формування та використання. Це дає змогу виділити ряд структурних елементів, які в результаті і формують цілісну систему управління прибутком підприємства (рис. 5.1).

♦ управління прибутком на етапі його формування:

• управління доходами суб'єкта господарювання,

• управління затратами суб'єкта господарювання;

♦ управління прибутком на етапі його використання.

Рис. 5.1. Функціонально-організаційна структура

управління прибутком суб'єкта господарювання

За таких умов постає питання щодо забезпечення узгодженості прийняття, підтримки та виконання управлінських фінансових рішень за окремими напрямами реалізації управління прибутком підприємства. Організаційне вирішення цієї проблеми здійснюється в рамках обґрунтування мети та завдань управління прибутком суб'єкта господарювання, визначення доцільності використання тих чи інших методів управління прибутком з метою вирішення поставлених завдань.

Системоутворюючими елементами моделі управління прибутком підприємства є мета та завдання такого управління, від чіткості формулювання яких залежить ефективність як моделі управління прибутком, так і фінансового менеджменту взагалі.

Як уже наголошувалося, у теорії корпоративних фінансів прибуток суб'єкта господарювання розглядається як результат його діяльності та джерело створення ринкової вартості (рис. 5.2).

Виходячи з цього метою управління прибутком підприємства – суб’єкта господарювання можна вважати забезпечення максимізації абсолютної величини чистого прибутку та стабільності його формування у часі. При цьому прибуток (і, відповідно, управління прибутком підприємства) розглядається як джерело створення достатку акціонерів {shareholder value) у формі грошових дивідендних виплат та максимізації ринкової вартості підприємства (його корпоративних прав).

Водночас на прибуток, отриманий у результаті фінансово-господарської діяльності суб'єкта господарювання, претендують і інші учасники корпоративних відносин. У зв'язку з цим мета управління прибутком підприємства трактується неоднозначно. Типовим прикладом двозначності трактування мети управління прибутком підприємства є конфлікт принципал-агент (зокрема, дивідендна політика підприємства, яка буде розглянута дещо пізніше).

В умовах такого конфлікту, відповідно до теорії агентських відносин, будь-які управлінські фінансові рішення приймаються як компроміс між менеджерами та власниками підприємства.

Під моделлю УПРАВЛІННЯ ПРИБУТКОМ суб'єкта господарювання необхідно розуміти сукупність фінансово-правових та організаційно-технічних механізмів та прийомів прогнозування, планування та контролю затрат та доходів підприємства з метою забезпечення підтримання прийнятного рівня рентабельності діяльності суб'єкта господарювання у довгостроковій перспективі, а також досягнення інших цілей, визначених корпоративною стратегією.

Практичне вирішення завдань управління прибутком тісно переплітається з іншими функціональними блоками фінансового менеджменту, зокрема з управлінням грошовими потоками, управлінням інвестиціями, фінансовим плануванням та прогнозуванням. Однак реалізація моделі управління прибутком як функціонально-організаційного блоку управління фінансами підприємства має принципові особливості, що визначаються насамперед специфікою прибутку як об'єкта фінансового менеджменту.

Визначаючи поняття управління прибутком, необхідно чітко усвідомлювати, що прибуток не є безпосереднім об'єктом управління, оскільки його абсолютна величина являється результуючим показником і безпосередньо залежить від зміни абсолютних величини інших фінансових показників господарської діяльності суб'єкта господарювання - доходів та затрат суб'єкта.

Хоча перед кожним із визначених блоків стоять власні завдання, їх реалізація спрямована на досягнення загальних спільних цілей, що стоять перед моделлю управління прибутком суб'єкта господарювання. так, виходячи із функціонально-організаційних особливостей та базових характеристик моделі управління прибутком як складового блоку фінансового менеджменту, можна виділити сукупність відособлених, цілісних та логічно взаємоузгоджених завдань, зокрема:

1) максимізація добробуту власників;

2) максимізація ринкової вартості підприємства;

3) підтримання конкурентоспроможності у довгостроковому періоді;

4) забезпечення ліквідності підприємства та його платоспроможності;

5) підтримання прийнятного рівня самофінансування суб'єкта господарювання;

5) підтримання інвестиційної привабливості підприємства та інші завдання відповідно до визначених цілей, досягнення яких ставлять перед моделлю управління прибутком суб'єкта господарювання.

Об'єкт управління прибутком підприємства включає:

§ дохід від реалізації продукції, товарів, надання послуг, виконання робіт;

§ покриття витрат, що включають матеріальні витрати, оплату праці виробничого та управлінського персоналу, покриття амортизаційних відрахувань;

§ сплату податків та інших обов’язкових платежів;

§ покриття процентних платежів за позиками (витрат, пов'язаних з фінансовою діяльністю);

§ формування прибутку до сплати податків;

§ сплату податків, що здійснюється за рахунок прибутку;

§ формування чистого прибутку;

§ виплату грошових дивідендів та тезаврацію прибутку;

§ формування нерозподіленого прибутку.

Класифікація активів

Для здійснення господарської діяльності кожне підприємство повинно мати у своєму розпорядженні визначене майно, що належить йому на правах власності або володіння. Все майно, яким володіє підприємство і яке відображене в його балансі, називається активами підприємства.

Активи є економічними ресурсами підприємства у формі сукупних майнових цінностей, що використовуються у господарській діяльності з метою одержання прибутку.

Активи підприємства підрозділяються за багатьма класифікаційними ознаками, основними з яких є:

1. Форма функціонування активів. За цією ознакою виділяють такі види активів:

а) матеріальні активи характеризують активи підприємства, що мають речову (матеріальну) форму. До складу матеріальних активів підприємства належать:

• основні засоби;

• незавершені капітальні вкладення;

• устаткування, призначене до монтажу;

• виробничі запаси сировини та напівфабрикатів;

• запаси малоцінних і швидкозношувальних предметів;

• обсяг незавершеного виробництва;

• запаси готової продукції, призначеної для реалізації;

• інші види матеріальних активів;

б) нематеріальні активи характеризують активи підприємства, що не мають речової форми, але беруть участь у господарській діяльності та приносять прибуток. До цього виду активів підприємства належать:

• придбані підприємством права на користування окремими природними ресурсами;

• патентні права на використання винаходів;

• "ноу-хау" – сукупність технічних, технологічних, управлінських, комерційних та інших знань, що оформлені у вигляді технічної документації, накопиченого виробничого досвіду, що є предметом інновацій, але не запатентованих;

• права на промислові зразки та моделі;

• товарний знак – емблема, малюнок або символ, зареєстровані у встановленому порядку, що служать для відмінності товарів даного виробника від інших аналогічних товарів;

• торгова марка – право на виняткове використання фірмового найменування юридичної особи;

• права на використання комп’ютерних програмних продуктів;

• "гудвіл – різниця між ринковою вартістю підприємства як цілісного майнового комплексу і його балансовою вартістю, яка утворена у зв’язку з можливістю одержання більш високого рівня прибутку (порівняно із середньогалузевим її рівнем) за рахунок використання більш ефективної системи управління на товарному ринку, застосування нових технологій тощо;

• інші аналогічні види майнових цінностей підприємства;

в) фінансові активи характеризують різноманітні фінансові інструменти, що належать підприємству або знаходяться в його володінні. До фінансових активів підприємства належать:

• грошові активи в національній валюті;

• грошові активи в іноземній валюті;

• дебіторська заборгованість у всіх її формах;

• короткострокові фінансові вкладення;

• довгострокові фінансові вкладення.

2. Характер участі в господарському процесі та швидкість обороту активів. За цією ознакою активи підприємства підрозділяються на такі види:

а) оборотні (поточні) активи характеризують сукупність майнових цінностей підприємства, що обслуговують поточну виробничо-комерційну (операційну) діяльність і використовуються повністю протягом одного виробничо-комерційного циклу.

У складі оборотних (поточних) активів підприємства виділяють такі елементи:

• виробничі запаси сировини і напівфабрикатів;

• запаси малоцінних і швидкозношувальних предметів;

• обсяг незавершеного виробництва;

• запаси готової продукції, призначеної для реалізації;

• дебіторську заборгованість;

• грошові активи в національній валюті;

• грошові активи в іноземній валюті;

• короткострокові фінансові вкладення;

• витрати майбутніх періодів;

б ) позаоборотні активи характеризують сукупність майнових цінностей підприємства, що багаторазово беруть участь у процесі господарської діяльності та переносять на продукцію використану вартість частинами.

До складу позаоборотних активів підприємства входять такі види:

• основні засоби;

• нематеріальні активи;

• незавершені капітальні вкладення;

• устаткування, призначене для монтажу;

• довгострокові фінансові вкладення;

• інші види позаоборотних активів.

3. Характер обслуговування окремих видів діяльності. За цією ознакою виділяють такі види активів підприємства:

а) операційні активи є сукупністю майнових цінностей, що безпосередньо використовуються у виробничо-комерційній діяльності підприємства з метою одержання операційного прибутку.

До складу операційних активів підприємства належать:

• виробничі основні засоби;

• нематеріальні активи, що обслуговують операційний процес;

• оборотні операційні активи (вся їх сукупність за мінусом короткострокових фінансових вкладень);

б) інвестиційні активи характеризують сукупність майнових цінностей підприємства, пов’язаних із здійсненням його інвестиційної діяльності.

До складу інвестиційних активів підприємства належать:

• незавершені капітальні вкладення;

• устаткування, призначене для монтажу;

• довгострокові фінансові вкладення;

• короткострокові фінансові вкладення.

4. Характер фінансових джерел формування активів. Відповідно до цієї ознаки розрізняють такі види активів підприємства:

а) валові активи є сукупністю майнових цінностей (активів) підприємства, сформованих за рахунок як власного, так і позикового капіталу;

б) чисті активи характеризують вартісну сукупність майнових цінностей (активів) підприємства, сформованих винятково за рахунок власного його капіталу. Вартість чистих активів підприємства визначається за такою формулою:

ЧА = А – ЗК,

де ЧА – вартість чистих активів підприємства;

А – загальна сума всіх активів підприємства за балансовою вартістю;

ЗК – загальна сума позикового капіталу підприємства, що використовується.

5. Характер володіння активами. За цією ознакою активи підприємства поділяються на такі два види:

а) власні активи, до яких належать активи підприємства, що знаходяться в постійному його володінні та відображаються в складі його балансу;

б) арендовані активи, до яких належать активи підприємства, що знаходяться в тимчасовому його володінні відповідно до укладених договорів оренди (лізингу).

6. Ступінь ліквідності активів. Відповідно до цієї ознаки активи підприємства прийнято підрозділяти на такі види:

а) активи в абсолютно ліквідній формі, до яких належать активи, що не потребують реалізації і є готовими засобами платежу.

До складу активів цього виду входять:

• грошові активи в національній валюті;

• грошові активи в іноземній валюті;

б) високоліквідні активи характеризують групу активів підприємства, що швидко можуть бути конвертовані в грошову форму (як правило, у термін до одного місяця) без суттєвих втрат своєї поточної ринкової вартості з метою своєчасного забезпечення платежів за поточними фінансовими зобов’язаннями.

До високоліквідних активів підприємства належать:

• короткострокові фінансові вкладення;

• короткострокова дебіторська заборгованість;