Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методи урахування податків і інфляціїСодержание книги

Поиск на нашем сайте У розглянутих вище методах визначення нарощеної суми не враховувались такі важливі моменти як податки й інфляція. Розглянемо цю проблему. У ряді країн одержані (юридичними, а іноді й фізичними особами) відсотки обкладаються податком, що, природно, зменшує реальну нарощену суму і доходність операції. Позначимо нарощену суму до сплати податків через S, а з урахуванням їх сплати як S/. Нехай ставка податку на відсотки дорівнює g, а загальна сума податку G. При нарахуванні простих відсотків за весь рік знаходимо:

Таким чином урахування податку при визначенні нарощеної суми зводиться до відповідного скорочення відсоткової ставки – замість ставки і фактично застосовується ставка

У розглянутих вище методах нарощення всі грошові величини вимірювались за номіналом. Інакше кажучи, не приймалось до уваги зниження реальної купівельної спроможності грошей за період, який охоплює операція. Однак у сучасних умовах інфляція у грошових відносинах відіграє помітну роль, і без її урахування кінцеві результати часто представляють собою умовну величину. Інфляцію необхідно враховувати по крайній мірі в двох випадках: при розрахунку нарощеної суми грошей і при зміні реальної ефективності (доходності) фінансової операції. Неважко зв'язати індекс цін і темп інфляції. Під темпом інфляції h розуміють відносний приріст цін за період (звичайно він вимірюється у відсотках):

Інфляція є ланцюговим процесом. Отже, індекс цін за декілька періодів рівний добутку ланцюгових індексів цін:

Нехай тепер мова йде про майбутнє. Якщо h – постійний очікуваний (або прогнозований) темп інфляції за один період, то за п таких періодів отримаємо:

Грубою помилкою, яка, нажаль, зустрічається у вітчизняній практиці, є сумування темпів інфляції окремих періодів для одержання узагальнюючого показника інфляції за весь термін. Що, відмітимо, суттєво занижує величину одержаного показника.

Повернемось до проблеми знецінення грошей при їх нарощенні. Якщо нарощення відбувається за простою ставкою, то нарощена сума з урахуванням купівельної спроможності рівна:

Як бачимо, збільшення нарощеної суми з урахуванням її інфляційного знецінення має місце лише коли

Звернемось тепер до нарощення за складними відсотками. Нарощена сума з урахуванням інфляційного знецінення знаходиться як:

Очевидно, що при нарахуванні простих відсотків ставка, яка компенсує вплив інфляції, відповідає величині:

Власники коштів, звісно, не можуть змиритись із їх інфляційним знеціненням і здійснюють різні спроби компенсації втрат.

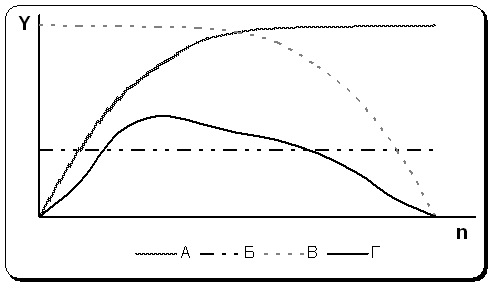

Криві доходності інвестицій Як ми вже зазначали, відсоткова ставка є вимірником доходності фінансової операції. Її значення залежить від багатьох факторів. Для практика важливо уявити собі закономірність зміни величини доходності (або відсоткових ставок, що використовуються в однорідних за складом операціях), в залежності від деяких фундаментальних факторів. Імовірно, найбільш важливим з них є ризик неповернення вкладених коштів. Очевидно також, що подібного роду ризик суттєво залежить від строку позики. Так, при інших рівних умовах позика на 5 років більш ризикована, ніж, скажімо, на 2 роки. Компенсувати ризик власникові коштів може підвищення очікуваної доходності, договірної відсоткової ставки. Таким чином, залежність «доходність-ризик» приблизьмо можна охарактеризувати за допомогою залежності «доходність-строк», одержати яку для практичних цілей суттєво простіше. Таку залежність, представлену у вигляді графіку, називають кривою доходності інвестицій (yield curve). На графіці по вертикалі відкладають доходність (Y), по горизонталі – строк (n). Якщо графік охоплює широкий діапазон строків (як короткострокові, так і довгострокові операції), що теж практикується, то для виміру строку застосовують логарифмічну шкалу.

Рис. 5. Приклади кривої доходності інвестицій Криві доходності звичайно будують окремо для коротко-, середньо- та довгострокових операцій і однорідних фінансових інструментів. Значення доходності, що спостерігаються, звичайно знаходяться близько кривої або безпосередньо на ній. Конкретна крива доходності відповідає реальній ситуації, що склалася на фінансовому ринку, і характерна для короткого часового періоду. Зміна ситуації змінює форму кривої та її положення на графіку. У ряді західних періодичних фінансових видань регулярно наводяться такі криві. Для нормальних економічних умов крива доходності інвестицій має форму кривої А: доходність тут зростає по мірі збільшення строку. Причому кожна наступна одиниця приросту строку дає все менше збільшення доходності. Таку криву називають позитивною, або нормальною кривою доходності. Нормальна форма кривої спостерігається в умовах, коли інвестори в своїй масі враховують такі фактори, як зростання невизначеності фінансових результатів (ризику) при збільшенні строку. Крива доходності, близька до горизонтальної прямої (лінія Б), вказує на те, що інвестори не приймають до уваги або в малому ступені враховують ризик, пов'язаний зі строком. Іноді зустрічаються «негативні» (В) і «згорблені» (Г) криві доходності інвестицій. Перша з названих кривих відповідає зменшенню доходності фінансового інструмента по мірі зростання строку (висока нестабільність ринку, очікування підвищення відсоткових ставок), друга – падінню доходності після деякого її зростання. Існують декілька конкуруючих або, скоріше, доповнюючи теорій, що пояснюють закономірності «поведінки» кривих доходності. Зупинимося на двох з них: теорії ліквідності і теорії очікувань. Згідно з першою, зміни доходності пов'язуються зі збільшенням ризику ліквідності інвестицій у відносно короткі строки. Друга зі згаданих теорій стверджує, що форма кривої може розглядатись як узагальнена характеристика очікувань інвесторів, точніше, їх поведінки в поточний момент у зв'язку з очікуваннями змін відсоткових ставок у майбутньому. Однак інтерпретація форми кривої в цьому плані неоднозначна, та й не може бути іншою, оскільки доводиться приймати до уваги по крайній мірі дію двох факторів: ризик і очікування зміни ставок. Наприклад, позитивна крива може інтерпретуватись як вказівка на те, що інвестори очікують зростання ставок у майбутньому. Іноді ця ж форма кривої вважається симптомом відносної стабільності фінансового ринку. Криві доходності одержали широке розповсюдження як інструмент аналізу, що допомагає при вирішення низки фінансових проблем, а саме, при порівнянні доходності декількох фінансових інструментів, коригуванні портфелю активів тощо.

|

||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-12-09; просмотров: 127; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.007 с.) |

. Розмір податку пропорційний строку. Перейдемо до довгострокових операцій зі складними відсотками:

. Розмір податку пропорційний строку. Перейдемо до довгострокових операцій зі складними відсотками:

,

де

,

де  – індекс цін.

– індекс цін.

,

де

,

де  – темп інфляції в періоді t.

– темп інфляції в періоді t.

.

.

.

.

.

. .

.

.

.